UST脱锚带崩Luna

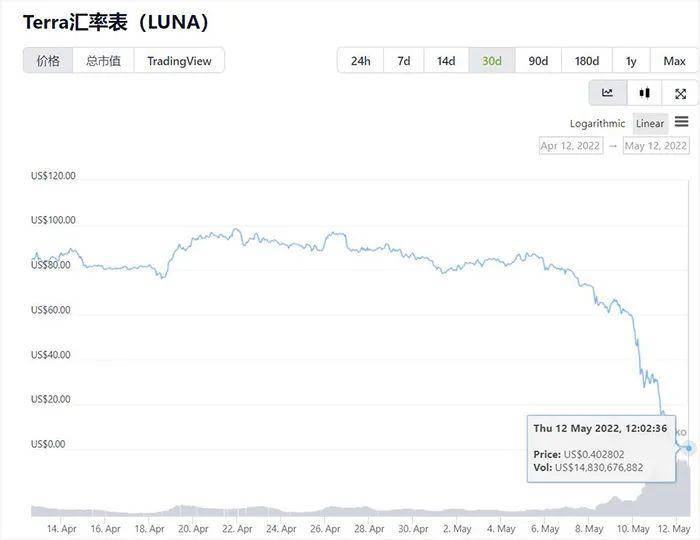

TerraUSD(UST)持续与美元脱钩,Luna几乎彻底崩盘,从超过$100到$0.27,一个月暴跌99.66%,近日UST和Luna仿佛惊恐片般一步步迈入死亡螺旋。网友表示:这老外的项目割起韭菜来也着实吓人。

Coingecko数据显示,TerraUSD今日价格$0.589313,24小时交易量4,357,064,726美元。Luna的价格24小时狂跌97%,价格即将归零。

coingecko数据截图,时间5月12日14时

作为仅次于USDT和USDC的第三大稳定币,更是用户最广的算法稳定币,UST频频暴跌的背后真相是什么?而Luna又为什么连续暴跌近乎归零?

何为算法稳定币?

算法稳定币是采用算法调整供应量的代币。初衷是以算法来调节供应,保持货币稳定,摆脱人为控制。

编者曾在《变与不变,为什么加密世界有算法稳定币的一席之地?》一文中介绍了算法稳定币的产生,以及“古早”算法稳定币的运营机制。不管是单币种系统,还是多币种系统,本质上或是通过算法来调节货币供应,或是通过质押“真金白金”,达到稳定币价的目的。

但目前看来,这场不受人为控制和保持稳定之间的螺旋式博弈还没有取得胜利,算法稳定币仍没有实现“稳定”。

TerraUSD双币模式的风险

UST是Terra生态链上拥有最大市值的稳定币,与美元1:1锚定。LUNA是Terra协议的治理代币,主要用于支付公链Gas费、质押挖矿以及协议治理。某种意义上讲UST是一种非典型算法稳定币,它是通过一套链上铸币与销毁机制来实现与美元的挂钩,需要生态内的另一个波动性代币Luna来吸收其的波动性。

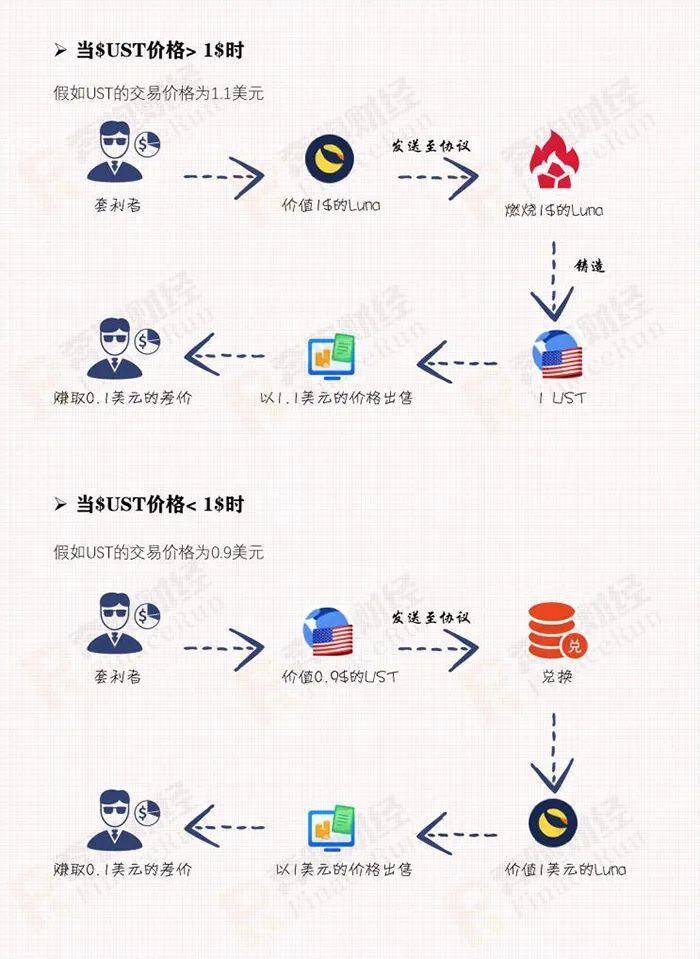

下面我们简单解释下其中的运行原理:

Terra设计的算法是让1UST等于价值1美元的Luna,也就是每铸造一个UST,就必须销毁价值1美元的Luna,同时价值1美元的Luna也可以兑换1UST。在某种程度上,UST的双币模式仍旧属于供应弹性模式,当市场通胀和紧缩时将压力和波动转嫁向系统其他代币,从而稳定BAC的价格。

根据下图的兑换流程,当UST的价格大于1美元时,套利者通过销毁Luna铸造UST来赚取差价,随着UST供给增加价格逐渐回到1美元;同样当UST的价格小于1美元时,套利者同样可以通过兑换Luna实现投机,随着UST供给收缩价格回升至1美元。

UST&Luna兑换模拟

而本次“崩盘”事件正是因为这样的运行机制导致的。

以5月8日晚巨鲸预警事件为例,一位巨鲸在推特上发布了多条抛售UST预警信息,且交易金额均在百万级别。此时的UST因受到抛压,价格下跌,出现一定程度的脱锚现象,市场就会相应的使用UST兑换Luna的方式来避免,当有人持亿级的资金做空Luna时,负面的连锁反应就此诞生了。

追根究底还是源于UST的运行机制才会出现这样的危及根基的恶性事件,虽然Terra的生态基金Luna Foundation Guard协会(简称LFG)调拨储存的BTC救过场,但是否有幕后操作者正在拨动着市场恐慌情绪,让持有UST或者Luna的人被狠狠割了。

5月10日,The Block研究总监Larry Cermak发推文表示:“有传言称Jump、Alameda等公司又提供了20亿美元来拯救UST。无论这个传言是真是假,他们的传播都是非常有意义的。这里最大的问题是,即使他们能通过某种奇迹让UST重回1美元,信任也是不可逆转地消失了”。

5月12日下午2点左右UST徘徊在0.5~0.6美元,Luna暴跌97%,为了维持稳定币的稳定不惜放弃了价值支撑的价格,简直是事实胜于雄辩。

UST 死亡螺旋进行中…

UST的总流通供应量170亿美元左右,为什么频频被“风吹草动”所影响,我们还需要了解下Anchor Protocol。

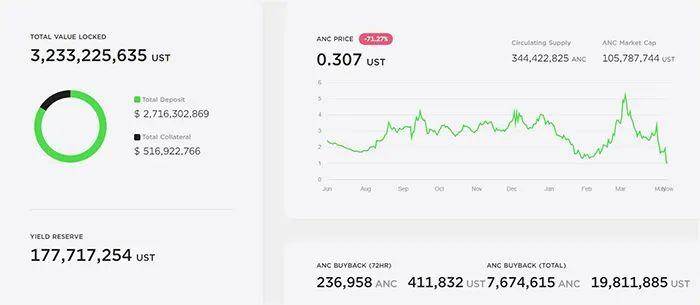

Anchor Protocol是Terra在去年3月推出的DeFi平台,本质是Lending,但是却有着跟其他平台不同的高稳定性和高收益率。用户只要将UST存入Anchor Protocol,就能获得稳定在20%左右的APY( Annual Percentage Yield,即年化收益率)。

稳定年化20%在DeFi领域也很常见,但是跟其他DeFi项目不同的是,Anchor Protocol向存款人支付不是平台自己发行的Token,而是跟美元1:1挂钩的UST,且Anchor Protocol并没有铸造UST的权利。

在整个加密市场行情下行的当下,这对用户而言是一笔稳定且有保障的收益,因此越来越多的资金流入Anchor Protocol,甚至出现过超过总供应量95%的UST都在Anchor。根据高利率的货币会对低利率货币产生一种虹吸效应,市场绝大多数会卖出低回报的Luna,买入高利率的UST,质押进入Anchor Protocol坐等收益。

因此,对于LFG而言存在两个隐患:第一,UST通胀、Luna通缩,UST的压力全部被Luna吸收,这在一定程度上导致了Luna下跌无法控制;第二,加剧了Anchor Protocol的成本压力。

关于Anchor Protocol每年要支出多少资金来保证UST的高APY,毕竟市场上绝大多数UST都存入Anchor Protocol等待收益。Anchor成本=总收入(存款利息+抵押物奖励收入+清算金)-总支出(存款利息),Anchor Protocol每年可能会需要十几亿美金的开支。

从Anchor Protocol数据来看,目前收益储备仅剩1.79亿美元,大概也只能消耗两三个月吧。这还是需要LFG来“解救”,例如今年2月LFG为Anchor Protocol拨款4.5亿UST。

随着行情的反复和市场情绪恐慌,目前Anchor Protocol只剩下27亿美元,大量资金出逃Anchor Protocol,UST还会有抛压的危险,为此Anchor Protocol尽量将存款利率保持在20%,目前Deposit APY是19.08%。可以看出Anchor Protocol非常看重高APY,留存存款用户和UST,缓解市场再次下行的压力。

由此可以看出TerraUSD算法稳定币生态稳定的维系是非常复杂和困难的,一环套一环,牵一发而动全身,保证Anchor Protocol的高APY,缓解UST的抛压,减少套利者大量兑换Luna导致Luna供应通胀价格暴跌。但事实证明,Terra的算法稳定币的平衡机制无法保证它的稳定,恐慌、投机、做空、抛售,UST的价值支撑Luna几乎崩盘。在极端行情下,UST带着Luna逐渐走向死亡螺旋的更深层,目前市场有人在观望后续发展;有人疯狂抛售;有人在大厦将倾时选择“避祸”。

但纵观算法稳定币整体市场,从诞生至今这场不受人性控制与算法稳定之间的博弈,人性始终占据绝对优势,正如“算法稳定币的魅力正是因为它的不稳定性”这句话而言,利用套利者驱动稳定也必将带来更大的危机。

北京大学经济学博士刘昌用表示,UST锚定美元,但最终抵押或背书资产是密码货币,锚定资产与抵押资产背离,在抵押资产处于熊市过程中,其信用就会逐渐减弱,如果没有源源不断的外部资金帮助度过漫漫熊市,很难不脱锚。