如何以金融学原理为比特币估值?

引言

Greg Foss有35年的高收益债券管理经验,曾经是加拿大第一批开放高收益债券的管理经理。其好友上诉加拿大安省级法庭通过了第一支BTC现货基金。高收益债券又名垃圾债券,有从高到低的3A级到B级等不同评分。而高收益债券在加拿大的开放历史与比特币相似,从寥寥几家挂牌私人资产管理公司,再发展到加拿大银行开放高收益债券交易。

BTC是多国货币的CDS

如今,长期债务和信贷市场已经成为最大的金融资产。但如果把信贷市场比作狗,股权比作狗尾巴,股权价格的风吹草动会带动着信贷市场震荡。Greg指出忽略信贷市场的股权估值是非常愚蠢的。80年代的拉丁美洲债务危中如果不是因为布雷迪计划,加拿大最大的银行RBC的股权账面价值会瞬间蒸发。

Credit Default Swap称为信用违约掉期,保障其购买者以债券的Face Value出售给违约者以规避信用风险。若比特币的目标是硬资产和储存价值,那么比特币内在价值应该随着各个国家的货币CDS溢出负利差价而波动。

以信贷市场估值BTC

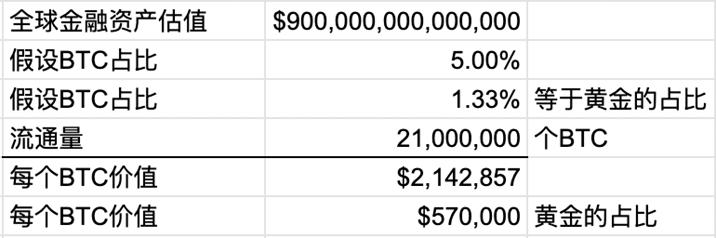

全球的金融资产总估值应该包括信贷市场,那么就是900万亿美金。其中信贷市场占据400万亿美金,300万亿美金是房地产,120万亿美金是股权市场,而剩余的是黄金、大宗货品等。其中主权债务或国债占据了信贷市场中的四分之一,也就是100万亿美金。

首先,Greg提出BTC的估值应该像计算Leverage Enterprise Value一样,债务是资产架构里重要的一部分,没有债务的估值也就没有信贷市场的市值。因此,虽然会有重复计算,带有杠杆房地产估值应当包括在全球金融资产总估值里。从以下是股权分析和EV分析和信贷分析的区别,可以很清晰的看出来忽略了信贷市场去做股权估值是非常愚昧的,而信贷市场操纵了整个市场。当发生尾部风险时(Tail Risk),债券持有者会在清算时先拿到赔偿,最后才是股权持有者:

- 股权估值:市值 = 股价 x 发行股份

- 企业价值:包含DCF模型,现金流分析,债券持有者,EBITDA账面分析

- 信贷估值:非公众市场债务,违约率,信用评分

来源: Investopedia

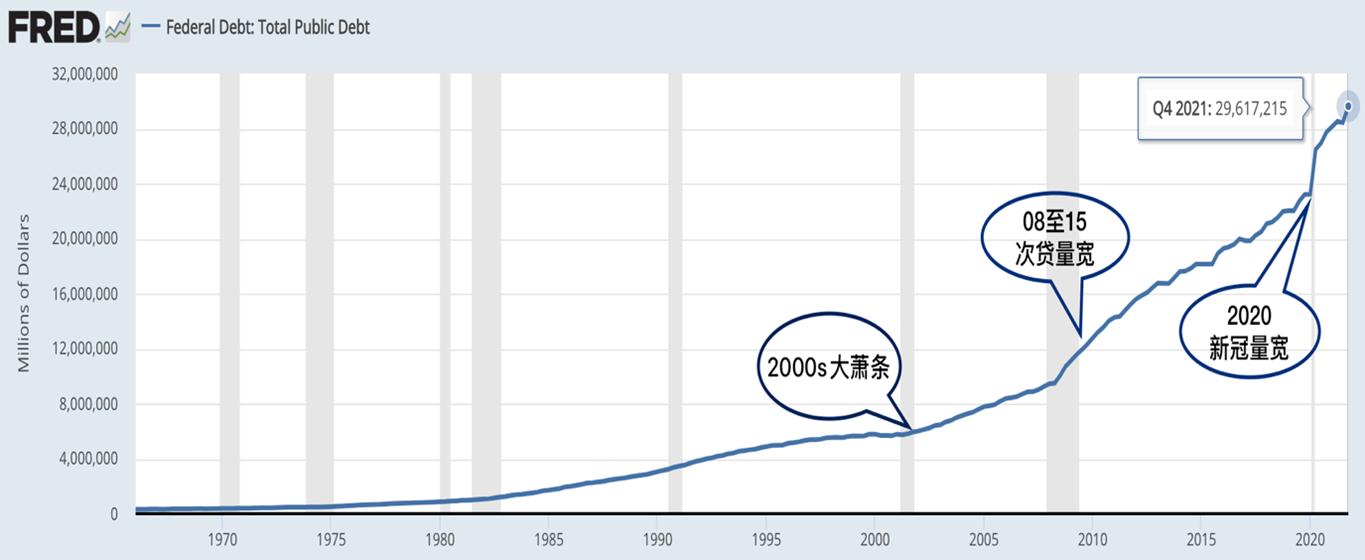

美国作为信贷市场的龙头,占据了将近200万亿美金信贷市场。自2008年次贷危机打开了量化宽松的水闸到2020年因为新冠印发了10万亿美金的联邦债券,目前美国联邦债券规模(不包括市政或州政府债券)已达30万亿美金,而无资抵押债券规模(包括联邦医疗保险及医疗补助计划等)已达162万亿美金。到这里,你现在应该明白为什么忽略信贷市场谈股权估值的研究员都是傻瓜了吧。

来源:U.S. Department of the Treasury

综上所述,虽然BTC总是作为黄金的竞争品出现在大众面前,但以8000亿美金对比$12万亿美金的黄金市值乃至更大的资产级别,它的估值仍然很低。

以概率学估值BTC

联想到BTC的地位,第一反应可能是将它取代美金成为新的天然气和原油交易全球化货币,成为新的全球储备资产了。Micro Strategy创始人Michael Saylor说:“能源卖家希望把手上的能源换成BTC而并非一直在贬值的石油美元,因为BTC背后间接代表了世界能源成本。”

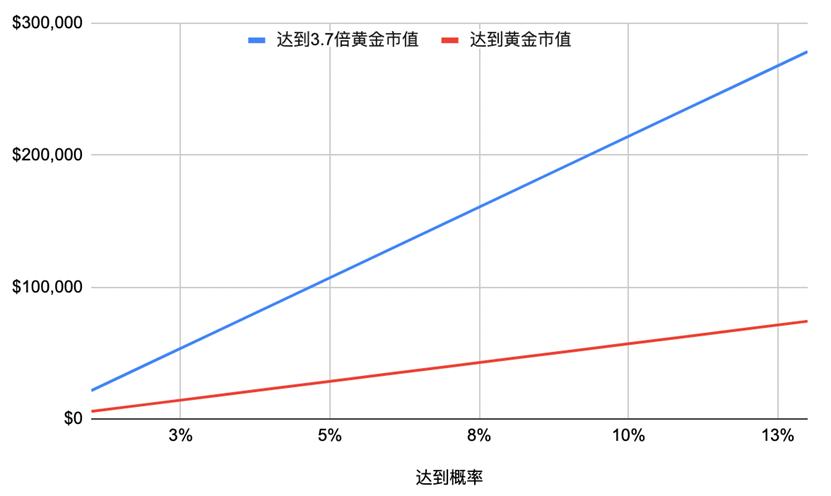

这里一起来做一个简单的假设,比如假设BTC占比等于黄金在全球金融资产的估值的占比,或者乃至黄金的3.7倍至5%。我们能乘以占比后除以总流通了得出每个BTC的价值是在200万和50万美元区间,然而这件事并不是100%确定的,所以我们可以在通过事件发生的概率计算出期望报酬。

可以看到,假设10%机会BTC能到到达黄金市值或3.7倍的黄金市值,那么它的估值应该是每个BTC在57,000美元到214,000美元之间。而按照目前40,000美元的估值,人们认为其达到黄金市值概率仅仅为7%,达到黄金市值的3.7倍的概率仅仅为2%。这是数字都是没有考虑到硬资产会因为未来美元贬值的对应升值的假设。

而更重要的是,与2017年BTC在4000美元的时候的Beta(风险回报率)不同,目前基于全球背景和疫情爆发后的Beta变得更加合情合理的。再者,普京在乌俄战争开始后,所有能源交易收益的美金储备全都被美国冻结和制裁,这也在逼迫更多国家逃离石油美元的制裁。30年来这些源源不断的美元贬值历史,都显示未来的概率远远高于目前的2%或7%。

是谁迈出了第一步?

目前该迈出第一步的,应该是固收债券或债券折价溢价交易的从业人士了。债券如果在债券收益为1%的时候发行,其面值会严重被目前公开市场上抛售的2.9%收益率的美债贬低。这些债券与两年前发售的面值相比,已经贬低了超过20%。因此,考虑把BTC作为这些资产组合的保险是最好的不对称及交易机会(Asymmetric Trade)。根据Greg所说,这是他35年以来见过最好的不会清算的不对称交易机会。

桥水对冲基金创始人Ray Dalio从30年前当10年美债收益率还在14%的时候,开始通过平衡全天候风险平价(Risk Parity)配资建立起了他的对冲资本。但自上一个季度股市和美债同时下跌且在美债收益已经降到1%低位的情况下,我们历史以来第一次看到了美债收益和纳斯达克同时超过了两位数的百分比波动。简单来说,走高的美债收益率和下跌的美债面值与纳斯达克指数下跌的程度相同,意味着根据Risk Parity资产组合的风险并没有得到有效对冲或平衡,以至于采用这些策略的资产表现跌出了预期的负面影响。所以,目前已经没有比较有效的传统资产组合用来应对系统性风险。

来源:TradingView

富达投资(Fidelity Investment)曾发布了一篇对虚拟货币的研究,其研究指出种类共分为两类,一类是BTC以及另外一类完全不具备BTC所代表的价值。根据数据表示,目前全球第四大的资产管理富达投资,已经允许其客户以及退休福利计划(401K)提供BTC服务。就此看来,其他不提供BTC服务的大型资产管理将会因不提供BTC服务损失一大部分的客户量。所以,Greg指出就像高收益债券在加拿大的发展情况一样,BTC成为其他机构的服务选项只不过是时间问题而已,而且一切都会加速到来无论是贝莱德(BlackRock)还是先锋(Vanguard Group)。

来源: Advrating

大资金何时入场?

目前BTC仍未到10亿美元的总市值,对于大资金如桥水基金甚至是全美国35万亿美元的养老金来说都太小了。所以对于小型资产管理团队来说,这个时间段是非常合适的,而大资金要入场风险非常高。那么这些大资金何时会入场呢,可能判断入场时机并不太现实,我们不妨从概率上做一个计算。

目前美国的养老基金基本承诺40年期平均年利率为10%,并以60%投股权和40%投债券的传统配资比例进行投资。我们可以假设在没有任何全球债务违约风险下,40%的债券投资及债券的平均票面利率在5%,我们可以得出债券的收益占据了这10%养老金收益的2%。还有2%来自于这些养老金投资者的固定收入和投资。结果,我们可以得知剩下6%的收益需要由保证股权投资永远以10%的年收益率来维持给养老金投资者的承诺。Greg说以目前历史最高的股权估值和现金流估值倍数,相信目前所有的养老基金经理已经焦头烂额了,要不继续以高杠杆继续推高整个股市,要不就想办法给虚高的估值买保险,不然就继续等着膨胀的泡沫破灭吧。

我们不妨设想在违约和清算系统性风险到来时股价腰折50%的情况,受到影响最大的应该是养老基金投资者了。首先,这些消防员、警察、市政工作人员等会发现自己工作了一辈子存下养老金无法按照合约履行或只能支付之前承诺一半,然后市场波动率随着社会的不稳定冲高。

现货ETF与期货ETF

目前BTC的价格受到历史最高的期货利息影响,以及期货ETF的开通,它短期内被像弹簧一样被人为操纵地压缩到了低价。但从长期来看,BTC是世界上唯一一款有着做空债务市场同时做多长期市场波动率特性的衍生保险,而世界上目前并没有也没有认知需求一款长期看多市场波动率的保险产品。简单来说,全球都在认为疫情过会经济会越来越稳定地发展,而BTC是唯一反对这样看法并且可以购买的指数。而最终,这些看好经济发展会越来越平稳的人而且在做空BTC的人,长期来说将会为做空而买单。

Greg指出,许多对冲基金把BTC当做纳斯达克粉丝股,打包在一起买空这些过热的情绪,然而他们并没有意识到其实这是一款看多长期市场波动率的对冲保险产品。VXY是一款可以用来看多看空VIX波动率的基金,当波动率涨(VIX)的时候,资产股一般在经历大跌。没有人会认为市场会一直消极的波动,但是在市场波动率大的时候,多一份保险也是合情合理的。

总体来说,无论是什么ETF,合法合规的监管将会吸引更多感兴趣的投资者,这里说的是以兆为单位的资产管理经理,而不目前市场上仅仅以亿万为单位的投资者。

来源:Crypto Quant

股指联动性

许多人指出现在BTC的价格与纳指等指数有高达0.8的关联性,然而历史数据一般仅供参考。况且在公司债券交易市场中我们可以看到更高的指数关联性,这是因为AI交易算法在短期关联性的决策权重是非常大的。但是这些算法很容易因为一些人为的操纵长期风险指标而失效,具体的例子就是高收益债券利息的降低在不断被刷新。目前BTC与2016年的时候比更具投资吸引力,因为许多未知宏观微观因素都已经尘埃落定。

从宏观面来看,我们几乎可以肯定法定货币100%会一直贬值。本来美国在2018年的时候乘着科技的发展,差不多可以把2008年的次贷导致以亿为单位的死亡螺旋解救出来。随着新冠疫情来袭,量化宽松已经开始形成了以兆为单位的死亡螺旋。如果美国人错信了他们的政府40年会保卫好他们手上的资产,他们还会选择给政府一个机会相信下一个40年吗甚至在2022年做180度大掉头吗?可能性极微。从微观面来看,BTC的定位,包括区块大小的决定甚至技术的发展趋势都比数年前更清晰。

加息真的会有影响吗?

那么加息真的会减慢美元的贬值乃至对BTC的价格有影响吗?首先,我们已经弄懂了印刷出来的法定货币是这个死亡螺旋的万恶之源,那么现在这就变成了初中平等方程式问题了。这个方程式平衡需要通过以下几点来满足:

- 全球经济发展速度不足以支付债券利息 (经济发展 < 债券利息)

- 印钱来支撑信贷市场 (经济发展慢 + 无限印钱 = 债券利息)

综上所述,整个信贷市场已经乱套。因为无论如何加息,还是改变不了全球经济缓慢并需要通过不断印刷法定货币来偿还出售债券产生的债券利息。更糟糕的是,股权持有者在违约风险来临时,是在最后得到清算赔偿的一方。简单来说,目前的市场并不适合把钱借出去,而是应该把能借的钱都借过来。

结语

Peter Schiff 曾在10美元的时候开始接触BTC, 他本可以通过投入1%的总资产到现在拿到40倍总资产的账面回报,但他从来没有从不对称交易中学习反省,反而不断阻挠传统投资者。但是,我们或许还有一种平行宇宙的选择,那就是BTC成为了国库储备,而法定货币继续名义上充当着全球储备金。

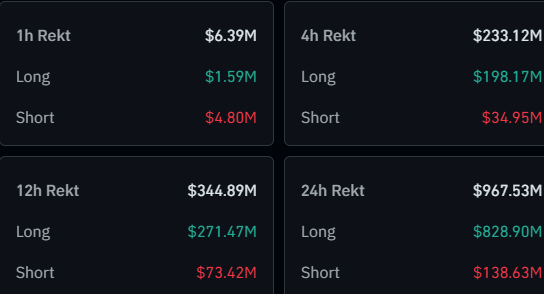

Crypto Liquidations Near $1 Billion As XRP, Dogecoin Crash 10%

The cryptocurrency derivatives market has suffered heavy liquidations as altcoins like XRP (XRP) and...

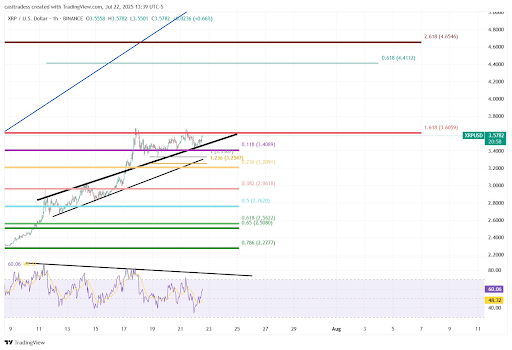

XRP Price Showing Quiet Strength As Next Breakout Level Lies At $4.65

XRP has entered a period of quiet movement following its rally last week that pushed its price to ne...

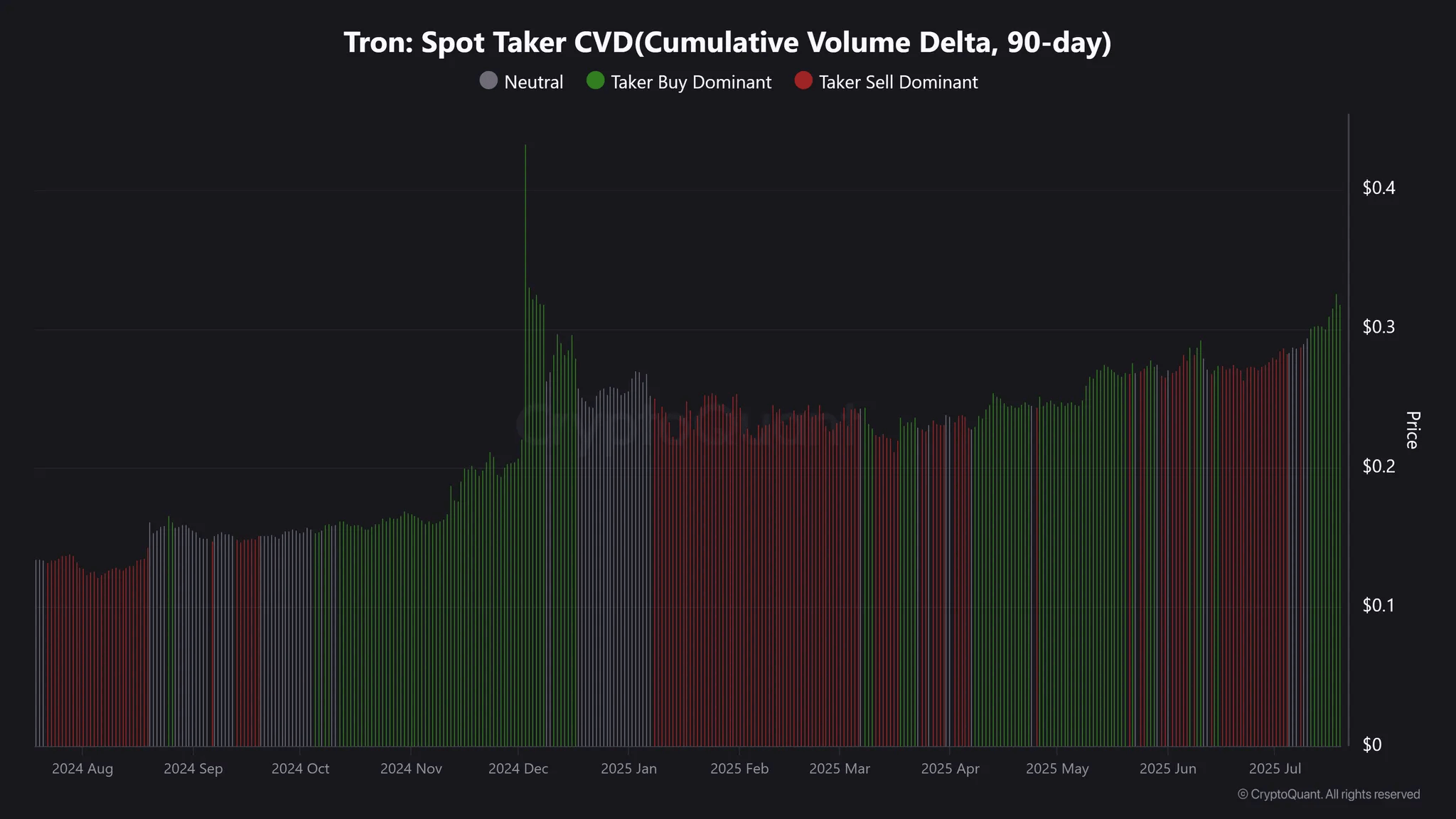

TRON (TRX) Above $0.31, But Is It Just the Beginning? Key Metric Shows Buyers Dominating

TRON (TRX) has experienced a steady upward price movement alongside broader market gains. Over the p...