算稳深度研究:早期看激励,中期看深度,长期看场景

核心观点

1. 非足额抵押,既是算法稳定币的定义,也是其原罪。“死亡螺旋”是每个算稳项目始终面对的威胁,算稳项目方各种精巧的设计和操作,本质上都是为了抵御这种威胁。

2. 分析算稳项目,早期关注其激励机制的设计和收益,中期关注其资金池的深度和与其它主流加密资产的联动,长期关注其应用场景和作为流通手段的潜力。

一、稳定币的分类与算稳的定义

虽然加密货币在全世界的受认可度逐步提高,但是考虑到加密货币的高波动性和物质世界的购买力,大多数人内心仍然会以法币来对财富进行计价。因此,价格锚定法币的稳定币被人们所发明,来承担加密世界中财富贮藏和流通的职能。

稳定币大致可以分为三类:

1. 中心化机构用法币1:1抵押发行的锚定型稳定币,以USDC为代表;

2. 去中心化发行、用ETH等主流加密资产作超额抵押的稳定币,以DAI为代表;

3. 去中心化发行、也没有用主流加密资产作超额抵押的稳定币 ,以UST、FRAX为代表;它们往往有着比较精巧的机制和算法设计,因此也被称为算法稳定币(Algorithmic Stablecoin)。

二、算法稳定币:原罪与诱惑

算法稳定币的“非足额抵押”的定义本身,就是它的原罪所在,同时也是决定了它对项目方的诱惑。

从项目方视角来看,因为算法稳定币不需要用超额加密资产作抵押(甚至可以零抵押),那么稳定币市值和抵押资产的差额就近似于项目方的“纯收益”。简单来说,就是可以“凭空印钱” —— 这的确是难以拒绝的诱惑。

从用户视角来看,算法稳定币抵押不足的原罪,意味着当所有稳定币持有者都想将稳定币售出或者兑换时,最后一批出售的持有者就会承担非足额抵押带来的亏损。在实际中,一旦市场对一个算稳项目失去信心,往往会出现螺旋式上升的恐慌情绪和代币抛售,即“死亡螺旋”。这种崩盘过程的原理,和历史上不少过度增发的信用货币的崩盘过程非常相似,例如国民政府的金圆券、魏玛德国的马克。

因此,如何防止“死亡螺旋”的出现,是每个算法稳定币的项目方所必需思考的核心问题。很多复杂而精巧的机制设计,本质上都是围绕这个问题而展开。

三、进一步思考:为什么用户要持有算法稳定币?

“死亡螺旋”的出现,一定是起源于用户对稳定币持有的放弃。

让我们进一步思考:为什么用户有动机持有算法稳定币?

是为了价值贮藏么?其实不是——既然面值都是1美元,如果只是为了贮存价值,用户为什么不把风险更高的算法稳定币,换成USDC、DAI等更坚实、波动性更小的稳定币?

事实上, 当前用户持有算法稳定币最主要的动机,还是项目方给予的投资收益。 但如果一味依赖投资收益来吸引用户,那整个项目就会呈现出“以新还旧”的资金盘特征,难以持续运行。

因此, 长期来看,算法稳定币要想真正留住用户,还是要拓展足够多的应用场景,来满足用户的真实需求。 比如说,发挥起算稳作为流通手段的职能——假设现在排名前100的DApp都接受某种算法稳定币来购买其生态内的代币和NFT,那么是不是用户就不会介意钱包里多放点这种币呢?

但是,考虑到目前加密生态应用层的现状,要想实现这种应用场景的延拓并非易事:

- 一方面,优秀的应用类项目本身就不多,很多项目自身的经济可持续性都是一个问题;

- 另一方面,想要说服优秀的应用项目方达成合作,算法稳定币自身首先得达到一定的量级和稳定性,这就变成了“先有鸡还是先有蛋”的难题。

因此,对一个算稳项目,比较好的过渡方案是:在早期,先通过较高的收益来吸引用户,并扩大项目规模;随着项目规模的扩张,缓慢降低用户的投资收益,通过和更稳定的加密资产绑定(如USDT、USDC、DAI),构建足够深的资金池,提高系统对于用户兑换的承压能力,同时大力拓展应用场景。当用户并不是为了投资收益而是为了其应用场景才持有的时候,才是一个算法稳定币项目真正成熟的时候。这也是本文的核心观点: “分析算稳,早期看激励,中期看深度,长期看场景。”

让我们顺着算法稳定币发展的脉络,来具体分析一下那些知名的算稳项目。

四、早期算稳:纯机制设计探索的失败

早期的算法稳定币主要有3个 —— AMPL、ESD、BAC ,它们的共同特点是:完全希望靠自身的供给机制设计来使其币价锚定于1U,有一定理想化实验的性质。它们既没有用高收益吸引大量初期参与者的留存,也没有外部币种的抵押和联动,更没有考虑应用场景和生态构建。自然地,最终它们都没有成功。

4.1 AMPL:简单而直接的rebase机制

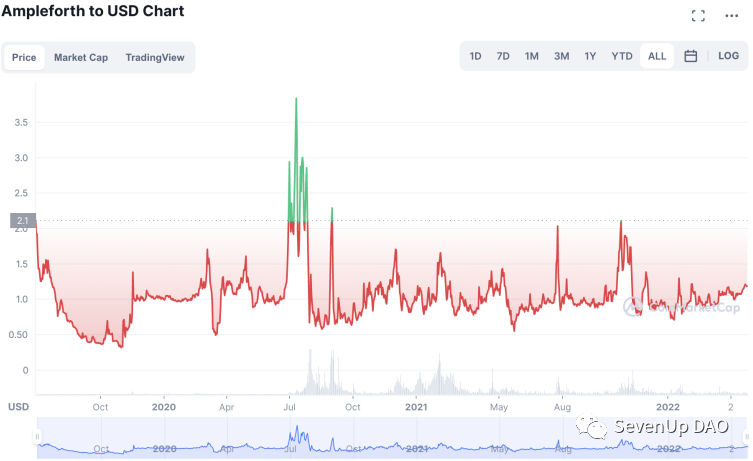

图:AMPL的价格走势

AMPL(Ampleforth)是对算法稳定币最早的尝试,它设计了一套rebase机制来调整AMPL的供应:当AMPL价格 > 1U,就会根据每个用户钱包里代币的总量,按比例增发代币,希望通过增加AMPL的供给,来把价格打回1U;同理,当AMPL价格 < 1U,就会按比例通缩代币。这种增发和通缩每8小时进行一次,直接作用于用户钱包里的代币量。

不难看出AMPL机制设计者朴素的经济学思想: 既然价格是由“供需”决定,那就通过实时调整代币的供给,来匹配当前市场上人们对AMPL的需求。

但是,在AMPL投入市场以后,发现实际上rebase机制会诱导参与者的FOMO情绪,放大币价的波动:当AMPL增发的时候,形成了持有人币多价涨的双重获利情况,这极大的刺激持有人继续持有,并吸引新资金的进入。只要共识没有破灭,市值的成长会倍数于资金的流入。但是反过来,当币价跌破1的时候,就会出现通缩,此时对于持有人来说面临币少价跌的双重亏损情况,这会极大的刺激持有人卖出,遏制新资金的进入。

因此, AMPL一时被称为“刺激的赌场” 。虽然至今依然能够保持价格在1U附近,但其波动性相对于其他稳定币实在过高。目前其每日成交量只有约100万美元,基本淡出了大众的视野。

4.2 ESD与BAC:债券机制,不断扩大的系统亏空

ESD(Empty Set Dollar)和BAC(Basis Cash)的主要思想是:当需要维持币价稳定时,不是通过直接增减代币总供给,而是通过未来的收益,来激励用户牺牲当下的流动性。

ESD是“债券机制”的发明者。当ESD价格高于1时,用户需要质押ESD或者ESD-USDC的LP TOKEN,牺牲自己的流动性,才能获得ESD增发时的收益,不能像AMPL一样“不劳而获”;而ESD价格低于1时,用户可以享受折扣购买ESD的债券。当ESD价格回到1以上的时候,系统会优先增发代币给债券的持有者,然后再给质押者。

比如,ESD现价为0.99U,面值1 ESD的债券售价为0.9U,用户如果用1个ESD购买了1.1个债券,在ESD价格回到1时售出,那么。当ESD价格高于1的时候,用户就可以获得1.1个ESD,取得收益。

可以看到,由于ESD总量事实上是一直在增加的,债券机制只是延后了系统的亏空:当市场情绪好的时候,会有人在ESD价格低于1时购买债券,希望当币价上升的时候去套利;但当币价再次回到1以上的时候,债券的兑现会大量增加ESD的供给,带来抛压;随着时间的推移,币价高于1的时间段越来越少,增发的数量也开始难以兑现债券;最后,当市场对债券的兑现失去信心的时候,就会出现ESD的大量抛售和债券的无人购买,让ESD进入”死亡螺旋“

图:ESD的价格走势

BAC(Basis Cash)机制的底层逻辑和ESD很相似,只在一些细节设计上有所不同。Basis Cash的体系中有三种币:BAC(稳定币)、BAS(质押凭证)、BAB(债券)。当BAC价格低于1时,用户可以用BAC * BAC的折扣价格购买BAB;当BAC价格高于1时,系统进行增发时会优先将BAB转换为BAC,若还有盈余,就会发给那些质押BAC换取BAS的用户。

显然,Basis Cash也没有解决BAB大量增发导致的系统亏空问题,事实上其维持稳定的时间比ESD更短。

图:BAC的价格走势

五、新一代算稳:部分抵押、双币机制与纯资金盘

新一代的算法稳定币采用了更加精巧的机制设计,其中Frax做为这类项目的代表,可以说取得了阶段性的成功;但单纯的机制设计并不能避免死亡螺旋,其中Iron Finance是一个重要的警示。另外,以OHM为代表的资金盘游戏也会打着“算稳”的名义,但其机制设计的动机和长期的发展,和通常认为的算法稳定币还是会有根本上的差别。

5.1 FRAX:稳健的抵押率,足够的资金深度

在FRAX(Frax Finance)的系统中,有FRAX和FXS两个代币。其中,FRAX是与1美元挂钩的稳定币;FXS是项目的治理代币,用于吸收FRAX的波动和抛压,以及反映项目本身的增长。

在这套系统中,最重要的概念是抵押比率(CR,Collateral Ratio),它决定了用户需要多少比例的USDC抵押品才能铸造一个FRAX。这个比率是动态调整的,一开始是100%(完全抵押),每小时当前FRAX价格做一次检测并进行更新:若FRAX价格高于1U,CR就会降低0.25%;若FRAX价格低于1U,CR就会提高0.25%。调整的时间间隔和参数可以通过后期治理来修改,最新的CR是86.75%。

以CR = 85%为例,为了铸造1个FRAX,需要向项目方存入0.85个 USDC和价值0.15 U的FXS;相反,如果你想通过协议赎回你的FRAX,每1个FRAX可以兑换0.85个USDC和价值0.15 U的FXS。这使得当FRAX的市场价偏离1U的时候,用户就可以通过铸造或赎回来进行套利,从而维持FRAX币价的稳定。

可以看出, 上述机制设计将FRAX的波动和抛压转移到了FXS身上 。而为了避免FXS的崩溃,项目方给FXS也赋予了价值:当用户质押FXS的时候,可以享有Frax项目的治理权,以及分享到FRAX铸造/赎回所需的0.4%的手续费;同时,项目方引入了AMO(算法自动做市机制),将抵押池里的资产进行再投资,这部分的收益也将分享给FXS的质押者。

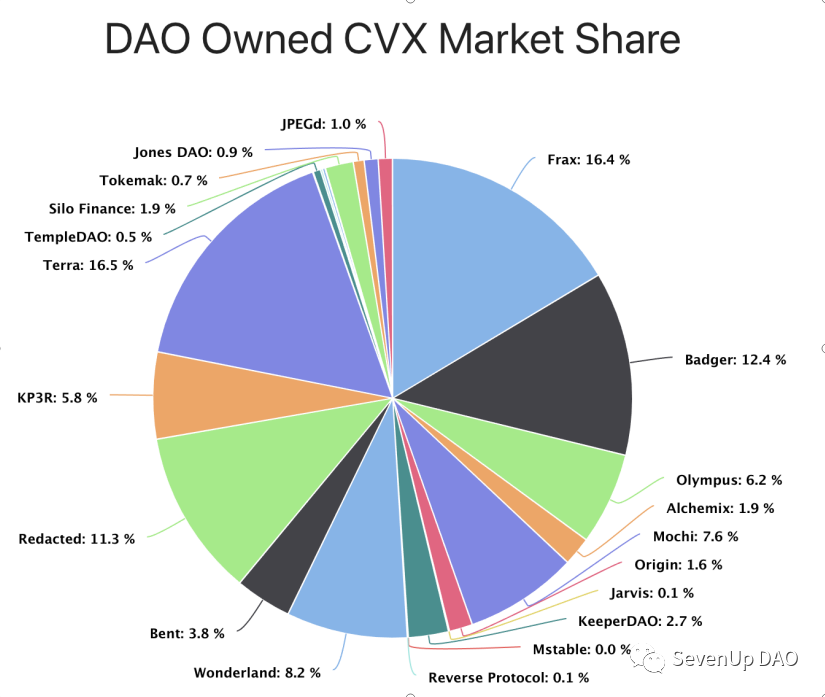

经过1年多的积累,FRAX已经成为了Curve“流动性战争”的胜利者之一:截至4月26日,FRAX占有了16.4%的CVX市场份额,和Terra同处于第一梯队。

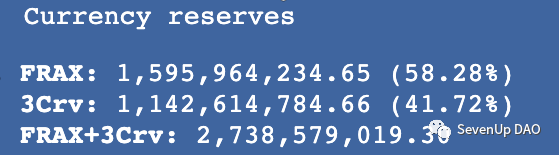

流动性战争胜利最直观的影响,就在于为FRAX和其它稳定币的兑换构建了足够深的资金池,仅仅FRAX - 3Crv(USDT、USDC、DAI)的资金池深度就高达28亿U,其中池子中的3大稳定币有11.4亿U。这意味着如果想让FRAX脱锚,没有10亿U以上的抛售是做不到的。另外,这也给FRAX在Defi世界中扩展应用场景给予了更多的话语权和潜在的投资收益。

图:CVX市场份额占比

图:FRAX-3Crv资金池深度

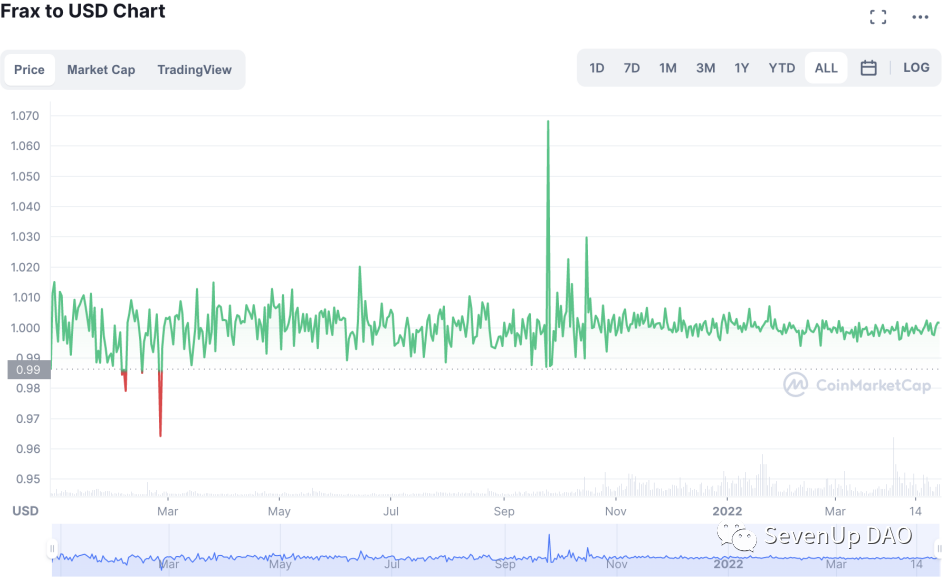

FRAX可以说是目前所有算法稳定币中稳定性最好的之一,并且它也经受了较长时间的考验。 它对抗“死亡螺旋”的方法值得后来者学习借鉴:一方面,FRAX本身有高USDC抵押率,并且当币价低于1时抵押率还会提升,从而起到了增强用户信心的作用;另一方面,FRAX和三大主流稳定币构建了足够深的兑换池,想要短时间冲击FRAX的市场价并非易事。目前,Frax Finance也在积极拓展Defi世界的合作方,来维持自己长期的竞争力。

图:FRAX币价走势

曾经有些人认为,Frax的双币机制设计本身是其币价保持稳定的核心因素之一。虽然推出辅币来吸收稳定币的波动和抛压是一种创新,但其本身并不能掩盖算法稳定币抵押不足的原罪。一系列Frax仿盘的失败已经说明了这一点。其中,影响最大、最具警醒意义的,莫过于协议锁仓市值曾高达23亿美元的Iron Finance在一个下午之内的崩溃。

5.2 IRON:初期机制设计的缺陷引发崩溃

Iron Finance的核心代码源自于Frax,在Polygon上运行。它的系统同样有两种代币:稳定币IRON(类比FRAX)和辅币TITAN(类比FXS)。它的不同之处主要在于两点:

- 1. 铸造IRON所需的USDC固定为75%,而非FRAX初期的100%;另外25%由TITAN来补足

- 2. Iron项目的质押收益在初期出奇的高:质押USDC-IRON可以获得每日1.5%的收益,质押USDC-TITAN可以获得每日4.5%的收益。

显然,IRON的收益明显是不可长期持续的,但如此的高收益确实也吸引了大量的初期参与者,其协议锁仓量在两周内就达到了23亿美元这个惊人的数字。实在难以想象,世界上有什么项目能够持续给23亿美元以每日4.5%的回报。

因此,当TITAN价格达到60U的最高点后,就比较自然的引发了第一批集中抛售,在短短几小时内TITAN就回落到了30U,IRON价格也开始低于1U。理论上,由于IRON的铸造赎回机制,TITAN的大起大落似乎并不会太影响到IRON的市价 —— 反正无论怎么TITAN币价怎么波动,IRON都能换出“价值0.25U的TITAN”,自然会有套利者将IRON的市价拉回到1U。

但实际上,IRON机制设计中的一个致命缺陷,让TITAN下跌的“雪球”成为了项目“雪崩”的开端:由于赎回协议中TITAN的市价由一个“10分钟各市场价格平均值”的预言机提供。 当TITAN价格下滑太快的时候,停留在10分钟平均值的TITAN价格会明显高于真实TITAN价格,这就导致用户发现拿IRON赎回出的TITAN价值并不足0.25U,进而发现IRON的套利逻辑并不成立。 这进一步摧毁了用户对IRON稳定的信心,引发了踩踏式的大规模IRON、TIAN的抛售,把Iron这个项目引入“死亡螺旋”。

图:TITAN的价格走势

Iron的故事给了我们以下警示:

- 1. “死亡螺旋”是算稳始终需要面对的问题,这不是单纯机制设计的复制就可以避免的。

- 2. 初期的高收益确实可以吸引大量用户、打造高知名度,但也会强烈加剧项目的不稳定性。设计高收益的时候,要考虑到项目方维护币价的资金实力。

- 3. 即使是价格机制设计的小细节,也会成为项目成败的重要因素。

根据推测,之所以Iron采用了“10分钟价格平均”的预言机,是因为Frax当时也用了这个。但Polygon上更快速的结算速度,可能应该考虑适配更小的时间区间。

5.3 浅谈OHM:披着“算稳”外衣的资金盘游戏

OHM(Olympus DAO)是2021年的Defi项目,以其Defi 2.0的概念、“(3,3)”的MEME、螺旋上升的币价和众多仿盘而闻名。虽然OHM发售初期在宣传中也打着“算法稳定币”的名号,在设计中也有用DAI来赎回OHM的保底机制。但OHM其它更核心的机制设计对用户行为的诱导,实际上抛弃了“价格锚定”这个稳定币概念的根源,从而成为了一个大的资金盘游戏。

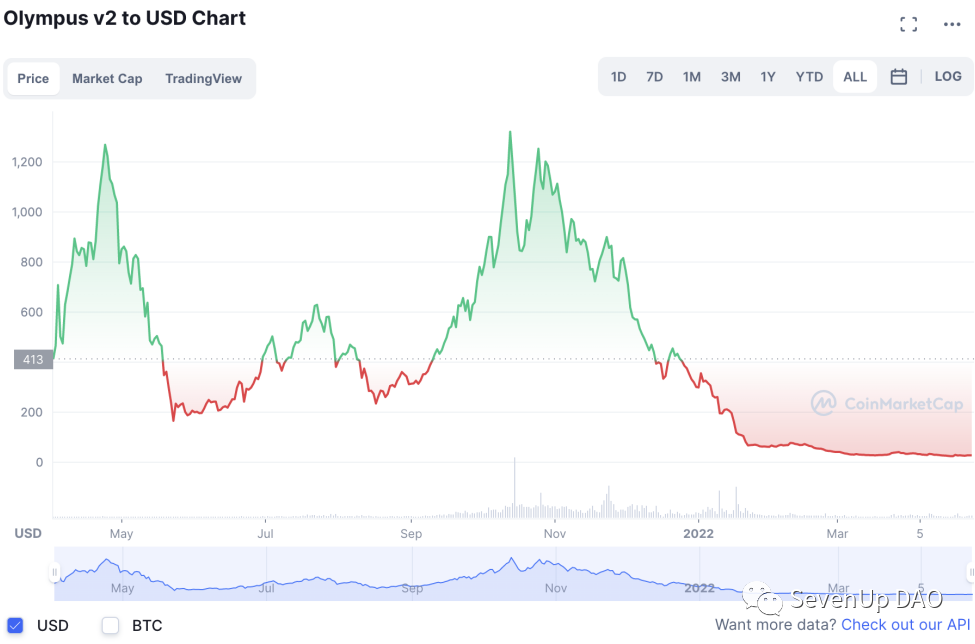

图:OHM的币价走势

OHM的亮点,相关的分析文章已经不少,这里就不再详细介绍。简而言之,项目方通过rebase机制+高质押收益率,bonding机制对市场流动性的吸收和掌控,还有“(3,3)”的社区MEME宣传,让币价不断上升 —— 虽然最后依然不可避免的进入螺旋式下跌。不过,项目方在2022年初推出的Olympus DAO Pro,给OHM在Defi中以一定真实的应用场景,让其依然有20U+的币价而不是真正归0死亡。

OHM实际上也揭开了“算法稳定币”的一层外衣,展现了其作为资金盘游戏载体的属性:既然那些搞双币机制的项目(参考Iron),用不可持续的高收益吸引用户参与,让辅币价格不断上涨,那不如玩的直接一点,放弃“锚定法币”这一设计,再用别的玩法直接让主币一飞冲天,岂不是更直接?但当OHM连锚定法币都放弃的时候,意味着其长期的发展模式和应用场景必然和“稳定币”大相径庭。

事实上,不少资金盘项目也会打着算法稳定币的名号,而哪怕是FRAX、UST这种初步成型的算法稳定币,初期也难以避免资金盘的特征。因此,算稳具有非常高的投资风险,如果要考虑参与的话,必须要非常小心谨慎。

六、公链算法稳定币:国家与信用货币

最近,各大公链纷纷在自己的生态内发行稳定币,也成为了近期的一大热点。本文在此主要对UST的机制设计和发展路径进行分析,并对其它公链稳定币做些简评。

6.1 UST:烧钱扩张,尝试“大而不倒”

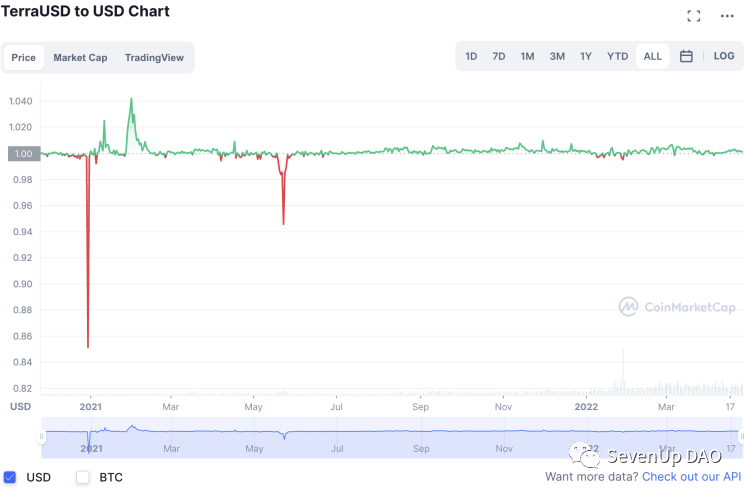

UST是Terra公链的项目方推出的代币,和LUNA共同组成了一套“双币机制”:用户可以燃烧市值1U的LUNA来铸造1个UST,也可以通过燃烧1个UST来铸造1U市值的LUNA。

图:UST币价走势

图:LUNA币价走势

仅从UST的铸造机制上来看,UST本身是分摊了LUNA这个公链代币的价值。那用户为何会去铸造并持有UST呢?原因是 LUNA链上的Anchor协议:它为UST的质押提供了20%年化的收益。 要注意这种收益是完全以UST稳定币的形式提供而非以项目代币结算,相比而言少了项目代币贬值的风险。20%的收益相比于其它稳定币的年化收益而言,已经高了一个档次了。考虑到Anchor资金池的透明性、Terra背后的韩国财团和各路资本的资金实力,用户纷纷把闲置的稳定币转为UST。目前,UST市值高达183亿美元,远远领先第二名FRAX的27亿美元,甚至超过了LUNA本身市值334亿的一半。

Anchor也会将用户质押的资金,进行出借来获取收益;用户借款的时候需要超额抵押,这部分抵押物也可以进行再投资。但经过测算(参考文章:《进击的算法稳定币:Terra、Olympus、FRAX解析》),Anchor的收入并不能负担其利息支出。如果要支付利息,其每年将会承担17亿美元的亏空。目前,这部分的亏空主要由Terra背后的资金方LFG(Luna Foundation Guard)提供。

显然,所有人都能意识到, 20%的年化收益是不可能长期持续的,如果任由形势自然发展,UST早晚会降低质押收益,这可能会引发市场的恐慌性抛售,造成LUNA价格的螺旋下跌,甚至引发项目崩溃。 Terra目前在用两方面的措施来避免UST和Terra进入这种情形:

- 一方面 ,购入数亿美元的BTC,希望在未来用价值1U的BTC来作为UST的支撑,让UST的性质转变为类似于60年代布雷顿森林体系下的美元——虽然我的美元(UST)其实没有那么多黄金(BTC)作支撑,但我手上的黄金(BTC)也不少;只要大家不蜂拥而至来挤兑,系统就能运转。另外,如果你真的要来把美元(UST)换成黄金(BTC),那高昂的手续费率和必要的流程,可能是不能避免的。

- 另一方面 ,不断UST在强化Defi世界和其它各个代币的联系,扩展其资金池深度和应用场景。比如,和Frax合作在Curve上构建4Crv池,意图和Frax共同取代DAI成为Defi的基石稳定币之一;和Avalanche合作,在Avax链上也可以铸造UST……这些行动的目标,既是为UST的兑换提供足够的缓冲空间,也是为UST构建 “大而不倒”的效应:如果UST真的崩了,那么就会在Defi世界掀起一阵腥风血雨,所有人都别想好过。

这种Crypto世界的“大而不倒”,其实已经有先例了——那就是USDT。USDT市值目前近830亿美元,恐怕没有人会相信审计不透明的Tether公司的账上真的有那么多美元。事实上,大家某种程度上是主动忽视了USDT的问题,毕竟它的存量和普及性,已经让它成为了加密世界的基石之一。USDT的崩盘,是所有人都不希望看到的。Tether公司也充分享受了铸币权的福利,哪怕市场对Tether公司超发、操纵市场的声音不绝于耳,但依然没有在市场上掀起太大的波澜。USDT本身的问题,可能需要依靠更合规的USDC来解决;但它在这个过程中营造的“大而不倒”效应和享受的铸币权福利,是被所有人所看到的。

可以说,所有公链算法稳定币的最终目标,都是一个近似于“USDT”的信用货币。长期来看,UST要想真正成为站稳,发挥货币流通手段、甚至支付手段和价值尺度的职能,本身的生态扩展是一个必由之路。相比Frax这种没有公链依托的算法稳定币,UST在扩展生态和场景上面具有更强的先天优势。正如前文所述,如果市面上优秀的应用项目都是用UST来作为互动的稳定币(最好仅用UST来互动),那么用户就不会太看重UST本身的质押收益,而是对持有UST感到comfortable了。

6.2 USDN:明显操纵痕迹,资金盘的载体

2022年3月,“俄罗斯以太坊”Waves发行了USDN,WAVES的价格也从不足10U涨到超过50U。USDN的铸造机制和UST相似,不过它的质押收益由两部分组成:一个相对固定的质押收益率,乘以WAVES和USDN的市值之比。

这种机制设计理论上有一定平衡性,但当WAVES价格被不断拉升的时候,这可以成为一个庞氏骗局的载体:买WAVES换成USDN,质押USDN借出USDC,然后拿USDC再购买WAVES,不断套娃拉升,最终达到用崩盘的WAVES和USDN套取散户们USDC的作用。已经有人通过详尽的链上数据分析发现有团队在主动做WAVES价格的拉升,甚至Waves项目方本身也承认了这一点(不过他们指责操纵方是其它机构)

图:WAVES币价走势

WAVES的价格已经跳水,USDN也长时间没有回到1U的目标价。很明显,USDN背后的资金方并没有长期发展USDN的想法,不像UST那样想通过烧钱来补贴用户,而只是把它当做了一个资金盘游戏的载体。

6.3 NIRV:短期高效引流,长期前景待观察

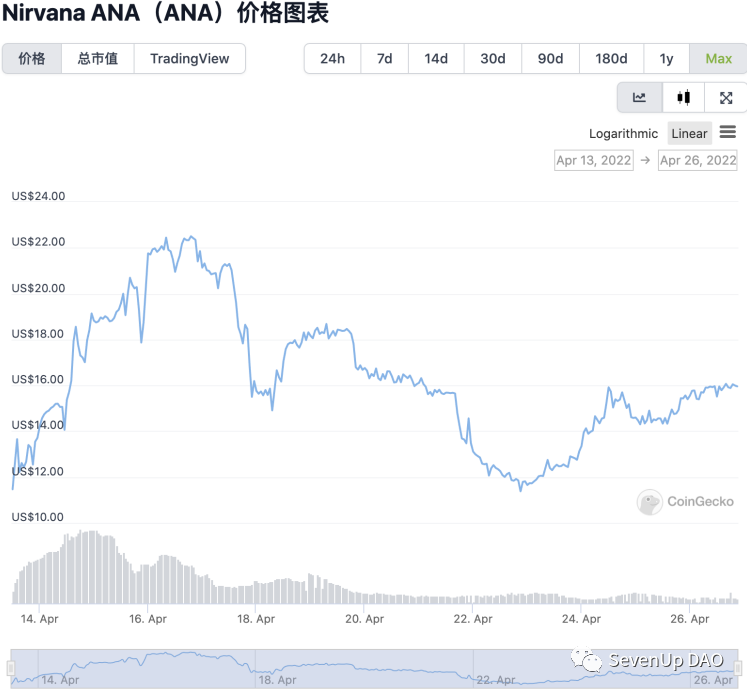

2022年4月,Solana上出现了Nirvana项目。Nirvana的机制设计有比较多的创新:双币机制,由稳定币NIRV和辅币ANA组成;给ANA设定了缓慢上涨的“地板价”机制,当ANA价格低于地板价的时候,就可以找项目协议来按照地板价卖出ANA。

用户可以用USDC等稳定币购买ANA然后质押,在质押ANA的同时,可以同时:1.贷出等同于其地板价数量的面值1U的NIRV;2.获得prANA凭证,用于以“市场价-地板价”来购买新的ANA;3.获得以ANA计价的300% APY质押收益。

相比于FRAX、UST,Nirvana的逻辑更近似于OHM:地板价看似“兜底”,但就像没有人会用1个OHM去换1DAI一样,实际上ANA的市场价远高于地板价,用户入场的成本很高,也没人会真的找项目协议卖ANA;质押ANA的同时可以借出稳定币NIRV,这些NIRV又可以用于去以“折扣”购买ANA,再结合高收益率,使得ANA的价格螺旋上升,和OHM也很像。在ANA上线的时候,一时引发了大规模FOMO,社区对这个项目的评价是:“左脚踩右脚,螺旋升天”。

不过,虽然机制上有所模仿,Nirvana系统中确实有稳定币NIRV。 但是用NIRV作为稳定币,作为生态拓展的逻辑是有些问题的,因为它的资金利用效率太低。

比如,ANA现在市场价约16U,地板价5U,那么16个USDC只能换出5个NIRV去参与生态应用,这个效率相比于FRAX和UST可差远了。

总而言之,短期来看Nirvana模仿OHM的著名资金盘打法,确实起到了高效引流的效果,也抬高了ANA的币价。长期来看,如果其ANA市场价向地板价靠拢,并且能够依托Solana构建起一些生态,那么其发展前景会有更多的讨论和研究空间。

图:ANA币价走势

七、总结

经过诸多算稳项目的分析,我们可以尝试勾勒一个算法稳定币的发展路径:

- 早期, 通过合理的激励机制设计和较高的质押收益,吸引用户参与并持有;

- 中期, 随着项目的不断扩大,缓慢去除收益中不可持续的部分,将算法稳定币和更多的主流加密资产构建更深的关联度和资金池,以增强用户信心、避免挤兑冲击;

- 长期, 算稳的逻辑要真正成立,一方面需要追求加密世界中“大而不倒”的形象和地位,另一方面也要有足够多的应用场景,将自身“稳定1美元”的形象潜移默化地植入用户心中。

对于一般的投资者而言,算法稳定币本身的参与风险非常高,特别是新项目,稍有不慎币价可能就会归0,参与时必须审慎;不过,算法稳定币为了能够在缺少实际依托的前提下稳定币价,往往会产生不少代币机制设计层面的创新,这些创新也会吸收到未来各种项目的Tokenomics之中。因此,对这个领域进行关注和学习,还是很有积极意义的。

Ripple IPO Could See ‘Insanely Stupid’ Valuation, Says Crypto Analyst

The post Ripple IPO Could See ‘Insanely Stupid’ Valuation, Says Crypto Analyst appeared first on Coi...

XRP Price Remains Bullish Above $2, This Falling Channel Says $3.8 Is Coming

The XRP price is holding strongly above $2, maintaining its momentum as technical indicators show si...

Pi Network News Today: Analyst Reveals Strategy Behind Massive GCV vs Market Price Gap

The post Pi Network News Today: Analyst Reveals Strategy Behind Massive GCV vs Market Price Gap appe...