从欺诈与乌托邦四象限理解加密货币的投资逻辑

除了那些永远不能取得的成功,我们最终都能取得成功;那么选择出具备长期价值和生命力的项目便至关重要。

原文标题:《以欺诈和乌托邦主义来划分加密货币的四个象限|链茶速递》

概述

在 2020 年和 2021 年的双牛市周期中,「叙事」(narrative)占据了主导地位,对一个代币项目来说,市场营销和 meme 传播的水平会比项目本身的优点更加重要。交易公司转变成了风险投资基金(VC),而匿名影响者在 2017 年得到了以往属于风险投资公司的权力。

我们看到 Narrative 从 DeFi,到 nft,到 dao、L2,到 Play-to-Earn,甚至到 Metaverse、Web3,然后回到 nft,L1 的战争已经跨越了 5 个共同叙事,加密货币领域正逐渐衍生出新的说法,以证明新资本主义的部署是合理的,来满足投资者期望有着巨额回报的胃口,早期可能能实现的回报,现在只有通过引入不那么复杂的资本,才能保证所有持有者的流动性,如果是在多年前,我会认为这是一种耻辱,错误配置的资本额没有生产出任何价值,只会掠夺性地刺激那些想致富的 TikTok 用户,让这些新手白白送钱给他们。

每个行业都有底层工作者,但在今天,我的想法非常不同,在我看来,每一个牛市周期都很像是动物王国中自然生命周期的化身,在动物王国中,我们都有一个食物链,贪婪的人被稍微聪明一点的人吃掉,但同样也是贪婪的生物,丑陋但不可避免。

我现在相信加密加速主义(crypto accelerationism),这么多年来,我们在这个行业里一直无法依靠逻辑推理或是任何形式的语言辩证法来取得成就。我们只有靠见证大多数注定失败的实验结果并从中学习,才能取得成就(尽管有些实验确实成功了,至少现在是成功的)。

关于 Small Block 对 Big Block、PoW 对 PoS、这个 PoS 对那个 PoS、这个 L1 对那个 L1、L1 对 L2、(3,3) 对 (-3,-3)、Punks 对 Apes、DOGE 对 SHIB、CLOBs 对 AMMs 之类的争论,如果不能观察到这些东西在现实中是如何发挥作用的,就无法解决争论。机制设计的理论研究、画着区块箭头的流程图、用作类比的历史故事、硬性的文字描述,都不足以说服一个部落放弃他们的圣牛而加入另一方。就一个行业而言,在它被烙在我们的时代潮流中并成为我们的集体记忆之前,我们都必须用心体验东西的好坏和效果,只有这样我们才能向前迈进。

术语的引入是加密文化中一个相当有趣的发展,无论是在医药、法律等传统的受保护和限制的领域中,术语都有双重用途,首先,当交流双方得一同理解一项主体时,术语就可以节省时间。第二,它防止外部人士轻易获取这些属于内部人士的价值,而应用在加密技术中,也不例外。

当我们成为一个锦绣前程的行业时,我们会进一步沉迷于内部行话,这样就不会有肮脏的外人来抢食我们这块 大饼 ,不过这也会引发许多的市场并购现象,因为没有内部专业知识的非加密公司也想要进入这利润丰厚但难以渗透的领域,我在这里不做规范性的判断,无论好坏,这是很自然的一个现象。

资本配置总是落后于有用的新创,在牛市当中,越来越多的资金流向低质量的项目,许多企业家和骗子都很乐意直接开始他们那些新颖却不成熟的想法来创造供应,以满足进入该领域的需求,而当他们遭到一窝蜂的人反弹的时,才会最大限度地自我审查机制。

在狂热的巅峰,人们只买他们认为可以转手卖给下一个买家的东西,因此估值变得极为荒谬可笑,让价格上涨的项目浪潮淹没了几本常识,如果不是宏观环境的转变,我们很可能会达到更荒谬的高度,但这疯狂的市场现象还没有达到高峰,随着潮流的转变,无论是在加密领域还是在美国以外的国家,「叙事」(narrative)完完全全被削弱了,许多项目被揭露出充其量是欺诈,最坏的情况是彻头彻尾的骗局。

当疯狂演变成规则时,细致入微的想法和谨慎的考量就会被贴上异端的标签,只有在「叙事」(narrative)被削弱之后,这些思想才能得以发表,而不会因大众错误的思想而受到监管。

目前,市场对专业的定价似乎还算合理,但 alts 的价格可能还是有点过高。Fed 对此的说法最初被认为完全不可信,但现在大部分人却都相信了,价格也反映了这一点,小幅下跌,但很快就被买空。今年将加息 4-5 次,不多不少,至少目前的预期是这样。

目前,市场对主要股票的定价似乎是公平的,但有些人仍然有些富裕过头了。人们最初认为美联储加息的言论不完全可信,但现在大多人都信了,且反映在了市场价格之中。关于美联储进一步鹰派情绪的新发展导致小幅下跌,但很快就被人买入。

看起来今年会有 4-5 次上涨,不会多也不会少,至少目前的预期是这样。从投机性盟友到 BTC 和 ETH 等主要币种都出现了一些回撤,但它没有 2018 年那么严重。加密货币风险投资公司筹集的大部分巨额第三方或第四方资金可能会流向长期以来的目的地,即用于新项目,而非旧项目。如果宏观形势好转,新的项目仍然可以从这些资本支持中获得 10 倍或 100 倍的收益,但旧项目很可能从此不会出现同样的增长。

欺诈和乌托邦主义

我最近一直在思考两个新的维度,我们可以对各种加密货币进行分类:欺诈和乌托邦,例如,在欺诈的维度上,我认为我们可以同意 OHM 比 TIME 更值得信任,而 TIME 比其他 OHM forks 更值得信任。我并不是在声称这些项目的都是绝对诈骗的,只是相对而言,我们可以以这种维度合理地作为比较。

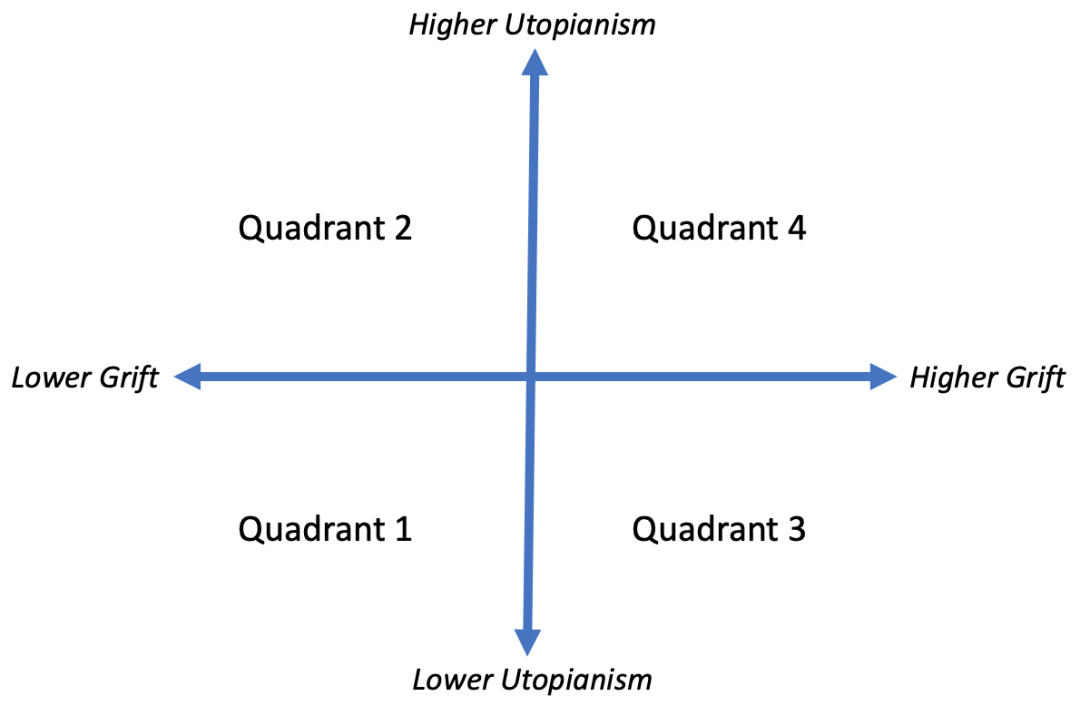

一般来说,通常那些模仿的项目会比原始项目更毫无价值,在乌托邦主义的维度上,最好的一个例子是 BTC 不如 ETH 这么乌托邦,ETH 则比 SOLUNAVAX 和其他新的 L1 更不乌托邦。在加密领域来说,新项目都会试图解决旧项目中固有的问题,因此被我归类为更加乌托邦。现在我们已经了解了这些维度,我们可以谈谈 4 个象限中每个象限的可投资性,回报和时机因素:第一象限,低欺诈 / 低乌托邦主义;第二象限,低欺诈 / 高乌托邦主义;第三象限,高欺诈 / 低乌托邦主义;第四象限,高欺诈 / 高乌托邦主义。毕竟谁不喜欢 2×2 的矩阵象限呢?

第一象限,低欺诈 / 低乌托邦主义:代表的是在不需要任何基础科学或技术突破的情况下,在可处理的问题上付出一定努力的就能有所回报项目,举例来说,过去的加密交易所,可能还有一些早期成功的加密技术,如 BTC,这些往往是很好的长期投资,同时被认为是不具吸引力的短期投资,特别是在牛市的狂热阶段。

第二象限,低欺诈 / 高乌托邦主义:代表的是那些想完整加密领域愿景而努力构建宏大机制的项目,它将我们带入一个勇敢的新世界,这些项目的设计通常需要非常坚固基底,有时甚至需要多项科技的突破才能奏效。你会经常看到这些项目的追随者抨击、谴责第一象限的项目不能满足他们,并以此作为他们的项目在一开始就有必要存在的理由,在已经存在的世界存在严重缺陷的情况下,乌托邦成为值得追求的目标。

第二象限在早期阶段是很好的投资选项,创始人通常是认真的想发展该项目,且成功机率也高。这允许创办人给出所有人类似于神话的故事,且能持续足够长的时间,以获得至少一轮或两轮的筹款。在后期阶段,这些项目只有在取得突破并真正「实现」乌托邦的情况下才是良好的投资,虽然尚不清楚这些乌托邦式的追求是否会成功,但风投只需要其中的一小部分就可以弥补所有的输家,且游戏规则是要让第二象限的项目看起来尽可能像第一象限,这让项目看起来没有风险,也让投资者感觉更安全。

要突破项目的必要条件通常会被置之不理,而项目所呈现的设计则会从博弈论和机制设计的角度不断地被确认为完全可行且完全符合激励机制的,这些则走向第一象限高风险、高回报的后路,在风险方面存在分歧,但在潜在回报方面没有分歧。

第三象限,高欺诈 / 低乌托邦主义,代表了糟糕的金钱诈骗项目。Bitconnect 就是一个例子,它很明显是一场骗局,这就是为什么 Bitconnect 会把目标锁定在加密领域之外的人,简单地说,对于那些思想简单的人来说,第三象限的项目似乎更理想化,这正是这些项目想要做的,融合第二象限,最终让乌托邦主义成为欺诈的代表,这就是为什么第三象限代表了我们行业里最糟糕、真正底层的人,甚至造成了一种恶行循环:愚蠢贪婪的人去欺骗更愚蠢的人,因此监管机构利用这些例证可以对整个领域实施更严厉且合理的监管。

第四象限,高欺诈 / 高乌托邦主义代表了我们行业的鲁布・戈德堡机械和永恒运动机械,就像第三象限一样,但它执行得更好,即使是业内人士也很难对这些复杂的装置进行逻辑推理,即使是怀疑者也只能得出这样的结论:「它可能不会起作用,但也可能起作用,因为我不太清楚哪里出了问题。」戈耳狄俄斯之结能被解开吗?第四象限项目都在尽最大努力假装自己其实是在第二象限里,随着时间的推移,如果项目在短期内取得了成功,他们可能会尝试让欺骗变成一项真正可执行的项目,并迁移到第二象限。

WeWork 和 Theranos 有什么区别?前者从第四象限迁移到第二象限;后者却未能做到这一点。简单来说,第四象限项目对于该领域的许多人来说其实是一项很好的短期投资方式,虽然很悲哀但是事实,部分原因是代币项目能够比过去的私人公司更讯速地获得流动性,他们实际上能够「公开募」。

创始人可以在产品是否奏效、真正适应市场前退休,特别是当项目本身的 token 可以购买时,大多数看似成功的第四象限项目就如雨后春笋般露出,许多创始人、员工、投资者、交易员、交易所、做市商、非主流交易市场、SAFT slingers、律师、其他第三方服务提供商都从第四象限的欺诈中受益。唯一没有受益的人就是最后一个上车的那个人,坐着他们烂车喝着酷爱饮料,拼命的坚持一个乌托邦式的梦想,这个梦想是由比他们自己更聪明、更阴暗的人卖给他们的。

我发现无论是处在欺诈或是乌托邦主义,我们在这个环境中看到的现象有很大的解释力,也就是一个又一个周期。总而言之,第一象限是长期项目,不适合短期,第二象限假装是第一象限,如果他们解决了可能不存在解决方案的问题,则可以移动到第一象限,第二象限是短期且有利可图的,从长远来看具有更高的风险和更高的回报。第三象限则假装是第二象限,但只是对该领域不熟悉的用户才有效,第四象限假装是第二象限,如果他们成功掩盖自己并在取得一些初步成功后往合法的方向,他们可能就会渐渐迁移到第二象限,如果用户只关心金钱,那当然它们会是迄今为止最好的短期投资,而风险投资则从这里进入大量的套利中受益。

NFT

我们基本上会远离交易 NFT 和与 NFT 相关的代币,因为我们觉得自己没有足够的竞争优势来玩这个游戏,就美学而言,我们没有出色的品味,就模仿的重要性而言,我们没有足够的 Twitter 追随者,因此从根本上无法提供大量的市场交易。

首先,我们可以观察一下艺术和 NFT 头像的类别,由于它们是地位 / 信号符号、凡勃伦效应 / 奢侈品或传家宝 / 声望物品,我们可以说它们中的某部分将长期保持价值,但就像现实环境中的顶级时装公司一样,我们可以看到类似数量的 NFT 是利用足够的品牌价值来维持,而现实却是,那些顶级时装公司肯定没有 1000 多家,因此大多数 NFT 系列可能没有太大价值。因此,充其量,我们有「一个赢家才可以获得最多的价值」的「幂律分布」,我们也可以争辩说,象征地位只有在向他人展示时才有用,而对于现实环境的那些品牌来说,靠现实人们所消费就能产生流量。

而 NFT 却只仅限于 Twitter 和 Discord 等社交媒体,很难说哪个发展空间会更大,不过当人们花费越来越多的时间上网,且虚拟世界比物理世界广阔是一个合理的论据,Twitter 和 Instagram 也正积极整合 NFT 功能,NFT 头像的表现会优于一般艺术也就不足为奇了,因为它们在作为网上身份的化身中发挥了更好的作用,尽管如此,还是要谨慎投资 NFT,因为在近期的所有趋势中,该行业的骗局数量最多。

其次,我确实认为类似于 LOOKS 的吸血鬼攻击有一些合理的机会来获得市场份额,他们能够直接定位正确的人口统计数据,因为这将是他们平台的完美用户。话虽如此,LOOKS 的价格和市值最近都在大幅下跌,大部分交易量都只是在刷量而已,创始人一直以来都持续在套现,如果这完全是一场骗局,团队又是匿名的,且代币价格在很短的时间内达到了非常高的价格,那也就不足为奇了。尽管如此,拥有多个 NFT 交易平台进行竞争的想法还是很有意义,因为费用很高且存在竞争空间,此外,不存在类似订单簿的流动性网络效应,因此挑战者更容易与现有企业竞争。

最后,当涉及到非艺术非 NFT 头像时,设计空间在很大程度上是完全未经探索的,不过我觉得这次探险是值得的,与所有革新一样,大部分可能是无稽之谈,但我乐观地认为人们会在这里找到一些有用的东西。

L1s(第一层公链)

既然技术上的优点在未来(某个不确定的时间里)最终出现之前完全不具有重要性,我们就不应该在这个问题上浪费时间。 我只想说,不同的人支持不同的 L1 是完全有意义的。芝加哥的 HFT 道具店喜欢 SOL;韩国人喜欢 LUNA;研究生喜欢 AVAX(这毕竟是唯一的教授币,发挥得很好);Andre 的追随者喜欢 FTM;矽谷的风险投资公司什么都喜欢,因为只要买对一次的话整个基金就有好的回报;有时喜欢较小的 L1-NEAR,因为在你不是已有几百万市值的情况下,NEAR 还可以有几十亿更大的增长。

在抵御来自各方的「新事物」的攻击时,ETH 的极致主义者现在和旧 BTC 的极致主义者处于同一个阵营。一般来说,他们的防御是不成功的,人都是喜新厌旧的。有了新的东西,你就有可能实现最宏伟的希望和梦想,至于那些已经启动并稳步前进的事物,你只能看到关于实际情况的冷酷现实。

乌托邦主义的背后正是现实世界的野蛮和人性的丑陋。人既有渴望完美世界的天性,也会利用他人渴望完美世界的天性。最后真正的信仰者都将沦为失望的叛徒,需要一个吉拉尔式的替罪羊来满足他们的愤怒和不满,到了那时,还有谁能比那些永远无法实现未来的先知们更适合当替罪羊呢?

这并不是说这些 L1 不会成功,只是说创始人非常清楚悬在他们头上的那把达摩克利斯之剑。他们最好的办法是取得胜利,其次是不断地在去中心化的原则上做更大的取舍,因为去中心化在它实现之前并不具有重要性,而且有谁知道它能否实现,能实现的话又是在什么时候发生呢?也许我们害怕恶鬼,也许我们不怕它。当我们在重塑金融和货币体系的时候,我们会开始同情过去的美联储主席,没有任何一个美联储主席会希望在他们就任下发生经济崩盘,所以为什么他们都想将问题推给下一个人,就像是把罐子踢到马路上。

鉴于针对参与者的所有激励措施是有用的,我在任何情况下都希望最好的 L1 能够获胜。这就是我想说的,不是每个人都是为了技术而入局。事实上,没有多少人是为了技术,在现在这个时间点上,我已经等了 7 年多,我甚至不敢问我们是否真的会在今年得到 Ethereum 的 PoS 机。ETH 2.0 的到来和 Hal Finney 冻僵的身体复甦,哪个会先出现?哈哈,现在又有谁会知道答案呢?我是开个玩笑,不要喷我。

至于跨链桥,它面临的主要困难是确保一条链上的合成资产不会在没有适当支持的情况下被人为地肆意膨胀,且要确保运输过程的安全。我们最近目睹了 SOL 和 ETH 之间的漏洞,它是由于 SOL 的问题所造成的,我并不特别关注这个漏洞,因为它只是一个可以被修复的错误。虽然 SOL 漏洞是由 Jump 救助的,但这很可能是他们自己掏钱。

如果跨链桥出现失败,他们的 SOL 钱包就会损失大量的价值,我相信他们在救助架构上也要割下自己的一磅肉。不过,这并不会令人过于担忧,令我担心的是,即使代码写得再好,跨链桥也会存在根本性的问题,这还有待于观察。另外,即使今天的桥梁具有相当的中心化性,只要最终有办法在不影响安全的情况下进行去中心化,就应该会变好。人们会拭目以待,而我将会对其持有怀疑的观点。

DeFi

DeFi 2.0 类似于 DeFi 1.0,但 2 比 1 大,数字越大越好。DeFi 2.0 的特色是让协议本身控制或拥有资产的想法,它有时被称为 PCV(协议控制的价值)或是 POL(协议拥有的流动性)等。想法是一样的,就是让你拥有一个 DeFi 协议并同时运行一个对冲基金,不过这究竟是好主意还是坏主意就留给读者朋友来回答吧。

现在有部分协议持有着其他协议的代币并参与对方的治理投票,我们进入了一个系统性风险的时代。更容易推理的是,这将用于更大的组合产品网路,或者用于从 2008 年金融危机前的结构化产品,这真够吓人的,虽然可组合性是很好的,它能够实现之前不可能发生的事情,但系统性风险会随着时间的推移而上涨,并且纠缠的协议会变得越来越难以理清,所以我们需要保持小心,否则它最后会变成一个金额更大的烂摊子。

Play-to-Earn

你工作是为了赚钱,然后把赚来的钱花在玩上,一直都是这么做的对吧?工作本质上是你不愿意做的事情,你愿意工作是因为它有报酬的。游戏本质上是你自己想做的事情,因为你喜欢它,甚至可能愿意为它付费。那么,P2E 又是什么鬼东西呢?如果你是一个中国农村的农民,依靠赚取 WoW 里的游戏金币为生,那就是工作。如果你玩 WoW 而且喜欢它,你可能会在 RMT 网站上购买 WoW 金币,而 RMT 网站的金币都来自中国的那些农村地区,这就是游戏。

在 P2E 中,人们又重蹈覆辙的使用了太多太多的术语,让它听着像是一个很酷的流行语,让你觉得 P2E 是「鱼和熊掌都可以兼得」的市场机制。在大多数普通的游戏中,有些人是通过工作来赚钱的,有些人是通过付费来玩的,这两个群体之间几乎没有重叠。而在大多数「P2E」游戏中,虽然还有人通过工作来赚钱,但通过付费来玩的人几乎被另外一个新的群体所取代了 —— 这个新群体就是付钱购买工人的工作,并最终将其出售给其他付费群体的人。

换句话说,大多数普通游戏和 P2E 游戏的区别在于前者拥有工人和玩家,而后者拥有工人和投机者。显而易见的是几乎没有人真正想要玩 P2E 游戏,如果 P2E 行业有一天推出了真正有趣的游戏,那么就变成了一个拥有工人和玩家的普通游戏,它只在一个微妙的时机点上与普通游戏存在区别:它为虚拟游戏资产提供链上不记名资产,允许在游戏开发商的平台之外有一个活跃的二级市场,但游戏开发商仍然可以轻易地对其征税。

游戏开发者的普遍共识是二级市场对其收入不利,因为他们不容易从二级市场的每笔交易中抽成,而且它会吞噬一级市场。现在有了加密货币,虽然一级市场的蚕食问题还无法解决,但他们已经能够轻松地征税了。在我看来这仍然是一件好事,因为以往那些最优质的游戏确实存在活跃的二级市场,而现在至少有了一个更大的激励,让游戏开发者回到反二级市场趋势之前的那个美好时代。玩家可以得到他们想要的东西,而开发者可以得到他们想要的东西的一半。因此,加密货币和游戏之间可以产生一些强大的协同作用,但目前的 P2E 游戏却还没有。

元宇宙

如果元宇宙(Metaverse)一词是指虚拟现实(VR),那么我们已经有了它,而且它是一个不断增长的产业。如果元宇宙不仅仅意味着 VR,那么我们就必须对其进行精确的定义,避免出现因为过于抽象而导致普通辞汇的价值被抬高。想想看,当人们说人工智慧时,他们指的是机械学习;当人们说机械学习时,他们意味着统计论;当人们说统计论时,他们意味着线性回归。

金钱已经足够膨胀了,我们不要让辞汇也变得膨胀起来。如果元宇宙是指虚拟社区,那么我们现在已经有了 Telegram 聊天室、Discord 社区,甚至是以前被称为 Facebook 的那个公司。如果元宇宙只是描述一种趋势,即人们通常会在虚拟世界中花费越来越多的时间并在现实空间中花费越来越少的时间,那么它就是一个正在发生的趋势,日本的蛰居者就是我们的未来,银行印的钞票太多,就会导致半数人类没有性生活,变成家里蹲和地下室居民,另外一般人变成大公司的殭尸社畜,最后不可避免的因为「过劳死」而一命呜呼,相信我,这是真的,但它的证据在本文空白处写不下。

不过,从实际的角度来看,当我们谈论在元宇宙投资时,不管它的实际含义是什么,它通常有两种形式:投资于一个虚拟世界,或投资于一小区块中的特定虚拟土地 / 资产。对于前者,加密货币带来了两种在过去不可能实现的创新 —— 第一,你可以让你的用户通过相当于 Web3 式的产量耕作来获得「一小区块」的所有权,前提是你要有一些反 Sybil 机制;第二,你可以组织你的用户群体互相开展不依赖中心化的支付商业活动。

换句话说,你可以登录到 Decentraland 之类的地方,让你的化身走进一个虚拟的艺术画廊,找到你喜欢的朋克,然后点击它直接链接到 OpenSea 上的拍卖。再点击一下,你的 Metamask 钱包就会打开,然后你就可以从画廊中买下它。一旦买了,你可以把它留在画廊里展示,或者把它拿下来放进你的虚拟房子里展示,也可以在两个地方都摆上它,这当然很酷。

不过以 VRChat 为例,即它们的区块是中心化的,它们也可以直接整合这个功能。Decentraland 与 VRChat 相比是否有独特的优势和劣势?现在很难清楚,但也许下一个话题会给我们带来一些启示。 当我们把土地所有权变成不记名的时候会发生什么?当我们把虚拟的土地所有权变成不记名的时候呢?这确实是 Decentraland 和第二人生的一项核心区别,它能为虚拟土地创造了某种程度的稀缺性,以及不可伪造、不可更改的土地所有权。

尽管仍存在一个问题,那就是在交通中心附近的土地与远处的土地相比价值相差有多大。虚拟土地的价值也受益于周围的人流,就像现实空间中的土地,但在人在虚拟中可以传送和飞行,如果某个项目限制了用户的传送或飞行,它的竞争者可不会施加这样的限制,由于重力不需要成为虚拟世界的规则,因此我想像得到那里的土地其实也可以垂直堆叠。

因此,我不认为虚拟土地的价格可以呈现出比现实世界中城市与农村土地价值的相同差价比例,但某些虚拟土地仍有可能比其他虚拟土地更有价值,这取决于它们在当地能吸引多少目光。最后,虚拟土地的产权到底有多大的不可预测性?如果有人在他们的 Decentraland 地块上贴上一些非常低俗或非法的东西(比如血腥色情的东西),那该怎么办?Decentraland 有能力把它拿下来吗?真正的不记名土地所有权意味着 Decentraland 在这种情况下是无权处理的。

Web3

我们和 Gabe Newell 的 Valve 公司不一样,我们真的设法走到了 3。为了避免概念和词汇的膨胀,我们在这里采用 Chris Dixon 对 Web3 的定义:Web1 是读;Web2 是读 / 写;Web3 是读 / 写 / 拥有。 因此,FCoin 基本上发明了反收费挖矿,随后它在 DeFi 中被普及为产量耕作,所以 Web3 是产量耕作吗?开玩笑啦,它的机制还不够格。

Web3 是对一种类似于股票的工具进行普遍的收益率耕作,证券监管机构很难对其采取强制行动,这可能是好事,也可能是坏事,取决于你是否是监管者。想像一下,如果 Uber(如果你是 Chris Dixon,那就想像一下 Lyft)会根据他们平台上的每一次乘车记录来向乘客和司机发放少量的 Uber/Lyft 股票,过程中不存在任何文书工作或是中间人的开销,也不存在任何因为监管机构的行动而产生的开销,这样实际上可能好处多多,它是一个建立双面或多面市场、解决「先有鸡还是先有蛋」问题、获取客户并使其成为口碑传播的好办法。好吧,让我们看看它是什么情况,当雄心壮志的企业家们在演讲中纷纷提到 Web3 的时候,正如过去「人工智慧」和「共享经济」的趋势一样,你就要额外小心。

结论

综上所述,结论是加密货币领域的一切都很好。从长远来看,和往常一样,我仍然对加密货币领域持乐观态度。短期内,这个领域有些工作要做,有些东西需要清理。我知道有些人会说我的文章很傻,但我对他们不予置评。

所以,不要因为你的一个大学朋友在 NFTs 上翻了几倍收益而想要试试那种办法,除了那些永远不能取得的成功,我们最终都能取得成功。生活在继续,加密货币也在继续,继续建设,继续 hodling,尝试为世界做一些好事,但要确保你干的好事不会把我们所有人都拖入地狱。

我们真的需要清理一下我们自己这个空间,否则它在某个时间点会发生系统性的爆炸,然后每个人都会哭着喊着要求监管,就像成熟的市场一样的历史会重演,我真不敢相信 Gerko 因为我说了实话而在 twitter 上封杀了我,这个笨蛋。你也知道,当人们开口说无意冒犯的时候,他们说的下一句话总是会有冒犯的意思,不管 artforz 发生了什么,我不能相信他们想出了这样一个智能骗局,一旦骗子开始抛售并出现价格下跌,他们的社区成员就会大动肝火、喊打喊杀,但是如果他们可以隐蔽地抛售而不导致价格下跌,甚至使得价格上涨并同时出现货币化呢?我想说的是,他们甚至就真的找来了这样一群天才。

如果你问我下一阶段的货币化 defi 3.0,那么我想说这种故弄玄虚的机器是真的超级复杂,甚至复杂到会让 Daniel larimer 这样的大佬感觉技不如人。读到这里的读者朋友一定是一个非常好奇的人,给你点弗朗西斯・培根的所罗门说,地球上没有新的东西,正如柏拉图想像的那样,所有的知识都是记忆。所以所罗门说,所有的新奇事物都会被遗忘,barry 可以从封闭式基金中获得收益,作为一种妥协,但如果人们只是要从中购买更多的加密货币我想可能都只有不好的结局。尼采也曾说过,坐着思考的人是虚无主义者,好在我是个踱步的人,看到这里的读者朋友可能是一个强迫症患者, 做到了真正的一丝不苟。

撰文:Kevin Zhou

编译:Chole

She Turned $500 into $114k with Ethereum—Now This Presale Star Is Her 100x Pick for 2025

The post She Turned $500 into $114k with Ethereum—Now This Presale Star Is Her 100x Pick for 2025 ap...

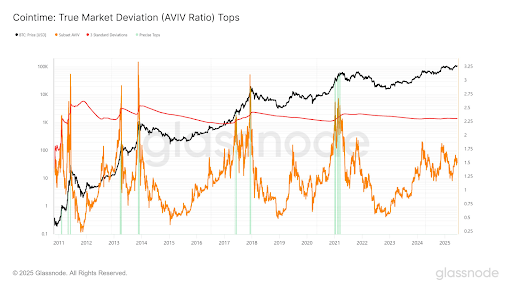

Analyst Says Bitcoin Price Could Rise 3x To $300,000 As AVIV Levels Resemble Previous Bull Cycles

Bitcoin has continued to hover above the $100,000 mark over the past few days, and its price action ...

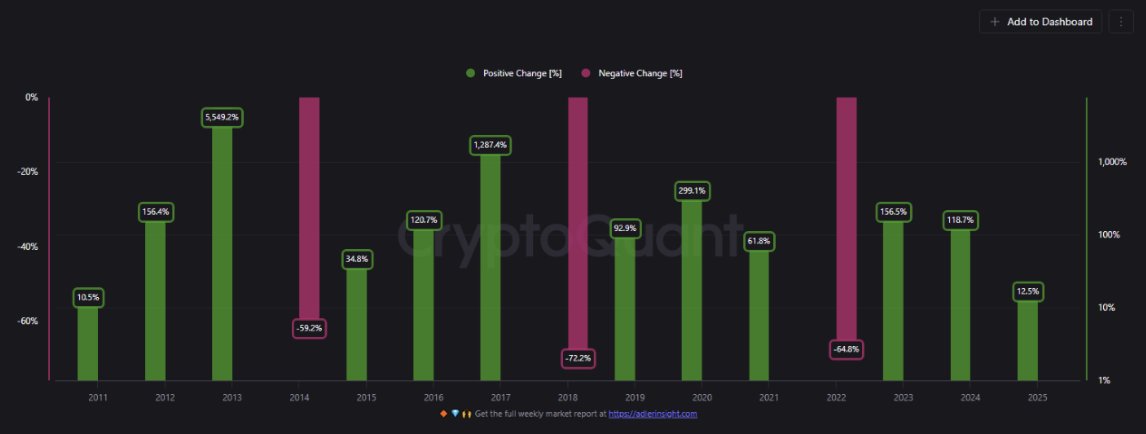

Bitcoin Could Grow 120% in 2025 If It Follows Typical Third-Year Trend

The Bitcoin growth cycle shows a potential increase in 2025 if it follows the typical pattern of the...