Messari:详解算法稳定币项目 Frax Finance 运作机制与发展现状

作者:Ryan Malden,Messari

原标题:《 FRAX: A Fractional-Algorithmic Stablecoin 》

编译:Web3er Liu,链捕手

MakerDAO创建的DAI(与美元1:1锚定)可以说是第一批也是最成功的稳定币之一。DAI于2017年推出,现已在整个DeFi生态系统中被用于借贷服务,或用于充当项目方的财政储备代币。当抵押品被置入MakerDAO协议的智能合约时,DAI就会被铸造出来。为了增加一层稳定性,MakerDAO要求DAI是超额抵押的,但这使得DAI的资本效率更低。

在2018-2020年,随着更多用户和平台采用稳定币赚取收益,诸多协议利用稳定币扩展数字产品,DAI、USDT和USDC成为DeFi中较为普遍的稳定币。但USDC存在固有的中心化风险,它依赖于美元,而MakerDAO的DAI在很大程度上是由USDC作抵押品铸造的。无论如何,MakerDAO的DAI业务及平台本身的被采用情况,让业内人士关注稳定币在Web3生态系统中的必要性和增长潜力。

在FRAX于以太坊主网上线前,即2020年12月21日以前,稳定币要么完全由抵押品支持(例如DAI),要么完全由算法支持(没有抵押品支撑)。Frax Finance于2019年5月首次宣布(当时称为Decentral Bank),该项目是一种“部分算法稳定币”协议(fractional-algorithmic stablecoin)。该项目由Sam Kazemian、Jason Huan和Travis Moore创建。 FRAX旨在成为“世界上第一种去中心化的稳定币,其供应代币的一部分有抵押物支撑,一部分由算法维持稳定。”

FRAX是第一种结合完全抵押(如MakerDAO的DAI)和完全算法稳定币设计原则的稳定币,以创造一种新的可扩展的、去信任化的稳定链上货币。FRAX与美元1:1锚定,试图维持1 FRAX = 1美元的汇率。

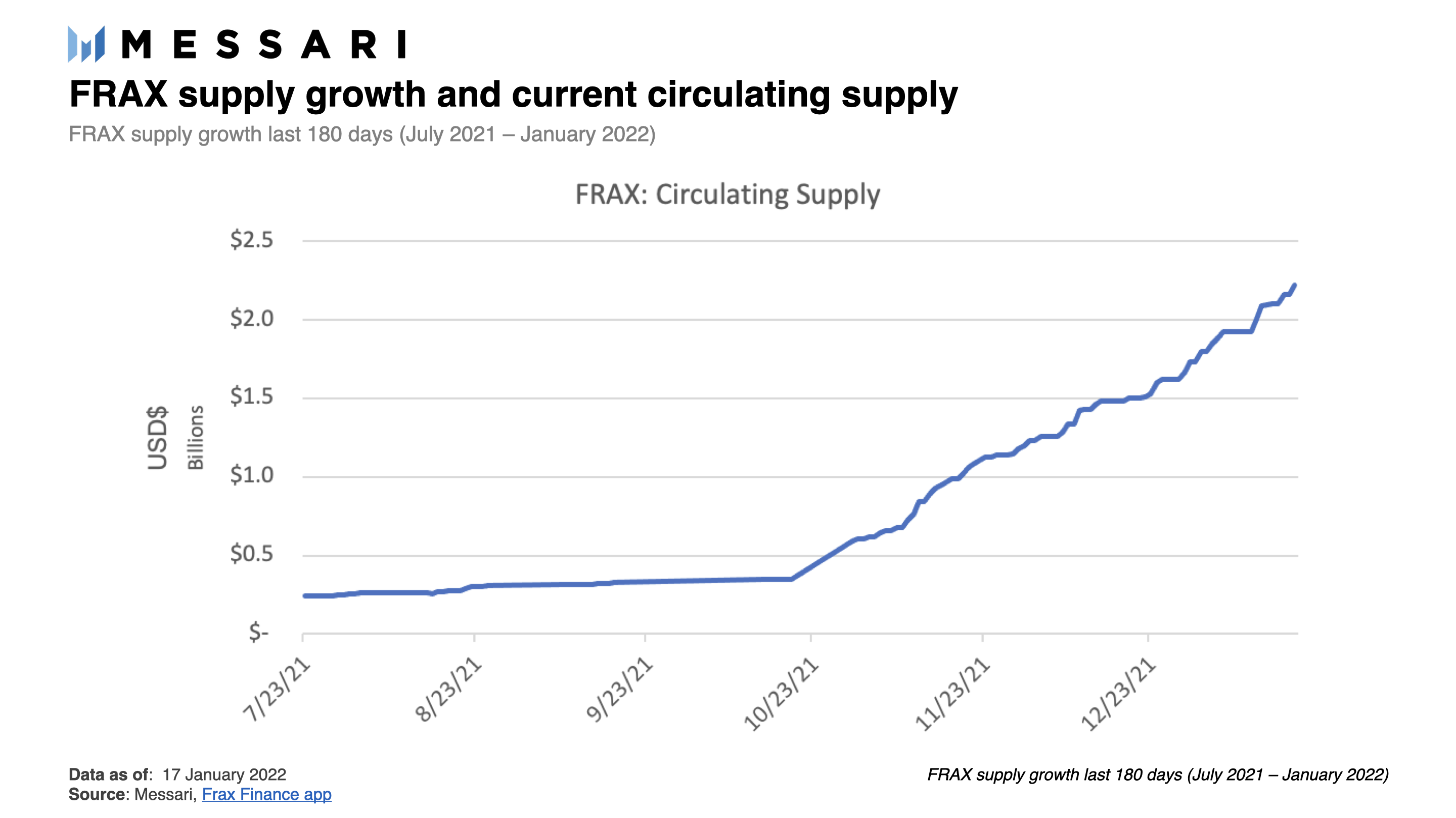

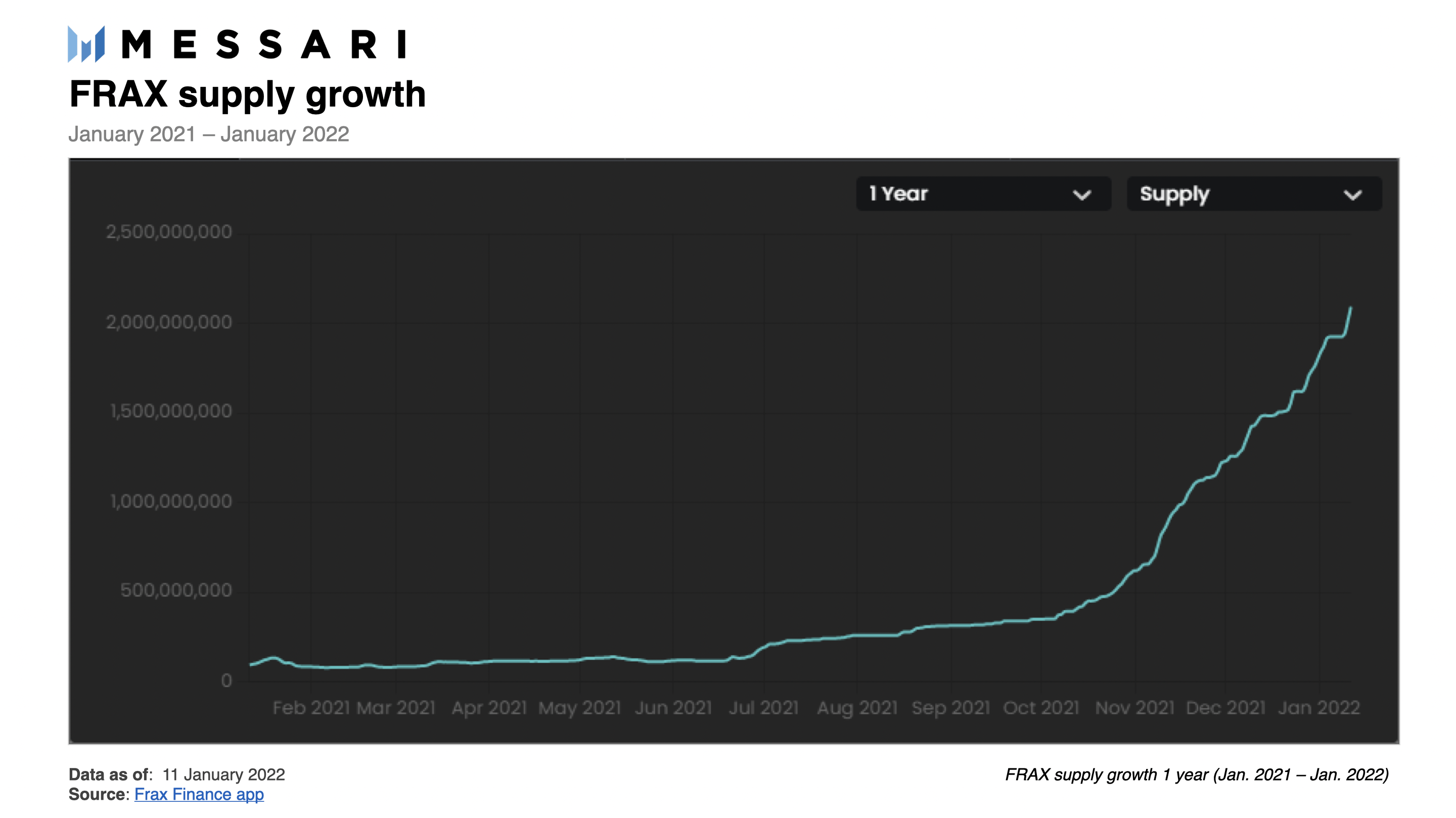

FRAX的增长令人难忘。2021年第四季度,随着Frax v2的发布,FRAX获得了大规模采用及整个DeFi系统的联动。截至1月25日,Frax项目资金池通过该团队在2021年第四季度早期推出的AMO(算法做市程序), 平均每天赚取50万美元的收入(年化约1.8亿美元)。 在同一时期,FRAX的供应量从不足5亿美元攀升至惊人的26亿美元。

理解Frax协议

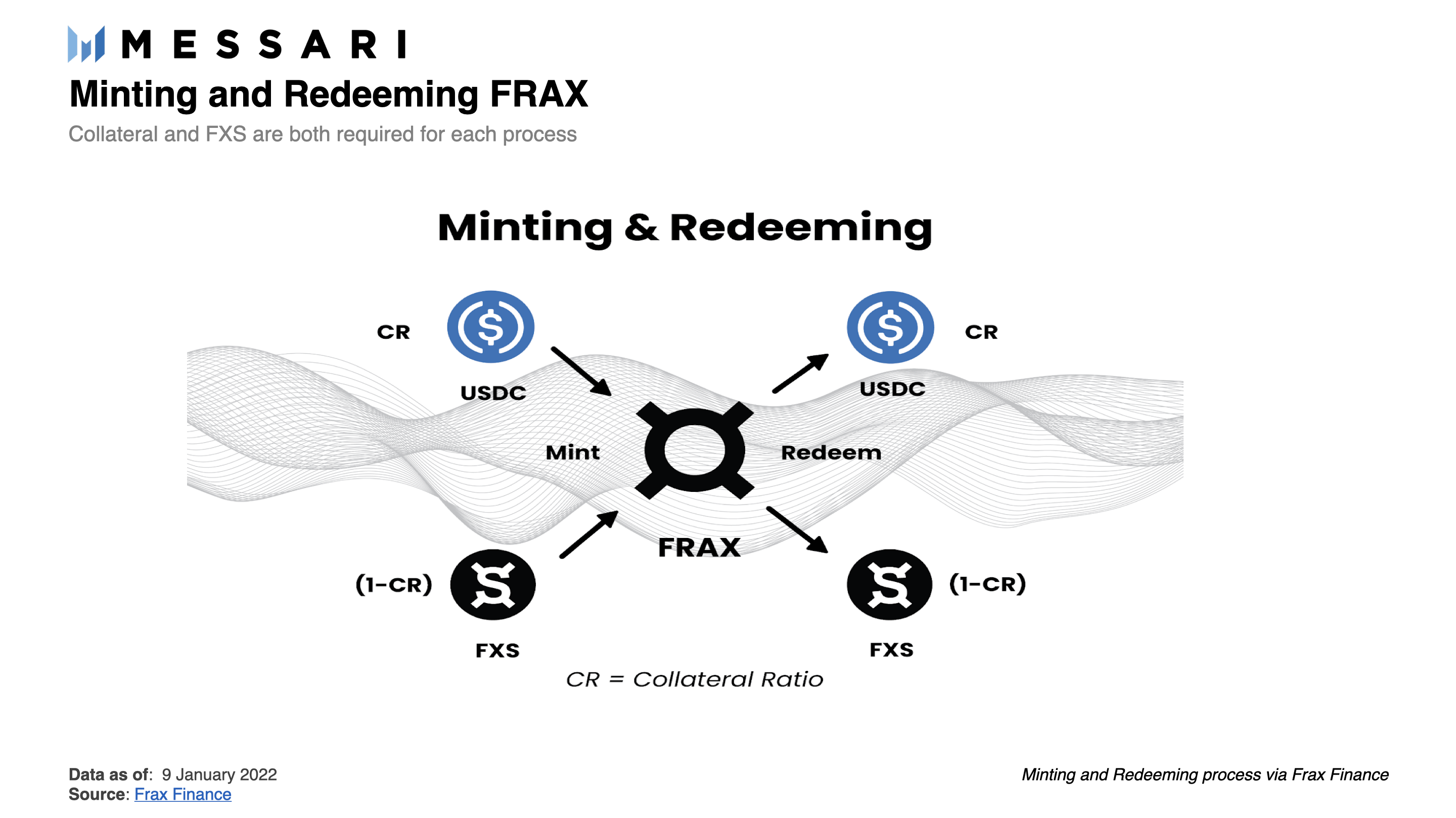

在初始阶段,FRAX 100%由抵押品支撑,这意味着铸造FRAX代币只需将抵押品置入铸造代币的合约中。目前,Frax正处于使用部分抵押品的阶段,这意味着铸造FRAX需要将适当的抵押品和FXS代币放入Frax协议中。

虽然该协议旨在接受任何类型的加密货币作为抵押品,Frax将主要接受稳定币,以维持低波动性,促使Frax能够顺利过渡到抵押率更低、算法采用率更高的阶段。随着FRAX的发展和系统速率的提升,将ETH和BTC等不稳定的代币纳入未来的协议资金池将更容易、更安全。

Frax协议实现了双代币系统:稳定币FRAX和协议治理代币FXS。 双代币系统允许FRAX同时得到抵押品和算法(管理着FXS的销毁与赎回)的支持。当抵押品和FXS被存入FRAX协议合约时,FRAX将被铸造,铸造1枚FRAX所需要的抵押品数量由抵押率决定。Frax协议的抵押率决定了支撑1美元FRAX的抵押品和算法机制间的比例。

例如,假设抵押率是80%,这意味着1美元的FRAX背后由80%的抵押物支持(如USDC等),20%由管理FXS供应的算法支持。无论是铸造还是赎回操作,Frax协议都遵守抵押率,保证每1美元的FRAX背后有1美元的价值担保。

锚定稳定性是所有稳定币的关键。FRAX通过很深的流动性池维持与美元1:1的汇率。其中,最大的一个流动性池,,在Curve的FRAX3CRV池。截至目前,FRAX3CRV池含有约13亿枚FRAX,这种深度的流动性使FRAX能够以低滑点或无滑点的方式与其他稳定币进行互换交易。作为Frax v2协议的一部分,Curve AMO通过自动提供过剩的抵押品和FRAX到FRAX3CRV池中,确保FRAX3CRV池的深度充足,进一步提高了FRAX代币的稳定性(更多细节见下文的AMO部分)。

FRAX/FXS/抵押品价格,是将Uniswap的相关代币对与Chainlink预言机的ETH/USD价格计算时间加权平均值得出的。Chainlink预言机让协议可获取美元兑各类代币的真实价格,而不只是Uniswap上稳定币资产池的平均价格。这使得FRAX对美元本身保持稳定,提供更大的弹性,而不仅仅锚定于其他稳定币的加权平均价格。

Frax是一个基于随机性的协议,允许市场决定它在长期内的的抵押率。Frax协议不会去预估市场可接受的抵押率,相反,Frax允许抵押率上下浮动,由市场决定将每枚FRAX代币定价为1美元所需的抵押率。

代币模型和代币增值

FXS代币总供应量初始设定为1亿枚。随着更多FRAX被用于DeFi生态,FXS持有者的资产价值将不断提升,因为铸造FRAX需要销毁FXS(因此减少FXS供应,增加FXS持有者的资产价值)。随着FXS价值上升,FRAX的价格稳定性也会增加,这为所有借出或借入FRAX进行DeFi交易的人创造了正反馈循环。

Frax协议还允许投资者在Uniswap上建立FRAX/FXS或FXS/ETH池成为流动性提供者,以产生代币兑换手续费收入。该协议还实现了投票托管(ve)治理代币机制。这种机制类似于Curve的veCRV治理代币,Frax协议在此基础上做了改动(下文有更多介绍)。此外,Frax还开发了一种独特的协议功能,称为算法做市程序,或AMO。这一机制进一步推动了FXS持有者积累收益。

性能升级:veFXS和Frax v2 AMOs

veFXS和cvxFXS

该项目于2020年启动后不久,FXS持有者就被允许将其FXS代币锁仓,以生成veFXS,并获得特别激励、治理权和AMO(算法做市程序)的利润。Ve机制在几个DeFi协议中都很流行。FXS持有者有资格锁仓其FXS代币长达4年,FXS锁定时间越长,veFXS持有者获得的奖励就越多。但应该注意的是,veFXS代币不可转让。

此外,veFXS持有者还可以参与Frax权重计量系统的使用,影响或指导FXS流入不同的Frax权重器(代币池)中——这与Curve协议及其权重计量系统的机制类似。veFXS用户可以将FXS直接用于一个或多个Frax权重器。一旦FXS全部释放,权重器将转而影响FRAX稳定币的通胀率,以继续奖励流动性提供者。

最近,Convex与Frax协议合作,进一步调整两种协议的激励机制,特别是将veFXS锁定在CVX协议中。在深入了解这种合作关系之前,理解Convex在DeFi生态系统中的位置是很重要的。

Convex于2021年5月推出,旨在通过其原生代币CVX创建获取CRV收益的入口,从而提高CRV激励,为流动性提供者和利益相关者简化CRV锁仓流程。因此,Convex一经推出,就开始积极吸纳CRV和veCRV代币。到2021年夏初,它成为了“Curve War”中最大的veCRV代币持有者。Curve Finance用CRV代币奖励流动性提供者,同时,对该协议的治理权可影响不同代币池的CRV奖励。到2021年底,Convex已经确定其主导Curve治理权的大股东地位。

由于Convex是veCRV代币的主要所有者,DeFi协议开始与Convex建立合作,以此获得分配给veCRV持有者的Curve协议治理权和相关利益(veCRV持有者决定了Curve上不同代币池每10天内得到的CRV激励)。

目前,Frax持有19%的CVX份额,这使得它们在Convex协议中拥有强大的治理权,可以被认为是veCRV治理权的代表,并指导未来的CRV激励分配。

Frax和Convex的合作给veFXS持有者带来了额外益处。veFXS持有者可以将其veCVX锁定在Convex协议中,以换取cvxFXS。此时存入的veFXS将永远锁定,操作不可逆。所有的cvxFXS持有者将获得未来FPI(Frax价格指数)代币空投奖励。在未来,将创建cvxFXS/FXS代币对,以便协议和用户可以退换cvxFXS。截至目前,cvxFXS的质押和奖励业务仍在开发中,尚未最终确定。

Frax v2: AMO

Frax v2推出了算法做市模块,简称AMO。AMO通过自动处理FRAX及其抵押品在DeFi生态系统中的流动,为Frax创造更顺畅的运行过程。Frax的AMO根据抵押率,自动将抵押品或FRAX转移到资本效率高的地方,进一步促进FRAX的增长。Frax已经实施了几个关键的AMO:FXS 1559、Collateral Investor、Curve AMO、Uniswap v3和FRAX lending。

FXS1559 是所有 AMO 必须沿用的协议内规则。 FXS1559 函数可计算 Frax 系统中高出抵押率的超额资产,并用该超额资产回购 FXS 进行销毁。直到 2021 年 10 月,FXS1559规定,50% 的超额资产将用于购买并销毁 FXS(通过减少供应量为 FXS 持有者创造收益),50% 直接给予 veFXS 持有者。 2021 年 10 月,Frax 通过了一项提案,将全部的AMO收入和利润的发放给 veFXS 持有者。这一改变进一步激励 FXS 持有者将他们的 FXS 锁定在 Frax 协议以换取 veFXS,而非持有 FXS。

Collateral Investor AMO 将 Frax 资产池中闲置的 USDC 抵押品用于多种 DeFi 协议,例如 Aave、Compound 和 Yearn。该 AMO 将随着抵押率的变化而自动借出或收回抵押品。随着抵押率的降低和更多的 FRAX 被算法支持,Collateral Investor AMO 将自动向上述协议发送抵押品,从而为 veFXS 持有者产生额外的USDC 收益。如果抵押率上升且需要更多抵押品支持 FRAX,Collateral Investor AMO 将反向作用,根据市场计价的保持Frax 所需抵押率,将抵押品回收至 Frax 资产池。自实施以来,Collateral Investor AMO已为 veFXS 持有者赚取 6340 万美元的利润。

Curve AMO 将闲置的 USDC 抵押品或新的 FRAX 转移到Curve的FRAX3CRV 池中,以创造更多流动性并使得 FRAX 与其他稳定币锚定。 FRAX3CRV 池将收取交易手续费、CRV 和其他 LP 奖励(通过将 CRV LP 置入 Yearn、StakeDAO 和 Convex协议)。交易费用和 LP 奖励将用于奖励 veFXS 持有者,而 CRV 奖励将用于提升 FRAX3CRV池的流动性奖励。与Frax的AMO 类似,随着抵押率的变化,FRAX 及USDC 将被从 FRAX3CRV 池中添加(抵押率降低)或移出(抵押率上升),以确保 FRAX 得到适当比例的抵押品支持。

Uniswap v3 AMO(或称流动性AMO)通过在Uniswap v3提供流动性使FRAX和闲置抵押品发挥作用,为其他稳定币的交易或兑换FRAX提供流动性。由于AMO能够进入Uniswap v3的任何LP池,并针对其铸造FRAX,因此Uniswap v3 AMO可扩展至其他稳定币,及Uniswap v3上其他更不稳定的抵押品。AMO提供的流动性所产生的交易费用可被收回以奖励veFXS持有人。与其他AMO一样,随着抵押率的变化,FRAX和抵押品可以从它在Uniswap v3上的LP位置被添加或收回。

FRAX Lending AMO 允许将 FRAX 置入 Aave 等代币借贷市场,允许任何人通过支付利息而非基础的铸造机制来获取 FRAX。在这些协议中提供的抵押物将支持 FRAX。这里使用的机制与 Maker 的 D3M 功能非常相似,其中,DAI 供应量根据当前的借贷需求在借贷市场进行扩张或紧缩。FRAX Lending AMO 会产生风险,因为 FRAX 由其他协议持有的抵押品支持,但该协议能够通过控制直接进入借贷市场的代币量来缓解这种风险。

在这些 AMO 中,Collateral Investor AMO 为 Frax Finance 带来了大部分利润。如下图所示,自 2021 年 10 月实施以来,抵押品投资者已经累积产生价值约 7500 万美元的利润。

目前,还有其他 AMO 正在准备中,比如Collateral Hedge(抵押品对冲)和 Tornado Cash 的集成。 这些AMO做市程序也将遵循所有 AMO 必须遵守的相同原则。随着 FRAX 在更多 DeFi 协议中被采用为稳定币,AMO 可能会继续更新迭代。

市场概况

Frax Finance 运行于稳定币市场,该市场主要由 USDC 和 USDT 等法币支持的稳定币主导。算法性质的稳定币最近出现了巨大的增长,特别是 FRAX,其市值自 2021 年 10 月以来增长了近 530%。这种趋势可能会持续下去,因为更为广泛的生态系统需要稳定币流动性以匹配其规模增长,而 FRAX 等算法稳定币可以利用它们的自动做市程序 AMO 填补这一空缺。

然而,FRAX 并不是唯一一种打算在DeFi 领域扩张供应量的算法稳定币。 FEI 和 UST 等稳定币最近都出现了快速增长,UST 的市值徘徊在 106亿美元左右,而 FEI 在过去一个季度(2021 年第四季度)的市值增长了约 50%。稳定币正在以惊人的速度发展和增长,比如Fei 和 Rari 协议的合并,通过此次合并,Fei 将寻求利用 Rari 的借贷市场将其稳定币 FEI 进一步整合到 DeFi 系统中。

关于算法稳定币,市场不太可能达到“赢家通吃”的状态。随着整个稳定币市场和 DeFi 产品的发展,Frax 和其他类似的稳定币协议可能会保持共同增长。从系统的角度来看,FRAX 在保持锚定方面做得非常出色,并展示了算法稳定币的强大效率。现在,其供应量已经增长并且存在很深的FRAX 流动性,似乎需要一场灾难性的(生态系统范围的)事件才可能破坏它,而FRAX 以及其他稳健的稳定币都存在这种风险。

路线图和其他伙伴关系

多链宇宙

Frax 旨在跨多链进行互操作,每个链都没有封闭的 Frax 生态。出于这个原因,该协议有一个桥接系统,允许它在多链间维持紧密的联系和可替代性。重要的是,AMO 功能和 FRAX 计量系统可以部署在不同的链上,从而允许 FRAX 扩展到新的市场和链上。

正如 Frax 团队所说:“Frax 协议是一个多链协议,在所有的智能合约上都具备全局状态一致性。 FRAX + FXS 代币是跨所有网络的单一发行版本。”每个区块链都有一个规范的 FRAX 和一个规范的 FXS 合约,称为“FRAX”和“FXS”。这些代币是 AMO 控制器扩张或紧缩的,用户可以铸造或赎回。

FPI:Frax 价格指数代币

2022 年 1 月 1 日,Sam Kazemian在推特上表示,Frax 团队一直在研究 Frax 价格指数代币 (FPI),这将使DApp能够将 FPI 作为与算法稳定币挂钩的资产。目前,FPI项目尚未被透露太多信息,但是,cvxFXS 持有者将获得 FPI 空投奖励。

其他的近期合作伙伴:OlympusDAO 和 Ondo Finance

还有其他的合作伙伴,例如 OlympusDAO 和 Frax Finance (OHM <> FRAX) 之间的代币交换,以“进一步激励团队合作”。 OlympusDAO 团队一直在积极构建一个充满 DeFi 代币和稳定币的金库,并可绑定到他们的 OHM 代币。这使得 OlympusDAO 能够为协议拥有的流动性创建一个完整市场。

最近的另一个合作伙伴是 Ondo Finance 。这种合作关系旨在创造一种产品,Ondo 将其称为“Frax-as-a-Service”或 FaaS。这个想法是,一个新协议将能够将他们的原生代币存入 Ondo 保险库,Frax 和 Ondo 将把存入协议的资产与等量的 FRAX 相匹配,从而创建一个流动性对。这使协议能够立即为其代币提供流动性,供用户和协议置入或撤出资金,而无需设置流动性挖矿程序。作为参与方,Frax Finance 将获得其提供的流动性的 5%年化收益。

总结

Frax允许市场确定1美元FRAX应匹配的抵押率,随着对FRAX需求量增加,veFXS持有者将通过AMO做市获得回报和利润,充分利用闲置的抵押品。虽然FRAX和Web3金融领域内的任何代币都有风险,但Frax协议的分数算法的稳定币创新实验,已被证明是一种难以置信的创新。

拥有多种不同设计原理的稳定币(DAI、FRAX、MIM、UST等)是对加密货币和Web3生态系统的一种增值,因为它削弱了区块链生态系统内的风险。FRAX和FXS基于长期的思维和愿景,将FRAX整合到关键的DeFi协议。FRAX新颖的分数算法稳定币设计允许资本效率高的稳定币被创建并被配置,随着整个市场的持续扩张,FRAX应该有能力进一步实现增长。

John Deaton Reveals Major XRP Holdings Amid Bitcoin Debate

The post John Deaton Reveals Major XRP Holdings Amid Bitcoin Debate appeared first on Coinpedia Fint...

Solana Poised for a Breakout: Bullish Cup-And-Handle Nears $159 Target

The post Solana Poised for a Breakout: Bullish Cup-And-Handle Nears $159 Target appeared first on Co...

Federal Interest Payments Hit $1.1 Trillion, Projected to Climb Further by 2034

U.S. federal interest payments hit $1.1 trillion in Q1 2025 as rising debt and rates drive record co...