DeFi十月回顾:Avalanche与Fantom锁仓量高速增长,算法稳定币项目全面复苏

撰文 | 蒋海波

随着市场的回暖,BTC、ETH等相继创下新高,DeFi中的数据整体上升,但不同平台的表现也出现分化。

Defi Llama数据显示,截至10月31日,所有智能合约平台上DeFi项目中的总锁仓量(TVL)为2426.1亿美元,其中Ethereum 1636亿美元、BSC 193亿美元、Solana 125亿美元、Terra 99.5亿美元、Avalanche 83.8亿美元、Fantom 54.9亿美元、Polygon 49.7亿美元、Arbitrum 24.1亿美元。

由于加密货币市场整体上涨,所有主要智能合约平台的TVL在过去一个月都有所上升。 Fantom与Avalanche继续表现出强势的增长,TVL超过Polygon ,而随着竞品后来者居上,Polygon进一步丧失了竞争力。

Avalanche、Fantom、Arbitrum过去一个月TVL的增长幅度均超过100%。 Aave在部署到Avalanche之后,在一个月之内超越生态原生项目Trader Joe和Benqi,成为Avalanche上TVL最高的DeFi协议。OHM仿盘Wonderland为Avalanche贡献了较多的增长,过去一个月TVL从1.98亿美元增至10.63亿美元,但几乎全部资产都为自身代币TIME的质押。Fantom的数据暴增来源于借贷协议Geist Finance带来的挖矿机会,但随后Geist Finance中的流动性向其它生态转移。Arbitrum则是各种项目资金迁移带来的机会。

具备扩展性的老牌DeFi项目成为这场争夺流动性战争的赢家,这一点在以太坊二层网络Arbitrum上表现最为突出,其上TVL前十的项目均早已在以太坊上上线,可直接迁移到包括Arbitrum在内的支持EVM的智能合约平台上。得益于Curve的多链策略, Curve已经成为所有DeFi协议中TVL最高的一个,超过200亿美元。 Curve的多链扩张开始较晚,但发展迅速,除以太坊外,还部署到了Avalanche、Fantom、Polygon、Arbitrum、xDai、Harmony这些智能合约平台上,并迅速占领稳定币交易市场。

下面看一下各类DeFi协议中的数据。

算法稳定币热度复苏

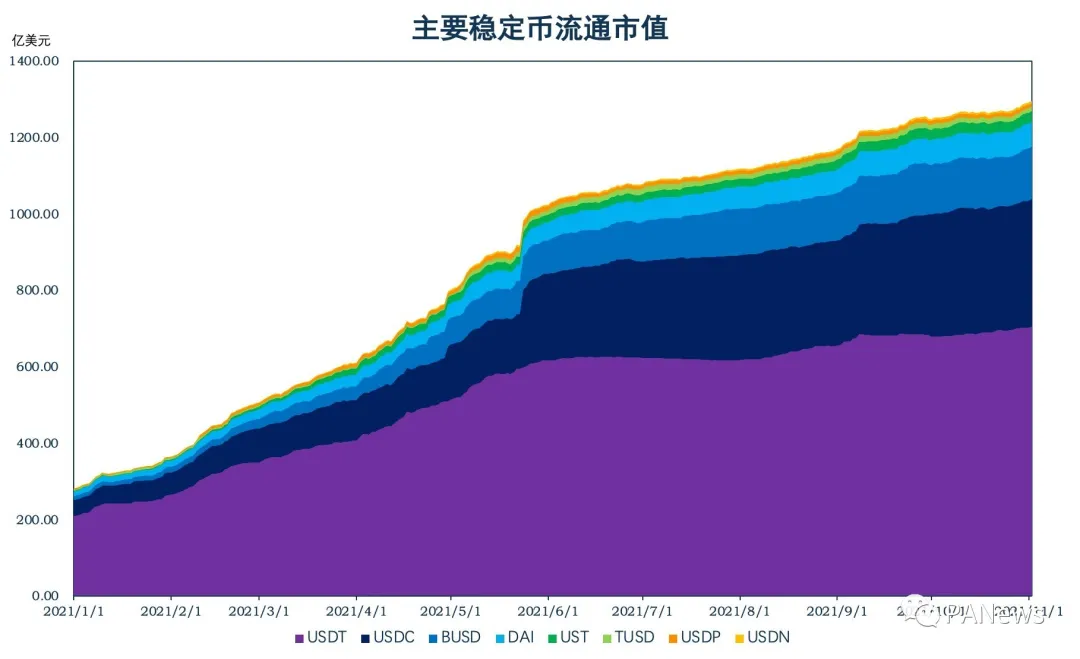

根据CoinMarketCap数据, 截至10月31日,主要稳定币流通市值总计1250亿美元 ,比上月增长41.1亿美元。它们分别为USDT 703亿美元、USDC 332亿美元、BUSD 136亿美元、DAI 64.7亿美元、UST 27.9亿美元、TUSD 11.9亿美元、USDP 9.45亿美元、USDN 6.05亿美元,USDT、USDC、BUSD、UST、USDN流通量小幅上升,DAI、TUSD、USDP流通量下降。

算法稳定币概念项目在近期全面复苏, AMPL的市值最近一个月增长250% ,且最近半个月均维持通胀,近期最高价超过2美元。Basis Cash类型的仿盘Tomb Finance在Fantom上TVL超过3亿美元,锚定Fantom的平台币FTM。 而最热门的当属Olympus ,以太坊上OHM市值已维持在40亿美元附近;Avalanche上的Wonderland(TIME)市值超过13亿美元;Klima DAO在上线几天内市值曾超过10亿美元,现回落至7.8亿美元;AnubisDAO更是在上线一天内融资13256 ETH并卷款跑路。

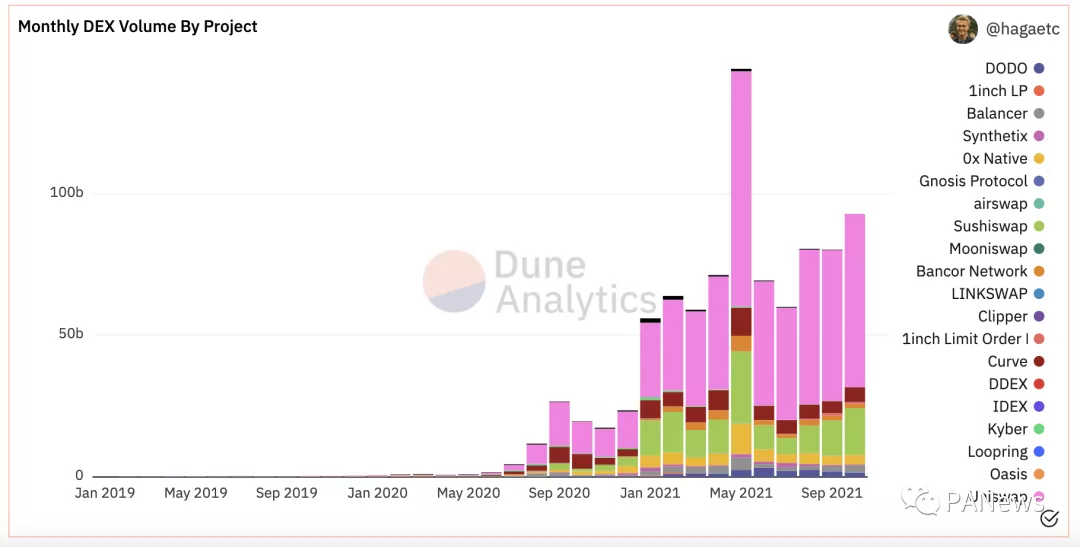

去中心化交易所

在排除5月份行情波动的特殊情况后,以太坊上DEX交易量总体呈上升趋势,仍是以Uniswap、SushiSwap、Curve为主, 柴犬币SHIB相关的ShibaSwap近期每天的交易量也超过1亿美元,位于第六位左右 ,ShibaSwap中的TVL约为5.6亿美元,此前允许用户从其它DEX迁移流动性。

在其它链上,PancakeSwap近期每天超的10亿美元的交易量远超BSC生态中的其它交易所,整体仅次于Uniswap;Solana上Raydium、Serum、Saber、Orca的TVL均超过10亿美元,其中Raydium的TVL刚好超过20亿美元;Avalanche、Fantom、Polygon则分别以Trader Joe、SpookySwap、Quickswap为主。

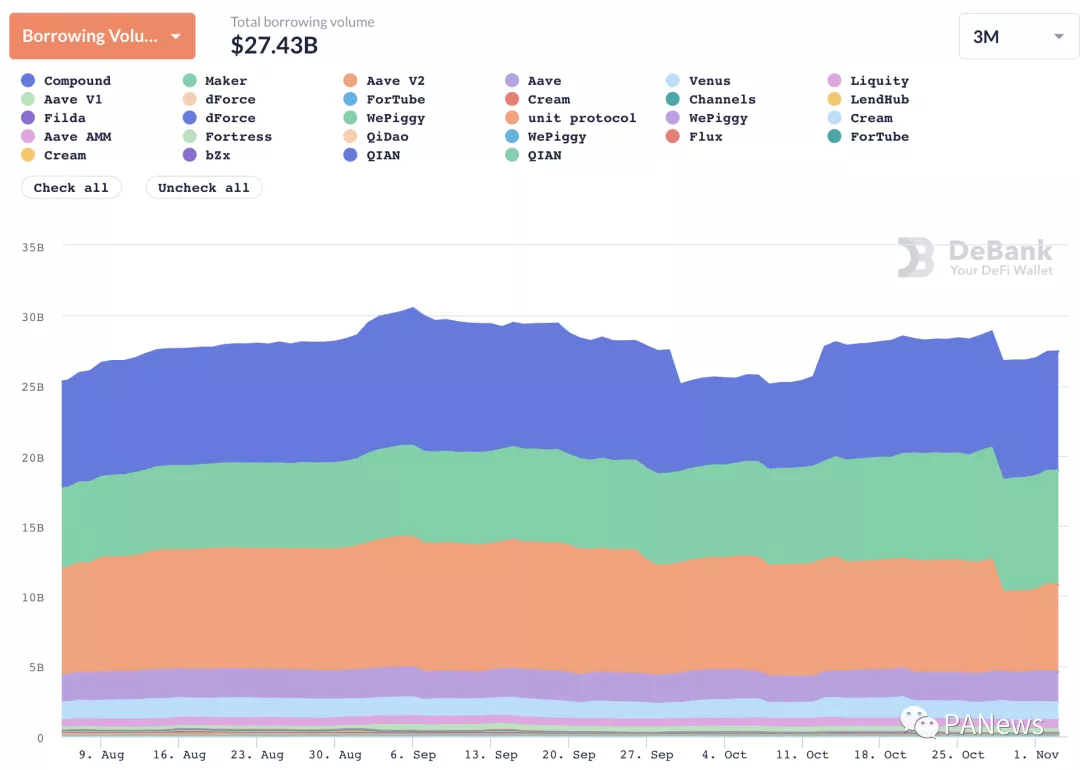

抵押借贷:Aave因孙宇晨提款TVL骤降20%

截至10月31日,DeFi协议中的总借款量为268亿美元,在过去一个月上升6.8%。Compound超过Aave V2,重新成为总借款量最高的借贷协议,MakerDAO位居第二。在Cream被攻击后, Tron创始人孙宇晨从Aave存款池中提取了约42亿美元的存款,使得Aave的TVL在过去7天下降约20% ,也从原来第一的位置上跌落。得益于多链策略,Aave多个平台的总借款量之和仍然超过Compound和MakerDAO。

以生息资产为抵押品的Abracadabra迎来爆发, 过去一个月稳定币MIM的流通量从8.8亿上升至23.6亿 。在此之前,Curve等平台的LP代币几乎没有作用,而现在却能从Abracadabra中借出高达90%的稳定币MIM,大幅提高资金利用率。

其它平台上,Avalanche和Polygon上均是以Aave为主;Fantom上的Geist Finance上线后迅速积累了资金,在收益率下降后,资金溢出至其它项目。

借贷协议是Solana的短板,但随着Solend的IDO的推进,这种情况开始逐渐改善。随着IDO的临近, Solend的存款与借款数量快速上升,过去7天,Solend的TVL上升超过100%,并成为Solana上最大的借贷协议。

对比Solend与Solana上目前第二大的借贷协议Larix,由于前者当前有大量代币奖励,且IDO推高价格预期,流动性挖矿用户循环存入并借出同一种资产,缩小存款和借款息差,有利于Solend的数据增长。而Larix的借款量只有8400万美元,存款约为4.2亿美元,资金利用率较低,存在较大的存款和借款息差,由于借款利息过高且挖矿奖励更低,也就不适合流动性挖矿用户,这也说明Larix的真实存款比例更高。

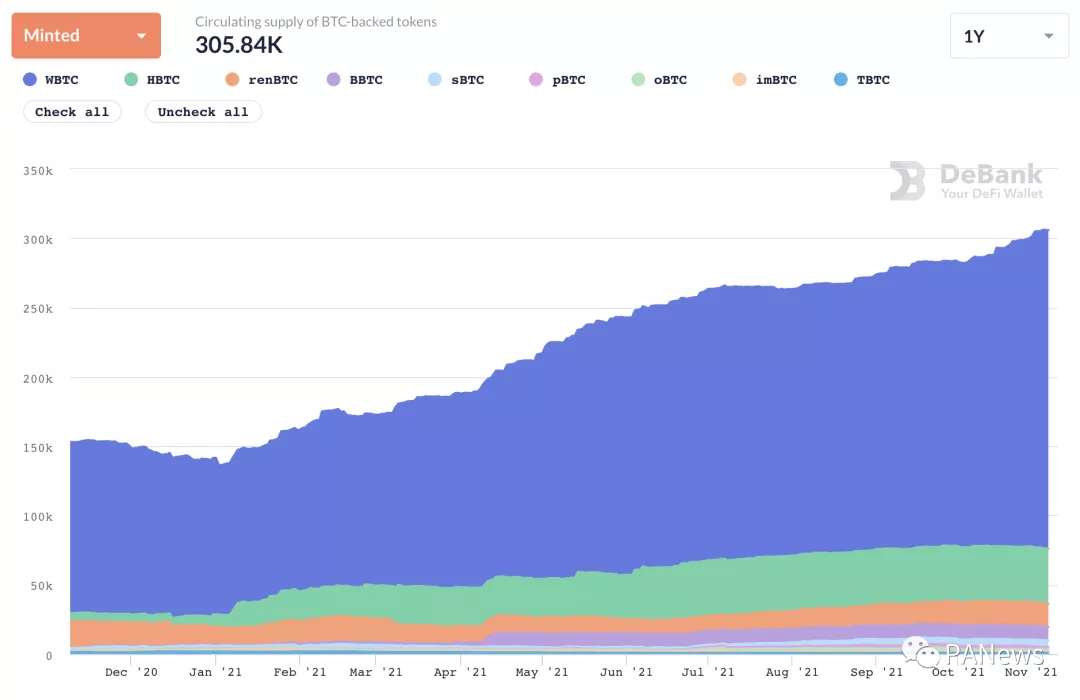

比特币锚定币:WBTC占比持续提升

以太坊上的比特币锚定币发行量由283960枚增至303933枚,上升7.03%。 WBTC的占比从72.46%进一步升高至74.82% ,而HBTC的占比从14.05%降至13.08%,后者的发行量也有所下降。

小结

DeFi的底层创新越来越难,但如同Abracadabra这样 利用DeFi的可组合性,建立在现有DeFi基础设施之上 的项目却很可能得到应用,可能需要更多的关注DeFi的微创新。

而OHM类型的仿盘存在高收益的可能,但风险巨大,甚至可能直接跑路。

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

Justin Sun suspected to have purchased $160m in Ethereum

Justin Sun suspected to have purchased $160m in Ethereum