HyperPay研究院 | DeFi市场观察之Timeswap借贷协议

前言

随着DeFi市场的蓬勃发展,许多DeFi项目不断涌现,但是质量良莠不齐,为了帮助用户更好的了解市场,避免踩坑,HyperPay研究院近期推出了DeFi市场观察系列,作为用户在参与DeFi市场的辅助参考,并不构成相应的投资建议。

DeFi 之所以能成为 DeFi,除了 以太坊 等底层公链基础设施之外,最重要的是有流动性的提供。这是 DeFi 能够运行的前提,是支撑其生命的血液。这也是为什么 2020 年夏天,在 Compound 推出流动性挖矿之后,引爆了整个市场的重要原因。

随着一年多实践展开,人们看到了流动性挖矿的弊端,短期的激励模型只会鼓励流动性提供者短期的行为。增发代币进入流动性提供者手中,不少情况下,流动性提供者并没有跟协议形成长期的互利合作关系。流动性提供者随时可以撤退,并留给协议一地鸡毛。

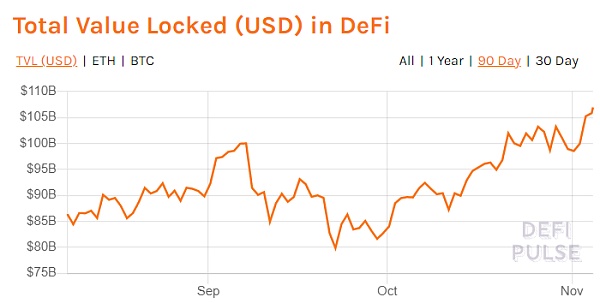

根据DeFiPluse的数据,截止2021年10月27日DeFi的USD总锁仓量已达875.3亿美元并呈现持续增长趋势,其中约50%以上的资金锁定在借贷协议中:

DeFi的半壁江山是借贷协议的,虽然现有的借贷协议已经取得了巨大的成功,但仍然面临以下硬伤需要解决的。

现有借贷协议 存在的问题

Oracle攻击问题:清算机制必然需要提供抵押资产的价格的Oracle,而截止目前针对Oracle的攻击事件仍在接连发生,给DeFi用户和项目方造成了巨大的资产损失,Oracle已经成为现有借贷协议安全方面最薄弱的环节。特别是对于流动性较差的长尾资产,价格更容易被攻击,除了主流资产之外,Oracle 仍然是扩展和保护借贷协议的重要障碍。

资本效率低下:抵押率导致了资本效率的低下。同时每个资产的抵押率多是项目方统一设定或是通过治理机制决定,具有不同风险特征的代币往往具有相似的抵押率,通过治理机制决定每个资产的抵押率也意味着额外的运营成本。

中心化问题。那种代币可以作为抵押品,抵押率为多少,需要依赖治理代币持有人的投票治理,不是完全去中心化的,过程复杂,效率较低,限制了长尾资产的流动性。

市场的解决方式探索

HyperPay研究院一直在关注DeFi借贷市场的发展,对于市场新推出的借贷协议都会参与测试体验,在测试体验的过程中也发现了一些或许有相应发展前景的借贷协议,如下文所提及的刚推出测试版的借贷协议:Timeswap:

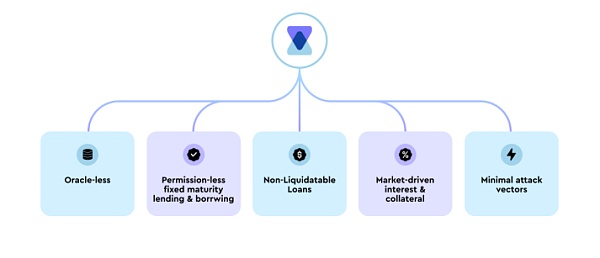

该协议或能解决现有借贷协议面临的硬伤,Timeswap 是第一个去中心化的基于 AMM 的借贷协议,具有自给自足、无需许可、无监管以及较高的gas利用效率的特征,并且无需预言机或清算者,是一个全新的 DeFi 基础组件,10 月 25 日,测试版 Timeswap 已上线以太坊 Rinkeby 测试网。

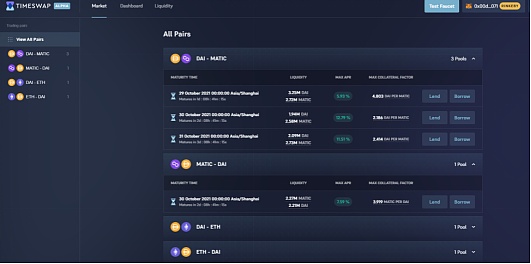

https://app.timeswap.io/#market

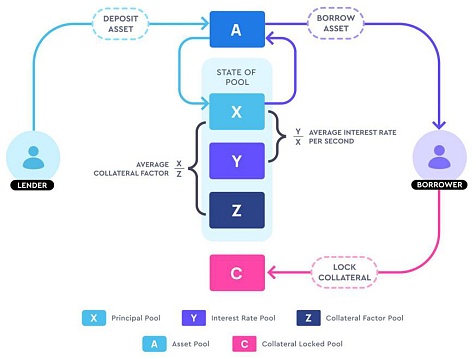

Timeswap的利息和抵押都完全是由市场驱动的,贷款人、借款人和流动性提供者通过执行交易与资金池互动,改变资产的供应,进而改变了每笔交易所需的利息以及抵押品。这种动态的利率和抵押品因素确保了更高的资本效率和灵活的风险管理,具体来说Timeswap的主要有以下特点。

Timeswap的主要特点

无 Oracle : Timeswap 无需预言机即可工作,因为资产的借贷取决于池中代币的需求和供应,而不是基于任何价格预言机。

无需许可: Timeswap是完全无需许可的,因此允许任何人创建一个池子,以任何其他ERC-20代币作为抵押,借出或借入任何到期时间的 ERC-20 代币。

固定期限 :Timeswap资金池有固定期限,因此可以创建固定期限的金融产品,如债券、期权等。

隔离市场 :隔离池意味着与其他协议的池子流动性模式相比,一种抵押品的崩盘不会影响其他市场。

最少的攻击渠道 : 由于 Timeswap 是在没有预言机或清算人的情况下运行的,因此协议上能够进行攻击的隐患最少。

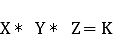

3变量 AMM

基于 Uniswap 的恒定乘积 AMM ,Timeswap 独创了3变量的AMM,使得AMM也能很好适用于借贷交易流动性池,3变量的AMM公式如下:

其中:X 为本金池;Y 为利率池;Z 为抵押品系数池

关于3变量的AMM的详细设计与背后的深刻经济含义这里不做深入讲述,详细资料请参考timeswap白皮书:

https://timeswap.io/whitepaper.pdf

它允许用户根据他们的风险状况,相应地设置每笔借贷交易的利率和抵押率,为用户的资金提供了灵活性。它简约、节省 gas 并且无需申请许可,允许任何人为任何 ERC-20 代币创建一个借贷市场。

以上便是HyperPay研究院对于Timeswap的观察,并不构成投资建议,用户在参与该项目的过程中,应注意相关风险,量力而行。HyperPay研究院也会持续为大家筛选并分析DeFi市场中的创新型项目。

附录

种子轮融资

Timeswap种子轮融资由 Multicoin Capital 领投,Mechanism Capital 和 Defiance Capital 跟投。该协议天使轮投资者包括 Coinbase 前首席技术官 Balaji Srinivasan、Coinbase 首席产品官 Surojit Chatterjee、Polygon 联合创始人 Mihailo Bjelic、Bankless 创始人 Ryan Sean Adams、Nansen CEO Alex Svanevik 等。

Timeswap 团队介绍

Ricsson Ngo — 他是菲律宾一所顶尖大学的金融应用数学专业的硕士毕业生。同时也是一名自学成才的全栈开发人员,并且是 Udemy 上最受欢迎的智能合约开发课程之一的前任编辑。他还是教育和超地方性电子商务领域的连续创业者。Ricsson 深受 Uniswap 的启发,并于 2019 年底着手建立一个无需许可和无预言机的货币市场, Timeswap 就此诞生。

Harshita Singh — 她是印度一所顶级商学院的知名校友。她曾在印度沃尔玛和印度最大的快速消费品集团ITC担任过各种领导职务。她也是2020年 ETH India 黑客松的冠军,当时她开发了去中心化投资组合管理器 SaviFi Protocol。

Ameeth Devadas — 之前是一家名为Aurigin的金融科技平台的产品管理负责人,该平台是世界上最大的投行平台。而在此之前,他是一家知名金融机构的私人银行家。在决定将他的专业知识用于共同创立 Timeswap 之前,他还深度参与了 Crypto 超过 4 年。

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

Justin Sun suspected to have purchased $160m in Ethereum

Justin Sun suspected to have purchased $160m in Ethereum