什么样的DeFi国库策略才能穿越熊牛?

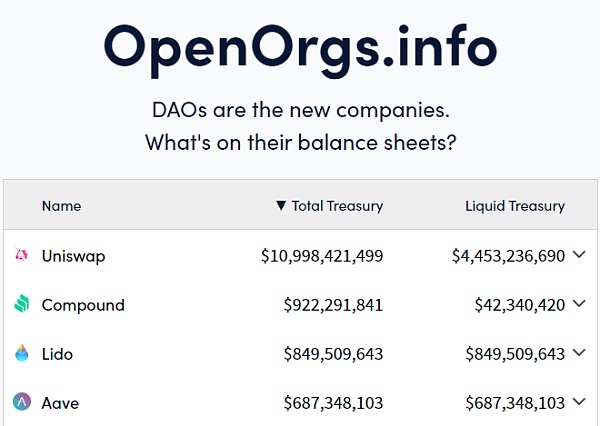

由 COMP 流动性挖矿于 2020 年夏季触发的 Defi 牛市已将许多 Defi 协议变成了快速增长的收入“怪物”。你会认为这让他们处于舒适的财务状况,下面对 DAO 国库的粗浅观察似乎证实了这一点。例如,OpenOrgs.info数据显示,一些顶级 Defi 协议早已坐拥数亿美元,甚至在 Uniswap 的情况下,甚至数十亿美元。

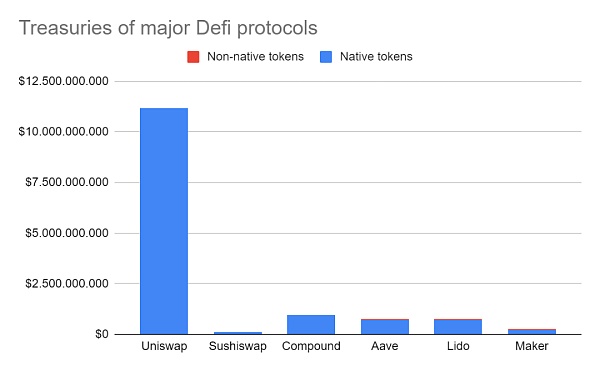

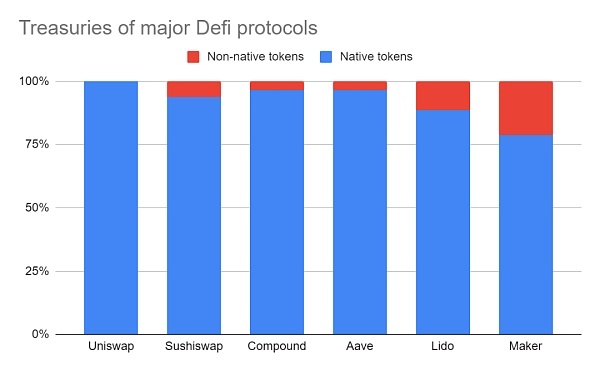

然而,几乎所有这些假定的国库价值都来自项目的原生代币,例如 UNI、COMP 和 LDO,如下图所示:

虽然我们同意项目资金中的原生代币可以作为财务资源,但将它们视为资产负债表上的资产弊大于利,并且经常被用作资金管理不善的借口。

为了阐明这一点,让我们快速理一下传统会计。

原生代币不是资产

虽然 Defi 代币在法律意义上不被视为股权,但我们仍然可以从传统公司如何核算其股份中学习。简单地说,流通股(所有可供公开交易的股票)和限制性股票(目前正在行权的员工股)共同构成了公司的流通股。

这些流通在外的股份是授权股份的一个子集——对总发行量自行设定软上限。至关重要的是,已获授权但未发行的股份不计入公司的资产负债表。他们怎么可能?计算未发行股票将允许公司通过授权更多股票而不出售它们来任意夸大其资产。

我们希望您在 DAO 国库中看到与原生代币的联系:这些是授权但未发行股票的加密等价物。它们不是协议的资产,而只是报告 DAO 可以“合法”发行和出售给市场的代币数量。

因此,DAO 是否授权少量或大量代币进入其国库是没有意义的:它没有说明其实际购买力。为了说明这一点,想象一下 Uniswap 试图出售少至 2% 的国库代币。当通过 1inch执行此交易时,将订单路由到许多链上和链下市场,对 UNI 的价格影响将接近 80%。

真正的 Defi 国库

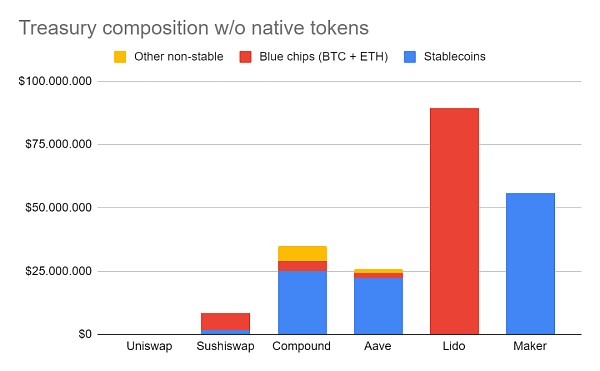

忽略已授权但未发行的股票,我们可以对 Defi 国库有不同的、更准确的了解。在本文中,我们将非原生资产进一步细分为三类:(1) 稳定币、(2) 蓝筹加密资产和 (3) 其他非稳定加密资产。使用这种新的分类,Uniswap 的资产约为 0,只有 Lido 和 Maker 的资产超过 5000 万美元。

但为什么这种规模的国库会出现问题?

首先,我们看到发行新股是不够的,你还必须在市场上出售它们。这种价格影响很快成为更大销售的制约因素。但更进一步,市场为您的原生代币支付的价格是不确定的,而是高度波动的。

其次,该价格取决于整体市场状况。加密市场经历了几个投机周期,在这些周期中,代币可以达到令人欣喜的估值,但也可以崩盘 90% 以上并在那里停留很长时间。

第三,当 Defi 项目迫切需要流动性时,可能与项目特定的风险相关:例如,当一个项目因 bug 或黑客攻击而遇到大型破产事件并希望让用户完整时,代币价格也往往会被压低——特别是如果持有人预计会出现稀释事件。

案例研究:黑色星期四暴露了 MakerDAO 的国库问题

国库储备持有不足的风险不仅仅是理论上的,因为 MakerDAO 在 2020 年 3 月 12 日的市场崩盘(通常称为“黑色星期四”)期间亲身经历了。缺乏流动资产使 MakerDAO 信用体系面临崩溃的风险,尽管危机最终得到了缓解,但它导致代币持有者价值的显着下降。让我们看看它是如何发挥作用的:

从 MakerDAO 于 2018 年推出到 2020 年 3 月,DAO 一直使用净收益回购和销毁 MKR 代币(将资本返还给代币持有者),总共销毁了 14,600 个 MKR,成本超过 700 万个 DAI。在此期间,MKR 代币的平均价格约为 500 美元。

然后黑色星期四来了,由于价格大幅下跌和以太坊网络拥堵,Maker 未能及时清算水下头寸,给协议造成 600 万美元的损失。在扣除当时 MakerDAO 金库中的 500,000 DAI 后,它不得不通过在市场上拍卖 MKR 代币来弥补剩余的 550 万损失。Maker 最终以大约 275 美元的平均价格总共卖出了 20,600 个 MKR。

直到 2020 年 12 月,Maker 的累积收益才通过回购将代币供应量减少回原来的 100 万枚 MKR,总成本超过 300 万枚 DAI(购入MKR 平均价格约为 500 美元)。

图片:Makerburn 网站显示黑色星期四崩盘导致代币显着稀释。

总结一下财务影响,黑色星期四造成的 600 万美元信贷损失抹去了 3 年累积的 1000 万美元收益。如果 Maker 在 DAI 等稳定资产中持有更多的国库储备,本可以避免 400 万美元的额外损失,因为他们本可以使用这些资金来偿还无力偿债的贷款,而无需以低价出售 MKR。或者换句话说,Maker 可以通过持有更大的国库获得高达 400 万美元的额外价值。

虽然很难提前评估资金需求,但截至黑色星期四,持有的 500,000 DAI Maker 几乎可以肯定太少了。对于该协议的 1.4 亿未偿还贷款,它只有 0.35% 的资本缓冲,而大多数传统金融机构至少持有 3-4% 的风险资本。而且这还没有考虑到运营费用和工资,如果它们没有被非本地国库资产覆盖,这可能会在市场低迷期间导致进一步的强制抛售。

了解回购和股息

许多 Defi 项目天真地将他们的代币视为一种国库资产,并且可能不得不在最糟糕的时间出售它,这是缺少如何做得更好的框架的结果。虽然有很多方法可以运行协议,但从业者可能会从以下指南中受益。

规则 1:DAO 的目标是最大化长期代币持有者的价值。

规则 2:当付诸实施时,规则 1 建议协议拥有或作为收入收到的每一美元都应分配给其最有利可图的用途,折现到今天。选项通常包括将资金存入国库,将其再投资于增长或新产品,或通过代币回购或股息支付给代币持有者。

只有当这笔钱在协议之外(税后)对代币持有者有更高的回报时,才正确支付这笔钱,而不是将其储蓄或再投资。在实践中,我们看到许多 Defi 协议支付的资金可用于增长或存入国库以备将来开支。根据我们的框架,这是一个很大的错误。就 Maker 而言,我们已经看到它如何以代币出售现金,但随后不得不以更高的资本成本以相同的现金回购代币。

一般来说,我们建议放弃支付股息或回购代币在某种程度上“奖励”代币持有者而内部再投资不是的想法。对于代币持有者来说,最有价值的决定是最大化每一美元的回报,无论是内部还是外部。

规则 3:当遵守上述规则时,DAO 将成为其自身代币的非周期性交易者。如果 DAO 认为其代币被高估并且内部再投资具有良好的回报,则它应该出售代币以换取现金并将该现金再投资到协议中。几乎可以肯定,所有牛市都是如此。当 DAO 看到其代币的价格低于公允价值,并且它有多余的现金而没有高内部回报时,那么它可以回购代币。几乎可以肯定,所有熊市都是如此。

实现更好的资金管理

最后,我们想分享我们对 DAO 应该如何管理其资金的看法。我们提出了以下规则:

规则 4:DAO 应该立即从他们的国库中打折原生代币——它们是与授权但未发行的股票等价的加密货币。

规则 5:DAO 国库需要在下一个熊市中幸存下来。这可能不会在下周或下个月发生,甚至可能不会在明年发生。但在像加密货币这样的投机驱动的市场中,它会发生。建立一个可以持续 2-4 年的国库,即使整个市场崩溃 90% 并在底部停留一段时间。

我们特别推荐 2 到 4 年,因为你想要足够多的时间即使按照已知的标准在最长的加密冬天也能生存下来,但又不会让你变得富有和懒惰,或者像对冲基金一样运行你的协议而分心。

考虑到拥有大型开发团队和流动性挖矿计划的主要 DAO 的已知运营费用,今天很少有人满足该条件。这意味着,他们中的大多数或全部应该利用牛市来出售代币并建立具有稳定资产的真正国库,这不仅可以使他们在即将到来的熊市中生存下来,而且有望使他们领先于竞争对手。

规则 6:DAO 国库应了解其特定于应用程序的负债并对其进行对冲。例如,贷款市场可能计划每年有一部分贷款头寸会失败。虽然他们没有这么明确地说,但人们隐含地理解贷款市场会承担这种风险。因此,承销成为资产负债表上的常规成本,可以相应地对冲。与此同时,像 Uniswap 这样更精简的协议可能不会承担额外的风险,因此可以用更小的资金来完成。

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

Justin Sun suspected to have purchased $160m in Ethereum

Justin Sun suspected to have purchased $160m in Ethereum