对流动性忠诚度的研究

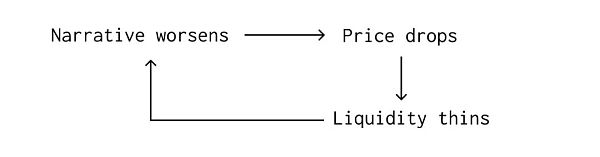

总价值锁定 (TVL)是DeFi中最流行和最容易被误解的指标。总资本分配(TCA)也许是更准确的说法。TVL暗示价值被“锁定”在协议中,忠诚而坚定。不幸的是,对于许多项目来说,情况并非如此。短期货币游戏占主导地位。除了少数蓝筹股以外,所有的叙述都指导价格。而叙述、价格和流动性都有着高度反射关系。

在本文中,我们笼统地将流动性指为与项目相关的所有流动性——其治理代币的交易对的流动性,其协议中的所有相关流动性度量,等等。

在这篇文章中,我们通过演示以下内容来看流动性的不忠诚:

-

流动性只有在高质量的项目中才具有粘性。忠诚度相对于传统股票市场来说也是转瞬即逝的。

-

为所有人解锁早期流动性的性质,创造了巨大的风险溢价。这本身并不是坏事,只是不同而已。

-

从设计上讲,早期流动性不如后期流动性忠诚。

-

驱动流动性的代币激励是激励网络活动和流动性的绷带解决方案。治理的吸引力取决于它所管理的价值和声誉。

我们将通过提供一系列项目可以采取的政策步骤来完成这项工作,以适当调整激励措施并吸引更多忠诚的流动性提供者和忠诚的代币持有者。

第一幕:理解是什么驱动了DeFi的流动性。

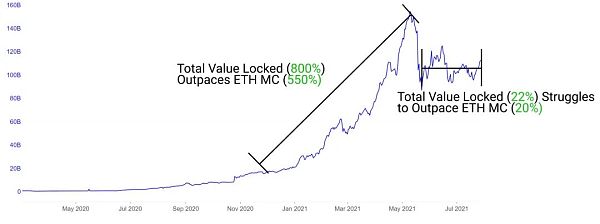

TVL作为一个高级指标,很好地展示了随着时间的推移向DeFi投入资金的整体兴趣。从DeFi Summer(2020年)到2021年第二季度,DeFi的资本增长速度明显超过了以太坊。很容易找到收益,流动性也乐于留在风险高的池中。由于质押池2的普及,项目的基础治理代币具有健康的流动性。DeFi实现了爆炸式增长,TVL的增长速度明显超过了 ETH 的市值。

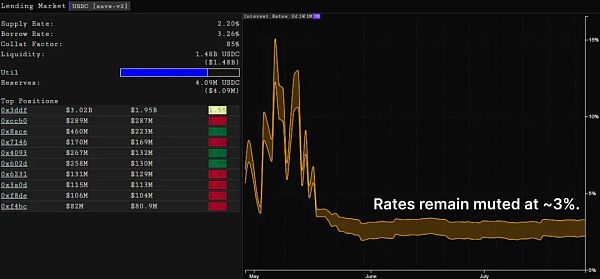

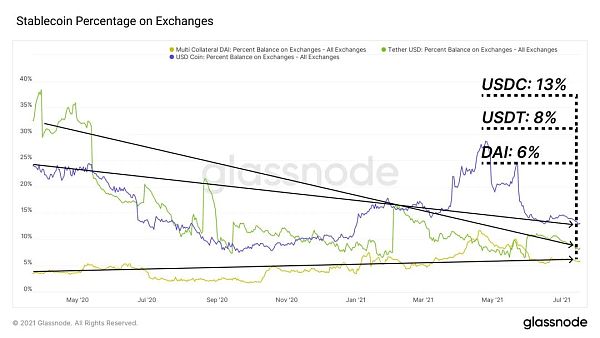

从那以后,加密货币从ATH的繁荣中退出。结果,从风险启动到风险关闭的转移开始了,相应的收益被压缩。流动性慢慢地从池2流出,流入马厩。如果我们将Aave和Compound稳定池作为无风险利率,由于稳定币的大量流动性和有限的借款,收益率被压缩到历史低点。高于这些收益率的风险池中的风险溢价同样低迷。

在此期间,几乎所有的风险投资收益都受到了影响。在大多数情况下,代币价格下跌了60%以上,并导致了收益率的相应下降,因为对流动性提供者的奖励是以崩溃的代币支付的。

无常损失(IL)的风险迫使许多流动性提供者(LP)被赶出了这些资金池,从而耗尽了流动性并创造了一个自然卖家。随着时间的推移,随着价格的持续下跌,越来越多的LP投降了。尽管IL风险升高,但由于价格下降,这些农场的流动性也下降了。

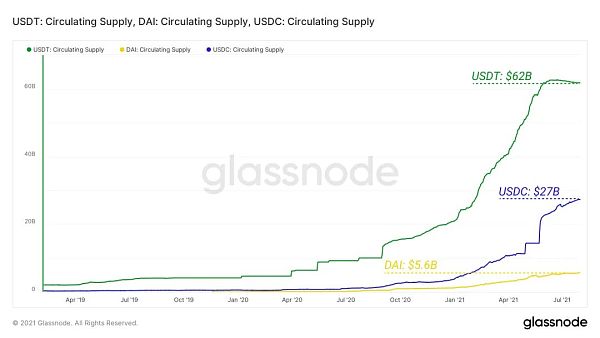

当许多LP离开池2去冒险时,他们发现自己在马厩里,寻找新的收益来源。虽然DeFi已经远离了风险,但飞越太空的飞行已经达到了历史水平。对稳定币的需求基本是不变的。

这些稳定币中的许多都是稳固的在链上的,在DeFi中创造有吸引力的稳定币机会,或者准备增加去中心化交易所的交易量,以应对加密货币的风险。

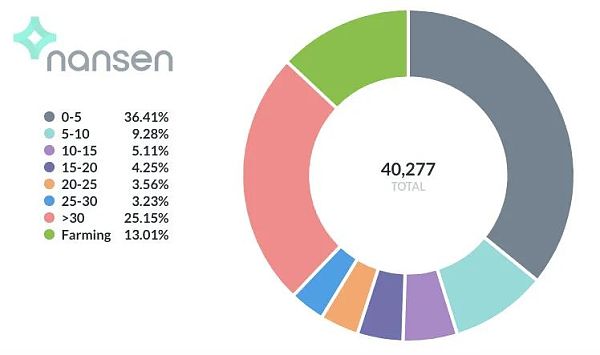

这种向稳定资产的转移意味着风险池的流动性已基本枯竭。而风险池已经受到用户忠诚度低的影响。南森研究最近报道了SUSHI支持的流动性挖矿的行为(MasterChef)。不出所料,大多数农场的流动性都非常不稳定。在MasterChef农场,一半的农民在农场呆的时间从不超过15天。下图显示了流动性供应者在单个农场的天数分布情况。

南森 MasterChef 农场持续时间研究。

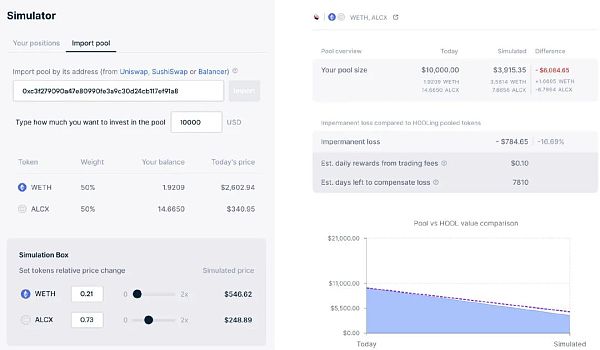

这种不忠并不奇怪。流动性提供者眼睁睁地看着无常损失吞噬了他们的午餐。以流行治理代币ALCX的买入持有策略为例。以1800美元的价格持有该代币,净回报率为-80%,如果考虑到ALCX的单边质押,净回报率约为-70%。然而,ALCX-WETH池中的流动性提供者给LP造成了-65%的损失,在更高的风险和显著更高的管理费用下获得了相当的回报。

IL 模拟器

Curve、Aave和Compound在这段时间占据了TVL的主导地位,因为它们几乎所有的流动性都集中在稳定币上。但自然地,随着流动性的增加,随之而来的是前面提到的利率低迷。

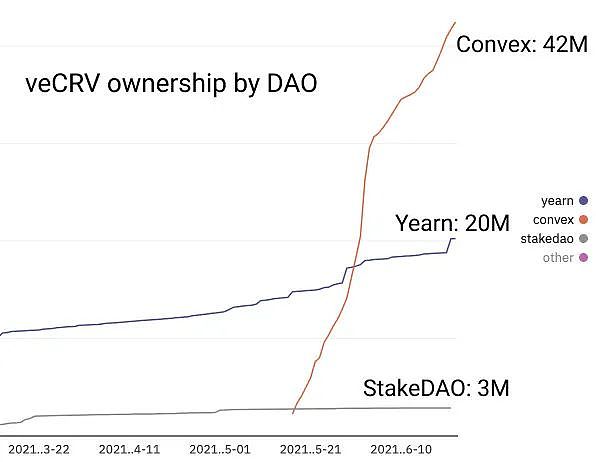

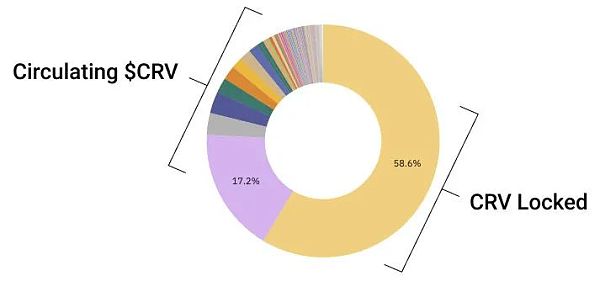

Curve和类似的稳定的DEX可以说是唯一具有相对低风险、具有吸引力回报的稳定池的游戏,因此这种资本继续保持充裕。对Curve收益的争夺变得如此激烈,以至于Yearn、Convex 和 Stake DAO不断购买并分配大量的Curve治理代币 CRV ,以争取在Curve仪表上获得可能的最佳收益。这些测量是DAO控制的奖励如何在Curve池中分配的控制。锁定CRV (veCRV)投票决定如何分配这些奖励。

数据来源:沙丘分析

Curve可能在DeFi中创建了最强大的激励结构,用治理代币激励流动性。他们在仪表中使用CRV,导致大量供应被分配到生产用途,有效地长时间锁定了他们的绝大多数代币供应。

数据来源:沙丘分析

这创造了强大的反馈循环,使代币在持续和无情的抛售压力下仍然保持价值。无数各方在不断地挖矿和在公开市场上倾销这些代币。大多数其他项目没有这么幸运。Curve雄厚的流动性和先发优势,使其在稳定的资金池中得到了持续强劲的利用。

大多数治理代币都没有经历过同样的命运。像下面的匿名代币一样,稀疏的使用和稀薄的流动性讲述了一个一致的故事:

随着流动性几乎耗尽,代币现在在出现任何买家或卖家迹象时都会经历剧烈的每日波动。由于上述治理代币通过流动性激励获得回报,持续的抛售压力依然存在。该项目依赖于治理代币来激励使用并保持竞争力。

第二幕:对于大多数“贪婪”协议来说,当前的代币设计是一个不可避免的中期死亡螺旋。

对于没有公开稳定币的团队来说,公开他们自己的治理代币是有问题的,特别是如果团队的工资是以项目的治理代币支付的。潜在的反馈循环存在:

-

忠诚有限的雇佣农民,短期锁定的风险投资,以及需要支付租金的团队成员不断向市场出售新的代币。

-

由于不断增加的抛售压力,价格也相应下跌。

-

团队必须支付越来越多的代币,以保持同等美元的工资不变。

-

农民们同时看到自己的收益受到影响,他们要么退出,要么让自己的头寸被淹没,要么增加资本,以应对无常损失和代币价格下跌带来的收益下降。

-

随着越来越多的代币在公开市场上出售,进一步发行继续压低价格。

-

随着时间的推移,流动性会退出池子,因为他们的头寸完全无法承受无常损失,或者他们开始失去信心。

-

散户和风险投资者质疑他们对该项目的信心。许多人退出并进一步压低价格。

-

流动性经历了死亡螺旋,项目的池2现在实际上已经死了。

由于早期项目的固有风险和短暂的忠诚度,越来越多的团队被鼓励将他们的资产分散到更多的规避风险的资产中。当然,这是需要权衡的。主要是社区质疑团队对他们项目的信任。在项目生命周期的早期,它可以使资金多样化,可能会更好。

如果农民和其他利益相关者有动机从事雇佣行为,那么是什么动机引导团队、用户和投资者持有治理代币并提供持续的流动性?有许多因素,但主要是:

-

当前或未来的现金流以费用、代币燃烧、回购等形式获得奖励。

-

边际买家推高代币价格(由叙述驱动的价格,通常是由现金流驱动的叙述——注意这种关系的自反性)。

治理作为代币持有者唯一的动机只是一种假象。这是一种逃避监管的软弱尝试,在协议的真正现金流上拖延时间。

代币持有者期望更多。他们期待未来的流动性。在传统市场,我们经常看到流动性溢价。流动性好的资产以溢价进行交易,因为投资者有能力套现。加密货币的资产也是如此。没有流动性承诺的项目会增加风险和降低忠诚度——就像TradFi做市商可能会通过如何预测来避免账面上的额外风险一样,DeFi的零售和专业流动性提供者也在不断监控风险。DeFi的流动性往往较差,这使得忠诚变得稀少。

缺乏流动性忠诚意味着一有危险迹象就会逃离风险。规避风险标志着代币价格的下降。代币价格的下降标志着流动性的退出,而流动性的退出标志着代币价格的下降。

第三幕:早期流动性的新范式并没有失败;只是不同。

加密革命的标志性创新之一是扩大了获得早期流动性的渠道。从很多方面来说,这是风险投资的民主化。传统的模式是,在长达10年的时间里,散户才能通过ipo、直接上市等方式接触到企业。现在,交易员和投资者可以通过ico、IDO和早期DEX流动性,在可以说相当于种子前期和种子期的阶段获得早期流动性。

可以说,这种早期流动性导致了巨大的价格溢价。该领域的估值被大幅夸大。可以说,这是合理的,因为风险投资者在任何阶段都可以通过公开的DEX流动性获得固有的流动性溢价。他们不必再为退出事件等待10年。许多风险投资者对即使失败的项目仍可能有大量通过零售退出的机会感到垂涎三尺。赢家将获得100倍以上的回报,即使是最糟糕的输家也可能有洗牌、微利或可挽回的损失。

这就产生了巨大的溢价,许多风险投资公司都在争夺早期投资份额。不过,随着溢价继续膨胀,估值将会超过溢价的价值。

从设计上讲,早期资本的流动性较低。风险投资有意地涉及锁定期和有限的流动性。二级市场的存在是为了敞口,但最终,在传统的风险投资中,公司和投资者之间的锁定期和长期联姻才是关键。高质量的团队要求投资者延长锁定期,加密货币很快就会面临清算。6个月的禁售期根本不够。风险投资者可以很容易地减少损失和弃船,一旦他们的代币解锁,就把他们的份额卖到一个公开的市场。它们承受着声誉风险,但短期资本风险仍然重要得多。

但是,关于这一话题的钟摆,可能在惩罚风险投资者的行为方面摆得太过了。在许多方面,新模式使所有散户投资者都成了风险投资者。零售业的投资阶段在历史上是风险投资者的专属阶段。如果我们要对风险投资施加锁定期,或许团队可以探索扩大零售行业的锁定期。在IDO中发行治理代币的团队以及通过持有池2 DEX头寸的团队应该探索这些治理代币的锁定期,延长1-5年,并提高回报。

毕竟,这些项目和投资者打算在1-5年左右,对吗?答案通常是否定的。倾向于短期激励的团队和投资者,在获得潜在短期回报的同时,应该预期风险会增加。

卖出一篮子前期产品治理代币的长期看涨期权可能是明智的。这并不是因为这些项目可能会失败,而是因为风险溢价将在未来几年重新定价,因为这些项目对出售的每一项目都要求更高的价值。

第四幕:调整激励是一个复杂的游戏,需要仔细考虑预期的结果。

生物学描述了自然界中的三种共生关系:

-

互惠:双方都受益。

-

共生:一方受益,另一方不受伤害。

-

寄生:一方受益,另一方受损。

在项目的最初阶段,几乎所有的参与者都在参与互惠共生。项目启动时,最早的投资者和流动性提供者承担了更高的风险。这些早期投资者通常是直言不讳的支持者,并协助市场营销、开发工作、分析等等。互利共生。

在这些项目生命周期的某个地方,这种关系变成了共生,边际代币持有者不再引导网络,现在承担更少的风险,期望回报。他们在社区中的参与度往往较低。如果他们提供流动性,那么流动性通常不那么忠诚。如果他们的利润和运行对项目的影响充其量是边际的,他们的个人收益可能是巨大的。如果他们的头寸被洗清,项目将从他们的流动性中获益,但投资者将蒙受损失。共生。

最后,第三种类型是寄生。他们采取行动纯粹是为了短期结果。他们参与榨取式治理实践。他们只追求对自己有利的结果。他们采用可疑的营销策略,依靠自己的影响力说服边际投资者。从投资者的角度来看,这可能是一种在私人融资中追求大量配置、短期禁售、对项目贡献很少的投资。在项目方面,这可能是一个覆盖整个社区的项目,或者从未达到某个开发里程碑。寄生。

就目前而言,该领域的很多人都认为时间太短了。但也许这是可以的。我们仍处于快速创新的周期中。短视思维和超越你的竞争对手是非常有利可图的。随着越来越多的质量进入这个领域,长期思考将变得更加有利可图。

流动性的忠诚度取决于项目的潜在用户。这些类型的用户会随着项目的成熟而改变。现在的用户行为是高度可变的。有充分的理由。创新发展得太快了,以至于流动性无法与一个团队或代码库结合。也许随着时间的推移,更多的护城河将形成,创新将放缓。就目前而言,集中风险和极端化是一件愚蠢的差事。

第五幕:通过明智的政策,忠诚的流动性是可能的,尽管它需要权衡。

有了正确的激励机制以及协议和投资者的集体买入,项目本身就可以走向成功。

在提出一些政策建议之前,保持流动性最确定的方法是什么?利用率。

如果底层产品没有用户,代币经济学就不重要了。

利用率——深入挖掘利用率,许多项目和网络都是真正的“鬼城”。他们在DEX拥有活跃的治理代币组合,但没有理由让这种流动性保持忠诚。

如果不加以利用,叙述是脆弱的。没有利用现金流是稀疏的。

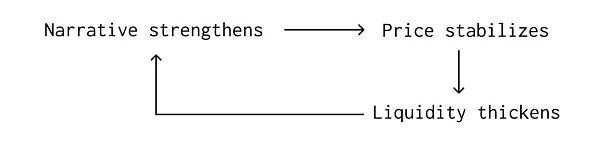

如果利用得当,叙述就会更加稳健。利用现金流是丰富的。我们之前的图表变化…

由于上述反馈循环,我认为具有长期目标的项目应该等待更长的时间来启动代币或提供DEX流动性。产品前期项目要么坚持寻找私人资本承诺,从交易中锁定代币,要么接受向其社区提供早期流动性的风险/权衡。如果不使用,准备好迎接一段混乱的旅程。请注意,即使是大多数具有功能性产品的项目也无法吸引显著的用户增长和对其协议的利用。

到目前为止,我们可以将 Sushiswap 视为蓝筹DeFi的巅峰之作。就连Sushi的用户留存率也在挣扎。现在想象一下不是一个高峰蓝筹项目。

数据来源:沙丘分析

尽管层出不穷的奖励、创新、顶级品牌和强大的社区驱动策略,Sushiswap的用户留存率仍然很低。

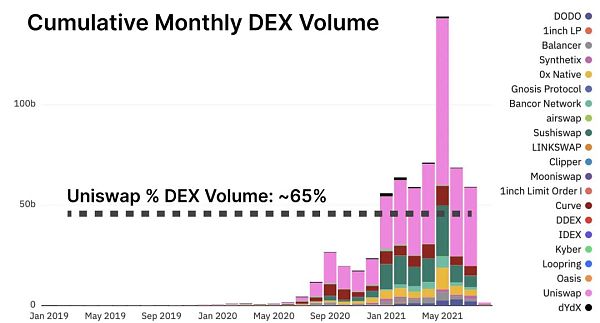

只有少数项目显示出了强大的利用率和现金流。具有讽刺意味的是,在许多这些激励措施中,激励措施实际上是最根本的,主要是因为它们可以做到。Uniswap就是一个明显的例子。Uniswap的产品中没有流动性激励措施。基础利用率驱动费用,而这些费用驱动流动性提供者参与进来。

UNI代币持有者没有得到任何承诺,尽管流行的情绪是对未来现金流的预期。

尽管许多使用Uniswap-v2流动性的项目提供了质押,v3已经设法吸引了整个产品的流动性和使用,这纯粹是由于使用费用的优点。资本效率和产品优势正在巩固DEX总量巩固其主导地位。

数据来源:沙丘分析

除了所有货币对的流动性很高之外,治理代币本身也有高流动性。在DeFi中,Uniswap代币的需求是最高的。利用率(几乎)就是一切。没有它,任何短期回报都只是长期命运的权宜之计。

拥有流动性。

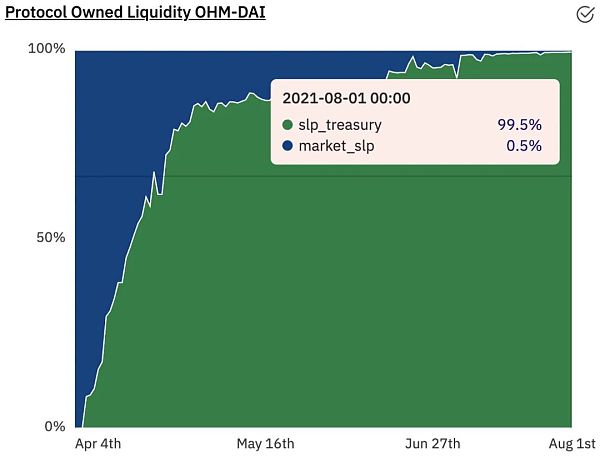

实现忠诚流动性的一个独特方法是,通过自己拥有项目,将流动性掌握在项目自己手中。让用户买进和卖出代币,但要采取措施持有你自己流动性的很大一部分。OlympusDAO是一个完美的案例研究。

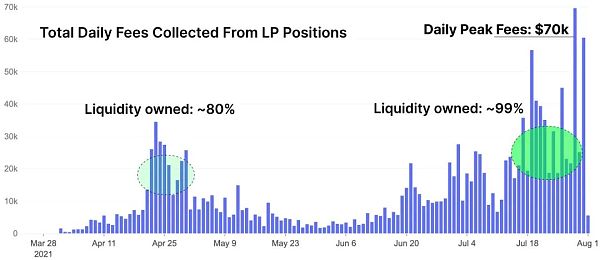

OlympusDAO提出了第一个解决忠诚流动性问题的方案。DAO拥有其储备货币99%以上的流动性。它通过以代币折价出售债券来实现这一点。债券期限为7天。它出售这些债券是为了获得Sushi动性头寸(SLP),或者是为了获得稳定头寸。随着时间的推移,出售SLP债券会增加DAO对流动性的所有权,目前为OHM- DAI 和OHM-FRAX持有超过99%的SLP。

数据来源:沙丘分析

对OHM来说,这意味着充当其储备货币的后盾。对于其他选择发行债券的项目来说,这可能意味着需要专门的资金来支付开发者和市场营销等费用。

预计随着时间的推移,将有更多的项目采用这种自主流动性结构,通过以其原生代币出售债券,持有越来越多的LP头寸。此外,拥有项目自身的流动性还能使其不断从资金池中收取费用。通过这种方式,即使代币经历下行波动,他们也通过收取费用来进行对冲。

编纂的忠诚。接受增长放缓的权衡。

在DeFi中尝试了几种不同的锁定、授权等方法,并取得了不同程度的成功。主要是:

-

锁定单边质押仓位、流动性头寸激励机制旋转门、更长的锁定期激励机制等。

-

代币奖励的兑现期可以分散卖方的压力/拖延时间

-

与投资者私下达成协议,成为DEX的LP,CEX的做市商。

-

扩大针对LP头寸的衍生品投资渠道。更灵活的对冲意味着更少的需要退出头寸。

减轻流动性冲击的最简单方法是锁定。尽管单边锁定的质押头寸不会直接刺激流动性,但它们减轻了对资本配置者的打击。以 CREAM 作为一个很好的案例研究。在更长的时间框架内逐步提高APY会激励各级质押者。尽管流动性很低,但由于代币持有者保持稳定和流动性忠诚,抛售压力仍处于健康水平。

4年锁定期承诺的代币最多,约10%的3M代币流通供应在4年禁售期。每个层锁定的代币越来越少。质押者可以得到健康的奖励,而协议通过把问题踢到后面来减轻打击。

对一个项目的预期是,在4年时间里,他们要么找到了目标,并经历了健康的发展,要么就彻底失败了。如果它们经历了健康的增长,那么流动性就会强劲;任何大型代币持有者在4年内都将拥有大量的流动性,如果他们愿意的话。如果他们失败了,那么关于流动性的讨论也就哑口无言了。

到目前为止,CREAM的用户/贷款人健康、持续增长,加上忠诚的资本,是CREAM市值的一个成功组合,但该项目的流动性很薄,尤其是在DeFi的这个风险规避期。持有者宁愿持有代币,也不愿持有高风险的LP头寸。好消息是CEX的流动性正在增长,FTX和Binance都为CREAM/稳定币对提供了健康的市场。但是对于这个项目来说,DEX和FDV的总流动性仍然很低。

“我怎么帮你?”——无名氏VC

一小部分加密风险投资公司是高度技术性的,他们的技术利基分散在研究、安全/审计、代币经济学等领域。绝大多数风投公司技术含量较低,将资本作为主要的增值手段。从新投资者那里获得大量资金的聪明的创始人应该探索与投资者达成正式协议,以提供流动性,最好是在基础对中,但在其他地方进行引导利用也可以间接地促进网络的增长,从而引起对基础对的兴趣。

在贷款协议中,这可能意味着投资者是第一个在贷款市场存款的人,启动一个50万美元到数百万美元的稳定币池或协议的基础代币,以鼓励其他人跟随。在DEX中,这可能意味着对战略对增加资本,很可能是项目的象征。创始人不应该害怕要求投资者参与这些计划,并锁定通过投入资金获得的任何回报。不止一个聪明的创始团队最近拒绝了那些不能承诺奖励锁定期的投资者。不要害怕从你最早的投资者那里得到更多。

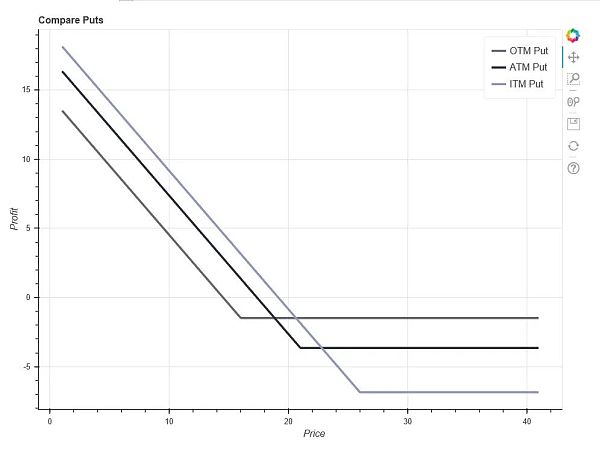

最后,开放衍生品渠道可以提高流动性提供者(LP)的灵活性和忠诚度。从各方面考虑,无论结果如何,许多 LP 都更愿意跟随这艘船。调整头寸会产生税收责任,并增加复杂性。目前,大多数LP要么被限制访问加密衍生产品,要么没有符合他们期望的r/r配置的产品。

LP可以利用衍生产品对冲头寸,在上行情况下保留一些回报,在下行情况下保护资本。衍生品交易渠道的扩大将使更多LP得以留在这个行业。例如,我可能会选择继续滚动看跌期权,以对抗LP头寸的标的。下面我们模拟了各种看跌期权的收益;获得更多针对我们基础资产的期权,特别是针对美国等受监管环境的期权,将是朝着正确方向迈出的积极一步,向更多对冲流动性提供者放贷。

专门为对冲短期损失而建立的衍生品可能也是一种有趣的产品——我们将在后面的文章中进一步探讨这一想法。

Source:https://posey.medium.com/the-liquidity-loyalty-problem-7e999f912080

Bitcoin Drops Below $100,000: The End Or Beginning Of The Crypto Bull Market?

Bitcoin, the titan of the cryptocurrency world with a market cap hovering around $1.9 trillion, has ...

Cardano (ADA) Could Fall 15%, Here’s Why

The post Cardano (ADA) Could Fall 15%, Here’s Why appeared first on Coinpedia Fintech NewsToday, De...

Bitcoin Faces Brick Wall at $97,500-$99,800, Breakout Could Signal New ATH

According to Ali Martinez, Bitcoin $BTC price is confronting a brick wall at the $97,500-$99,800 ran...