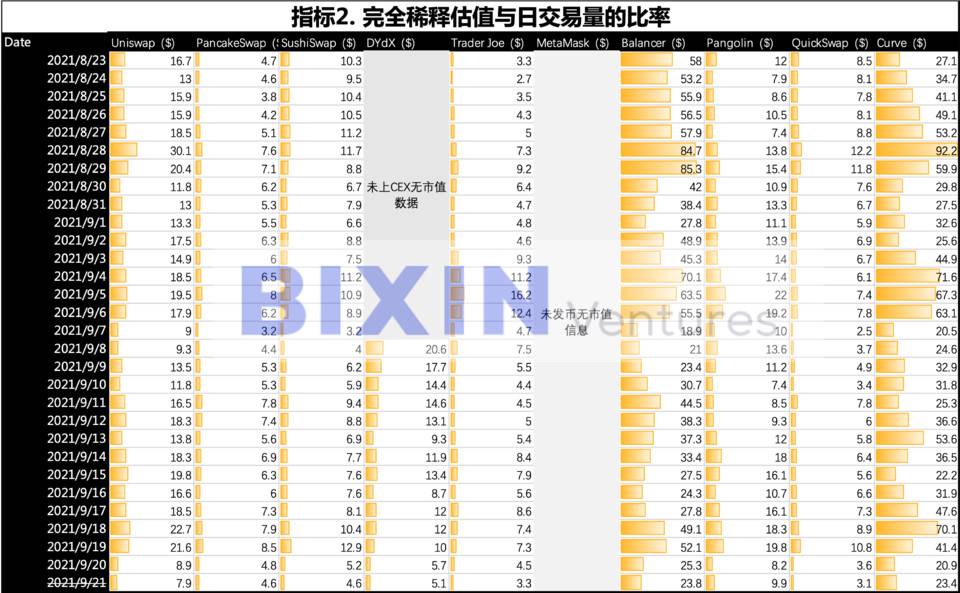

通过交易量、完全稀释估值与日交易量的比率两个指标分析去中心化交易平台 Trader Joe 价值。

撰文:Joyce

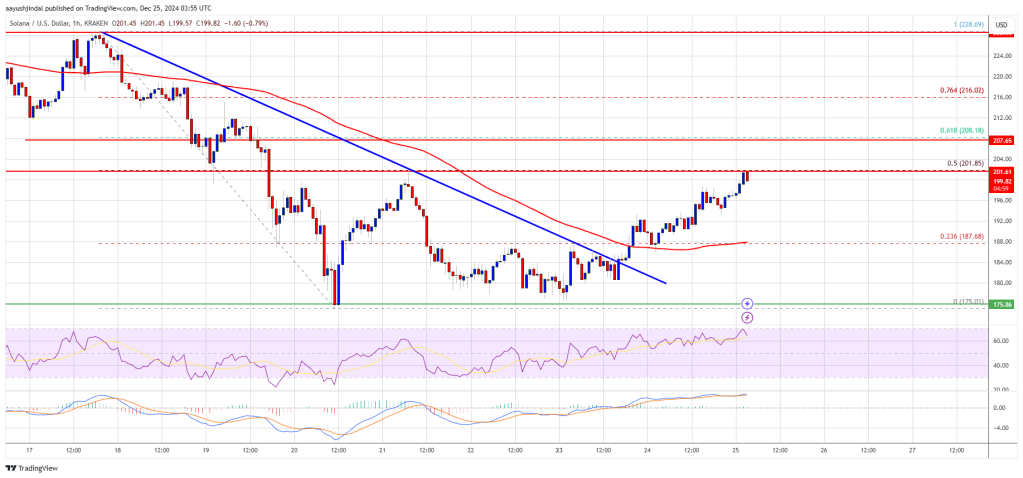

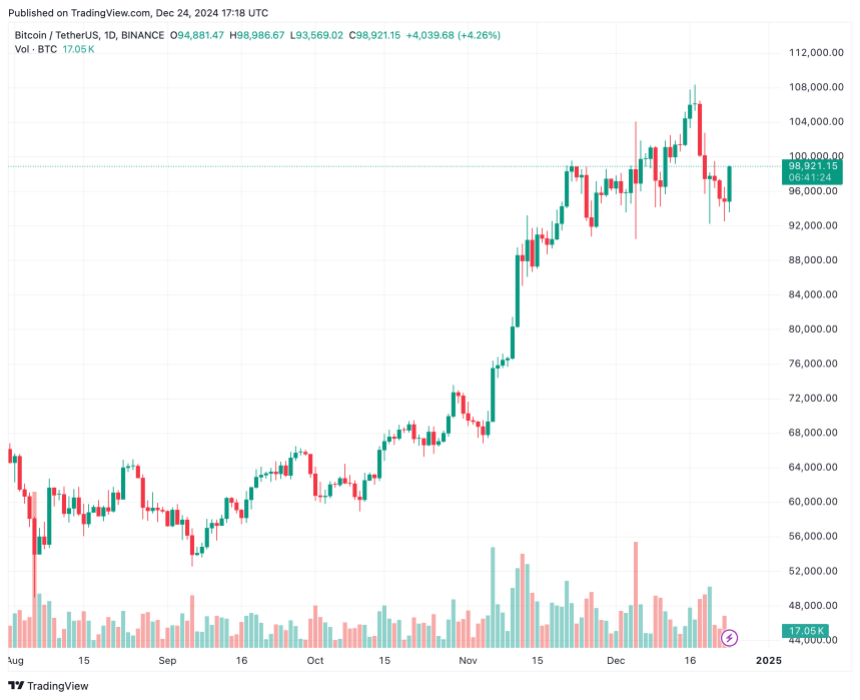

目前 DEX 的业务发展繁多,各个公链生态都有自己的核心 DEX,且衍生品市场也具有潜力,多数主流 DEX 除去交易功能也都拓展了质押收益与借贷等功能;对于 DEX 的业务能力判断也更复杂,BixinLabs 希望以最简单的数据化逻辑对 DEX 进行统一性分析,结合最近雪崩生态的蓬勃发展,我们以聚合 DEX、质押收益,且将来会提供借贷和杠杆交易的 Avalanche 头牌 DEX——Trader Joe 来作为分析标的,其在 9 月的协议累积收入额已超过 DeFi 锁仓排名第一的 Curve ,很值得关注。

BixinLabs 的研究方法

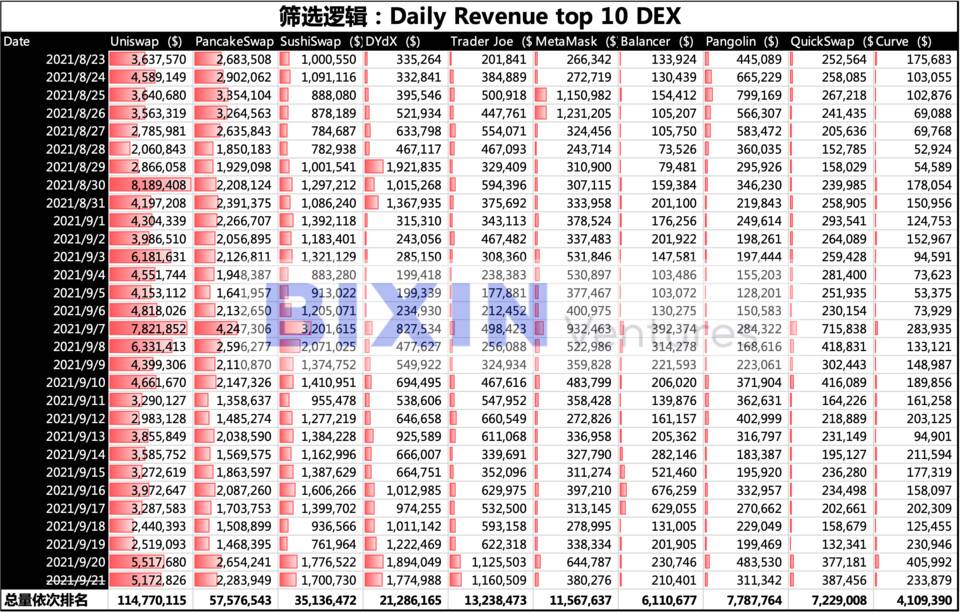

筛选逻辑: BixinLabs 通过对过去 30 天 token terminals 的 Top 10 DEX 交易所协议收入排名筛选出近期收益最佳的 DEX; 如此筛选是因为协议收入是用户支付给协议的金额,这主要是由提供底层服务方带来的收入,协议收益是代币带来的累积收入。

指标逻辑很多 : DEX 都有业务穿插,做衍生品业务的也做现货交易,做现货的 DEX 也有衍生品,甚至做跨链钱包的也有 DEX;各种跨链,产品交易费定义与比率又不一样(有的贵有的便宜),直接对比协议收入很难直接代表协议的使用活跃度和短期增量情况;和研究 CEX 的平台 TOKEN 有同样的问题,一旦拓展新的业务线收入立马有显著提升,P/S ratio 也会受到这个情况的影响。

因此我们核心定位了两个核心指标:

交易量

这直接代表了协议的交易活跃程度。

通常,要衡量流动性协议是否成功,最基本指标之一就是总交易量。对于协议参与者,例如流动性提供者和持币者,交易量越高,现金流越大。

完全稀释估值与日交易量的比率(FDV/Daily Volume)

该比率针对 DEX,拥有与市销率相同的特征。这一比率的意义在于根据交易所的交易量来衡量市场对其估值,不会根据交易费计算 DEX 的估值,因为不同 DEX 收取的交易费不一样。

在此方法下结合项目基本面,BixinLabs 对 Trader Joe 的分析要点如下:

-

看好 Trader joe 的核心逻辑是其为雪崩生态的多功能聚合头牌 DEX\, 且目前处于快速增长的早期阶段(上线一个月),且在中秋回撤行情中 $Joe 做到了逆势增长。

-

从协议收入的增长情况来看,从本周起 30 天累计协议收入刚刚超过 Curve,目前借贷与杠杆交易等功能还未上线,根据 BixinLabs 提出的完全稀释估值与日交易量的比率(FDV/Daily Volume),$Joe 相比众多协议都处于低估的状态,且其目前尚未开发完毕借贷等其他多元的产品功能。

-

从机会来看,项目属于早期阶段值得关注其与雪崩的行情的发展,且对于聚合多产品的 dex 或许更能刺激交易的增长趋势,除了借贷,治理投票也值得关注;但短期内获得了优质资方的投资,其中包括 Mechanism Capital、Three Arrows Capital、Avalanche Foundation、Delphi Digital 和 Aave 创始人 Stani Kulecho 等。

-

从风险来看,前几天同属雪崩生态的 Vee finance 被盗有一定的负面担忧,且作为团队匿名的 DeFi 项目来说不确定性便高,且需要公开更多通政经济的信息。

-

以上线仅一个月的表现来看 Trader Joe 的市值对应交易量的比率偏低(Fdv/trading volume),且消息面上未来利好可能来自于一些主流交易所的上所信息,适合跟随雪崩生态短线操作,Trader Joe 核心是 Avalanche 网络上的一站式去中心化交易平台。

-

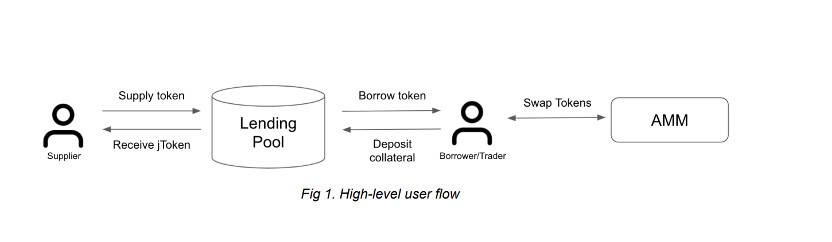

将 DEX (AMM)服务与借贷进行结合,并提供杠杆交易。目前能在 Trader Joe 的平台上进行 Swap 交易、流动性挖矿、质押;借贷与杠杆交易的产品的开发还在计划当中;另外比较特别的是 Trader Joe 还将提供治理投票功能。

Trader Joe 项目介绍

Trader Joe 核心是 Avalanche 网络上的一站式去中心化交易平台。 将 DEX (AMM)服务与借贷进行结合,并提供杠杆交易。目前能在 Trader Joe 的平台上进行 Swap 交易、流动性挖矿、质押;借贷与杠杆交易的产品的开发还在计划当中;另外比较特别的是 Trader Joe 还将提供治理投票功能。

除开产品整体业务具有聚合性,Trader joe 还有方便提供流动性的 Zap 功能

当添加 LP 成为流动性提供者时,一般情况下如果没有两种交易对通证,需要完成三次 swap 去提供流动性,而 Trader joe 的 Zap 功能,可以一次性将手里的单方通证转换成两种通证,并添加流动性。

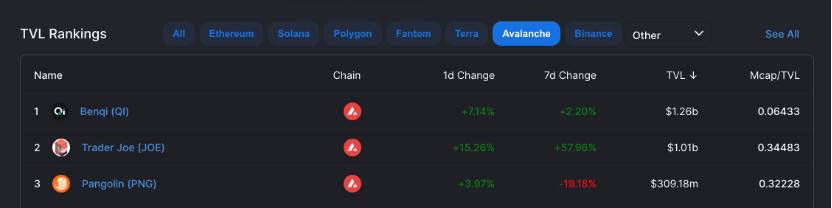

目前雪崩协议上锁仓量前三的产品分别为: Benqi 、Trader Joe 和 Pangolin 。

Benqi 提供借贷服务,Pangolin 提供 DEX 交易服务,而 Trader Joe 产品上线是件事其中最晚的。Benqi 上线时间为 2021/08/19,pangoling 为 2021 年 2 月。Trader joe 在还仅推出 dex 功能时,锁仓量就超过了 pangoling,这得益于流动性挖矿的激励与近期雪崩的热度;若未来借贷服务上线时在生态内会对 benqi 也有较大竞争力。

开发计划 Roadmap

从团队的计划来看,应当在 8 月提供借贷和杠杆交易产品的,但目前进度有所滞后。通过 Vee finance 的安全性问题的负面消息,defi 产品的开发滞后或许是个好事情。

由于 deFi 产品核心还是以安全和资金体量为主,虽然 joe 另辟蹊径做聚合 defi 产品,但在这个行业内有专门做借贷的 AAVE;有专门做 DEX 的 Uniswap ,术业有专攻;但对于 Joe 的看好主要是来自于它可能成为雪崩的头牌 DEX, 也主要是看好雪崩的 defi 场景。

根据 Banker joe( trader joe 的借贷产品) 的白皮书,其借贷产品是借鉴的 Cream 和 Compound ,并且也将支持部分长尾资产,目前已经纳入支持的资产包括 weth,usdt,dai,avax,link,wbtc。但这样借鉴的方式使得产品 不具原创与创新性 。

团队与融资

9 月初 Avalanche 生态 DeFi 协议 Trader Joe 宣布完成 500 万美元代币融资,投资者包括 DeFiance Capital、GBV Capital、Mechanism Capital、Three Arrows Capital、Avalanche Foundation、Delphi Digital 和 Aave 创始人 Stani Kulechov。该团队的匿名创始人 0xMurloc 表示,团队将从 15 个人扩张到 20 人,而另一位联合创始人 Cryptofish 也保持匿名。

代币经济

JOE 是一种治理代币,它也以交易所收入的份额来奖励其持有人,最大供应量是 500,000,000JOE。

Trader Joe 通过质押他们的流动性提供者 (LP) 代币来帮助用户赚取 JOE 代币。类似 Sushiswap 也可以抵押 JOE 代币以通过协议费用赚取更多 JOE。

未来用户将能够从 Trader Joe 借出和借入代币,以赚取收益或增加交易杠杆,具体通证设计尚未公布。

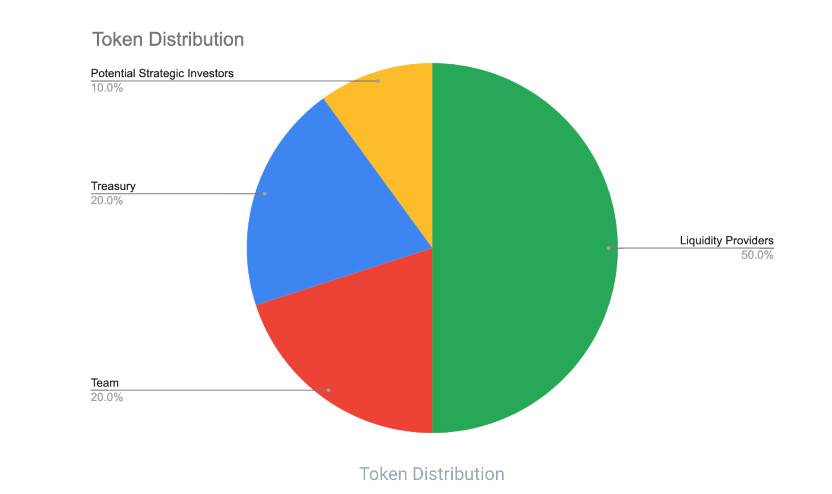

Trader Joe (JOE 币)分配情况

-

流动性提供者 (LP),2.50 亿,占 50%,未说明;

-

财政部,1 亿,占 20%,未说明;

-

开发团队,1 亿,占 20%,未说明;

-

未来投资者,5000 万,占 10%,未说明。