数据洞悉:纵观近期的整个加密市场

本文要点:

价格变动: DeFi 代币越来越多地与高市值加密资产相关;比特币正在失去市场主导地位。

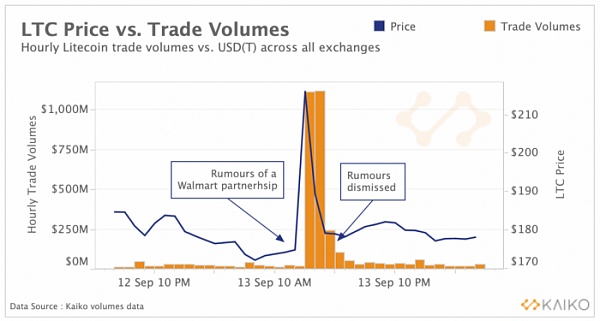

成交量动态:在关于与沃尔玛建立合作伙伴关系的假新闻流传后,莱特币的每小时交易量飙升至 10 亿美元以上,之前仅为 1600 万美元。

流动性: Coinbase 的 Tether(USDT) 市场正在变得更具流动性;“以太坊杀手们”的累计市场份额自年初以来几乎翻了五倍。

衍生品: 自今年 1 月以来,衍生品交易所发行的永续合约交易量猛增。

宏观趋势:自从萨尔瓦多正式采用比特币作为法定货币以来,该国的经济不确定性有所增加;美国通胀数据重燃了恐慌情绪;而宏观不确定性打压了投资者的风险情绪。

主体市场

主流媒体的巨大“力量”。本月早些时候,莱特币遭遇了一场虚假的涉及沃尔玛合作伙伴关系的暴涨和暴跌计划,该计划不知何故渗入主流媒体,导致价格在这一消息爆出之前短暂飙升。这一事件凸显了媒体对加密货币市场的影响以及谣言的传播速度有增无减。虚假故事的罪魁祸首仍然未知,该事件在整个加密货币市场产生了相对温和的反应。

DeFi 代币越来越多地与高市值加密资产相关联。去年秋天,DeFi 行业经历了快速增长,远远超过了比特币和以太坊等高市值加密资产的回报。2020 年 9 月,由去中心化交易所 Uniswap 发行的 UNI 不一定是整个 DeFi 领域的龙头,但其价格走势历来与其他 DeFi 代币如 Aave (AAVE)、Synthetix (SNX)、和 Sushiswap (SUSHI)不同。在本文发布时,UNI 与 BTC 和 ETH 的正相关性相对较弱,在 4 月份价格到达高点时徘徊在 0.5 左右。UNI 和其他 DeFi 代币历来与以太坊的相关性更紧密(Uniswap 在以太坊区块链上运行),但今年它与比特币的相关性大幅增加。(如下图所示)

比特币正在失去市场主导地位。随着以太坊和其他山寨币成为越来越人的投资选择,比特币一直在失去市场主导地位。在过去的一年中,比特币和以太坊在顶级合法交易所 Coinbase 的交易份额不断变化。可以观察到的是,如今,与 ETH/USD 的交易量相比,BTC/USD 交易量仅占总交易量的 44%,低于一年前的 70% 。这一趋势表明,随着投资者将其加密货币投资类别扩散到比特币之外,加密货币市场结构将发生持续性变化。

以太坊并不是这种多元化趋势的唯一受益者。对以太坊可扩展性的日益担忧导致被称为“以太坊杀手”的第 1 层区块链协议(L1,例如 Solana 和 Cardano)获得更多关注。(如下图所示)

从上图可以看出,这些“以太坊杀手”的累计市场份额自年初以来几乎翻了五倍,从 14% 上升到 66%,而以太坊的份额则从 86% 迅速暴跌至 33%。Solana 似乎是这场山寨币热潮的最大受益者,因为它在总交易量中的份额从年初的微不足道增加到 L1 市场份额的 26%。然而,9 月 14 日 Solana主网中断的事件可能会削弱这些替代协议的前景。

总体而言,L1 主导地位的上升是最近的趋势,尚未证明是市场结构的持久转变。

市场流动性

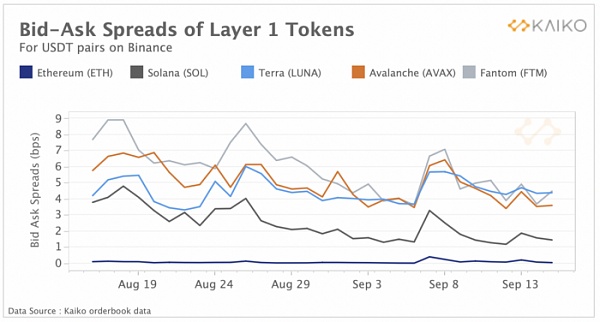

L1 代币的流动性正在改善。随着交易量的市场份额不断增,L1 代币的流动性已大大改善。下面我们绘制了过去一个月在币安交易所中,这些 L1 代币与 USDT 交易对的买卖价差图。通常,点差越小,交易对的流动性越好。对于 Solana (SOL-USDT),利差从 8 月中旬的 3.8 个基点降至今天的 1.4 个基点,减少超过一半。Avalanche(AVAX-USDT)的价差也从 5.7 个基点收窄至 3.6 个基点,这表明做市商的投资者正在为币安上更多的 L1 代币提供流动性。

BTC/USDT 交易对的滑点有所改善。Coinbase 一直被称为“合法交易所”,使交易者能够使用美元直接合法的买卖加密货币。Coinbase 在今年早些时候列出了备受争议的 Tether (USDT) 稳定币,这表明该交易所越来越希望与币安和火币等交易所竞争,并吸引更广泛的用户。Coinbase 的 BTC/USD 交易对仍然占据大部分的比特币交易量,并且是 Coinbase 交易所中流动性最好的,但我们可以观察到 BTC/USDT 交易对的流动性正在改善。

价格滑点是流动性的一个指标,它是通过交易的预期价格与交易执行的价格之间的差异来计算的。如下图所示,我们绘制了 BTC/USDT 在“传统三大所”币安、火币、Okex 和 Coinbase 的价格滑点。可以观察到 Coinbase 的平均滑点在 9 月初徘徊在 0.03% 左右,低于 5 月份暴跌后的 0.08% 的高位。币安、火币 和 Okex 的滑点仍显著低于 0.01% 左右。

衍生品市场

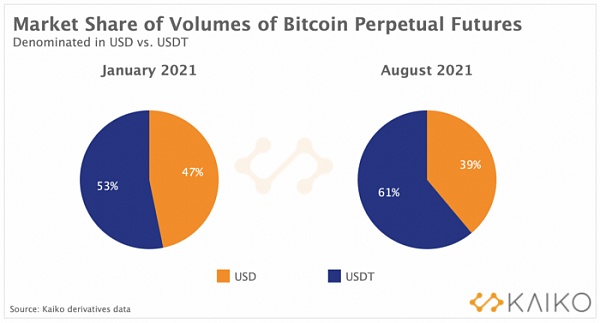

以稳定币报价的永续合约越来越受欢迎。加密货币衍生品市场在过去几年中经历了巨大的增长,但没有什么比永续合约的迅速普及更令人印象深刻了。永续期货是一种特殊的期货合约,没有到期日,交易者可以根据需求来长期持有合约。几乎每个加密货币衍生品交易所都提供永续期货,并且大多数都提供以 USD 或 USDT 计价的合约。

如下图所示,我们绘制了 1 月和 2021 年 8 月 USD 和 USDT 在 8 个交易所的永续合约交易量的市场份额图表(币安、Bitmex、Bybit、火币、Okex、Kraken、FTX 和 Derbit)。过去 8 个月,以 USD 计价的永续合约的市场份额从 47% 下降到 39%,这表明交易者更喜欢使用稳定币来交易这些期货合约。稳定币,尤其是 Tether,在衍生品市场越来越受欢迎。

宏观趋势

比特币的采用加剧了投资者对萨尔瓦多经济前景的担忧。 最近萨尔瓦多将比特币作为法定货币增加了投资者对该国经济表现和财政可持续性的担忧。如下图所示,我们绘制了萨尔瓦多 30 年期和 2 年期政府债券收益率(也称为收益率曲线)之间的利差。收益率曲线是该国未来经济表现的指标。一般来说,正收益率曲线与经济扩张有关。相比之下,当短期的收益率高于长期时,收益率曲线为负,通常被视为即将到来的衰退的前兆。随着对债务融资的担忧加剧,投资者在持有期限较短的债券时变得谨慎,这推高了短期收益率。

自萨尔瓦多 6 月份通过比特币法以来,该国债券的短期收益率一直在上升。在信用评级机构-穆迪因担心其财政的可持续性而下调该国的信用评级后,该利差在 8 月份转为负值。该机构认为,萨尔瓦多将比特币作为法定货币已经危及了萨尔瓦多的信用,阻碍了与 IMF(国际货币基金组织)达成合作,这是其想要上升公共债务融资的关键障碍。萨尔瓦多的债务在过去几年一直呈上升趋势,目前已超过 GDP 的 88%。比特币法于 9 月 7 日生效后,萨尔瓦多的债券利差跌至过去一年的最低水平。

美国通胀数据重燃了恐慌情绪。美国核心消费者价格指数 (CPI) 不包括波动的能源和食品价格,通常被视为衡量长期通胀的指标。如下图所示,CPI 在 8 月份环比 7 月上涨了 0.1%(同比去年同一时间增长了 4.0%),增幅小于预期,美联储的观点是正确的,即通胀是暂时的。然而,由于货币政策的不确定性增加了对公司税可能增加的担忧,传统市场应声下跌。标准普尔和纳斯达克 100 指数收盘下跌 0.6% 和 0.3%。相比之下,加密市场小幅上涨,BTC 在 9 月 14 日上涨 3%。这一举动证实了比特币价格与通胀相反的方向趋势。

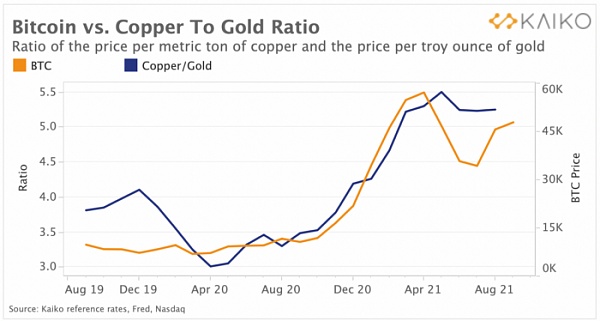

宏观不确定性打压全球风险情绪。被视为“全球风险偏好指标”的铜价与金价之间的比率在 5 月至 6 月之间下降后,在过去几周趋于平稳。这一趋势表明,尽管全球央行维持宽松的货币政策,但经济不确定性正在打压投资者对风险资产的需求。不断上升的铜金比率表明,投资者将更多的资产投资于铜而不是“避险资产”黄金。当该比率下降时,意味着对“避险资产”黄金的需求正在增加,投资者的风险偏好正在加剧。

如下图所示,我们将铜金比率与比特币的价格一起绘制出来,可以观察到它们自 2020 年以来一直在同步上移。然而,铜金比率在今年夏季基本持平,似乎在 8 月停滞不前。而加密市场在短暂的“熊市”之后经历了 V 型复苏。但是随着 9 月初和本周的价格暴跌,比特币重新回到投资者风险情绪下降的这一趋势,自本月初以来,比特币的价格下跌了 9%。

(观点来源:Kaiko团队,整理:白泽研究院)

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

Justin Sun suspected to have purchased $160m in Ethereum

Justin Sun suspected to have purchased $160m in Ethereum