作者 | Ling Young Loon

摘 要:“古往今来,货币有许多形式,但货币始终有三种功能:价值储存、记账单位和交换媒介。现代经济使用法定货币——既不是商品,也不代表商品,或被商品支持。”

——圣路易斯联邦储备银行

导语

尽管学者们设想加密货币是一个能够取代传统金融的独立货币体系,但 稳定币(与美元挂钩的加密货币)今天仍在区块链上广泛流通。 据 Coingecko 称,稳定币经常占到加密货币每日交易量的 50% 以上。然而,在加密货币的总市值中,只有不到 10% 是由稳定币组成的; 它们可能更多地被用作资产之间的交换媒介,而不是价值储存 。

这些币大多由单一法定实体发行,并伴随着许多 DeFi 用户旨在避免的中心化风险。但如果我们能将稳定币本身去中心化呢?说起来容易,做起来难。众多协议都提出了各种创新机制来创建这样的 Token,但很少能存活下来。

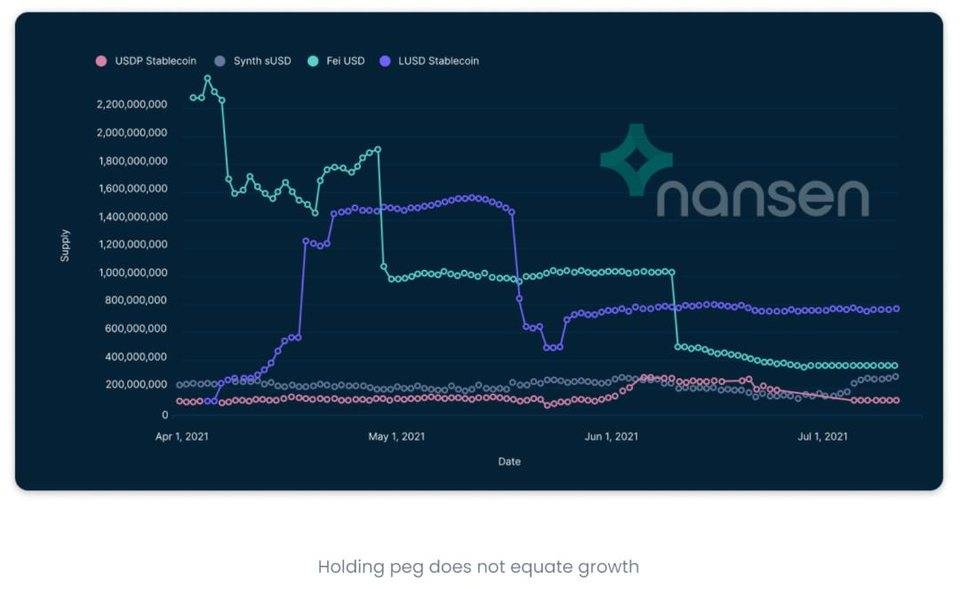

上图描绘了截至目前拥有相对稳定锚定的稳定币的供应情况。即使那些生存下来的也不一定成功,因为价格稳定只是增长的一个支柱。要想成功, 稳定币协议必须实现流动性、稳定性和用户采用这三重目标。

这篇研究文章深入研究了我们对完美的稳定币模式难以捉摸的数据,并就协议如何实现 流动性、稳定性和用户采用 这三重目标提出了一些建议。

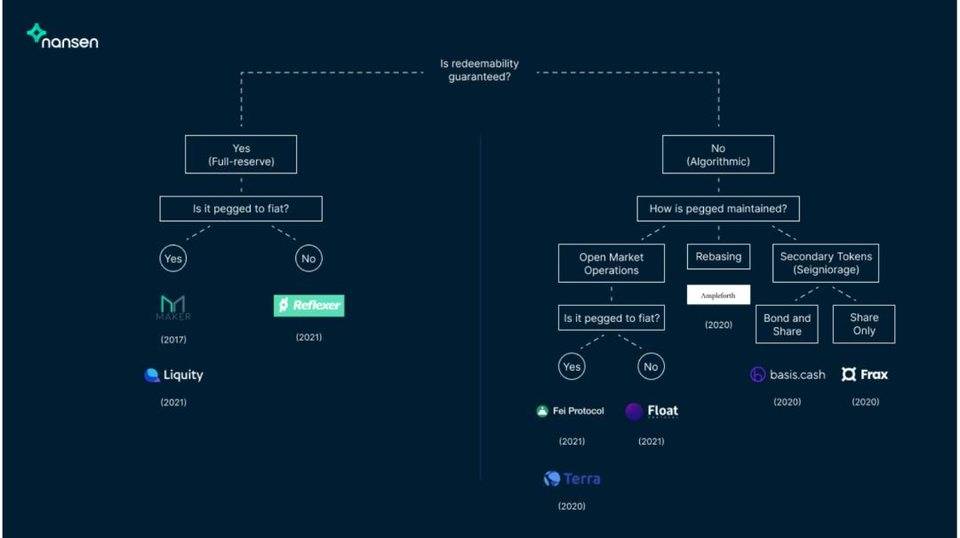

不同的稳定币模型

虽然有许多不同的稳定币协议的迭代,但它们中的大多数都具有类似的功能特征。这是我常用的一个分类框架,用来思考庞大的去中心化稳定币宇宙。请注意,某些技术参数和机制在同一类别的协议之间有所不同。

可兑换性 是指用户有能力将一个稳定币兑换成同等价值的资产。

MakerDAO,是一个 100% 储备的、与法币锚定 的稳定币协议。有人将储备资产,例如 ETH,存入 Maker。然后他可以根据该资产以美元计价的多少来铸造 DAI。大多数加密货币资产是不稳定的,所以 Maker 只允许根据该资产价值的一定比例来发行 DAI。现在,这确保 DAI 几乎总是由价值 1 美元的相应资产支持。

正因为如此,Maker 就像一个 100% 储备银行,保证 DAI 的用户可以按其价值赎回。这种保证意味着全储备稳定币是过度抵押的,因此资本效率低。与其他借贷协议相比, Maker 通常有较低的贷款比例和较高的利率 。这意味着,铸造 DAI 的人通常可以在其他地方以更便宜的利率借到美元。

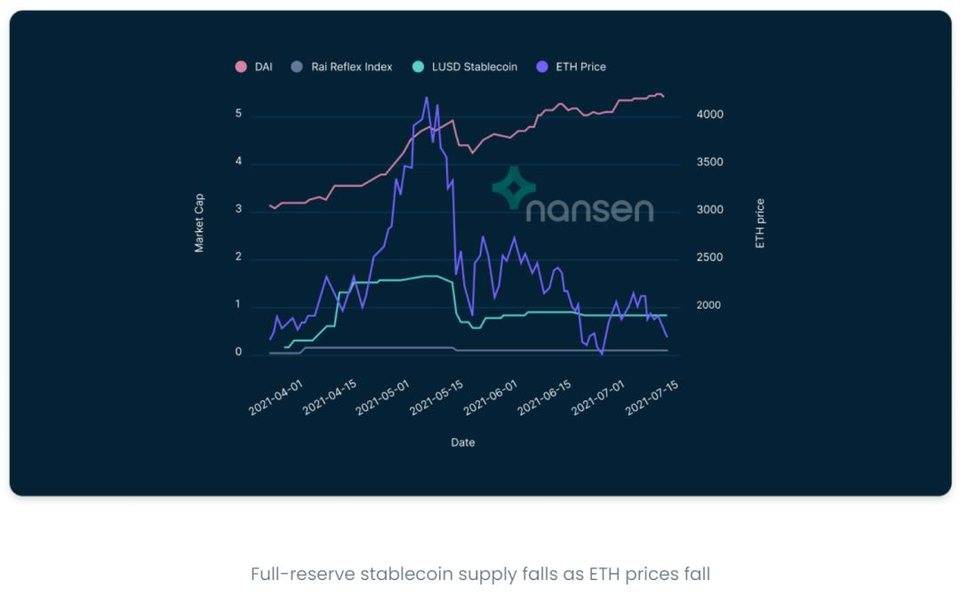

全额储备协议也有一个自然的增长限制: 稳定币的供应被对 ETH 等加密资产的杠杆需求所限制 。想一想吧。想象一下,如果今天世界上所有的 USDT 用户都想转换为 DAI,但没有人愿意存入 ETH 来铸造它们(例如,ETH 可能被锁定在桩上)。根本就没有足够的 DAI 可以使用。

算法稳定币协议的目的正是为了绕过这些问题。算法稳定币协议的决定性特征是, 它不保证用户在任何时候都能将其稳定币赎回为具有同等市场价值的基础资产 。算法稳定币通常有 3 种保持锚定的方式:

1. 公开市场操作

在这里,协议通过智能合约将储备资产换成稳定币本身,反之亦然,从而捍卫挂钩本身。 Fei 协议 通过在其 Uniswap 流动性池上的买卖直接做到这一点,而 Float 协议则进行了荷兰式拍卖。

2. 重新调整 (Rebase)

对于 Ampleforth 来说,稳定币的供应将与钱包所拥有的数量成比例地收缩和扩大。假设我有 10 个 $AMPL,$AMPL 的总流通供应是 100。$AMPL 的价格是 1 美元。如果 $AMPL 下降到 0.90 美元,我将发现我的钱包里只有 9 个 $AMPL,而总的流通供应应该下降到 90 个 $AMPL。(实际的机制更复杂)。

3. 二级 Token

在二级 Token 模式中,稳定币脱钩的风险不断被二级 Token 的持有者所吸收。让我们以 Basis Cash 为例。当稳定币的交易价格低于挂钩时,用户可以以折扣价将稳定币兑换成债券,比如 0.70 美元兑换一个债券。一旦恢复挂钩,债券持有人就可以按面值(1 美元)赎回他们的债券。当稳定币的交易价格高于挂钩价格时,新的稳定币就会被铸造出来,并发行给股份 Token 的持有者,以奖励承担这种风险的股东。

自 2021 年以来,出现了一种新型的垂直稳定币:那些根本不与任何法定货币的价格挂钩的稳定币。这是如何做到的呢?

这些协议为稳定币制定了一个可变的目标价格,波动较小,并定期更新。那么这个目标价格是如何确定的呢? Reflexer 的目标价格随着协议对 ETH 杠杆的需求增加和减少而增加和减少(逐渐)。由于其赎回机制,它基本上面临着困扰早期全储备稳定币模式的资本效率的挑战。

Float 协议 可以被归类为使用二级 Token 模式的算法稳定币。在高层次上,Float 的目标价格随着其抵押品的整体价格的增加和减少而增加和减少(逐步)。

这些模式是雄心勃勃的,但没有经过大规模的测试。

设计一个稳定币协议是很难的。

钱是个棘手的东西。稳定币协议的设计往往在理论上得到验证,但在经验上却失效了。

因为用户与稳定币协议的互动非常复杂 ,在较小规模上对协议有效的方法可能在较大的规模上不适用,反之亦然。其中一个原因是,随着用户采用率的增加,对协议机制一无所知的参与者的比例也在增加。由于更多的参与者恐慌性抛售,更有可能出现死亡螺旋,正如 Framework Ventures 的 Vance 指出的那样。

稳定币协议的增长也是路径依赖 。一个锚定的损失可能会彻底摧毁人们对某种模式的信心,而治理 Token 一旦分发出去,就不能重新分配给正确的人。在协议的早期,培养一个强大的用户社区是很重要的,他们期望协议能够长期维持下去,因此愿意赌你的稳定币保持锚定。这是一个不可替代的社区 " 护城河 ",需要时间来建立。

最后,参与者不能相互沟通,不知道其他人在区块链上的想法。由于我们对损失的厌恶和从众心理,事实上,稳定币越往下脱钩,用户就越有可能卖掉它。团队的沟通是否有力,参与者是否能同意在某个价格点上趋同,这多少有些关系。在提交了 FEI 持有人在任何情况下都可以用价值 0.95 美元的 ETH 赎回的提案后,FEI 的脱钩情况迅速得到了扭转。甚至在该提案通过之前,FEI 的价格就从 0.71 美元跳到了 0.85 美元。

为了进一步说明这两点,让我们看一下 $FRAX 和 $IRON。Iron Finance 的一般机制与 Frax 金融的机制其实没有什么不同。但稳定币 $FRAX 与 $IRON 不同,没有出现明显偏离挂钩的情况。

Frax 的实施更加稳健,因为它有允许用户锁定 Frax Token ($FXS)和 $FRAX 流动资金池 Token 的功能。有一群支持者锁定他们的资本来吸收 $FRAX 的波动,就像对死亡螺旋的缓冲,并向普通的 $FRAX 用户发出信号,他们不是在玩一个囚犯的两难游戏,最好的选择是跳出。

结论

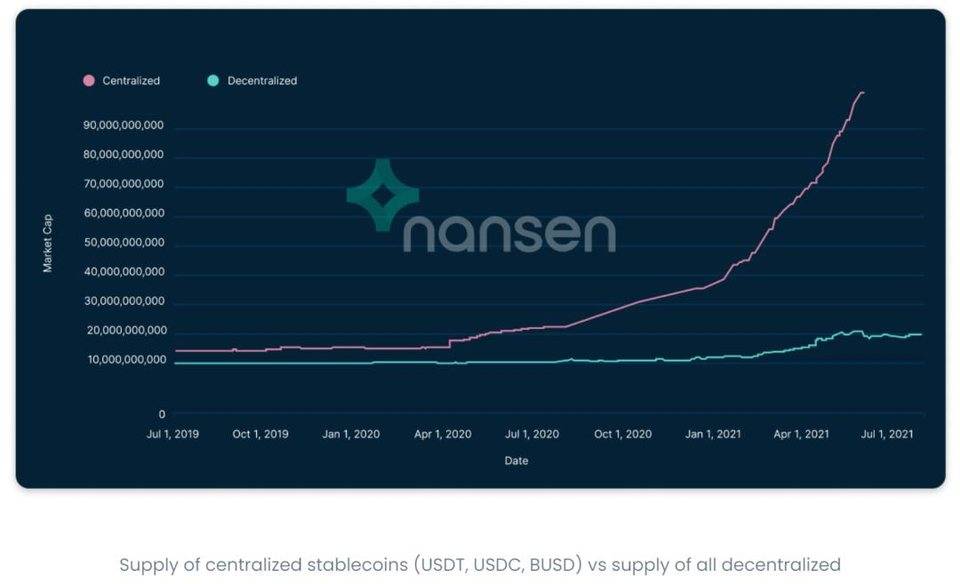

所以说,难怪今天中心化稳定币的总流通量超过了去中心化稳定币的市值,它们的比例为 10 : 1 。对于许多人来说,由中心化托管机构发行的稳定币,安全性远远超过了去中心化稳定币的风险。

此外,由于许多人将这些稳定币作为一种过渡性的收益来源,因此用户采用率是否真正增长也值得怀疑。除了 DAI,自 7 月以来,没有其他去中心化稳定币拥有超过 3000 个独特的活跃发送者!在今年 NYAG 与 Tether 达成和解后,针对 USDT 无担保的大部分担忧也在一定程度上消失了。 随着消费者继续通过 Coinbase 等实体接入 DeFi,用中心化的稳定币仍然是许多人事实上的选择。

尽管如此,对去中心化稳定币的追求仍在继续。

原文链接: https://www.nansen.ai/research/decentralized-stablecoins-an-unfulfilled-promise

Ling Young Loon 作者

Iris Dong, Mike Jin 翻译

Iris Dong 编辑

内容仅供参考 不作为投资建议 风险自担

版权所有 未经允许 严禁转载

☟☟☟