DeFi 正在通过利率协议、合成资产和资产上链等方式沟通传统金融。

原文标题:《太和观察丨如何让 TeFi 更好的融入 DeFi》

撰文:太和资本

DeFi 由相互连接和可组合的金融组件构成,这些组件相互连接并建立在彼此之上,形成了一个非常有趣的金融创新生态系统,它改善现有的金融系统并改变了游戏规则。但目前 DeFi 与传统世界是相当割裂的,DeFi 上资产大多是链上原生资产,主要用户也都是链上玩家。目前来看,DeFi 的体量无法与 CeFi (中心化金融)相提并论,但事实上 DeFi 与 CeFi 不是完全对立的,DeFi 真正目标应是利用去中心化的优势去为金融市场提供解决方案,为人们解决现实中的实际问题。

传统金融市场一直是 DeFi 所缺失的重要组成部分。打通 DeFi 与现实世界的桥梁,才能扩展 DeFi 覆盖的经济活动范围,为 CeFi 带去更自由便捷的服务,同时释放 DeFi 的更多可能性,实现未来 DeFi 与 CeFi 的并驾齐驱。个人认为,如果传统市场要入局 DeFi,首先考虑的是合规,其次是相对稳定的收益。(目前传统银行储蓄年化收益率约为 0.06%)

我们根据目前传统金融市场进入 DeFi 的几大流量入口进行分类:

利率篇

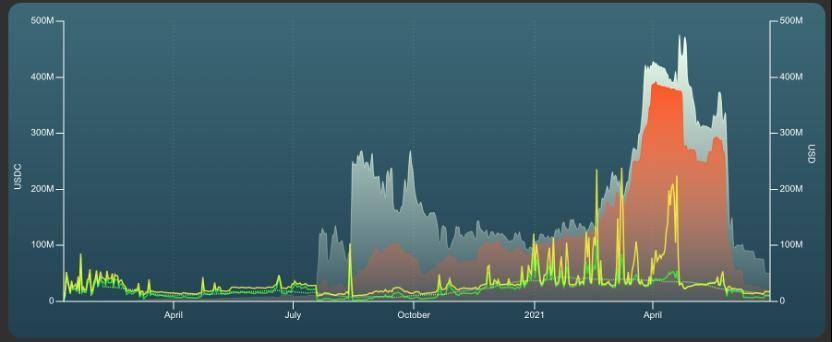

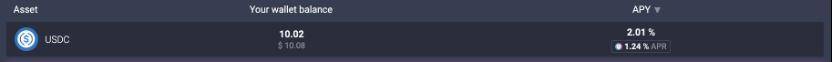

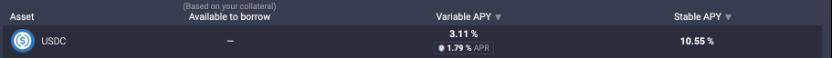

下图(图 1)为 Aave 上 USDC 历史存款与借款利率数据(黄线为借款利率,绿线为存款利率)。从图中总体来看,Aave 上存款与借款利率波动都比较大,特别是牛市阶段,USDC 借款利率曾飙升至 50% 以上。比如 3 月 8 日,USDC 存借款利率分别为 20.165% 和 57.252%。而反观近日,USDC 利率则跌至存款 APY 2.01%,借款 APY 3.11%。(图 2、图 3)

浮动利率

目前 DeFi 上大多数借贷协议都采用浮动利率,当资金池里资产利用率 Utility 越高(资产利用率 = 借出资金 / 存入资金,比如资金池中有 10 万 USDC,借出 6 万 USDC,则这个池子的利用率为 60%),即剩余可借资产越少,就会通过提高存款利率来吸引用户为池子提供更多资金。

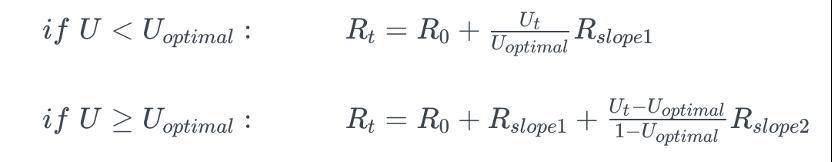

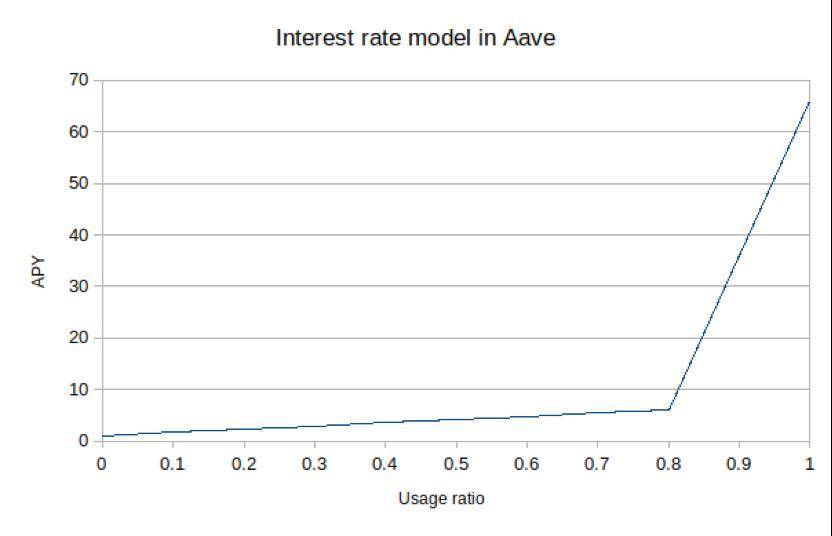

当池子里的资金利用率越靠近 100% 时,挤兑风险就越大。在利率模型上,Aave (公式如下图 4,利率模型曲线如图 5)设定了一个最优利用率 Uoptimal,当池子中利用率 U 小于最优利用率时,即存款多借款少,利用率和利率都相对而言较低;而当资金利用率开始提高并大于最优利用率时,利率会变得很高,APY 甚至可以到达 50% 以上。高利率促使用户归还借款或吸引存款,由此来动态调节资金利用率和存借款利率。至于 Compound,其利率模型也采用了一个分段函数,在利用率超过某个设定值(最优点)时,利率随利用率的提高而急速增长。

浮动利率的高波动性让用户无法得知未来是否还能赚到现在的利息水平。对借贷双方来说,未来利率的不确定性其实都具有潜在的风险,因为资金利用率函数会导致利率变化较大,并对市场周期十分敏感。

固定利率

固定利率在短期内不会发生变化,可视为稳定的未来现金流,但长期内可以利率还是可以根据市场来进行调整。对初入 DeFi 的传统用户而言,稳定的收益更具吸引力。另外,相比起 DeFi 中抵押借贷、流动性挖矿等玩法,固定利率的学习门槛也更低。

DeFi 固定利率赛道尚未出现龙头项目

目前 DeFi 也有不少固定利率项目,比如 Barnbridge、Notional、 yield 等。对比龙头借贷协议,这些项目的体量都非常小。而用户既然选择了承担 DeFi 的高风险,自然就会去追求更高的收益。固定利率吸引的存款少,锁仓量少,所以借款用户少,又导致存款用户少,是一个恶性循环。在活跃市场中,固定利率的收益预期更低,机会成本更高,这正是固定利率相比浮动利率的劣势。

固定高收益产品不可持续

Anchor 是 Terra 生态上推出了一个固定利率储蓄协议,可以将 UST (Terra 生态的稳定币)的年化收益率提高到 20%左右。20% 的固定年化足够吸引人的眼球,于是问题在于该年化是否可持续?

与其他借贷平台不同,Anchor 上的存款并不能用作抵押品,存款人存入 UST 利息为 UST,而借款人需抵押 bAsset 如 bLUNA 来借出 UST。存款人的利息由两部分组成,一是借款人在进行借款时所支付的 UST 利息,二是借款人所抵押的 PoS 机制下 bAsset 所获得的区块奖励。Anchor 通过动态调整给到借款人和存款人的奖励收益,来实现锚定约 20% 的利率。大多数 PoS 链的区块奖励来自交易费用和代币通胀(原生代币释放),假如 PoS 链原生代币的价格下跌;另一方面,熊市中链上交易减少,所以按 U 本位来说,这两方面的收益都将下降。长期来看 Anchor 很难维持承诺的 20% 左右的固定收益的。

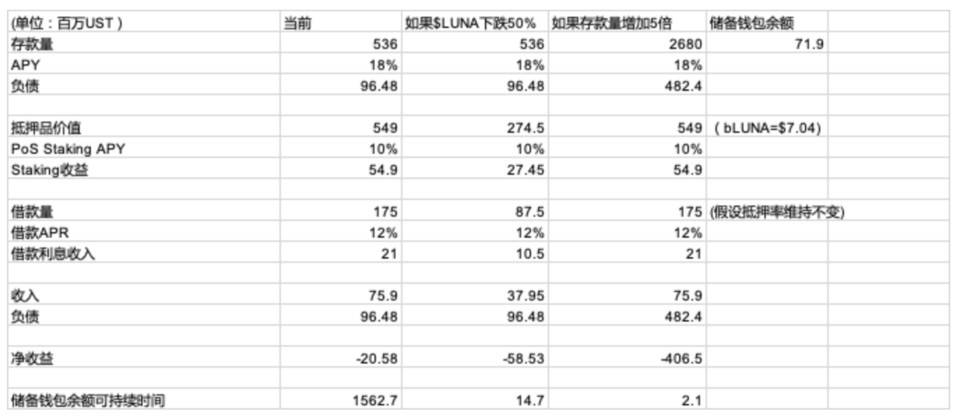

今年 5 月,Anchor 论坛上有人计算过,如果 LUNA 的价格下跌 50%(以当时的价格),或 Anchor 上存款量增加五倍,在这两种情况下,Anchor 储备钱包中的 UST (当时储备钱包有 570 万 UST)只能分别维持 5.9 和 0.4 个月。而官方团队基于该问题,于 7 月 14 日获得了 Terraform Labs 约 7000 万 UST 的拨款用于支撑协议未来 1.5 年的固定年化。目前 Anchor 储备钱包余额为 7190 万 UST。我们按现在 Anchor 上存款量、储备钱包余额和 LUNA 价格来重新进行计算:

-

当前 Anchor 协议中,存款量为 5.36 亿 UST,假定存款 APY 为 18%,则协议应付给存款人共 9648 万 UST 作为利息。

-

当前 Anchor 协议中,抵押品即 bLUNA 的价值为 5.49 亿 UST (bLUNA 现价为 $7.04)。假定 Terra 链上 Staking 的 APY 为 10%(但其实现在 Terra 上 Staking 的 APY 为 7.54%) ,则这些抵押品产生的收益为 5490 万 UST。

-

当前 Anchor 协议中,借款量为 1.75 亿 UST,假定借款 APR 为 12% 不变(目前借款 APR 为 12.17%),则 Anchor 上借款利息收入为 2100 万 UST。

-

理论 Anchor 的净收益为 5490 万 UST+2100 万 UST-9648 万 UST=-2058 万 UST。

如果其他条件不变,现在 $LUNA 下跌 50%,则抵押品的价值减半,在维持抵押率不变的情况下,借款量也将减半,则借款利息收入减半。其余不变,则此时 Anchor 的净收益为-5853 万 UST;

同理如果其他条件不变,现在 Anchor 中存款量增加五倍,则 Anchor 应付利息增加五倍,其余不变,则此时 Anchor 的净收益-4.07 亿 UST。

在这个模型中,LUNA 的价格、存款量、PoS Staking 的收益、借款利率等都是变量——LUNA 价格下跌(也会导致 Staking 收益下降)、存款增加,都会导致 Anchor 都需要自己提供资金来支撑这承诺的收益。当储备钱包中 UST 被用完后,Anchor 给出的高固定利率根本无法持续。(所以 Anchor 前几天从 Terra 获得 7000 万 UST 拨款来增加储备)

DeFi 项目迎接传统世界的尝试

传统金融入场 DeFi 的顾虑

虽然 DeFi 的高收益对传统领域足够具有吸引力,但传统资金之所以迟迟不敢入局 DeFi,原因有下。

首先,DeFi 高收益的同时需要承担高风险,且对于传统用户来说,流动性挖矿、链上抵押借贷等有一定的学习门槛;其次,DeFi 具有抗审查的属性,这恰恰与传统机构用户考虑的合规、监管等要求相悖。另外,出于安全考虑,机构用户大多使用的是高安全等级的多签钱包,而不是 Metamask 这类网页端插件钱包。此前机构只能通过零售或 Coinbase 等托管机构或经纪公司进入市场,DeFi 入口渠道十分有限。

中心化及去中心化实体涉足传统金融入口市场

前段时间,Coinbase 推出一款产品,允许用户通过出借 USDC 获得 4% 的年收益率 APY,但“借出 USDC 不受保护,可能受到对方信用风险的影响,会导致资金全部损失。”稳定币 USDC 的发行方 Circle 上个月也推出了 Circle Yield,该产品受监管且可供企业和金融机构等使用。根据不同期限,存款固定收益从 4%-4.15% 不等。(USDC 目前市值排名第七,是市值排名第二的稳定币,其发行公司 Circle 于 7 月 8 日宣布将通过借壳上市纽交所。)

Compound 和 Aave 也推出了面向产品机构用户的产品,潜在对象包括新银行、金融科技公司、甚至是一些家族企业、对冲基金、养老基金等非加密领域的企业与金融机构。Compound 推出的“Compound Treasury”通过与 Fireblocks 和 Circle 合作,允许这些机构用户将美元兑换成 USDC,并获取 4% 的固定利率,这 4% 包括 Compound 中 USDC 存款收益和流动性挖矿的收益。Aave 则是联合 Fireblocks 推出“Aave Pro”,通过数据安全企业 Chainalysis 引入自动化的反洗钱、反欺诈等筛查,允许白名单 KYC 用户在遵守合规要求的前提下进入 DeFi。Aave Pro 池子使用 Aave V2 合约,并与 Aave 中其他流动性池子分开。

前景展望

纵观以上四款产品,Circle 和 Coinbase 发展前景可能会更好。首先,Compound Treasury 面临的问题将会和 Anchor 类似,因为 Compound 承诺的 4% 收益来自存款利息和流动性挖矿。随市场环境的变化,普遍来说 DeFi 协议的利率以及收益率都在降低;其次,流动性挖矿的收益浮动大,如果 COMP (Compound 代币)价格下跌,从 U 本位来看收益率也会下降。4% 的固定收益虽然相较其他流动性挖矿不高,但也有不可持续的风险。Aave 虽然能实现合规,但是目前来看,Aave 似乎不是固定收益,而是一个仅面向 KYC 用户的 Aave Pro。而 Circle (如果上市)和 Coinbase,既能合规,也有一定的背书,更符合传统市场的诉求。

反观 Aave 和 Compound 作为 DeFi 头部借贷协议,推出这两款产品的意义重大。他们不仅为传统机构和用户提供了 DeFi 入口,更能让更多传统世界的用户慢慢接触和参与到 DeFi 中来。打通传统市场进入 DeFi 的渠道不仅能引进大量资产,更连通了 CeFi 与 DeFi,为 DeFi 带来更多可能性。

合成资产

在合成资产出现前,DeFi 上无法交易传统金融市场里的大宗、外汇和股票等资产;而 Synthetix、UMA、Mirror 等合成资产项目的出现,让合成资产与真实资产价格相挂钩,从此人们可以在链上交易传统金融市场里的大宗(如黄金、白银)、外汇(如 USD、EUR)和股票(如特斯拉、苹果)等。合成资产打通了传统金融市场与数字货币市场,对跨链资产聚合、出圈、金融衍生等有着重大意义。

Synthetix

在 Synthetix 中,用户通过质押原生代币 SNX 获得 sUSD (抵押率 400%),sUSD 可以 Synthetix Exchange 购买合成资产(S 资产),获得风险敞口但不真正持有基础资产(不会有股息等产生,本质上只是该资产价格的锚定)。S 资产由链上直接生成,价格通过实时预言机获取而不由市场买卖决定,所以在大额交易的时候没有滑点。

Mirror Protocol

Mirror 是 Terra 生态上的合成资产项目,用 UST (最小抵押率 150%)或 LUNA、MIR、ANC (最小抵押率 200%)可以铸造、交易股票、期货、交易所基金等合成资产,这些合成资产可以在 Mirror、Uniswap 等上交易。

合成资产的出现成为了交易的桥梁,降低人们进入金融市场的门槛(比如今年年初,多家券商和平台如 Robinhood 等限制 GME 股票的开仓,此时人们就可以利用合成资产去交易这些股票)。它大大的拓宽了目前 DeFi 的边界,丰富了 DeFi 的应用场景,是加密金融通往传统金融的关键窗口,也是加密世界通往传统金融市场的桥梁。

现实资产上链

几年前资产通证化的概念提出时就有人提出将现实资产引入链上世界,现在非同质化通证 NFT 可以用来对应任何具有经济价值的实物或虚拟资产,为现实资产上链提供了条件,也为 DeFi 的出圈打开了一扇门。

现实资产在 DeFi 借贷的首次实践

今年 4 月,MakerDAO 和 Centrifuge 发行了世界上首笔基于 DeFi 的现实资产贷款。Centrifuge 是将发票,房地产、特许权使用费等资产桥接到 DeFi,以 NFT 的方式将实物资产抵押在智能合约中;MakerDAO 则可以为这些资产提供信用额度。Aave 的治理论坛上也发起建立现实世界资产(RWA)抵押借贷市场的提案,即用户可以向市场提供流动性,对这些现实世界资产进行借贷并从抵押品中获得利息。

资产上链不仅为现实资产进入 DeFi 生态提供入场券,还具有提升资产所有权信息的透明度、简化交易程序并降低交易成本等优点。但现实资产上链目前还没有取得广泛应用,因为基础设施、法律权证方面都有很多问题亟待解决,个人认为在这些客观条件完善前,在近期未来都无法大量得到应用,很难成为一个有效的将传统世界汇入 DeFi 的流量接口。

阻碍现实资产上链的几座大山

首先,现实资产上链面临的一个重大问题是链上链下信任断层。如何定义资产的价值?本质上还是要依赖于链下数据。如何保证链下信任?依托于法律和监管。而当链上与链下世界进行交互,同样会面临风险和问题——所以需要一个可靠且安全的预言机,在铸造、交易和管理等环节提供准确的数据,将链下可信数据转化为链上可信通证与可信数字资产。才能进而通过传统金融机构或进入 DeFi (去中心化金融)获得金融服务。

其次,资产有优有劣。就抵押借贷来说,如果是优质资产,其实完全可以从传统金融机构获得支持,而且利息和风险都比链上低;如果是劣质或垃圾资产,传统机构不认可,放到链上风险将进一步扩大;剩下一部分资产,由于缺乏统一的资产评估方案,则需要第三方去调研、审核和验证,这又与去中心化的初衷有悖。另外,对接实体经济必然要面临技术与法律风险。对于一项资产,是否存在链上链下多抵,也很难去判断。

再说,如果房地产、金融票据、应收账款、仓库收据等被用作抵押品,而他们本身无法交易或者流动性很差,很难获得可靠的喂价。如果涉及到底层资产清算,该如何处理这些抵押品?

如果这些问题得不到解决,从目前发展阶段来看,由于缺乏基础设施和中间件,技术手段和法律程序都不完备,注定现实资产上链无法实现大规模的范例。虽然 MakerDao 和 Aave 都在推进现实资产的抵押借贷,但也只能停留在实验阶段。

总结

以上几个作为传统流量的入口来看,Coinbase 和 Circle 这类实体牵手 DeFi 项目,首先就满足了合规的需求。Compound、Aave 作为 DeFi 原生项目,给传统市场带去稳定的收益,可看作是储蓄类产品,对比起 DeFi 中的各种玩法来说学习门槛更低。

虽然合成资产目前在这几个类别里体量比较大,但理解和使用起来有一定的门槛,所以目前使用合成资产也都是 DeFi 里的用户,很难引入新的增量资金和用户。

至于现实资产上链,它可以突破地理等界限,但是需要完善基础和配套设施,如可靠的预言机、统一的资产评估方案、成熟的托管和保险体系等。在上述问题得到解决前,现实资产上链的构想虽然很好,但始终难以得到大规模的应用。

参考资料

1. What is the average interest rate for savings accounts?(2021 年 7 月 2 日)

URL: https://www.bankrate.com/banking/savings/average-savings-interest-rates/2.Borrow Interest Rate

URL: https://docs.aave.com/risk/liquidity-risk/borrow-interest-rate3.Aave Gets Competitive With New Interest Rate Models (2020 年 5 月 15 日)

URL: https://defirate.com/aave-interest-rate-model/4.URL: https://v2.aavewatch.com/market/aave/usdc

5.Authorize use of emergency community funds if reserves run out

URL: https://forum.anchorprotocol.com/t/authorize-use-of-emergency-community-funds-if-reserves-run-out/5656.3 reasons why Terra (LUNA) price rallied by 20%(2021 年 7 月 8 日)

URL: https://cointelegraph.com/news/3-reasons-why-terra-luna-price-rallied-by-20