DeFi衍生品发展需要哪些必要因素?

今年已过半,DeFi 衍生品发展得如何了?

2020 年加密货币市场有两大值得关注的趋势,其一是年初中心化交易所的衍生品交易迎来爆发,全年比特币 期货 合约的持仓量从约 27 亿美元上涨至约 94 亿美元,涨幅达到 248.15%。其二是 DeFi 协议在下半年得到了适度的应用,借贷协议和 AMM DEX 成为主导产品,总锁仓量从 6.7 亿美元增长到了 145 亿美元,涨幅约 2100%。

按照中心化交易所中金融产品的发展路径,不少分析师认为在 DeFi 现货交易得到长足发展后的今年,DeFi 衍生品也将迎来发展机遇期。那么,今年已过半,DeFi 衍生品发展得如何了?PAData 对 Defi Llama 和其他公开资料中收录的锁仓量较高的三大类共 21 种衍生品协议进行深度分析后发现:

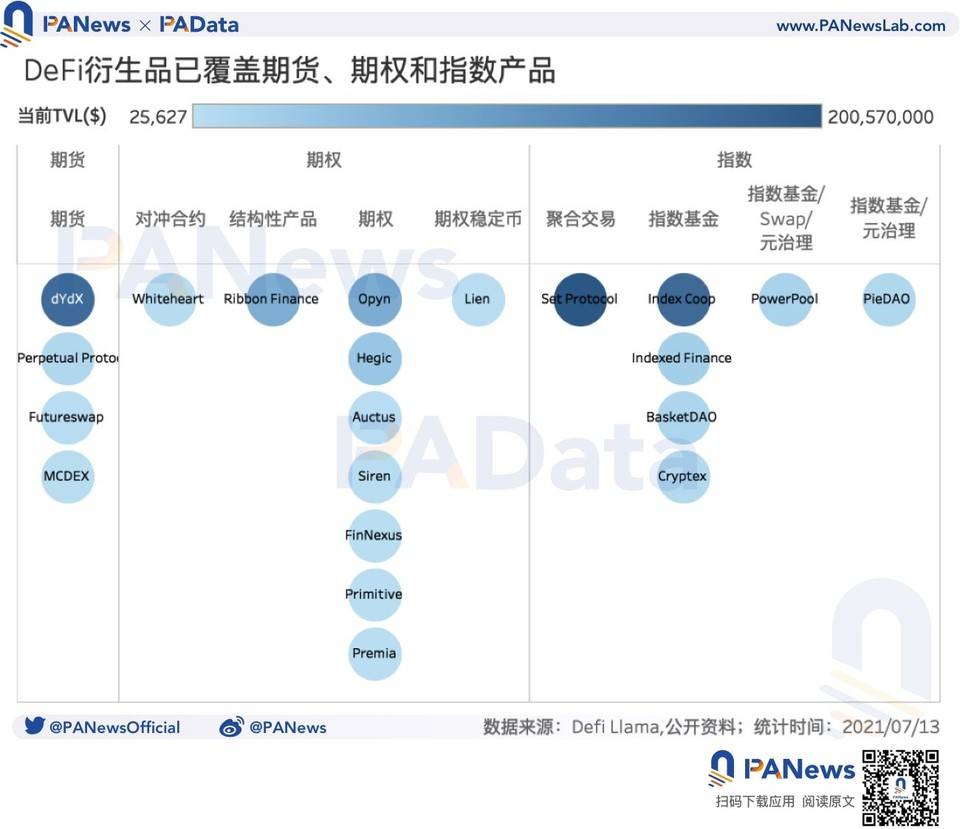

1) DeFi 衍生品品类已十分丰富,涵盖期货、期权、指数等多个细分领域,其中,期权和指数产品的形态更丰富,已延展出如结构性产品、期权稳定币、含流动性兑换和元治理的指数基金等。

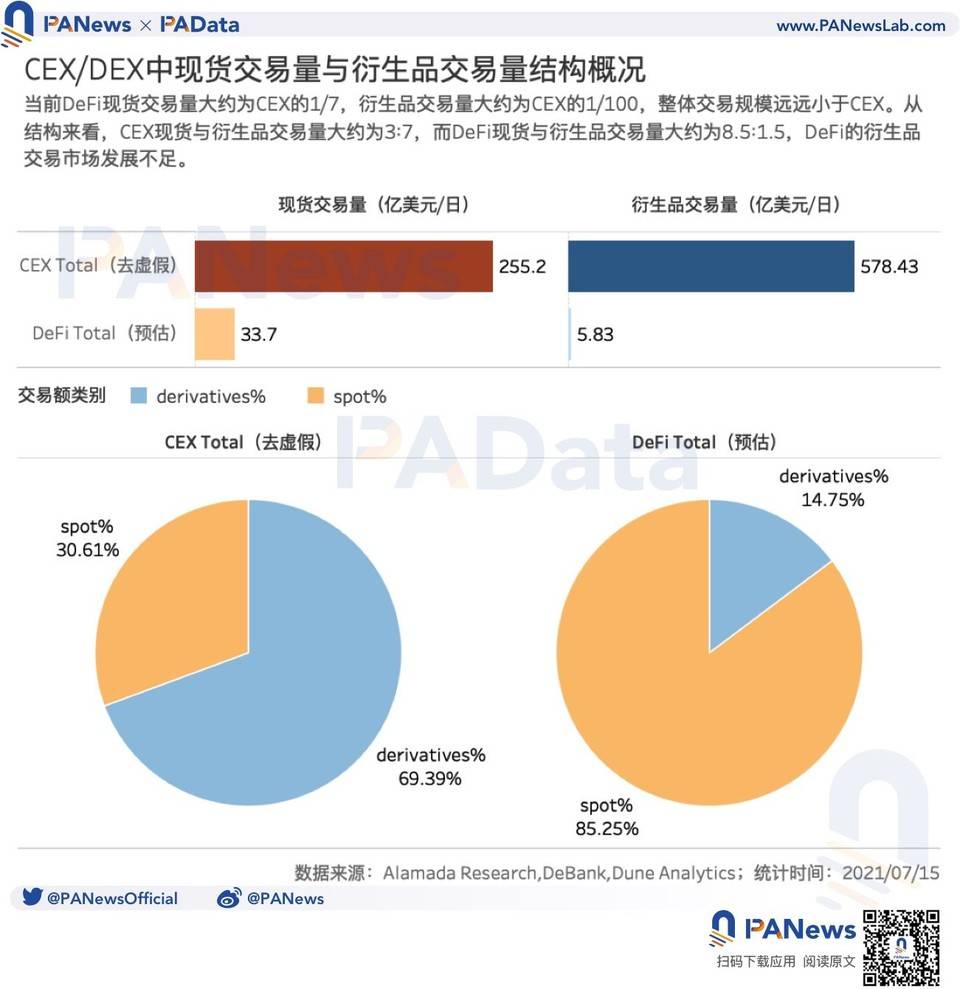

2) DeFi 衍生品的交易量尚小,按照预估,当前 DeFi 衍生品的日交易量仅相当于 DeFi 现货交易量的 1/6,相当于 CEX 衍生品交易量的 1/100。

3)从衍生品与现货交易的结构占比来看,DeFi 领域更加失衡。当前,DeFi 衍生品预估交易量与现货预估交易量的比值大约为 1.5:8.5,而同期 CEX 衍生品预估交易量与现货预估交易量的比值已达到约 7:3。如果比照 CEX 的交易结构,在静态发展下,理论上衍生品的交易量还有当前规模 13 倍左右的发展空间。

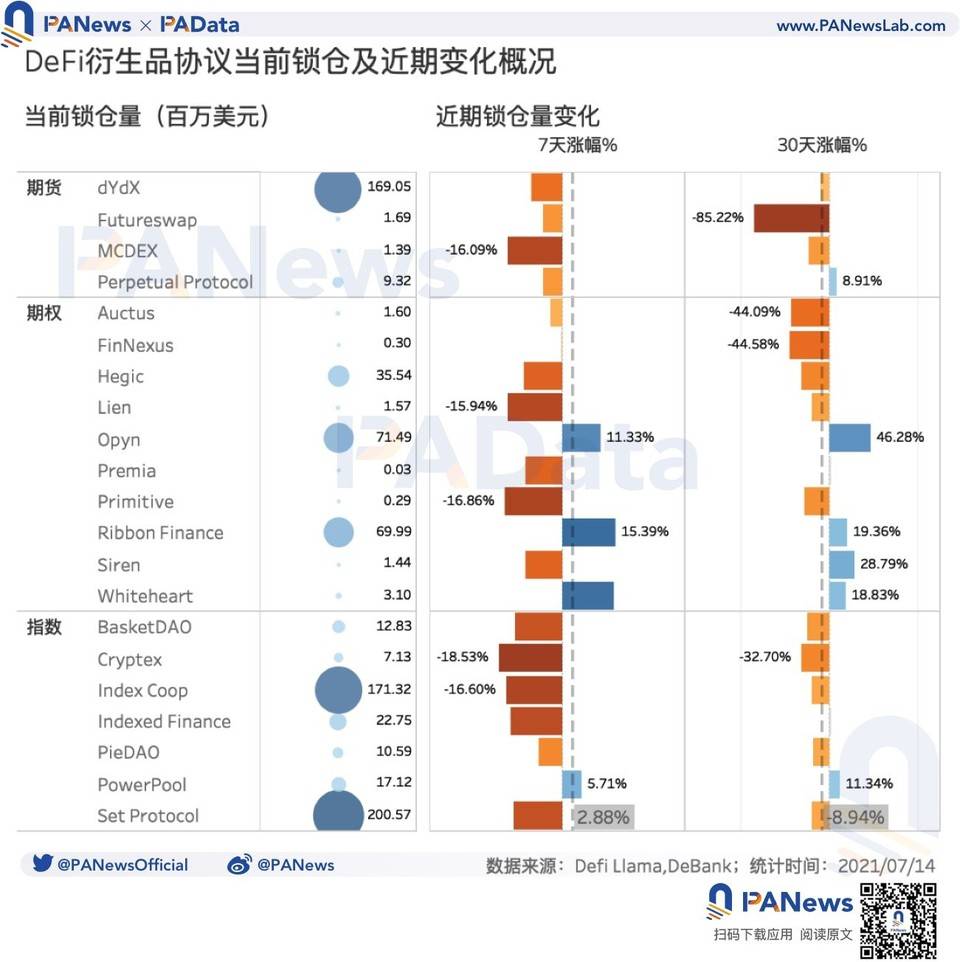

4) DeFi 衍生品协议提供的流动性远低于 CEX,当前各 DeFi 衍生品协议的锁仓量均值约为 3852.98 万美元。其中,仅 Set Protocol、Index Coop 和 dYdX 的锁仓量超过 1 亿美元。

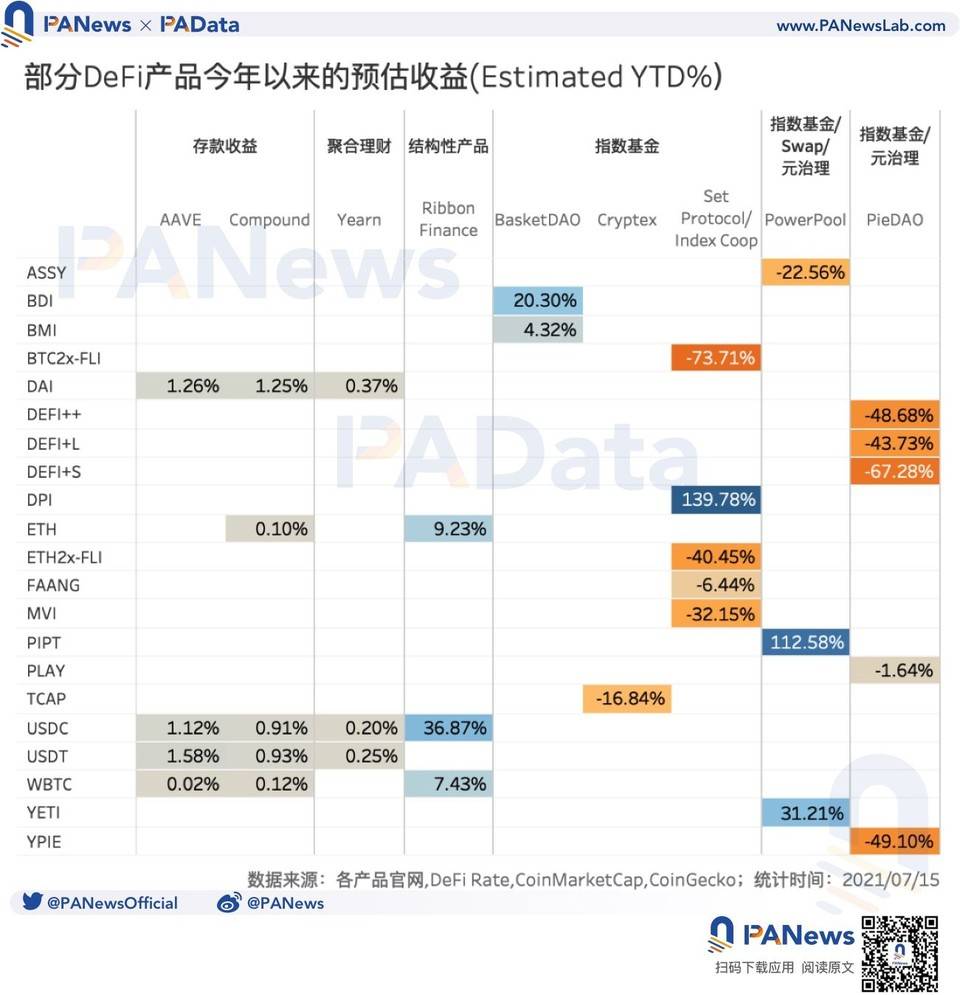

5) DeFi 衍生品的预期收益率不佳。与借贷产品相比,衍生品中仅结构化产品在同种资产的预期收益率上占优,而指数衍生品中有 75% 的产品今年的收益率为负,其中多个产品的亏损幅度都超过 30%。

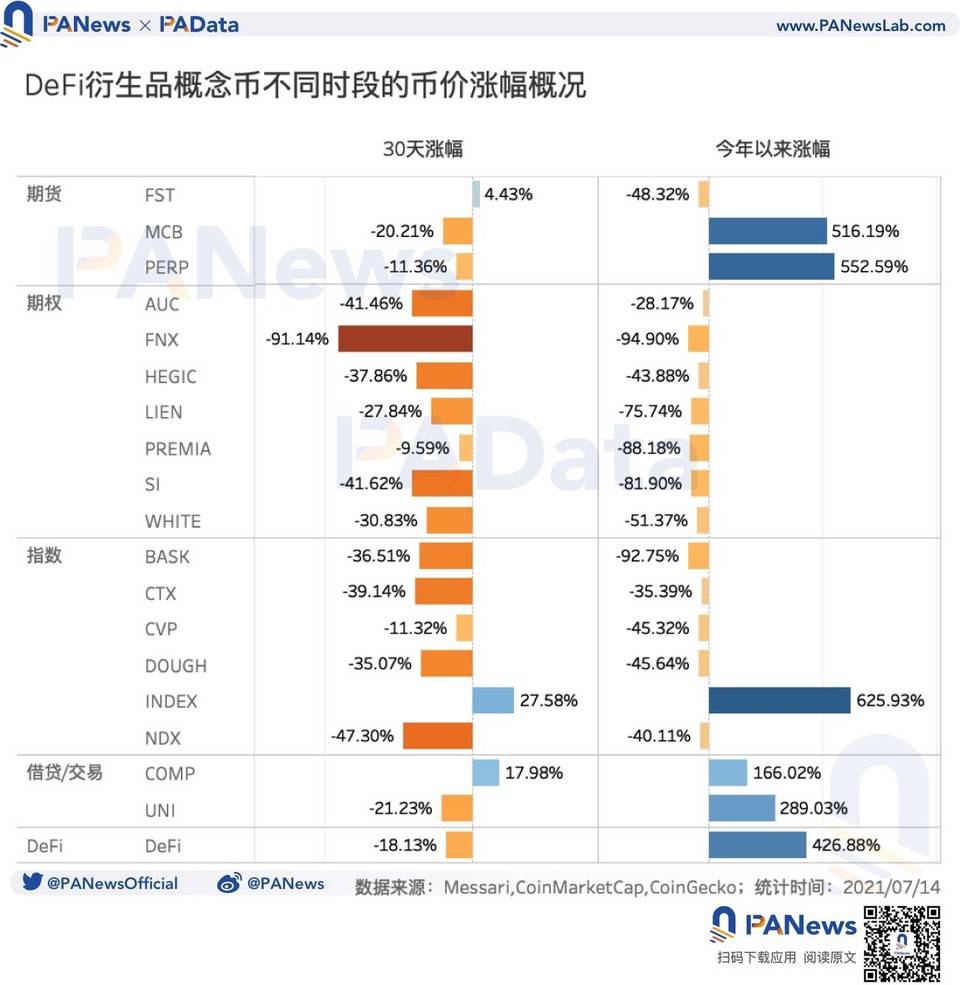

6) DeFi 衍生品协议提供的流动性挖矿激励价值也普遍显著缩水。最近 30 天,Messari 监测的 DeFi 概念币的平均涨幅约为-18.13%,而 DeFi 衍生品治理代币的平均涨幅为-28.08%,且 16 种观察代币中仅 2 种代币的价格是上涨的,其余普跌。

7) DeFi 衍生品的发展需要改善流动性、激励、产品预期收益率方面的制约。

DeFi 衍生品已涵盖期货、期权和指数,多种创新机制上线

目前,DeFi 衍生品已涵盖期货、期权和指数类等多种产品。在 PAData 此次选择的观察样本中,期货是出现时间最早的一种 DeFi 衍生品,dYdX 上线于 2019 年 4 月,甚至早于 Compound。期货协议通常只涉及标的合约的买卖,但与 CEX 提供的期货产品相比,期货协议是双向杠杆合约,用户可以对现货持仓及未来即将收到的现货进行风险对冲。目前,期货协议中最热门的是 Perpetual Protocol,根据 Dune Analytics 的数据,其今年以来的日均交易量约为 1 亿美元左右,高于其他期货协议。

期权协议出现的时间基本在 2020 年下半年以后,其中仅 Opyn 在 2020 年 2 月上线,是较早面世的产品。目前,期权协议的产品形态已经涵盖期权、对冲期权合约、期权稳定币和结构性产品等。其中,Opyn 和 Siren 等协议提供的是标准化期权交易,而 Hegic 和 FinNexus 等协议提供的是仅需选择方向、数量、行权价和持有时间的简化版期权。

此外,值得关注的是期权稳定币和结构性产品。Lien 是去年 8 月上线的稳定币协议,该协议通过期权合约套利机制实现稳定币 iDOL 的价格波动最小化。用户存入 ETH 来获得 SBT 代币(Solid Bond Token,固定债券代币)或 LBT 代币(Liquid Bond Token,流动债券代币),这两者本质上都是 ETH 的买方期权,差异在于 LBT 是 2 倍杠杆的买方期权,iDOL 的价格由 SBT 和 LBT 构成的一篮子买方期权决定。Ribbon Finance 是一种提供结构化产品的协议,通过卖出看跌期权策略和自动买入期权策略来实现收益,目前已推出 4 款产品,标的涵盖 ETH 期权和 WBTC 期权。

指数协议的出现时间和期权协议差不多,基本也都在 2020 年下半年以后,其中上线较早的协议是 PieDAO,上线于 2020 年 3 月。目前,大多数指数类衍生品的运作方式都与传统金融市场中的指数基金接近,指数协议通常追踪一类资产的价格变化,比如元宇宙、流动性挖矿、Yearn 生态、DeFi 等资产,各资产按一定的权重建构为指数,并映射为一种指数代币,用户通过购买和赎回指数代币来实现收益。

不过,值得注意的是,Power Pool 推出的 Power Index 系列指数除了能产生类似基金一样的收益以外,还允许用户进行元治理和代币交易。前者指用户存储在指数合约中的所有代币都可以用于在其原协议中进行投票,后者指用户可在由指数合约中所有代币建立起来的流动性池中直接进行代币交换,如一个指数包含 COMP、UNI、SNX、AAVE、SUSHI、CRV 等代币,那么用户可以直接进行 COMP/UNI 或 SNX/AAVE 等的交换。

预估 DeFi 衍生品交易量仅为 CEX 的 1/100,市场潜力尚未完全释放

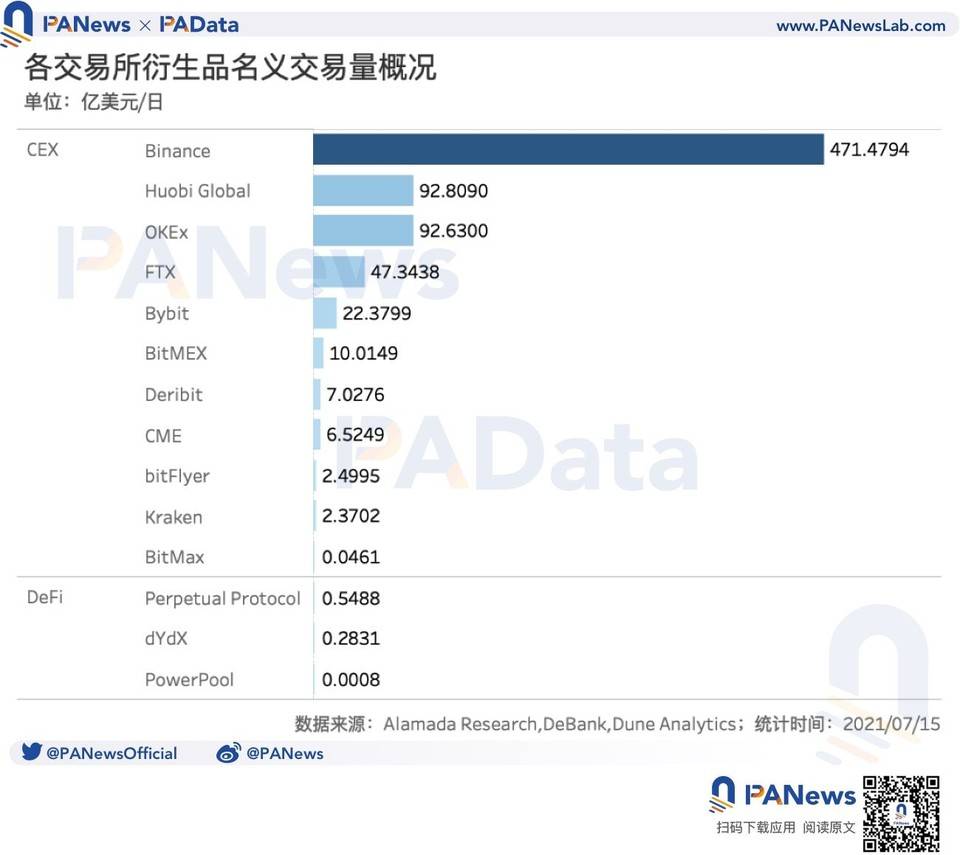

衍生品交易自去年开始就已成为 CEX 的重要业务之一,根据 Alameda Research 的数据,7 月 14 日,11 家 CEX 最近 24 小时的衍生品名义交易量约为 755.13 亿美元,按照 Alameda Research 预测的平均 23.4% 的虚假交易量进行扣除后得到的衍生品校正交易量约为 578.43 亿美元。其中,Binance、Huobi 和 OKEx 的交易量最高。

反观 DeFi 衍生品协议的交易量,从 DeBank 和 Dune Analytics 收录的为数不多的三个协议的交易量来看,DeFi 衍生品的交易量远远小于 CEX 衍生品。按照 7 月 13 日的数据,期货协议 Perpetual Protocol 和 dYdX 的交易量约为 5488.30 万美元和 2830.88 万美元,指数协议 PowerPool 的交易量约为 8.30 万美元,合计尚不足 1 亿美元。如果按照三个协议的平均交易量来估算,那么当天观察范围内的 21 个 DeFi 衍生品协议的总交易量大约为 5.83 亿美元,仍然远低于 CEX 衍生品的单日总交易量。

DeFi 衍生品协议的交易量不仅在横向比较中远低于 CEX,大约仅为后者的 1/00,而且即使从纵向比较来看,DeFi 的现货 / 衍生品交易结构也较 CEX 更加失衡。

根据统计,CEX 的现货交易约为 255.2 亿美元,衍生品交易量约为 578.43 亿美元,两者占 CEX 日总交易量的比值分别约为 30.61% 和 69.39%,交易格局(现货 / 衍生品)接近 3:7。而 DEX 的现货交易量约为 33.7 亿美元,预估的衍生品交易量约为 5.83 亿美元,两者占 DeFi 日总交易量的比值分别约为 85.25% 和 14.75%,交易格局(现货 / 衍生品)接近 8.5:1.5。

如果对照 CEX 的交易格局,可见,DeFi 衍生品还有很大的市场潜力。若假设以当前 DeFi 的现货交易量为静态参照,那么要达成 CEX 3:7 的交易格局,DeFi 衍生品的交易量需要扩张至 78.64 亿,相当于当前规模的 13 倍左右。若假设 DeFi 的现货和衍生品交易量均在动态发展,则要达成 CEX 3:7 的交易格局,DeFi 衍生品的交易量增速需要保持在现货交易量增速的 13.5 倍左右。

DeFi 衍生品发展面临的问题:流动性较小、收益较低、激励不足

尽管 DeFi 衍生品已经出现了多样化的产品形态,但市场潜力也尚未被充分释放,不过,DeFi 衍生品在流动性、收益和激励方面仍然存在一些掣肘。

首先,DeFi 衍生品 协议提供的流动性远低于 CEX,而流动性是交易量的基础。对于大多数非托管的 DeFi 衍生品协议而言,流动性相当于锁仓量。根据统计,7 月 13 日,各 DeFi 衍生品协议的锁仓量均值约为 3852.98 万美元。其中,仅 Set Protocol、Index Coop 和 dYdX 的锁仓量超过 1 亿美元,分别约为 2.06 亿美元、1.71 亿美元和 1.69 亿美元,另外,Opyn 和 Ribbon Finance 的锁仓量超过了 5000 万美元,其余大多在 1000 万美元左右或不超过 1000 万美元。

这一锁仓水平与 AMM DEX 和借贷类协议相距甚远,锁仓量最高的 Set Protocol,其锁仓量也仅约为 Curve 的 1/128,锁仓量最低的 Premia 则仅相当于 Curve 的 1/350000。

而且 DeFi 衍生品协议近期锁仓量表现也比 DeFi 整体情况略差。根据统计,最近 7 天,DeFi 衍生品协议的锁仓量平均下降了 6.88%,而同期 DeFi 整体平均上升了 2.88%,相当于在 DeFi 整体锁仓量保持稳定的近期,衍生品的锁仓量有所下降。最近 30 天的情况也类似,DeFi 衍生品协议的锁仓量平均下降了 13.55%,同期 DeFi 整体平均下降了 8.94%,衍生品锁仓量降幅更大。

其次,DeFi 衍生品协议提供的收益率不及预期。其中,仅期权结构性产品 Ribbon Finance 提供的预期收益率高于资产存款利率,如其提供的看跌期权策略结构性产品 T-YVUSDC-P-ETH 今年以来的收益率能达到 36.87%,而 AAVE、Compound 和 Yearn 中 USDC 今年以来的存款利率分别只有 1.12%、0.91% 和 0.20%。

而种类更多的指数基金产品的预期收益率更是「赢少亏多」,仅 BasketDAO 的 BMI 和 BDI;Set Protocol 的 DPI;PowerPool 的 PIPT 和 YETI 今年以来的预期收益率为正,其余 75% 的产品今年以来的预期收益率皆为负,且多个产品的亏损幅度都超过 30%。

最后,DeFi 衍生品协议提供的流动性挖矿激励的价值也普遍严重缩水,无法与锁仓量形成正反馈。根据统计,最近 30 天,DeFi 概念币的平均涨幅约为-18.13%,而 DeFi 衍生品治理代币的平均涨幅为-28.08%,且 16 种观察代币中仅 2 种代币的价格是上涨的,其余普跌。

即使将时间维度拉长至今年,DeFi 衍生品概念币的涨幅也不及预期。今年以来,DeFi 概念币整体的平均涨幅高达 426.88%,COMP 和 UNI 这两个借贷和 AMM DEX 的头部协议代币的涨幅也分别达到了 166.02% 和 289.03%,表现突出。但 DeFi 衍生品概念币的平均涨幅仅为 57.69%,远低于 DeFi 板块的整体水平,而且这还是受到 INDEX、PERP 和 MCB 三个代币极端优异表现影响后的结果,若去除这三个涨幅超过 500% 的代币,则其余 13 个代币的平均涨幅会降低至-59.36%,与 DeFi 整体水平相距更远。

DeFi 衍生品的发展需要改善流动性、产品预期收益率和激励方面的制约。

来源:PANews(ID:panews2018)

==

和2万人一起加入鸵鸟社群

添加TG群:鸵鸟中文社区 https://t.me/tuoniaox

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

Justin Sun suspected to have purchased $160m in Ethereum

Justin Sun suspected to have purchased $160m in Ethereum