观点 | 亚洲或成DeFi未来发展主场

本期嘉宾

蔡浩霆 Jason Choi,加密对冲基金 The Spartan Group 研究主管,也创办了 Blockrunch 播客。他着迷于数字隐私、激励经济的设计和前沿技术。此前,他作为 Contrary Capital 创始合伙人,投资早期创业公司;曾在德勤(Deloitte) 做过咨询工作,支持该公司的区块链实验室和金融科技实践;在全球最大的对冲基金桥水基金 (Bridgewater Associates) 学过 Ray Dalio 原则,并对宏观经济学产生兴趣。

一条推特解读 DeFi

Leslie: DeFi 领域的运作实在是太复杂、变化太快了。如果从基本面出发,用一条推特、不超过280个字符的长度介绍 DeFi,您认为是什么呢?

Jason Choi: DeFi 使我们能够在不信任任何第三方的情况下管理个人财务。这也只是一个局限的定义,因为 DeFi 完全是一个新的范式。从它的基础模块(financial primitives)来看,DeFi 完全开创了一个新的范式。比如它让我们在完全去信任化地情况下进行交易、储蓄、理财、借贷、以及投机,并且所有这些协议都可以一起组合工作。

去信任化、可组合性,这与传统科技金融(FinTech)公司独立运作的方式截然不同。举个例子,Robinhood 和 Stripe 都是传统 FinTech 公司,虽然有提供付费 API(ApplicationProgramming Interface,应用程序接口),但多数情况下,公司还是完全独立的。

如果把他们搬到 DeFi 生态中,我们或许可以看到:Stripe、Robinhood 和 PayPal 之间完全开放、相互嫁接,无需许可获取彼此的流动性和用户。某种程度上这也是我认为的 DeFi 的愿景。

流动性挖矿的风险分析

Leslie: 对刚参与 DeFi 市场、想要开启流动性挖矿的人,您想说什么呢?

Jason Choi: 我觉得我们可以先回到流动性挖矿这个概念本身。流动性挖矿无外乎两点:一、通过奖励激励用户使用平台;二、向活跃度高的用户发放平台治理代币。

正如你提到的,一些比较新的项目风险性还具有较高风险,在智能合约方面存在较高风险。过去两周内在以太坊上发行的一些项目,甚至还没有审计。所以我发现机构投资者还较少在此领域做大笔的理性投资。实际上,流动性挖矿的人大多是散户或某些币种的“巨鲸”,而不是大量持币机构。我认为,这在 DeFi 领域是一种既有趣又具有颠覆性的发展。

那谈到风险因素,第一是价格风险。所谓1000%的 APY(年化收益率),它的来源是什么?它取决于治理代币的价格,而治理代币又是通过流动性挖矿产生并以此为价格支撑。因此,在代币价格下跌的那一刻,APY 也将下降。

参与流动性挖矿的人,我相信根本上考虑的还是长期。当然,除了那些立马抛售的人。但即使这样做,智能合约的风险仍然存在。DeFi 的可组合性让很多项目可以与其他项目串联,以此带动其他项目的使用,但这也导致了多重风险。因为即使你认为项目 A 的安全性很高,如果项目 A 与项目 B 串联,项目 B 与项目 C、项目 C 又与项目 D 串联,那实际上项目 A 与项目 BCD 都串联在一起了。所以任何其中一个项目崩溃,都将是一个巨大的风险。所以,虽然我有认识把整个投资组合都押到流动性挖矿上的人,我个人却并不会这么做。

亚洲将成为 DeFi 的主场

Leslie: 在结束我们今天关于 DeFi 的讨论前,我想请教您两个问题:对亚洲市场所发生的一切,您怎么看?您认为谁将参与哪些协议?

Jason Choi: 结合上面所说,DeFi 的秘密武器之一就是可组合性。你无需许可即可与任何项目串联。

大家似乎有这样一种印象,即很多 DeFi 项目正在硅谷展开,因为毕竟第一批项目如Maker,Compound,dYdX,Dharma 都 base 在旧金山。但事实上,现在已不是这样了。我们有 base 在新加坡的 Kyber 和同样 base 在新加坡、允许跨链交易的 Ren,还有 base 在香港的 AirSwap、泰国的 BAND 协议,以及 Balancer ,我记得它的 CEO Fernance 也在葡萄牙。所以,其实 DeFi 项目已经遍布全球了,可以说是一种全球现象。

从用户来看,尽管因为匿名性很难知道他们的确切位置,但我认为很多流动性挖矿的改善者、很多去中心化所的交易者——总而言之,去中心化协议的活跃使用者,都分布在亚洲,尤其是那些对加密货币没有资本利得税的国家和地区。反观美国,如果你是一位美国流动性挖矿者,在德克萨斯州进行去中心化交易,你一定会叫苦不迭。这也部分解释了为什么DeFi 协议的活跃用户都来自于新加坡、香港、马来西亚。

从文化来看,赌博也是一个因素。赌博在中韩等国几乎被视为非法,加密货币可以作为替代满足人们对投机、投资等方面的需求。所以,我们看到中国和韩国有许多非常本地化、非常有影响力且非常完备的加密货币社区。尤其是2017 年,当时还没有引入监管,韩国交易量疯涨,kimchi 溢价高达10%甚至15%。

因此,基于以上多种原因,我确信亚洲将成为 DeFi 需求增长的主动力。对于任何 DeFi 项目而言,亚洲也是他们必须要瞄准的市场。也因此,我认为我们这种能够接触到东南亚市场、扎根在中国等亚洲市场多年甚至十几年的企业,是 DeFi 项目(尤其是某些风险投资项目)非常重要的合作伙伴。

栏目介绍:

《Amber 解“密”》 Crypto Unstacked 是一档高品质的加密金融访谈类播客栏目,致力于持续追踪加密金融领域的动态,并在加密世界建立起与全球加密金融行业联通的桥梁。《Amber 解“密”》由全球领先加密金融智能服务提供商 Amber Group 出品、Amber Group 海外研究总监 Leslie Lamb 主持,每期邀请一位加密行业的知名从业者、专家或意见领袖,为听众提供从加密金融到全球宏观经济的前沿观点,挖掘对加密资产更有深度的行业分析。

在 Spotify、Anchor、Youtube 上搜索 “Crypto Unstacked”,即可关注收听。 同时,现在关注 Amber Group 官方微信公众号 AmberFinance 还可获取中文文字版播客内容。

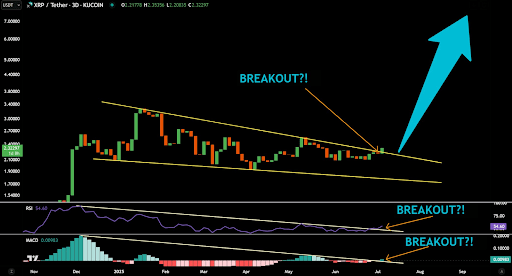

XRP Flashes Signal That Last Time Preceded A 464% Rally, Analyst Says

In a new video released June 9, crypto analyst CryptoInsightUK issued a extremely bullish XRP update...

Bitcoin Ethereum ETFs Attract $409 Million Weekly Inflows with Record $148.82 Billion AUM

The eight consecutive weeks of inflows highlight a crucial moment for the digital asset market, indi...

Analyst Mocks Calls For XRP Price At $1,000, Says Take Profits At This Level

Crypto analyst Jaydee has called out market participants who predict that the XRP price could rally ...