热点丨主流 DeFi 平台数据洞察

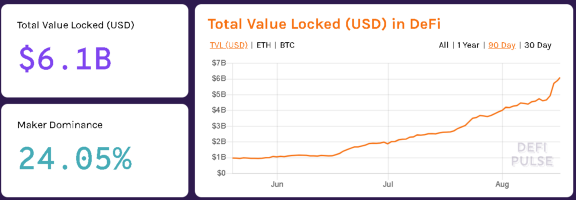

据DeFi Pulse网站报道,去中心化金融的生态系统(英文缩写为DeFi) 在这个2020年有了显著的增长,其市值增加到110亿美元,其智能合约中锁定的资金也是如此, 锁定的 以太坊(ETH) 超过了 61 亿美金 。

如果回顾2019年,我们会发现,在DeFi中,每57个ETH中就有1个参与锁仓;截至今年5月,每42个ETH中就有1个参与锁仓,在写稿时,每25个ETH中就有1个锁仓。

对DeFi生态的巨大兴趣

从上图中可以看到生态系统中对创建去中心化产品的兴趣非常浓厚。这与每周出现的令人印象深刻的项目数量一致,并向我们展示了一个典型的增长。

尽管有所发展, 但在生态系统内部,似乎对DeFi生态系统、其平台和产品的 操作 仍然是复杂的 。因此,在本文中,笔者将根据CoinMaketCap报告,结合其所处的地位,对主要的去中心化平台做一个回顾和基本描述。

协议网络审计

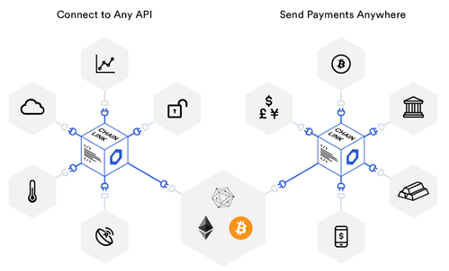

该公司表示, ChainLink是一个去中心化的网络,提供智能合约的安全性 。理论上,该网络提供的工具可以分析智能合约中可能存在的缺陷,并消除这些缺陷。

该公司表示,区块链中的交易数据和外部应用之间存在问题,因此,突出的一个主要价值是,它允许智能合约与其他资源的连接,例如,应用程序编程的接口(其英文缩写为API)。

总的来说,这是一个专注于开发者的解决方案,当他们想要用其他应用来实现他们的智能合约时,他们会遇到问题。该公司拥有自己的代币LINK,在撰写本文时, 该代币在CoinMakertCap中以约33亿美元的 流动市值 位居榜单第一 。

虽然该公司表示其系统是高度安全和可靠的,但他们收到了一些批评,特别是来自另类投资基金(Zeus Capital)的批评,他们在一份广泛的报告(2020年7月发布)中申明,创始人他们保持了他们的代币(LINK)的重要储备,目的是在二级市场(OTC)上交易,显然招致了操纵行为,并且, 使用了3种估值方法:绝对估值、相对估值和盈亏平衡点。

不是所有的闪光点都是金子

第一种模型MV=PQ(Fisher模型),对项目增加的累计经济价值和代币持有人的资本成本进行评估,发现根据模型的假设 ,LINK的公允价值为0.155美元/LINK,这意味着只有市场价格的98%。

在第二种方法,即相对估值法中,他们采用了目前市场上的股权证明(PoS)项目的价格,并与ChainLink需要证明其目前估值的价格进行比较;也就是说,要产生一个LINK,相当于每笔交易约10.1美元,考虑到一笔交易相当于0.5美元,那么LINK的公允价值将被规定为0.07美元/LINK,这再次表明它与市场价格不一致,在撰写本说明时,市场价格约为13.24美元(计算的发展可以在引用文件中找到,第53页)。

他们还表明,ChainLink需要额外的219个客户才能满足其目前的估值(这比公司披露的价格高出20倍)。最后,对于第三个模型,盈亏平衡点,取一个节点的运营成本,即每天0.158美元(120瓦/小时,价格为0.055千瓦时),估计一个节点的运营商每天的收入为0.554美元,并发现如果一个节点每天给出150次数据检索,而LINK的成本为每次请求0.1667美元,那么默认价格将设定为0.044美元/LINK。

秘密即将揭晓

根据上述研究中使用的估值模型,以及他们所赋予的高估值的假设,他们得出的结论是,LINK被高估了,在短期或中期内,它将成为一个较大的风险项目。另一方面,他们也指责他们的解决方案会造成智能合约的中心化,甚至将其归为 "生态系统的唯一守护者",这将违背网络的去中心化和独立性。

综上所述, 他们表示,他们的加密货币(LINK)的特点、去中心化生态系统的缺失以及美国证券委员会(SEC)的 政策 可能会导致公司和投资者面临巨大的风险 ,并且,他们毫不犹豫地肯定,公司和投资者在短期内可能会被指控与证券谈判,甚至收到法院命令和可能的利润回报争议。

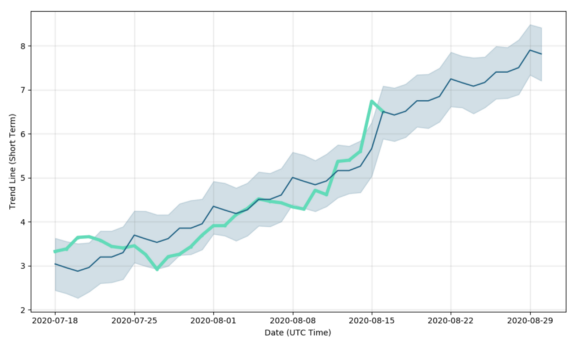

难怪俄罗斯轮盘赌都能对投资者不利。直到这篇文章被研究的日期,Chainlink的价格约为19.26美元。从我们的角度来看,这是新的泡沫,任何时刻都可能破裂。

去中心化的稳定币发行方式

Synthetix是一个去中心化平台,它的前身是Havven,在2018年通过ERC-20代币发起了ICO。 最初的目标是创建一个去中心化的平台,使用他们的代币作为抵押品发行稳定币 。

随着时间的推移,他们发现在DeFi生态系统中,他们可以创建其他产品,所以他们将Havven的概念更新为今天的Synthetix。

目前, 它在其平台上提供了被称为合成资产或 "Synths "的代币,这些代币为黄金、比特币、美元等其他资产提供了风险敞口,并在其网站上 公 布 ,在以太坊区块链中构建了TESLA和AAPL的Synth。

市场内的新资产

举个例子,他们有一个名为比特币合成币(sBTC)的加密资产,它于2019年推出,被认为是第一个合成比特币,也就是说,它是以美元的BTC价格为抵押,并提供比特币的价值获取,而无需拥有比特币钱包。事实上, 它是在 以太坊 上的,这使得它可以与其他基于该网络的产品进行交互。

此外,他们有他们的交换平台,可以与他们上市的合成器进行操作,合成器可以在没有对应的情况下进行交换;他们有一个去中心化的应用程序(dApp),为那些拥有原生代币(SNX)的人提供服务。

该公司表示,获得SNX的人将获得两种类型的回报: 第一种是通过市场上的供求关系获得,第二种是通过Synthetix交易所的合成器之间的操作获得。

关于Synthetix的风险,在投资者支付解锁所投资的SNX的债务时存在波动性;也就是说,SNX投资者建立的债务是以sUSD定价的,会根据其他Synths持有者的盈利或亏损而变化。除了波动性,还有网络攻击,别忘了,2019年6月,平台遭受攻击,约3700万sETH损失。

Uniswap

Uniswap是一个基于以太坊的以代币为中心的平台,可以实现ERC-20或以太币的交换。Uniswap在社区内脱颖而出, 因为它是一个提供流动性和自动创建市场的去中心化平台 。

值得回顾一些观点以及为什么这样思考的原因。

- 每个代币都有一个智能合约,最终,它可以有它的交易对,并提供流动性。

- 任何代币都可以纳入Uniswap,它不需要平台许可它的纳入。

- 一个社区交易代币的工具,没有平台费用和中间商。

通过Uniswap,你可以添加一个ERC-20代币,它的资金来源是以太坊。任何拥有ERC20的人都可以这样做, 在Uniswap,他们会发行一个智能合约来创建一个流动性池 。例如,如果我们要在平台上输入10个单位的XYZ代币,就会有一个对应的10个ETH。

总的来说,Uniswap是最突出的DeFi产品之一,因为它为在以太坊中开发的代币提供的解决方案。这对于被中心化交易所(CEX)拒绝的项目来说是有利的;然而,它也适合于那些试图进行欺诈和诈骗的人。

例如,在今年 4 月,黑客攻击平台上的组之一,窃取超过 30 万美元的 ETH。最后,有关Uniswap值得注意的是,该公司承诺继续扩大以来,从6月到7月,其流动性从3750万美元增加到8660万美元,锁定量从620万美元到4370万美元,也许最重要的消息是,他们收到了1100万美元的投资,该轮投资由A16z领投。

低成本借款申请

dYdX是一个基于 以太坊 的去中心化平台,它允许用户申请贷款,也可以执行最流行的加密资产未来价格的头寸 。

要开始使用该平台,需要拥有一定量的以太币(被认为是开始操作该平台产品的必要条件,必须存储在兼容的数字钱包中,例如MetaMask。

- dYdX的目标之一是将传统金融市场的工具带到加密货币生态系统中 。dYdX提案不仅专注于提供贷款,还试图开发传统金融市场中存在的衍生产品。

- 它允许以去中心化的方式进行边际交易;也就是说,这是一种谈判形式,要求一定数量的资金来进行 "赌注"(也就是所谓的金融杠杆)。

- 它是一个任何用户都可以使用的平台。

- 数字资产以智能合约的形式进行管理。

与其他平台一样 ,dXdY也表现出了显著的增长,在2019年,交易量在3000万美元左右,到4月份,通过投放10亿美元的信用额度,已经交易了超过5亿美元的ETH 。尽管如此,他们并没有免于周围的欺诈行为,例如,去年7月有报道称,有人创建了假的dYdX代币,目的是在Uniswap上销售。

Aave

Aave 是一个提供信贷的平台,也是长期以来第三大信贷平台。它于2017年在瑞士创建,并发起了ICO,从中获得1800万美元。

最初, 人们知道 Aav e项目和服务是为投资者提供信用和托管。它特别专注于一种类型的产品 。

- 它集成Uniswap和Setmarket。

- 闪电贷无需担保。

- 委托信用是一种简单的交易,Aave协议的存款人将信用额度委托给信任的人。

- 通过信用额度,用户可以通过合法债权授予担保权益。

- 闪电贷的佣金为总信用额度的0.09%。

- 资金由智能合约支持,没有托管,是在以太坊区块链上。

为用户提供独特的功能

关于安全问题,似乎是Aave的重点工作之一,我建议以常 态 性的方式,审计和改进他们的协议和更新 。

从前面的回顾中,有必要强调的是,所有这些平台都已经算得上是指数级的增长,他们的钱包,已经得到了投资者的极大兴趣(如Uniswap的情况)。

需要强调的是,虽然DeFi生态系统在今年获得了普及,但始终要保持 "清醒", 正如 前文的 研究报告中所回顾的那样,可能存在估值过高的情况 。

结论 :Be Smart

不管在这最后的日子里出现了哪些项目,我们最大的建议是, 永远要把风险管理 放在第一位 ,千万不要只盯着一个项目 。

经过三年对市场的研究,我们意识到,最好的策略就是永远不要停留在同一个项目上投资,希望有一天能成为百万富翁。当然,也有例外,但那是非常罕见的。

从之前的项目来看,我们并不真正了解ChainLink项目的成功案例,我们忠实地相信,当牛市结束后,那家投资券商所做的报告很快就会在人们心中有一个公允的位置。

我们为Uniswap点赞, 因为它是最完整、最完善的去中心化金融项目之一,我们也会继续研究这里被点名的其他项目。

无论我们如何选择,我们都必须时刻注意自己的资金,不要再有那种永远持有者的理论。相信我们,对于一个极度动荡的市场来说,分散投资是非常重要的。

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

Justin Sun suspected to have purchased $160m in Ethereum

Justin Sun suspected to have purchased $160m in Ethereum