观点丨DeFi向左,Staking向右(上)

本期主题为 「DeFi向左,Staking向右」 ,分享嘉宾为区块链创业者和技术专家刘青焱教授。由于本次分享内容较多,为方便小伙伴学习回顾,本期AMA的内容整理分为上下部分,请伙伴们保持关注。

本篇为内容大纲的前三部分:

一、DeFi:金融的去中心化

二、DeFi不是FinTech

三、DeFi的分类

四、Staking前传:PoS和DPoS

五、Staking Economy:拥抱加密通胀主义

六、DeFi向左,Staking向右

DeFi这个赛道最近忽然就热起来了。所以这次选题,我直接就用了这个题目。

其实关注我的朋友会知道,早在一年多以前,大约是2019年5月份左右,我就以《区块链金融:DeFi向左,Staking向右》为题做过一次分享,把DeFi和Staking放在一起对比,并对二者的未来发展做一个研判。

当时我给出的结论,看好DeFi的价值,而对Staking提出疑虑。今天行业的发展大体上吻合了当时的判断。

大家都知道,当时热得发紫的是Staking,各种POS类的公链层出不穷,而DeFi相比之下却非常稚嫩,没有多少人关注。以至于一年多之后的今天,很多人大呼,国内的区块链资本「集体错过」了DeFi。

一年多之后的今天,借此机会,再用这个题目,和大家一起对区块链金融的发展做一个复盘和分析。还是那句实话,很多问题从理论层面都是全新的挑战,学界也未必有答案。

因此,这次分享,更多是把一点儿粗浅的了解和陋见拿出来,权当抛砖引玉,力图给各位朋友勾勒一个大致的轮廓,大家一起学习、共同进步!

01、 DeFi:金融的去中心化

DeFi是什么?Edwin Ong在名为Awesome Decentralized Finance的介绍中这样写道:去中心化金融(DeFi)是一场运动,它借助开源软件和去中心化网络,把传统金融产品转换到去信任和透明的协议中去,这些协议不需要借助不必要的中间方就可以运行。可以用开源软件对软件产品的变革来想象中心化金融将会如何影响整个金融世界。

在DeFi.network上,社群定义了DeFi运动的三大核心原则:

第一,互操作性和开源。

DeFi成员在构建项目的时候要考虑互操作性,以便帮助增强所有产品作为一个整体的复合效应。

开放源码通过让大家集体理解所有产品如何可以在技术层面上编织在一起而有助于这一目标的实现。

第二,可访问性以及财务包容性。

我们力争创建一个让任何具有互联网连接的人都能访问的金融系统。

我们信奉一个价值自由流动的世界,而不管一个人身在何处。

第三,财务透明性。

我们相信金融服务不应该建构在不透明的竖井中,相反地,市场层面的信息应该对所有参与者透明,同时保持个人的隐私。

02、 DeFi不是FinTech

DeFi不同于互联网金融所喊出的FinTech概念。FinTech是用技术提高金融的互联网化程度,改善金融的方便性和用户体验。比如手机支付、移动银行、智能投顾,等等。

FinTech改善了金融服务的消费者体验,降低了门槛,普惠了群众。

但是在另一面,因为今天的互联网已经演化成了建立在中心化大数据垄断之上的技术架构和商业模式,这就导致了以互联网为基础的FinTech必然面临令人担忧的金融安全和隐私问题。

因为所有用户的账本数据,以及画像和行为数据,全部都被存储和掌控在FinTech服务提供商手中,这无疑带来巨大的安全隐患、管理成本以及隐私风险。

更进一步的,如果服务提供商滥用用户的信任,或者在不可抗力的情况下,做出危害用户财产安全、侵犯用户隐私的行为,都是任何用户无法预料,也无力反对和阻止的。

自比特币发明十年来,随着区块链这门去中心化记账技术被大家逐渐认知,并且通过比特币十年的安全运行初步验证了这种全新的技术架构和治理结构的安全性和先进性,以及其他的区块链创新,比如以突出可编程性(智能合约技术)为特色的以太坊的探索和尝试,DeFi运动应运而生了。

DeFi从范畴上理应包含在FinTech里,去中心化金融也是一种金融科技。但是,DeFi在理念上又是彻彻底底与FinTech背道而驰的,是反FinTech的。

如果说过去FinTech是加强了金融的中心化垄断,那么DeFi的使命就是打破这种垄断,把财产控制权还之于民,实现金融平权基础上的普惠金融服务。

在这个经济和信息时代,一个人,如果财产权和隐私权都被他人掌控,那么这个人将很难成为一个真正自由的、独立的人。也许可以借用哈耶克的说法,他正走在通往被奴役的道路上。

03、 DeFi的分类

在2018年底到2019年初的市场寒冬期,Polychain、Coinbase等深耕加密行业的机构,以及红杉、贝恩这样的传统风投,一口气投了4个DeFi方面的项目,它们是:(1)预测市场的 Veil 项目:由Paradigm领投,红杉资本、1confirmation跟投。

(2)币股交易的 UMA Protocol 项目:贝恩、Coinbase、2 Sigma、Blockchain Capital等投资400万美金。

(3)借贷市场的 Dharma 项目:Green Visor Capital领投,Coinbase、Polychain Capital、Y Combinator、Dragonfly Capital等跟投,共投资700万美金。

(4)借贷/杠杆市场的 dYdX 项目:融资1000万美金,由A16z、Polychain领投,跟投方包括Abastract Ventures、Kindred Ventures、1confirmation、Craft Ventures、贝恩、Dragonfly Capital等。

彼一时之间,掀起了大家对于DeFi这个概念和有关项目的关注。

下面我们不妨先来看一下DeFi项目的分类和一些典型项目:

第一类,去中心化交易。

与目前主流的中心化交易所交易模式不同,去中心化交易协议致力于提供更为安全的数字资产交换方式。一些具有代表性的项目包括:

基于比特币的P2P交易软件:Bisq(可以理解成一个去中心化的比特币OTC市场)。

基于以太坊的:0x(去中心化交易),Bancor(无对手方交易)、DutschX(用荷兰式拍卖进行代币交易),Hydro(DDEX用的一个0x的分叉),Kyber(去中心化代币链上交换),Loopring(构建去中心化交易所的协议),等等。

还有今年大火的uniswap等项目。

另外还有BitShares(比特股)、 Stellar(恒星币)等等项目。

第二类,稳定币。

所谓稳定币,其实是指与某种法币或者其他货币保持汇率相对恒定的数字货币。具体又有三种方法(类型):

基于中心化管理的法币资产背书的稳定币:

比如跑在比特币Omni协议层上的USDT(最大名鼎鼎的稳定币了,虽然风波不断。以美元储备背书。时至今日已经在以太坊、TRON等多条公链上发行了);

跑在以太坊上的USDC、Gemini Dollar、Paxos、TrueUSD,以及DGX(1 DGX = 1克黄金)和著名的USDT;

跑在Stellar上的AnchorUSD、Stronghold(1:1 美元)等等。

基于数字资产抵押发行的稳定币:

比如Celo,比如以太坊上的DAI(MakerDAO项目的借款稳定币),等等。

基于算法发行的、无抵押的稳定币:

这个类别的一些例子有以太坊上的Ampleforth、Basis(已经歇菜)、Carbon、Terra等等。

第三类:借贷。

像以太坊上的一些项目,比如Compound(基于算法的货币市场),Dharma(使用代币化债务构建的借贷产品),Ethlend(p2p借贷市场,改名Aave了),等等。

第四类:衍生品和预测市场。

同样是在以太坊上的一些项目,像Augur(开放的预测市场),bZx(p2p的保证金交易),CDx(代币化的CDS,信用违约互换),Daxia(代币化的衍生品),dYdX(保证金交易和期权),Gnosis(去中心化预测市场),UMA(p2p合约),Veil(p2p预测市场和衍生品平台,基于Augur和0x构建),等等。

今年以来,无抵押借贷出来不少热门项目。不过他们出名的方式都不太好,大抵上都是因为被黑客实施了套利而引发的关注。

今年随着DeFi大热,保险等场景也开始又出现一些新的探索。

第五类:投资组合。

以太坊上的一些项目,比如Basket(创建包含一系列代币投资组合的代币),BSKT(通用的投资组合智能合约),Set(创建、发行、赎回、调整可互换的、抵押的代币资产篮子),等等。

第六类:基金。

在以太坊上的Fund(以太坊上的基金管理协议),Melonport(数字资产管理),等等。

第七类:代币化(通证化)。

以太坊:ERC-1404(为STO证券代币而设计的代币标准),Harbor/R-Token(证券代币协议),Polymath/ST-20(证券代币化),Abacus(许可型代币协议),等。

恒星币原生支持证券代币。

第八类:KYC/AML/身份。

以太坊:Bloom(身份和信用打分),Hydro(去中心化的账户、身份和交易),SelfKey(自治的身份管理),Wyre(为已验证的用户地址铸造ERC-721代币),等。

第九类:应用和工具。

以太坊:AMP(DeFi开发工具箱),Bloqboard(借贷),Fetch(借贷),InstaDApp(去中心化银行,基于MakerDAO),Multis(面向企业的加密银行),Settle(整合聊天界面和加密货币工具),Zerion(去信任化的银行),等。

第十类:数据分析。

以太坊:0xTracker(跟踪0x交易和价格信息),ETH in DeFi(绘制若干DeFi项目的锁定资金量,包括Maker 、Compound、Augure、dYdX、Uniswap等),MakerScan (MakerDAO浏览器),等等。

DeFi Pulse:监测DeFi项目资金情况。

Stablecoin Index:监测稳定币的数据。

等等。

第十一类:其他。

以太坊:8x Protocol(去中心化订阅),AZTEC(保密交易),Centrifuge(金融供应链,如发票交易、订单采购等),Groundhog(去中心化定期续订平台),等。

通过以上总结梳理可以看出,众多DeFi创新项目都不约而同地选择了以太坊平台。

难怪在2019年4月底上线的新版以太坊官网首页上,以太坊官方修订了以太坊的定位,特别地,强调了以太坊在去中心化金融方向的愿景:

以太坊是一个为去中心化应用而设计的全球化的、开源的平台。在以太坊上,你可以编写代码,控制数字价值,这些代码严格按照程序执行,并在全世界任何地方皆可访问。

但是, DeFi,作为应用层的迁移式创新,仍然面临着市场规模过小的尴尬。

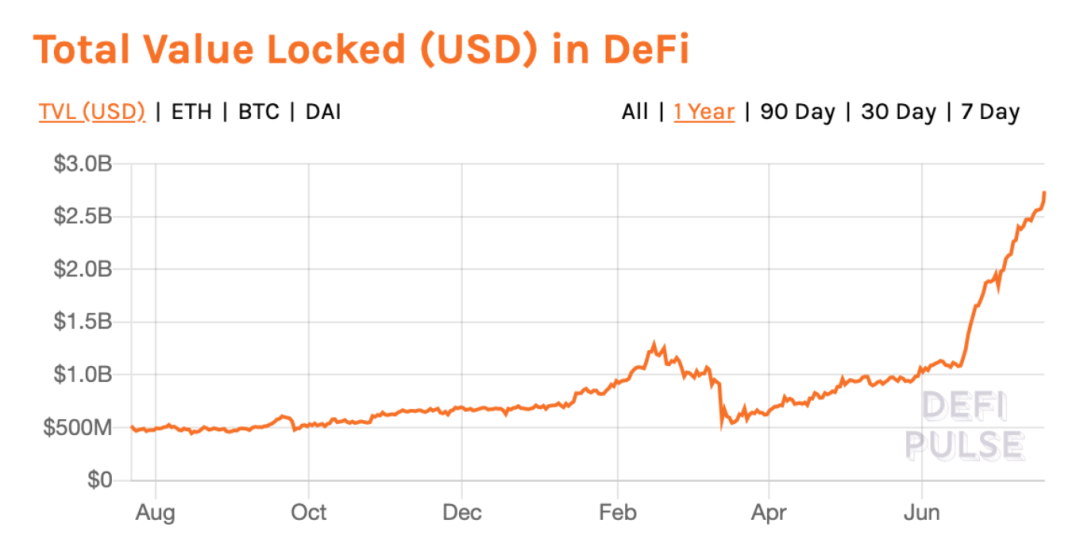

一年前的2019年5月份,DeFi PULSE 的数据显示,MakerDAO 项目一共锁定了4亿多美元,锁定的金额占整个 DeFi 生态的80%多。这已经是最大的DeFi项目了。

一年前的2019年5月份,DeFi PULSE 的数据显示,MakerDAO 项目一共锁定了4亿多美元,锁定的金额占整个 DeFi 生态的80%多。这已经是当时最大的DeFi项目了。

这是MakerDAO的成功,也是DeFi生态的挑战——整个生态的规模相比于传统金融而言实在是太小、太不值一提了。

为什么?因为DeFi项目的目标市场受制于加密货币的市场存量。换句话说,DeFi的目标用户群局限于既有的加密货币持有者。

用古典的商业模式逻辑来表述,就是,纵有美好的「价值主张」(Value Proposition),无奈「客户细分」(Customer Segmentation)太小,如何能够支撑足够大的商业价值实现呢?

在加密货币发展的不同历史阶段,会有不同的任务。一年多前我对此即有这样的论断:

现阶段的主要矛盾,是大量资金和主流人群还没有参与到加密市场中来。

现阶段的历史任务,是引入更多的资金、更多的人参与进来,把蛋糕做大。

能够有助于完成这一历史任务的DeFi创新,也就是,能够吸引传统资金、传统用户进入区块链市场的创新,将有机会站在比特币第二个十年周期(2019-2029)的浪潮之巅。

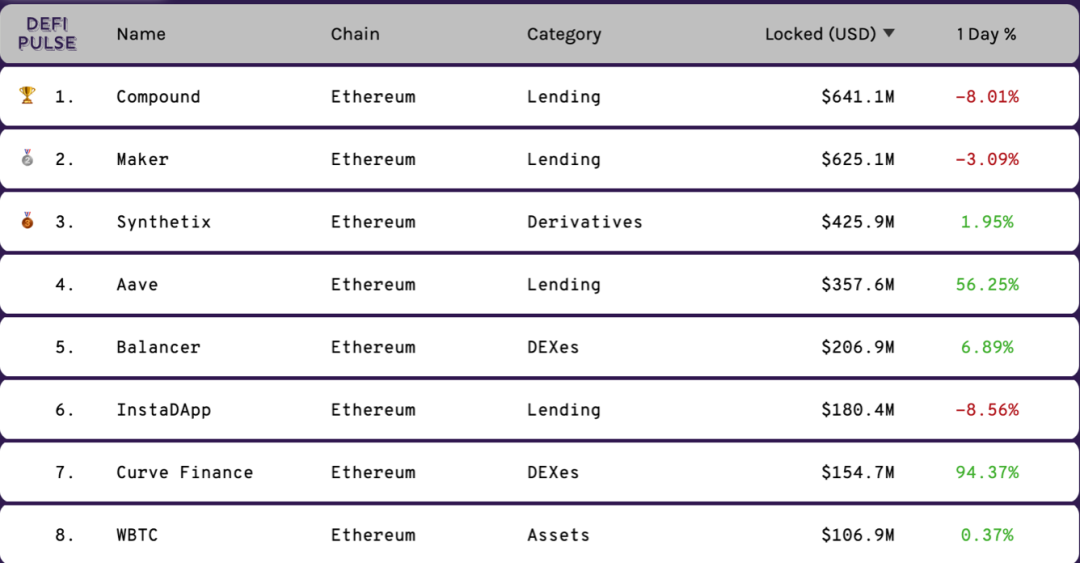

一年后的今天,2020年7月19号,MakerDAO的锁仓资金量也只有6.25亿美元,仅仅增长了50%。

但是,它已经不是排名第一的DeFi项目了。

今天锁仓量最高的项目是Compound,锁仓资金量6.4亿美元。

整个DeFi生态总锁仓资金量已经达到了27.4亿美元,比一年前增长了5、6倍。

与一年前MakerDAO一家独大不同,现在是整个DeFi生态全面发展。第3名Synthetix 4.26亿美元,第4名Aave 3.57亿美元,第5名Balancer 2.07亿美元,等等。

这标志着DeFi领域开始步入一个新的发展阶段。

当然,对于Compound借由兴起、很多项目纷纷模仿的所谓「流动性挖矿」的玩法,是否会陷入金融空转而难以长期持续,提醒大家注意风险,谨慎观察。

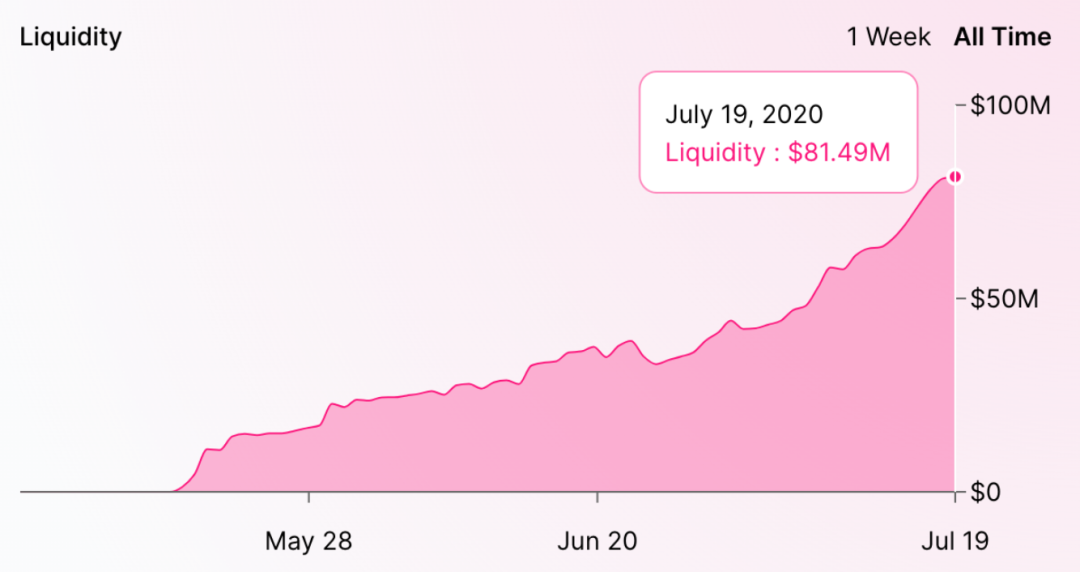

另外就是DEX去中心化交易协议也被带火了。比如像Uniswap,短短2个月,流动性(liquidity)就暴涨了8倍,从1千多万美元涨到了8千多万美元。

伴之而起的就是模仿2017年底的发币热潮,现在在以太坊上发个ERC-20代币就上uniswap炒作,鱼龙混杂,泥沙俱下,DEX更低的门槛也带来了更低劣的骗局。很多空气币的跑路时间开始以天,甚至以小时计。对此,大家务必要理性、冷静对待。

不过换个角度看,DEX们低调坚持了那么久,终于在中心化交易所被监管卡死的时候,被投机者「重新发现」,虽然鱼龙混杂、泥沙俱下,但终归是带来了大量的流量和关注度,有了流量红利,优质项目可能也会考虑DEX(目前跨链有障碍,可能还是以太坊生态内的DeFi项目先享受这个红利)而不是先花大代价找中心化交易所求上(被割),这也算是这波投机带来的价值吧 :)

当然,回归本质,我在一年多前给出的关于DeFi领域现阶段主要矛盾是「大量资金和主流人群还没有参与到加密市场中来」,现阶段主要任务是「引入更多的资金、更多的人参与进来,把蛋糕做大」的判断,今天仍然没有过时。

而DeFi,也仍然有机会站在比特币第二个十年周期(2019-2029)的浪潮之巅。

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

Justin Sun suspected to have purchased $160m in Ethereum

Justin Sun suspected to have purchased $160m in Ethereum