观点 | 自由裁量型货币系统将引领未来——以Maker为例

Maker 本质上就是央行,像现有央行那样施行货币政策。为了证明这一点,我们会分析 Maker 在经历 Dai 通缩危机时所做的选择。通过寻找 Maker 和美联储等央行之间的共同点,我们可以从微观而非宏观的角度来研究货币政策选择的因果关系。通过智能合约和免信任型质押品实现的算法型央行会赋予我们制定货币政策的自由,带领我们走向光明的未来。

3 月 12 日之后的 Dai —— 案例分析

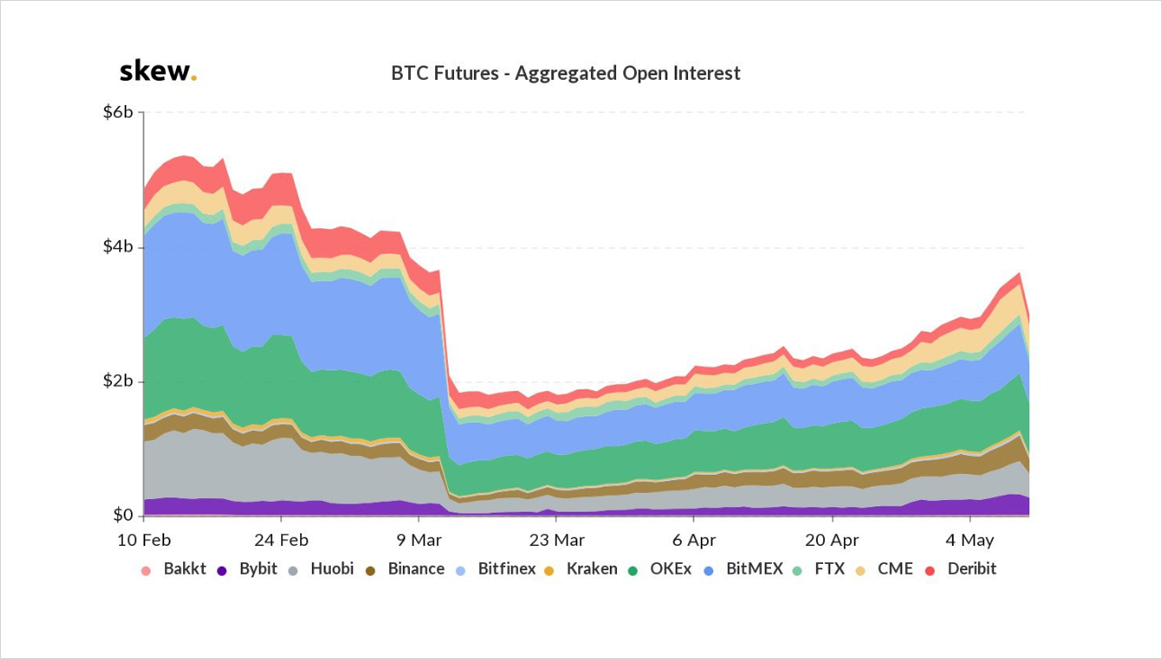

2020 年 3 月 12 日(黑色星期四),比特币的价格暴跌 50% ,从结构上来说是 由 BitMEX 主导并加剧的 。市场上出现了大范围爆仓。

-来源:Skew.com-

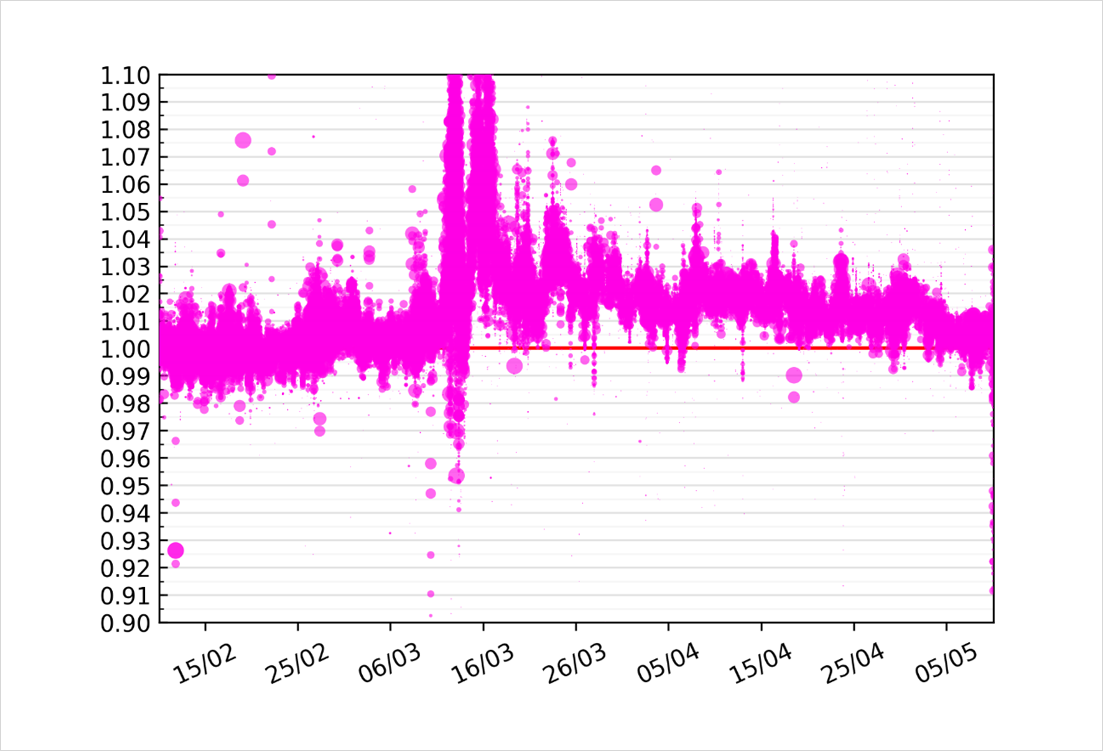

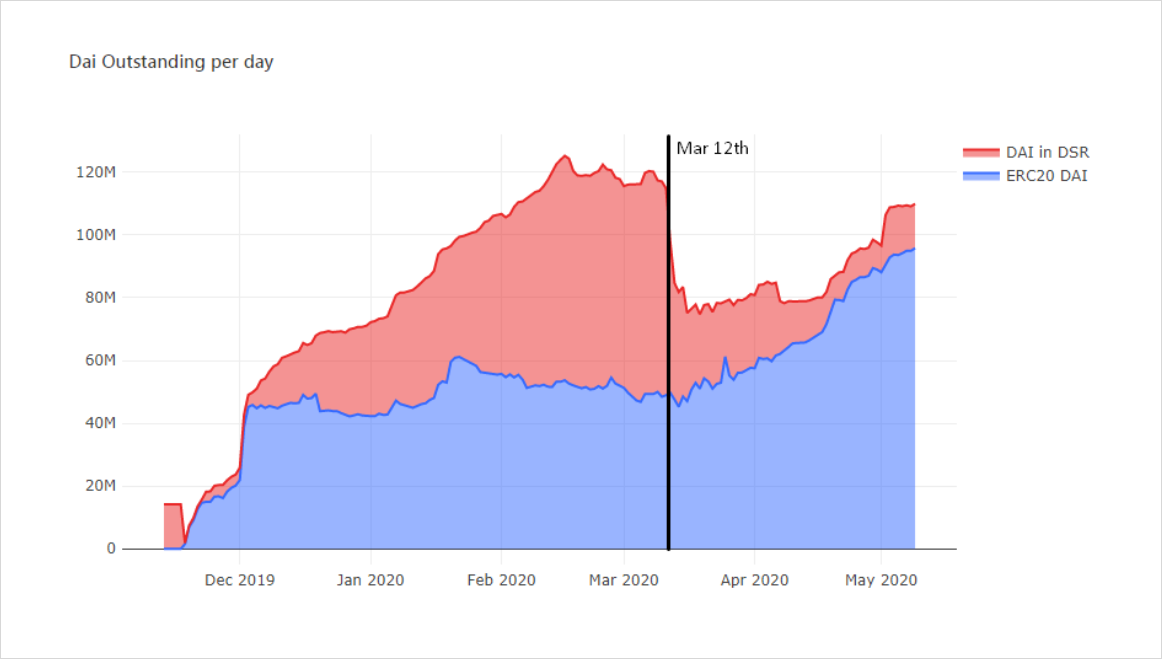

本文截稿时,比特币的价格再度回到 9000 美元,超过了市场崩盘之前的价格。然而,从未平仓合约体量下降以及稳定币 Dai 的表现来看,市场仍未完全走出阴霾。 Dai 本应锚定美元,但是在过去将近 2 个月来,Dai 都存在溢价情况,正在以极慢的速度回归目标价格。

-来源:dai.stablecoin.science-

在市场崩盘期间,稳定币可以让交易者以较低的成本降低其投资组合的风险,因此受欢迎程度大幅提高。尤其是在像黑色星期四这样的高压情况下,稳定币的避险属性会引发大幅溢价。由于交易者抬价,稳定币的价格超过了 1 美元。

以美元背书的稳定币 vs Dai 之间的套利

如果以法币背书的稳定币价格上涨,套利者就会使用法币与发行方兑换更多稳定币。之后,套利者可以按当前较高的市场价格将这些稳定币卖出,从中赚取差价。只要价差大于将稳定币兑换成法币的成本,套利者就会持续套利,直到稳定币的价格非常接近美元为止。

正如我们在 另一篇文章 中解释的那样,Dai 无法形成这种套利循环,因为 Dai 是通过超额质押生成的。套利者卖出 Dai 之后,还有多余的质押品留在系统内。这部分质押品会带来波动性成本和资本成本, 法币背书稳定币的套利就不存在这个问题。

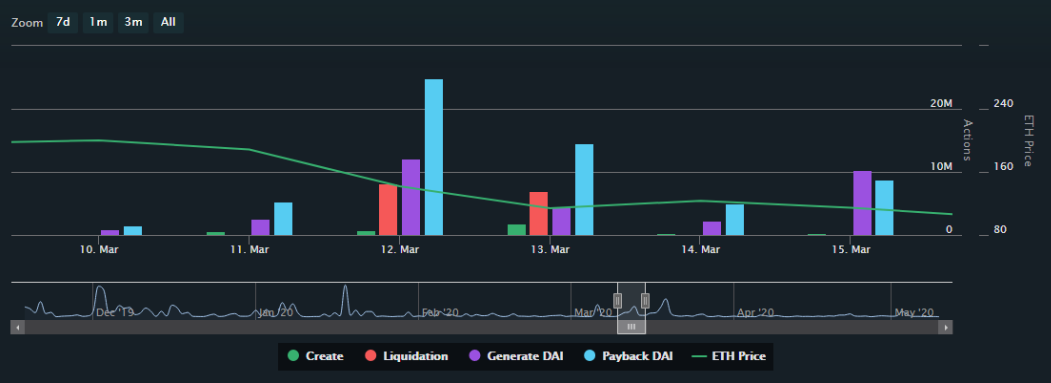

更糟糕的是,Dai 在市场震荡期间往往逆市场而动。寻找避险资产的交易员对 Dai 的额外需求需要由 CDP 持有者追加质押物(生成 Dai)才能满足。但由于质押品贬值,CDP 投资者需要增加质押品,或者偿还一部分 Dai 贷款来避免引发强制清算。因此,在市场动荡期间,Dai 的供应量会骤减,但那时 Dai 的需求量恰恰是最大的。

-来源:defiexplore.com-

-来源:explore.duneanalytics.com-

Maker 的货币政策选择

由于无法通过套利者来稳定 Dai 的价格,Maker 系统通过货币政策来维持软锚定。据我所知,有以下三种方式。

1)调整 Dai 的价格

Maker 会根据贷款者借得的 Dai 的数量来收取稳定费( Stability Fee, SF )。贷款者会用借到的 Dai 兑换其他资产,例如 ETH 。之后,贷款者需要买回这部分 Dai 来偿还贷款,因此他们是做空 Dai 的一方。那些持有 Dai 来降低投资组合风险的交易者属于做多 Dai 的一方。这类交易者还可以将 Dai 存入 Dai 储蓄利率( Dai Savings Rate )合约中吃利息,他们会收到 Chai 作为存款收据,Chai 本身是可以交易的。

稳定费和储蓄利率是一枚硬币的两面。它们共同构成了一个机制,在 Maker 系统(收取少量费用)的调控下,Dai 持有者(多头)和 CDP 所有者(空头)之间会形成双向资金流。因此,SF 和 DSR 之间的资金流向取决于市场情况。

如果这种机制让你想起了衍生品交易所的话,那一点都没错。BitMEX、Deribit、OKEx、Huobi 等交易所也采用了同样的方法,让永久逆向掉期产品(永无到期日)的价格锚定底层现货价格。

但是,到目前为止,Maker 都没有很好地执行这一机制。Dai 的价格低于 1 美元时,来自 CDP(空头)的需求太多,来自持有者(多头)的需求太少。在这种情况下,Maker 可以同时提高 SF 和 DSR ,迫使贷款者为了贷款必须向持有者付费。Dai 的价格超过 1 美元时,Maker 就碰上麻烦了,就像最近这样。当前,持有 Dai 的需求太旺盛,所以应该由持有者补贴贷款者,直至恢复平衡。

目前情况下,Maker 根本无法维持该机制,因为 Dai 存款利率是持有者自愿参与的。 如果现行机制要求持有者接受负利率的话,持有者就会将 Dai 从 DSR 中取出。因此,先要将 DSR 变成强制性的,DSR 才能够出现负利率。这种改变必须要有所牺牲,因为其它应用也得相应改变它们与 Dai 的交互方式。

目前,Maker 论坛上也在讨论 类似的提案 ,即,通过浮动锚定来实行负利率。目标利率反馈机制(TFRM)可以通过迂回的方式让 DSR 成为必选项。事实上,我们可以通过多种方式来实现这一点。由此可见,负利率机制的阻力主要来自心理,而非技术。

2)放宽信用要求

概括来说,要让 Dai 回归目标价格,Maker 需要增加 Dai 的流通量,或是减少持有 Dai 的需求。Maker 将 SF 和 DSR 都设置成了 0 来发挥第一个机制的极限,但是并未达到理想效果。即使 SF 为 0 都无法激励更多人通过质押 ETH 来生成 Dai 的话,还可以选择放宽信贷要求。可以通过以下几个方式实现。第一,Maker 可以让 CDP 持有者在现有质押品的基础上借到更多 Dai 。例如,将最低质押比率从目前的 150% 降至 140% 。贷款者就可以利用等量的质押品来生成更多 Dai 。需要付出的代价是,在市场震荡期间,Maker 系统的安全裕度较低,资不抵债的风险较高。

第二,Maker 系统可以增加质押品类型,这也是目前最主要的途径。Maker 近期新增了 USDC、WBTC 和 BAT 作为除 ETH 以外的质押品。

USDC 尤其值得我们注意。从上文讨论的套利循环来看,USDT 的套利方法之所以不适用于 Dai ,是因为 CDP 中还有多余的质押品。然而,如果某类质押品的质押比率为 100% ,就不会有多余的质押品。实际上,没有资产是 100% 无风险的。ETH 之类的密码学货币不是债务,但是相对美元而言波动性较高。虽然 USDC 是稳定的,但是有可能会被法律强制冻结。Maker 运营者知道 Dai 在稳定性上无法超越 USDC,因此将当前的质押率设定在了 120% 。

3)公开市场操作

最后,Maker 可以直接干预 Dai 的货币市场。设想一种 公开市场操作 :Maker 一开始会在无需质押品背书的情况下生成 Dai ,用来在公开市场上购买 MKR 或 ETH 等资产。这些资产就会为 Dai 背书,让系统保持偿付能力。 同时,系统中 Dai 的供应量增加,会为 Dai 的价格带来下行压力。据我所知,Maker 之前没有进行过任何公开市场操作,可能没有合适的架构,但是与负利率一样是一种可行的潜在选择。

Maker 和央行的共同点

我来详细解释一下 Maker 是如何看待眼下 Dai 所面临的危机。这一节旨在显示 Dai 目前的处境与全球法币处境的相似之处。

- Dai 的价格持续高于 1 美元(目标价格),正如从一篮子消费品和服务(目标价格)来看,法币的通胀始终不超过 2%。二者都在制造通胀 —— 只不过目标价格不同。

- Maker 将 SF 和 DSR 降至 0 的举措等同于央行将银行间同业拆借利率降至 0 的举措。

- Maker 系统和央行系统在实施负利率方面都遇到了困难。央行的阻力在于不能强制大家使用银行账户;用户可以取出账户上的余额,转而使用现金。Maker 的阻力在于 DSR 不是强制性的;用户可以从合约中取出代币,用 Dai 而非 Chai 来进行交易。

- Maker 系统新增的质押品类型类似于贷款的次级抵押品。

- 最后,我在上文提到的 Maker 的公开市场操作与央行的举措相同 —— 就是我们平常所说的 量化宽松 (QE)。

以负利率为例。如果美国实行负利率,大多数人都会觉得很匪夷所思。我们会觉得自己受到了侵害,会觉得金融系统出了问题。然后,我们登陆了自己的 BitMEX 账户,在那里负利率再正常不过了。这两个系统实际上是相同的。 利率成了一种稳定机制,多头会付钱给空头,空头会付钱给多头,具体取决于 1 美元、1 Dai 或一个XBTUSD 合约与目标价格的偏离情况。

我认为关键的区别在于,它们各自使命的合法性。Maker 的使命是将 Dai 的价格维持在 1 美元。央行有两个使命:a)充分就业和 b)总体价格稳定。美联储试图将美元相对一篮子消费品和服务(以消费者价格指数来衡量)的贬值幅度维持在每年 2% 。一些人不同意将目标价格维持在 CPI 的 98% ,还有人认为 CPI 并不能准确反映通胀情况,因为一篮子消费品和服务的构成部分是人为决定的。

Maker 则简单得多。人们对于什么是美元以及如何衡量其价格都有共识。就算 Dai 的价格从 1.02 美元回落至 1 美元,也不会引起 Dai 持有者的不满,因为他们早就有这样的预期。

自由裁量型货币系统将引领未来

迄今为止,通过 Dai 的价格超出 1 美元的案例,我们可以看出 Maker 实行了货币政策,而且使用了与央行同样的工具。从中,我们可以得出什么启示呢?

第一,Maker 运营者可以从现有的关于货币政策的文献和资料中学习。相应地,观察者也可以通过 Maker 之类的生态系统来了解央行的实际运行情况,因为 Maker 采用了相同的政策和工具,但是背后的因果关系更为直接可见。

全球的央行都想使用负利率作为一种稳定机制,密码学领域实际上已经成功做到了这点。在现实世界,任何变化都会影响到数百万人。在密码学领域,我们可以找真人志愿者来进行实验,并收集数据。

我相信,相比于过去 20 年来基于央行体系的法币,在免许可型区块链上运行准央行货币会让我们学到更多东西。像 Maker 之类的系统(及其竞争对手)会孕育出一类全新的货币系统设计者。 在接下来的 5 年,我们将看到央行聘用稳定币设计者,稳定币系统聘用知名央行经济学家。

密码学领域的许多专家都预期并希望自由裁量型货币政策会终结。但是真正的问题不在于自由裁量,而是央行所受到的政治影响。基于稳定性目标来管理货币并没有错。市场每天都在证明这一前提是对的。密码学货币意味着货币规则、算法、目标和稳定性机制方面会有更多实验,智能合约则是缺失的关键一环:承诺机制。

新一代 算法型央行 会采用免信任的基础质押物机制,遵循自由市场竞争规则,而不受政府的影响。因此,自由裁量型货币系统将迎来发展的黄金期,而不是被比特币之类的非自由裁量型货币系统全盘取代。

(完)

原文链接: https://insights.deribit.com/market-research/the-future-of-money-could-be-discretionary/ 作者: Hasu 翻译&校对: 闵敏 & 阿剑

H1 2025 Crypto Market Report- Market Trends, Key Metrics, and Institutional Flows

The post H1 2025 Crypto Market Report- Market Trends, Key Metrics, and Institutional Flows appeared ...

Senate Passes Donald Trump’s Big Beautiful Bill

The post Senate Passes Donald Trump’s Big Beautiful Bill appeared first on Coinpedia Fintech NewsTh...

XRP Enters Grayscale’s NYSE-Listed Digital Asset ETF, Eyes on Pending 17 XRP ETF Filings

The post XRP Enters Grayscale’s NYSE-Listed Digital Asset ETF, Eyes on Pending 17 XRP ETF Filings ap...