政策收紧!在美中概股面临大绞杀,加密企业的“出海”上市路难上加难

“这一杯,谁不爱。”曾几何时,我们的朋友圈会被瑞幸咖啡的分享链接刷屏。首次登录APP免费赠送一杯、送好友咖啡后自己也能得一杯、买2赠1、买4赠2……凭借着大幅补贴、大肆烧钱的营销手段,“小蓝杯”怒刷存在感,迅速爆红于都市白领间。

仅在2年时间,瑞幸就靠着各种“烧钱”姿势,跑出了星巴克过去20年在中国的开店速度,甚至还熬过了一个又一个亏损季度。更令人惊讶的是,借着“边融资,边扩张”的运作方式,成立仅18个月的瑞幸竟然上市了,速度刷新了国内互联网公司上市纪录。而在上市后,瑞幸市值一度逼近60亿美金。也难怪,“小蓝杯”要在杯身上写着,“创业一点也不辛苦”。

不过,蒙眼狂奔过后,瑞幸的“东方咖啡故事”终究还是讲不下去了。今年2月,知名做空机构浑水(Muddy Waters Research)发布报告称,瑞幸从2019年第三季度开始存在财务和运营数据造假,夸大门店订单量、商品净售价等行为。4月7日,瑞幸宣布停牌,等待更多消息披露。在被停牌长达一个多月后,瑞幸于20日在纳斯达克(Nasdaq)上的股票交易恢复交易,但复牌首日就暴跌约36%。

更难的是,瑞幸于5月15日就收到纳斯达克交易所退市的通知。虽然瑞幸计划在纳斯达克摘牌前举行听证会,不过根据纳斯达克上市规则,因问题太严重而没有补救措施足以缓解时,可直接作出摘牌决定。

从纳斯达克上市公司收到通知到最终被摘牌,瑞幸“浑水”也难摸鱼了。更令人头疼的是,瑞幸伪造交易事件也造成了涟漪效应,触发中概股信任危机。据外媒报道,纳斯达克向美国证交会(SEC)关于修订上市规则的提议,主要针对部分国家公司的上市标准收紧。

与此同时,5月21日,美国参院通过了Chinese Company Oversight Bill(“中国公司监督法案”,“中概股法案”), 该法案要求中国公司证明没有外国政府的控制,还可能要求中国公司从美国交易所退市。

瑞幸“苦”了,在美上市的中概股也苦了,那些想赴美上市的海外企业更苦了。

造富神话之所,赴美上市成风

中国企业逐梦纳斯达克,因为这是个每日都在发生造富神话的地方。

1971年,美国发生了两件不得不提的大事,一是基辛格秘密访华,打破了中西方对立的局面;二是纳斯达克的诞生,现已成为全球第二大的证券交易市场,在全球独领风骚。

不过,刚成立的纳斯达克还只是草根,并不算是真正意义上的交易所,它所有交易都通过自动报价系统完成,甚至没有任何的挂牌标准。直到1975年,纳斯达克才提出挂牌标准,在企业公共股东、盈利能力和市值三个方面提出了要求,只要达到标准就可以申请在纳斯达克挂牌交易。

1980年12月12日,是纳斯达克逆袭的日子。这一天,苹果公司在纳斯达克挂牌,上市当日这只股票就造就了包括投资人兼前CEO马库拉在内的4位年轻亿万富翁,自此,纳斯达克“造富神话”开始为人津津乐道。

1994年,美国政府提出建设全球信息基础设施的倡议,该倡议直接催生了90年代纳斯达克的大牛市。例如,1995年,成立不到16个月的网景在纳斯达克上市,定价14美元,两个小时内,500万股被抢购一空,收盘价58.25美元。再例如,1996年雅虎上市,创始人杨致远一夜之间成为亿万富翁,雅虎市值曾于2000年一度超过1250亿美元。

1982年,纳斯达克实行了首次一分为二的分层,质量高的股票被归入“全国市场”,其他被划入“常规市场”。此次分层设计大大增加了挂牌企业数量,为市场注入了流动性,使其拥有一大批全球科技企业蜂拥追随。

2000年,一篇名为《纳斯达克指南》的文章曾这样描述道,纳斯达克引发了一个英雄辈出的时代,在短短10年内,它便孕育了微软,使其目前的总市值达到了5000亿美元;而在更短的时间里,它又培育了雅虎,使其目前的总市值达到了1000亿美元;戴尔公司、高通公司、英特尔公司、甲骨文公司、爱立信公司以及太阳微系统公司等,无一不是在纳斯达克市场上成长起来的巨人。

而在2012年,美国国会通过了《创业企业融资法案》,该法案放松了对小企业和创业公司的监管,放宽上市准入门槛,降低上市成本,允许其通过将少量股票卖给私人投资者的方式筹资,且年收入低于10亿美元的企业IPO之后的5年内无需公开财务信息。

中国赴美上市企业数量也不断攀升,据媒体统计,2018年,有42家中国公司成功登陆美股市场;2019年,有23家中国公司赴美上市。而2018年是近些年的高峰,超过了2017年和2016年赴美上市数量的总和。

不过,纳斯达克崛起的意义不在于成为“亿万富翁的温床”,而在于它是一个充满机会和希望的“土壤”,能为新兴的创业公司提供机会。对于创新型企业而言,纳斯达克像是一个投资人的角色,愿意在初期给企业提供融资,但对部分中国初创公司而言,这更是资本退出和企业背书的阵地。

中概股即将上演大猎杀?

自2000年,新浪在纳斯达克敲钟上市后,便拉开了中国新经济公司赴美上市潮,而这股潮流奔涌了二十年。其中,中概股将美股市场作为主要上市地。据基岩资本发布的《2019年全球中概股发展研究报告》数据显示,截至2019年12月,赴美上市的中概股企业共227家。其中,大部分在纳斯达克交易所上市,纳斯达克上市中企共145家,占美股中概股总数的63.88%。

在数轮赴美上市的中概股中,阿里巴巴、网易、携程等优质公司都得以发展壮大,股价涨幅均超过了1000%。不过,其他的路或许能让我们走的快一点,但不会走的很远。曾经风光一时,而如今,那些“远走他乡”的中国概念股或将遭遇信任危机“绞杀”。

早在去年8月,纳斯达克就曾更改交易规则。原因在于,他们发现大多数中国小公司在美国上市后的股票交易量都很小,因为它们大多掌握在少数内部人士手中。它们的低流动性使它们对许多大投资商没有吸引力,而纳斯达克正是要寻求迎合这些投资者的需求。纳斯达克希望通过此举以提高中国小型公司的IPO审批门槛,放慢这些企业的IPO审批速度。

瑞幸财务的造假事件,让纳斯达克把中国企业赴美IPO的路给“赌”了。据外媒报道,纳斯达克的新规要求,企业IPO筹资额须达2500万美元以上,或至少达到上市后市值的四分之一,以及要求会计事务所确保其报表符合国际会计准则。尽管纳斯达克不会在规则调整中特别提到中国公司,但此举主要是出于对一些有望在其交易所进行IPO的中国公司缺乏会计透明度,以及与有权势的内部人士关系密切的担忧。

而据Refinitiv的数据显示,自2000年以来在纳斯达克上市的155家中国公司中,有40家的IPO募集资金低于2500万美元。如若按照这个标准,这40家公司都将达不到标准。与此同时,一旦新规实施,即将赴美上市的企业将面临不小的阻碍。

值得一提的是,被浑水、Wolfpack Research等美国做空机构“突袭”似乎成为了明星中概公司的“标配”,包括新东方、好未来、拼多多、奇虎360、唯品会、京东等公司都未能幸免。以被称为“中概股杀手”的浑水为例,自2010年成立至今,浑水共做空了18家中概股,目前这些中概股或股价出现短暂波动,或私有化退市,或回归A股,或直接停牌退市。

由此来看,在美上市的中概股或将面临两难境地,甚至导致大量退市。而一批企业赴美IPO的想法也将被浇灭。不过,上述法案还需经众议院通过,总统签署后才能生效。

被画上问号的“区块链中概股”

2019年11月,多次冲击资本市场未果的比特币挖矿巨头嘉楠科技正式挂牌美国纳斯达克,成为首家在美国上市的中国加密货币公司。

不过,嘉楠科技的纳斯达克敲钟之旅并不顺利。在2018年的港股IPO中,嘉楠科技计划募资4亿美金,而在赴美上市的前几天,由于最大的银行承销商瑞士信贷退出后,嘉楠科技的IPO规模大幅缩减,下调到了9000万美元,比预期少了75%。

此外,上市后的嘉楠科技股票也不给力。开盘后,嘉楠股票瞬间暴涨40%,报价为12.6美元,随即下行,收盘报8.99美元,跌破9美元的发行价,总市值14.2亿美元。截至5月20日收盘,嘉楠股价已较发行价跌去约五成了。

值得一提的是,嘉楠于今年上半年两度遭到做空。

2月20日,华尔街做空机构Marcus Aurelius Value发布做空报告称,自2016年以来三度未能在亚洲交易所上市后,嘉楠充分利用这些泡沫汹涌的市场,于2019年11月完成了纳斯达克的首次公开募股。此前的一个交易日中,股价飙升了80%以上,吸引了数千名毫无戒心的散户投资者参与投机炒作。但嘉楠存在未公开的关联方交易、涉及许多客户和分销商的违规行为。

5月14日,美股研究机构White Diamond发布针对嘉楠(CAN.US)的做空报告称,嘉楠的业务是出售比特币采矿机硬件,除此之外,没有其他重要的业务、也没有经常性的软性收入。基于目前比特币的价格和运行机器的电价,现如今嘉楠的矿机对于矿商来说是无利可图的。目前8.5亿美元以上的市值是不合理的,而应该在1亿-2亿美元。

这些做空报告并不是空穴来风,没有盈利、业绩正在下滑、收入高度依赖比特币行情等这些问题确实正让嘉楠上市后的业绩“变脸”风险很大。而在新规定下,即便嘉楠已满足“发行时至少要筹集2500万美元”这一要求,但这个“区块链第一股”的未来仍要画上一个巨大的问号。

那么,其他区块链中概股呢?“风暴眼”下,恐怕也是不能独善其身。

纳斯达克或为加密世界开新门

与中国内地资本市场(A股市场)监管政策趋严相比,美国的资本市场受政策影响很小,只要符合美国的上市程序,赴美IPO的难度要比中国要小很多。赴美上市成为加密货币或区块链企业的最佳选择之一。

嘉楠科技或许是个“幸运者”,还有很多加密货币企业在排队,或者尚且不够资格。比特大陆在去年年底已悄悄向美国证券交易委员会提交了一份由德意志银行支持的IPO申请。虽然目前还不清楚比特大陆希望筹集多少资金,但其曾希望能获得多达30亿美元的资金。此外,4月底,矿业芯片制造商亿邦在美国提交了1亿美元的IPO申请,并透露其计划在纳斯达克全球市场或纽约证券交易所上市,股票代码为EBON。

新政策实施下,“出海”上市将更难了。对于没有一定经济规模的企业,这或许是件“奢侈”的事。

据路透社透露,尚未上市的中国公司的审计公司将必须确保其国际特许经营权符合“国际标准”,而纳斯达克也将对审计中国有希望上市美国的小公司的账目的审计进行审查。

虽然对中概股日益严苛,但纳斯达克对加密货币和区块链其实一直持着开放的态度。纳斯达克CEO阿德娜·弗里德曼(Adena Friedman)曾表示,“随着时间的推移,纳斯达克肯定会考虑成为一家数字加密货币交易所。当我们认为是时候为投资者提供一个公平的交易体验,并且人们已经准备好迎接一个更规范的市场的时候,我们会这么做。”

早在2015年5月,纳斯达克就开始探索区块链技术的应用,并先后开发基于区块链技术的股权交易平台Linq,联合花旗推出区块链平台ChainCore,这两项成果分别应用于私募股权交易,以及全球支付自动处理环节。2017年10月,纳斯达克与投资市场Reality Shares联手推出“区块链经济指数”,用于追踪新兴区块链产业的公司。2019年2月26日,纳斯达克上线了比特币BTC指数(BLX)与以太坊ETH指数(ELX)……

无论是区块链还是加密货币领域,纳斯达克的布局已经趋显成熟。除此之外,高盛、纽交所等也都频送“秋波”,积极抢滩区块链和数字货币交易市场。

区块链企业赴美窗口变小,但或许可以期待纳斯达克的加密货币新故事,为加密世界的企业打开新门。

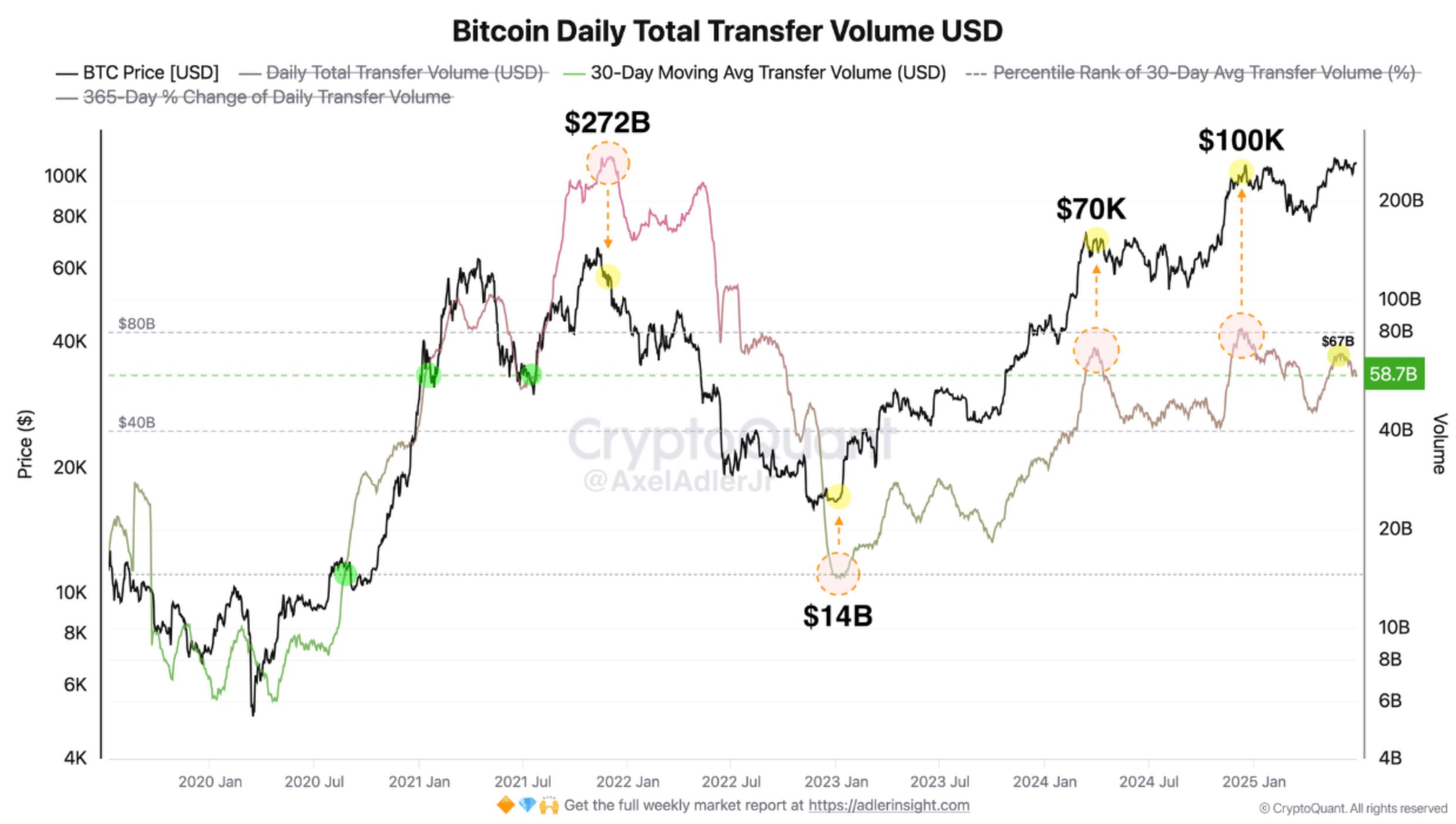

Bitcoin Network Volume Echoes Mid-2021 ‘Stable Equilibrium’ – Is A Big Move Brewing?

After rebounding from a local bottom of around $75,000 in April, Bitcoin (BTC) appears to be stuck i...

Flare Launches 2.2B FLR Incentive Program to Boost FAssets and Institutional DeFi

Flare has unveiled a 2.2B FLR incentive program, accelerating FAssets adoption and institutional DeF...

Which Meme Coin Triumphs in 2025? Dogecoin, PEPE or Neo Pepe Coin ($NEOP) For Best Crypto

The post Which Meme Coin Triumphs in 2025? Dogecoin, PEPE or Neo Pepe Coin ($NEOP) For Best Crypto a...