如何给一个Crypto项目估值和定价一直是个难题,Placeholder 管理合伙人Joel Monegro认为从成本出发,可能能找到合理的答案。

他认为Token的价值在于其生产成本和资本成本,而对于大部分有token的项目来说,除了找到成本和价值的平衡点,剩下的结局只有崩盘。

以下为原文编译,enjoy:

成本是衡量价值最常用的手段之一,因为市场总会在成本线附近,给出一个定价。

所以将加密货币的“成本结构”给出一个框架,会让我们更好的理解加密货币的价值。

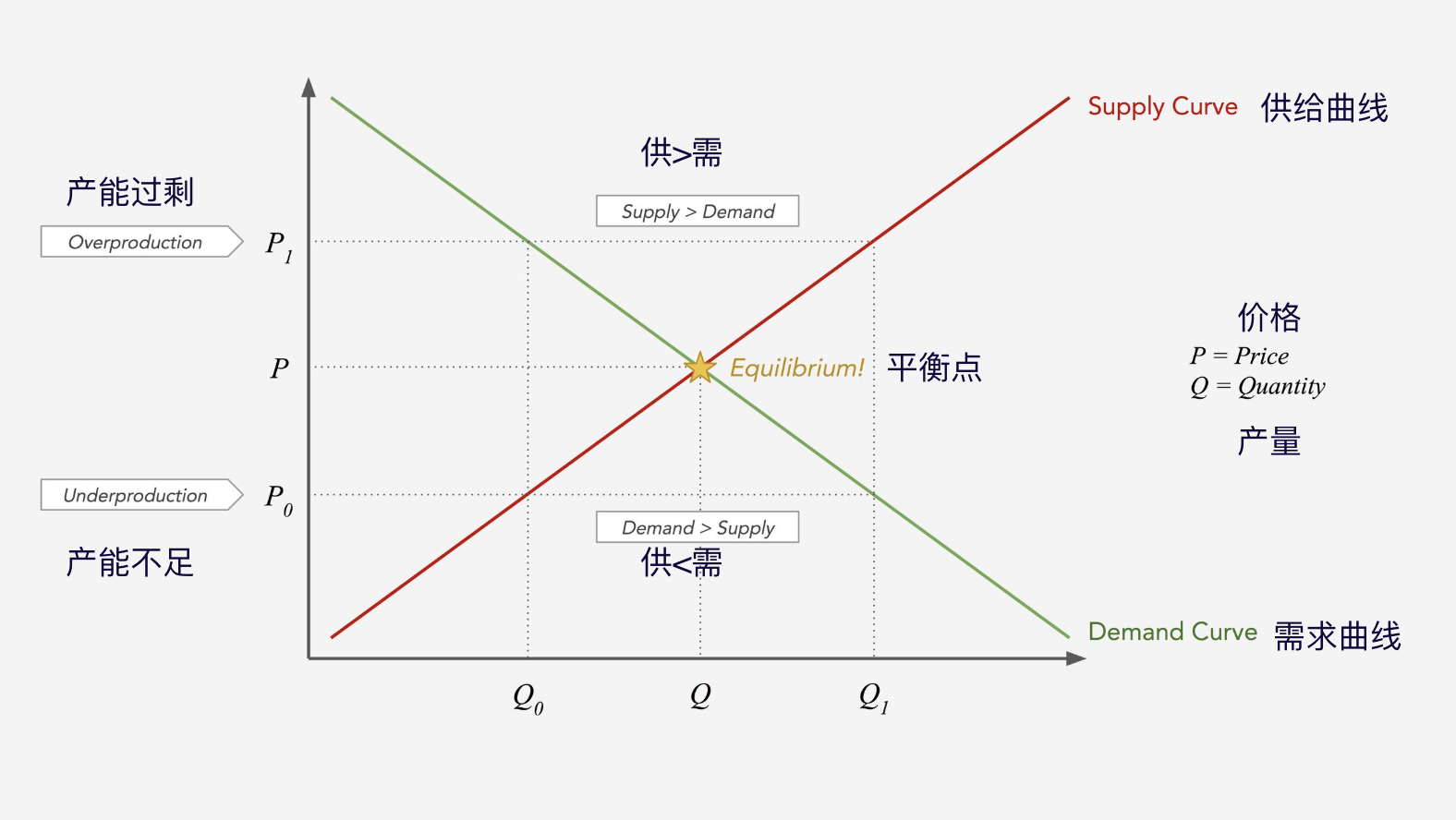

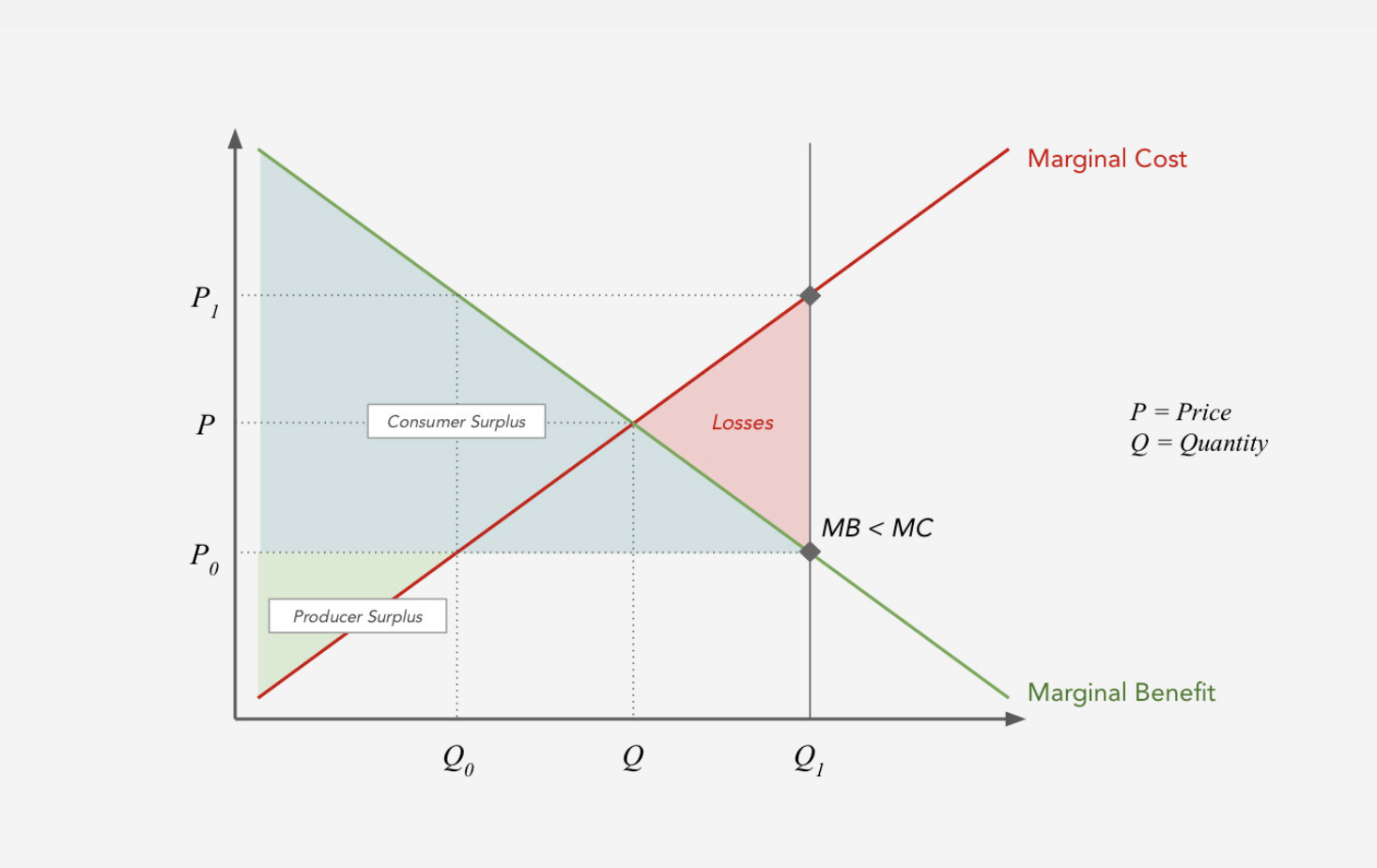

首先我们来了解在经济学教科里出现的需求供给平衡公式:

P和Q分别代表价格和产量,于是PQ的乘积就是整体的经济价值,上图的曲线代表价格是如何跟需求和供给相互影响的,当然,其曲线的实际斜率会实际市场情况跟图标有很多差异。

通常情况下,更高的价格会提升供给,而低价则会拉动需求。

当供应与需求相匹配时,市场处于平衡状态。当价格超过此平衡点时,供给Q1就大于需求Q0了,于是降价可以让市场再次达到平衡,而当价格跌至平均水平时,产能不足Q0,而需求很强烈,价格就会被推高。

短期看,经济很少处于平衡状态,在多方面因素的影响下,市场会从产能不足到产能过剩转化,从而导致价格从高到低的波动。

但长期来看,它们是趋于平衡的,因为随着时间的推移,某些短期影响因素不可持续,可被替代),薄弱的环节(失败的企业)会消失。

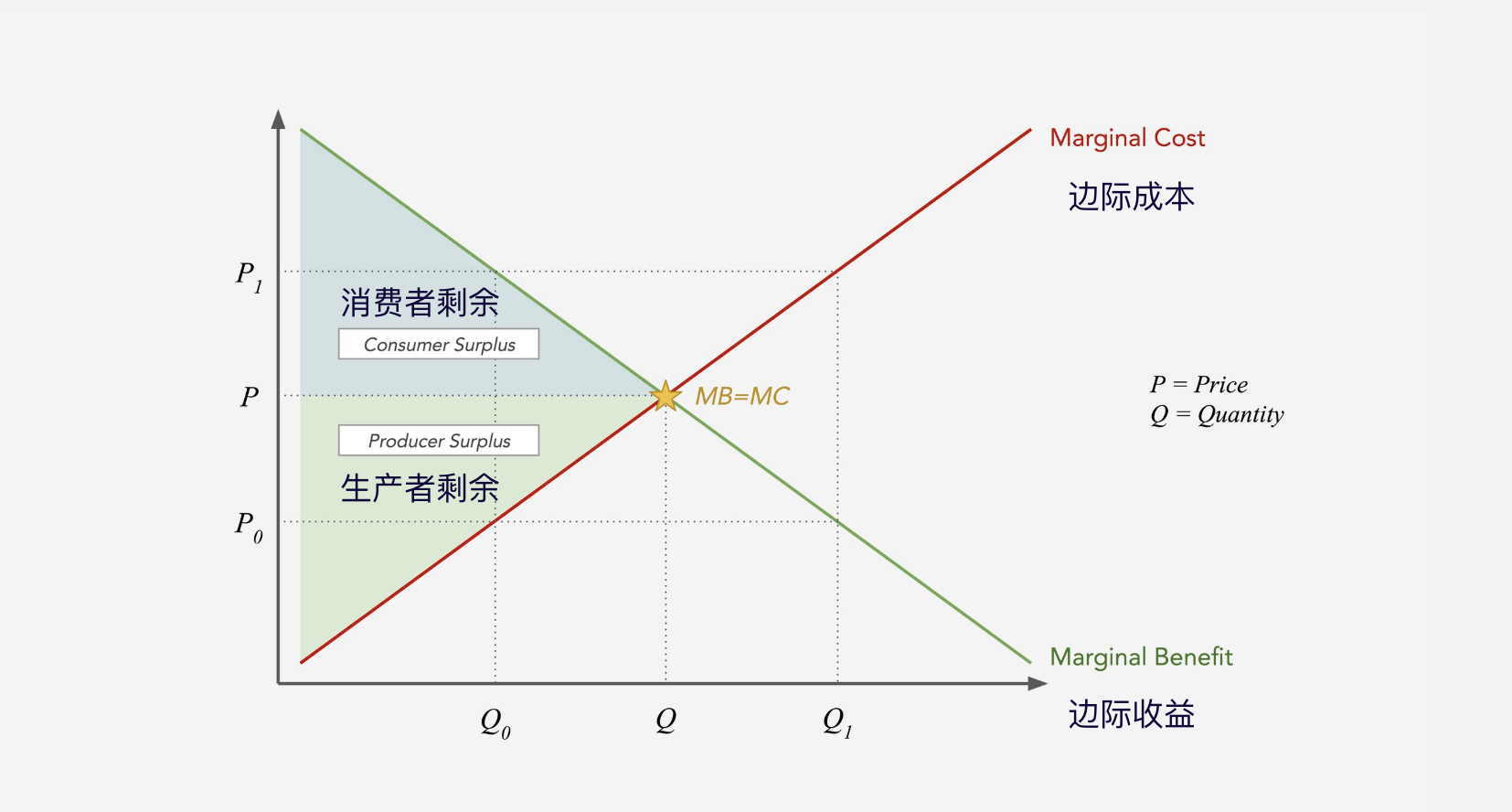

MB=MC

从微观层面看,分配效率原则决定了在均衡状态下,边际收益(价格)等于边际成本,即有名的MB=MC公式。

边际收益曲线显示了消费者愿意在不同的供应水平上付出什么,本质上,其价值以价格来衡量。边际成本曲线描述了每个产品的单位经济成本。

同样,这是标准曲线,会跟实际的情况有差异,但总的来说,MB趋势会下降,因为商品越丰富,其在市场上的价值会越低。(参考边际效用递减法则),而MC则趋于上升,因为成本随着生产规模的增长而上升。

MB=MC是最佳价格点,因为这是生产商收回所有生产成本,并消费者支付最低价格的时刻,同时也是交易双方总价值最大的时刻。

对于消费者而言,处于边际收益曲线的下方,价格上方(支付价格和价值的差额)区域,而对于生产者来说,它处于边际成本曲线上方,价格以下(价格与成本之间的差额)区间。

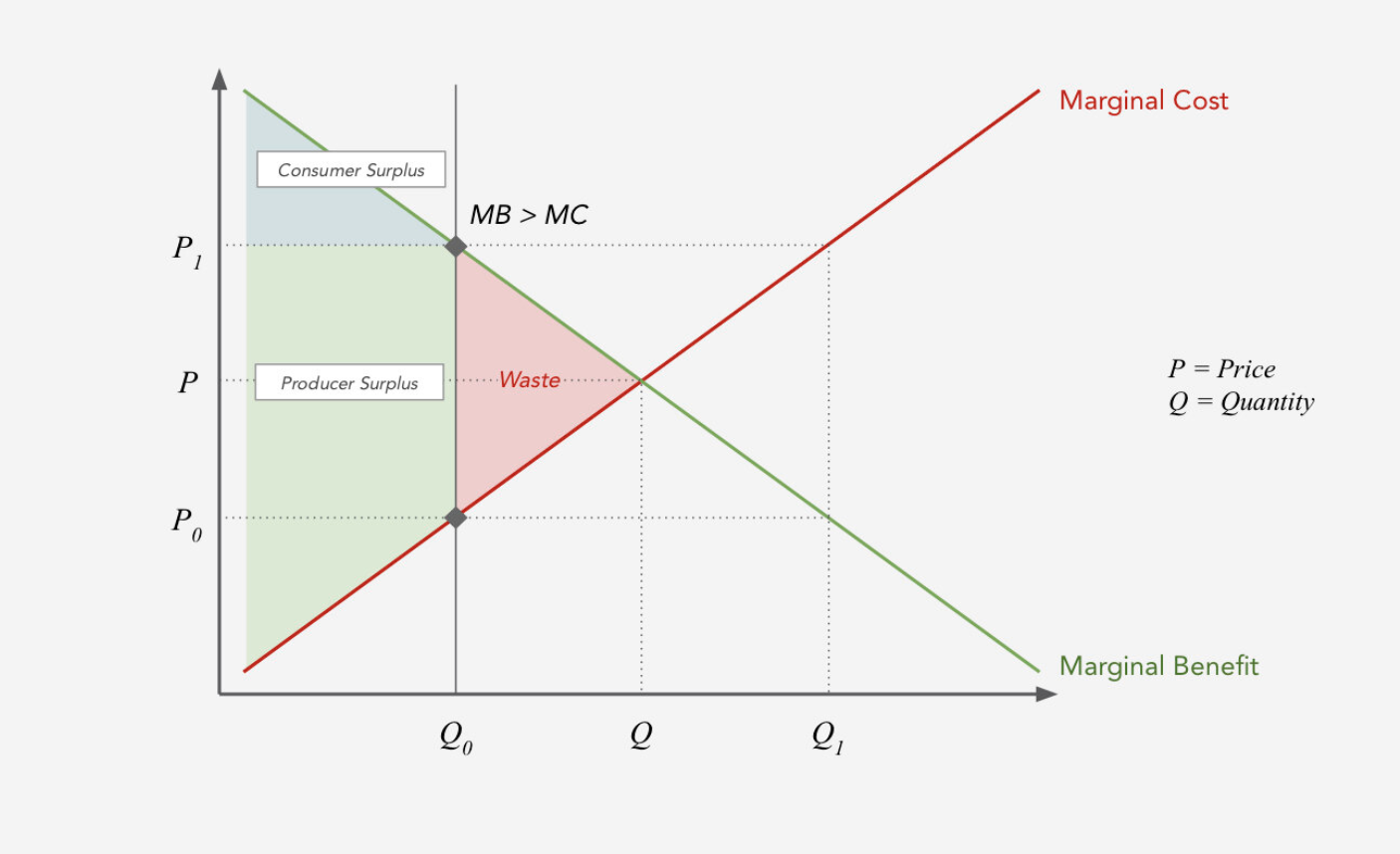

每当边际收益不等于边际成本时,效率就会低下,比如MB>MC 表示生产的商品Q0少于最佳商品。由于MB确定的价格(P1)高于MC确定的生产成本(P0),因此生产者在交易中处于优势。这种市场效率低,表现在需求未得到充分满足的“浪费”:

而MB<MC 则相反,市场价格低于生产成本,消费者处于交易有利的一方,于是“浪费”以生产者亏损的方式出现:

政策是市场失灵的常见原因,比如MB>MC 可能是由于人为的稀缺性规则或者量化宽松政策导致的,而MB<MC 则可能是由于价格补贴导致的。

当然,也可能是其他原因, 比如市场垄断,目前大公司通过数据垄断来限制信息供给就是MB>MC 的典型案例。

MB=MC表示物有所值,或者至少能以其生产成本定价, 但将其看作商品的替代成本会更容易理解。 比如,广泛使用的商品的替代成本远低于已故艺术家的著名作品。有趣的是,这种衡量价值的方式,通常是征税者或保险评估师所采用的。

无论如何,如果某物的价格低于其成本,对卖方来说就是无利可图。但如果价格过高,那么市场会逐渐纠正这种效率低下的情况。

但在公司盈利的情况下,上面的想法会显得有些容易混淆,但从经济学的角度看,成本包括所有形式的事物,比如资本、风险、竞争等。

所以只有当你把所有经济成本都考虑进去,而不仅仅是“会计”成本时,MB=MC才有意义。

比如,VC就是非常昂贵的资本,因为它具有高回报要求以及补偿风险,这意味着风险投资企业的风险调整后,其资本成本非常高。所以一家创业公司在会计意义上会显示80%的毛利率,但从经济学角度看,昂贵的资本成本其实并没有计算。

在稳定环境下,低风险业务的资金成本相对较低,因此对利润率要求较低。

TV=TC

从MB=MC我们可以得出,最后总价值TV跟总成本TC相等,即所有边际收益的总和与所有边际成本的总和,在MB=MC时,TV=TC。

关于这些基本原理的准确性,其实有很多争论,但经济模型可以让我们在信息不多的情况下,看到的更多。所以,我并不打算建立用于评估某物的特定公式,而是从更基本的角度去思考价值,它可以让我们对投资回报和一些其它事物可以进行推演。

关于价值,还有一点值得强调:价值获取并不意味着投资回报。

我们可以用这种逻辑来预测整个市场、价值甚至企业内部的价值分配和捕获,但价值捕获更多的是TAM(潜在市场)获取,跟投资回报有一定的相关性,但同时彼此有各自的内在逻辑。

投资回报是成本、增长率和所有权的复合函数。

在具有“被捕获”高价值的市场中,你可能会遇到低回报,比如公共事业以昂贵的基础设施以及其他资产的形式,捕获了很多的价值,但其实很难获得回报,它们更多的用于规模价值存储而不是价值增长。

相反,你可以在新市场获得较高的回报,但真正创造的价值却有限。

Crypto的价值衡量

对于一些加密网络来说,将会找到均衡或者直接崩盘 :所以它们的经济模型、政策必须有利于均衡的达成。在设计经济模型时,应该考虑成本和价值分配之间的关系,这意味着要考虑供应方的生产成本、投资者的资本成本以及对用户产生的价值。

当某一方过度优势时,可能会直接导致崩盘,比如大部分的成本由供给方承担,而价值过度分配给投资人,用户端却找不到价值。

Decred是一个很好的价值分配案例,其中矿工(承担最高成本)的区块奖励占60%,30%的token则分配给了POS节点(他们承担购买和投资DCR的资本成本),而10%的tolen则用于支付团队的长期开发和网络维护。

Token的价值基础在其生产成本和资本成本 :如果token是通过挖矿或者其他方式产生,则其内在价值的一部分将是供应方的生产成本。

比如你投资了100万美金去挖矿,中间挖出了10000个token,那么100美金作为token的价格是你能接受的最低价格,你很难在该价位以下卖出。

但当涉及到经济成本时,你还必须考虑其他投资者的资本成本之类的问题。

比如您向相同的10000代币投资了100万美金,预期回报率为3倍,那你卖出的最低价格可能是300美金。

所有这些事情都在影响价格,但这些部分的总和会让我们回到TV=TC,再次考虑经济成本而不是仅仅是会计成本。

短期内,我们仍旧会看到很多偏离均衡的情况,尤其在市场还不成熟的情况下。

比如智能合约公链非常多(产能过剩),这就意味着市场会以更低的价格找到平衡,目前它已经发生了,它是好是坏,取决于屁股的位置。

协议的成本高于应用 :协议的规模化效应更强,需要更多的投资,因此他们需要更多的价值来维持均衡。

而应用的价值比较低,因为他们承担的成本更少,为了获得适当的规模,请始终考虑单一应用程序和其使用的协议的总价值。

随着市场的发展,有回报的标的会发生变化 ::如今,协议层仍旧是高风险高回报。

长远来看,它们可能会扩大规模存储数万亿美金的价值,但增长会平稳放缓,之后可能在应用层会产生激烈的竞争。

此时虽然资产在协议层,但是回报在应用层。当然,我们离这个平衡还很远。

分配成本以分配价值 :如果我们的目标是设计能够更广泛的分配价值的系统,那么对成本和价值的“物理经济学”有深刻理解至关重要。长期而言,市场自然会将价值分配给承担成本和风险的人。

(完)

参考资料:https://www.placeholder.vc/blog/2019/10/21/how-to-think-about-value

编译:橙皮书