Hodling VS DeFi:什么是投资的最佳姿势?

写在前面:本文为对Compound、Uniswap Pools、TokenSets以及单纯持有以太坊和比特币的收益分析。本文作者为DeFi应用Zerion CEO Evgeny Yurtaev,因此在分析对比两者收益时可能存在利益冲突;此外,本文的分析限定在了某一段时间,无法做出绝对的判断。本文分析仅供参考,不构成投资建议。另外,只要运用得当,DeFi和Hodling都可以是最佳投资姿势。最重要是理性投入,不要盲目跟风。

以下为正文:

在过去的一年里,去中心化金融生态已经成为了以太坊最活跃的生态系统之一。Compound、Uniswap和TokenSets是一些最受欢迎的投资选择,对此我们在这里进行深入分析。以太坊区块链的原生加密货币Ether(ETH)是这些金融应用的主要抵押品。目前有超过300万的ETH资产(价值超过5亿美元)被锁定在各种DeFi应用中。

本文比较了Compound cDAI、Uniswap的DAI-ETH池和TokenSets的ETH MACO在过去11个月里与ETH和BTC的表现。

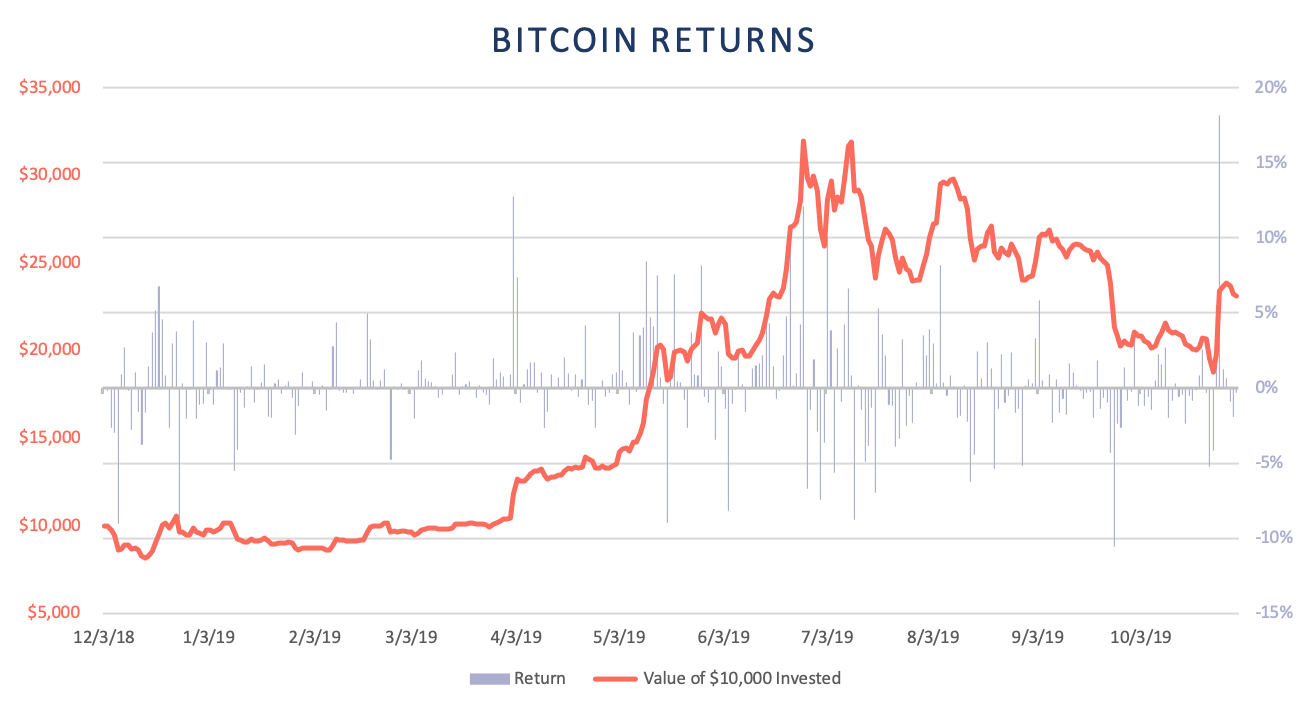

我们分析了 2018年12月3日至2019年10月31日 Compound的DAI借贷、向Uniswap DAI-ETH池提供流动性、或投资于TokenSets的ETH 20天和50天移动平均交叉策略(Moving Average Crossover Strategies)的回报率。我们还展示了以太坊和比特币买入并持有策略在同一时期的回报。分析过程不考虑交易费用、小幅波动或稳定币价格的波动。

Compound收益

Compound是一种货币市场协议,允许用户将资产集中起来,然后在提供抵押品后进行借贷。利率是可变的,取决于供需因素。

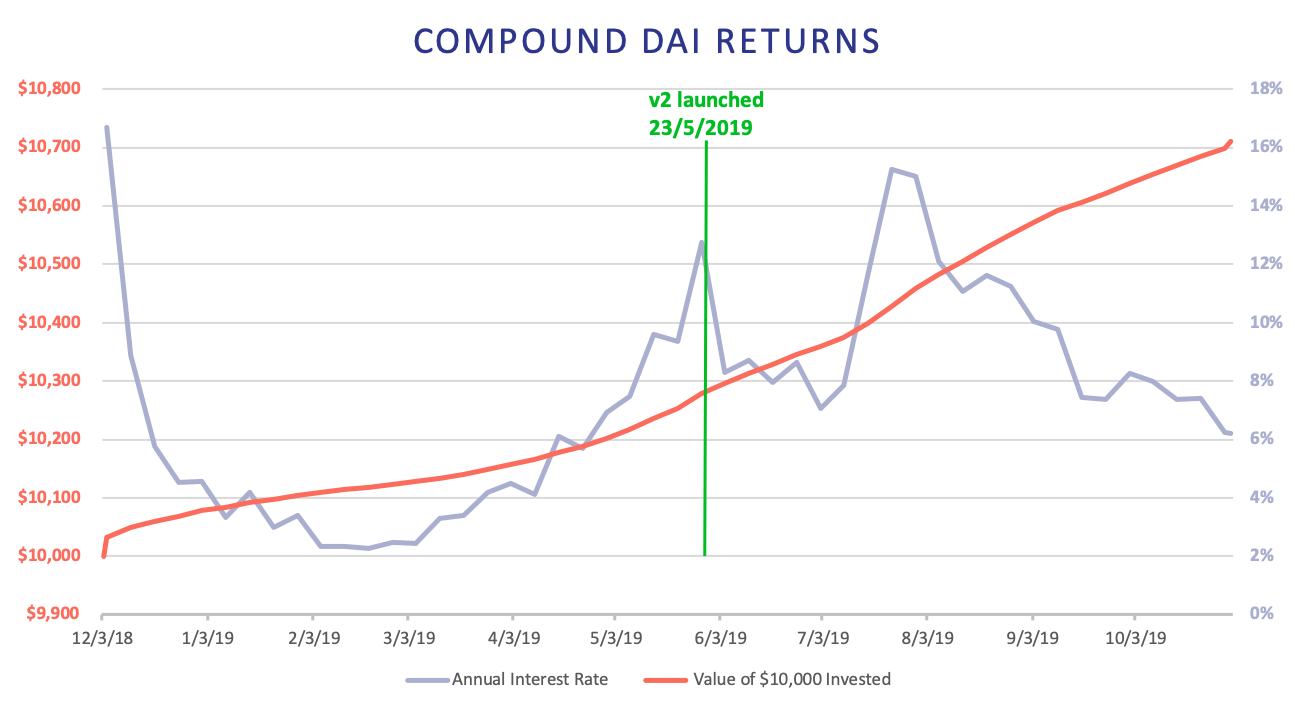

对于Compound,我们展示了10000 DAI投资组合的表现和每周的年化。除了Compound,dYdX v2、Dharma、bZx和Nuo等DeFi项目已经为DAI提供了类似的收益,但被本次分析排除在外,因为他们是在2019年启动的。

2018年12月到2019年10月底,Compound的回报率为7.1%。 最值得注意的是,在MakerDAO上调稳定费之后,利率在2019年3月开始上升。其他抵押协议的较低利率吸引用户改变头寸,以获得更优惠的利率。我们没有考虑到DAI的价格变化,但是在这段时间DAI的美元价格在0.95到1.02之间。去年12月,Compound协议停了几个小时,因为团队在解决清算过程中的一个bug,但并未对用户产生负面影响。

(Compound DAI回报率,图片来源: Medium )

Uniswap池收益

Uniswap是一个链上交易所,用户可以在这里交易token。交易是由流动性提供者(liquidity providers)提供的资产储备匹配的,他们可以从交易费用中获得回报。

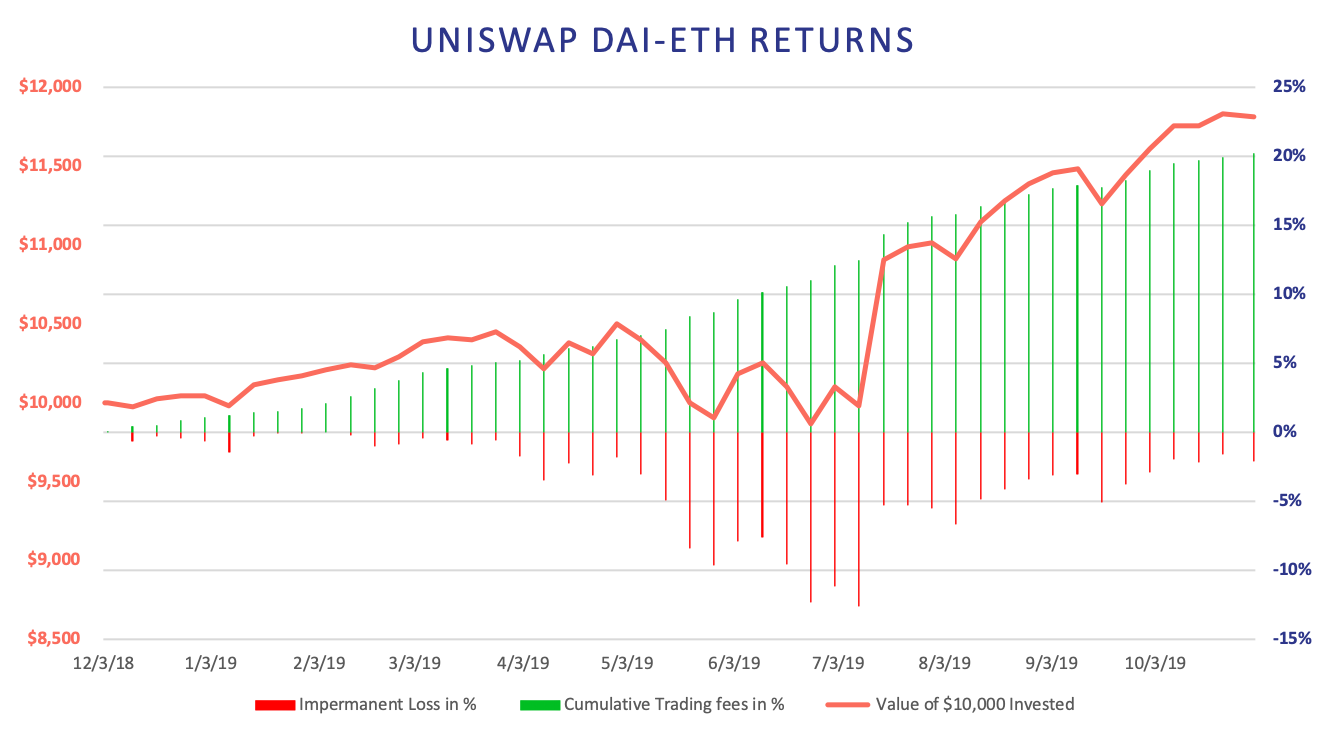

我们在Uniswap的DAI-ETH池投入1万美元以观察最终的表现。实际上,这意味着投资者分别为这个资金池提供了价值5000美元的ETH和价值5000美元的DAI。最终的数据来自于2018年12月4日到2019年10月31日之间的投资状况。ETH/DAI交易对价格的差异,在不同时间投入资金的投资者的收益会有所不同。 在此期间,Uniswap DAI-ETH池的回报率为18.15%。

Uniswap收益取决于三个因素:1)供应和撤出时的资产价格,2)流动池的规模,3)交易量。加密货币价格的高度波动性导致Uniswap收益的大幅变化,因此未来收益可能与参考数据有较大出入。

在下图中,绿色的柱是每周的累计交易费用,红色的柱是由于价格波动造成的每周暂时损失。有趣的是,在ETH价格大幅波动的时间里,因交易活动增加而收取的费用大大减轻了投资组合价值的暂时性损失。造成这一结果的另一个因素是,与交易量相比,流动池的规模相对较小,这使得流动性提供者能够获得很大一部分费用。如果流动池的规模更大,交易量更低,或者两者都有,那么在ETH价格大幅波动的日子里,投资者会因为收取更少的费用收入而遭受更大的(净)损失。最终,该策略在5周内仅略低于其最初价值。

(Uniswap DAI-ETH收益,图片来源: Medium )

TokenSets:ETH 20天和50天移动平均交叉策略(MACO)

TokenSets是代币化交易策略,策略是自动执行的,用户不必执行任何操作。

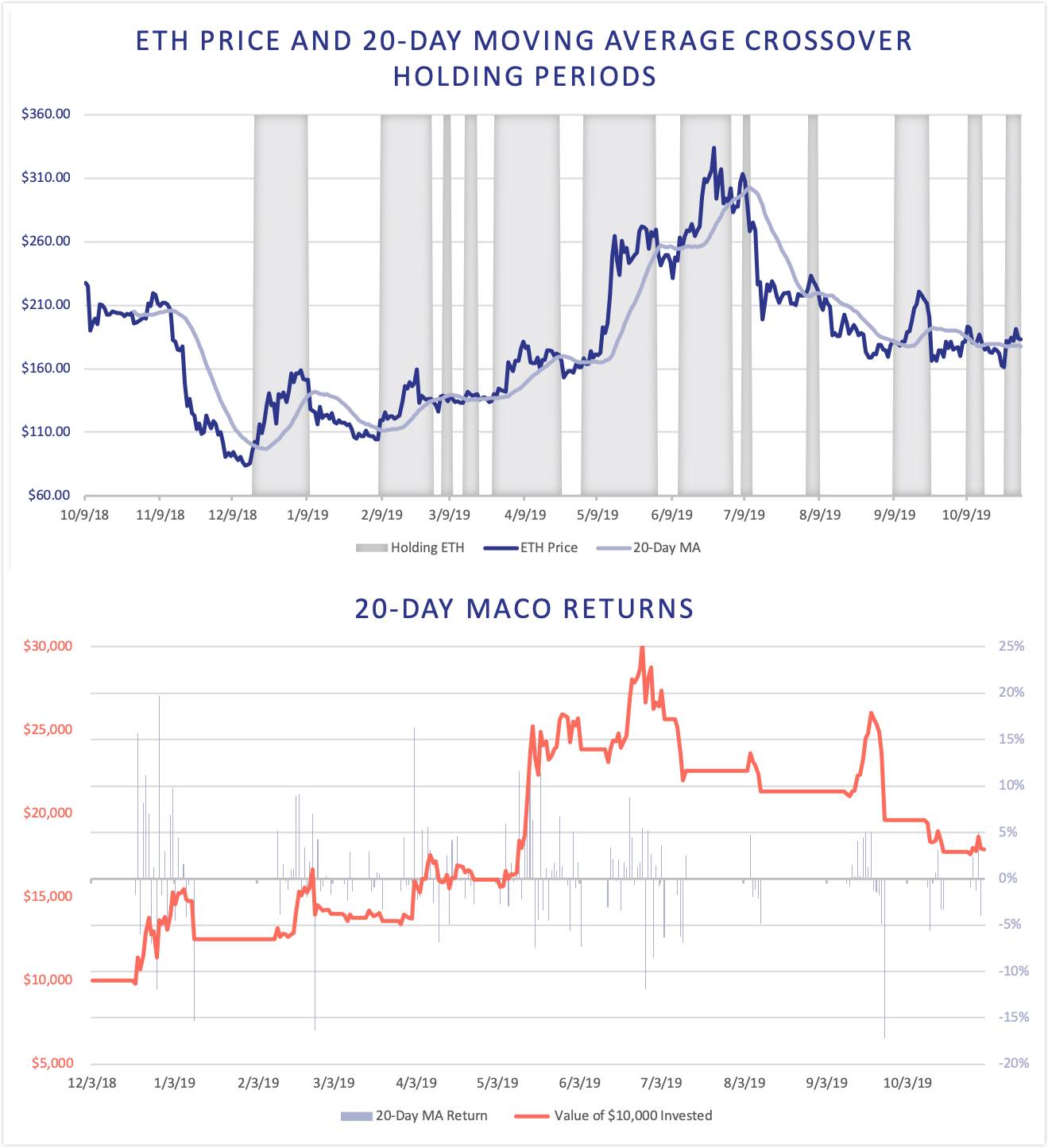

我们展示了两种趋势交易策略的表现:20天移动平均线交叉(MACO)和50天移动平均线交叉。这两种策略都是简单的动量策略,旨在从持续的趋势中获取回报,并在趋势逆转时调整资金组合(rebalancing)以获得现金。

TokenSets在2019年7月发布了他们的趋势交易策略,我们采用了自2018年10月以来的每日价格数据来估算这些策略的回报。值得注意的是,我们的分析没有考虑手续费和价格的小幅波动,但是最近TokenSets调整资金组合已经导致了0.5%或以上的波幅,根据调整的频率,这些可能会影响这一策略的实际表现。

当ETH的价格高于移动平均线时,移动平均交叉策略会买入并持有ETH;当ETH的价格低于移动平均线时,移动平均交叉策略卖出ETH并持有稳定币。在价格交叉的当天调整资金组合,条件是上一次调整已经过去4天。

20天的MACO策略比买入并持有ETH的策略表现更佳,产生了78.7%的回报率。

我们注意到,这两项策略通过及时转换为稳定币,基本上避免了ETH在2019年7月的下滑。然而,9月份的下滑太过突然,兑换成稳定币的策略也为时已晚。 20天MACO策略产生了78.7%的回报率,超过了ETH买入并持有策略,但是50天策略的回报率明显低于ETH,为22.5%。蓝色的线条代表了每日收益。

(上图:ETH价格以及20天MACO持有期;下图:20天MACO收益,图片来源: Medium )

(上图:ETH价格以及50天MACO持有期;下图:50天MACO收益,图片来源: Medium )

以太坊和比特币收益

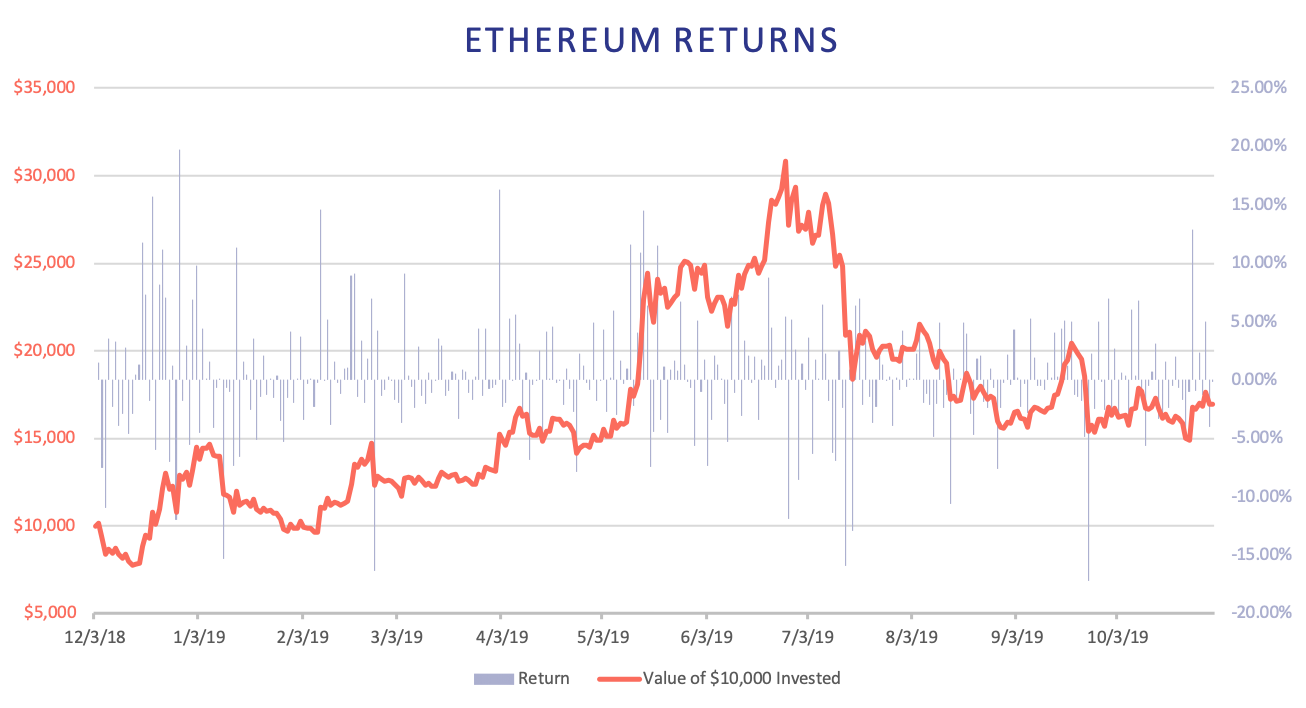

在2019年7月比特币复苏之前,以太坊和比特币的价格一直都是强相关的,两者的表现基本相当。7月以后,虽然比特币价格回暖,但以太坊开始了持续的下跌趋势。然而,比特币在2019年9月也出现了大幅下跌。在此期间,这两种资产的价值都超过了最初的200%。以太坊的价格较最高点下跌了约50%,而比特币的价格则下跌了约34%。在这段时期结束时, 以太坊的买入并持有策略实现了69.3%的回报率,比特币实现了131.4%的回报率。

橙色的线代表了投入1万美元的投资表现,蓝色的线代表了日回报,这些是根据每日价格数据计算出来的。

(上图:以太坊收益;下图:比特币收益,图片来源: Medium )

总结

ETH的20天策略在绝对基础上优于文中涉及的其他DeFi应用以及买入并持有策略。这是由于该策略在大部分情况下避免了ETH的下跌,同时在上涨期间产生了回报。50天策略同样抓住了3月份的上升趋势,并在7月份将持仓重新调整为稳定币,但在9月份经历了大幅下跌,这大大降低了该策略的最终回报。如果这些策略能够更快地调整持仓,那么50天策略的回报率将超过50%,而20天策略的回报率将超过130%。

我们也注意到持有ETH、BTC或TokenSets的风险更高,因为它们的价格波动更大。同理,Uniswap的DAI-ETH池流动资金提供者持有的稳定币占总资产的一半,这也降低了他们投资组合的波动性。

DeFi的另一个有趣的发展是投资头寸的代币化。例如,Compound的cTokens表示存款及其应计利息,但作为单独的token存在。这意味着该Compound存款可以被转移并存入其他智能合约,如Uniswap(存在一个cDAI-ETH池)。因此,cDAI-ETH流动性提供者既赚取Compound的DAI利率,又从流动池中赚取交易费用。同理,TokenSets也可以重新调整为cToken稳定币,比如cDAI或cUSDC,这样投资者就可以从他们的现金头寸中赚取利息。

正如我们的分析所示,DeFi领域给了那些能够接受不同风险和回报率的投资者一个机会。由于DeFi的开放性和去中心化特点,该领域可能会不断推出令人兴奋的新金融产品,并且值得关注其最新的发展。

注意风险

DeFi仍处于发展早期,所有的智能合约系统都应该被视为一场实验,并且具有很高的风险,存在损失资金的可能。

综上所述,投资者最好将他们的借贷和其他活动分散到不同的智能合约中,而不是一味地追求最高的收益。

再次强调,本文不构成投资建议。投资有风险,入场需谨慎。

Stablecoins and Tokenized Securities: A New Era of Digital Asset Management

Stablecoins and tokenized securities are transforming traditional finance, enabling instant transact...

CARV Announces Global Expansion with New Listing on Mercado Bitcoin

CARV expands globally with $CARV listings on Mercado Bitcoin and Tokocrypto, strengthening data sove...

Bitcoin To ‘Brutally Bleed Lower’ Or Break New ATH In Q2, Expert Warns

Real Vision Chief Crypto Analyst Jamie Coutts has sounded a stark warning for Bitcoin in the months ...