作者 | Delphi Digital

编译 | Odaily星球日报( @OdailyChina )

译者 | 叮当( @XiaMiPP )

编者按:比特币强势突破 96,000 美元关口,市场情绪又开始迅速升温。但相比于短期涨跌,更值得被讨论的,或许是加密市场下一阶段真正值得关注的方向。Delphi Digital 在其最新发布的《2026 年前瞻报告》中给出了 10 个核心判断。

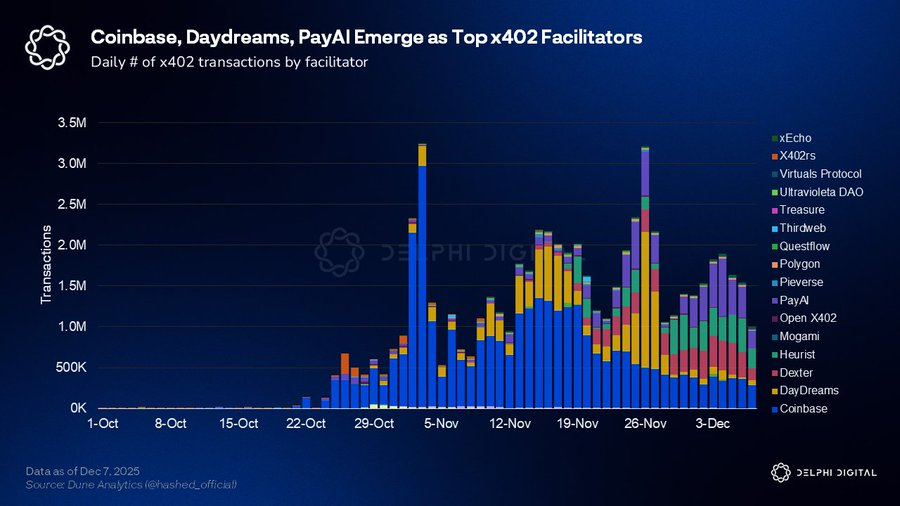

1. AI Agent 开始自主交易

x402 协议允许任何 API 通过加密支付来控制访问权限。当某个 Agent 需要一项服务时,可以直接使用稳定币完成即时支付——不再需要购物车,也不需要订阅体系。ERC-8004 则通过为 Agent 建立信誉注册表,引入信任机制:记录其历史表现,并要求其提供质押担保。

当二者结合,真正的“自主 Agent 经济”开始成形。用户可以将旅行规划完全交给一个 Agent:它会将任务分包给航班搜索 Agent,通过 x402 为数据付费,在链上完成订票流程,整个过程无需任何人工介入。

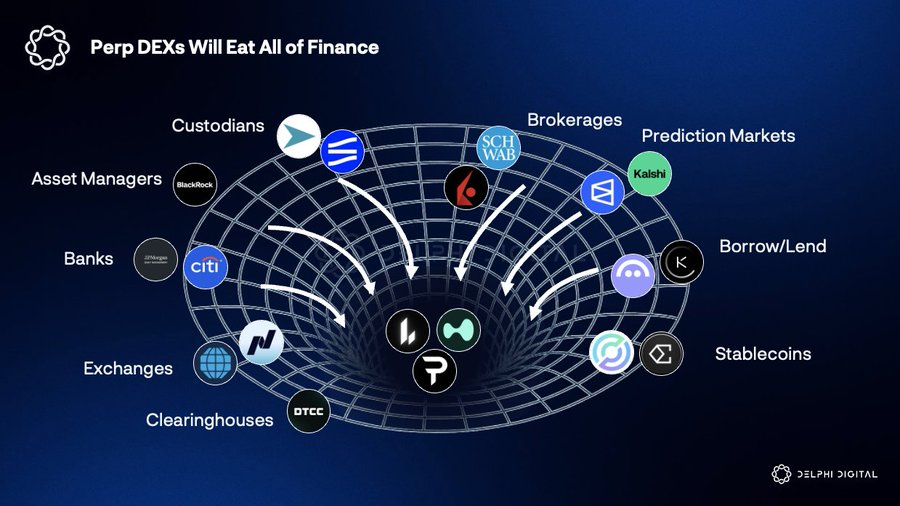

2. Perp DEX 吞噬传统金融

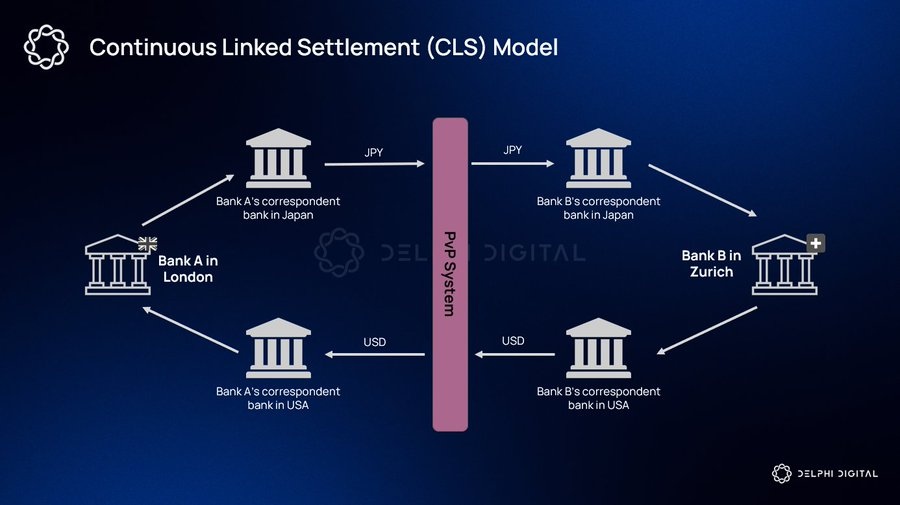

传统金融成本高昂,本质原因在于高度碎片化:交易发生在交易所,结算依赖清算所,资产托管则由银行完成。而区块链正在将这些环节压缩进一个统一的智能合约中。

如今,Hyperliquid 正在构建原生借贷功能。永续合约 DEX 有潜力同时扮演经纪商、交易所、托管机构、银行乃至清算所的角色。 @Aster_DEX 、 @Lighter_xyz 与 @paradex 等竞争者,正在加速追赶。

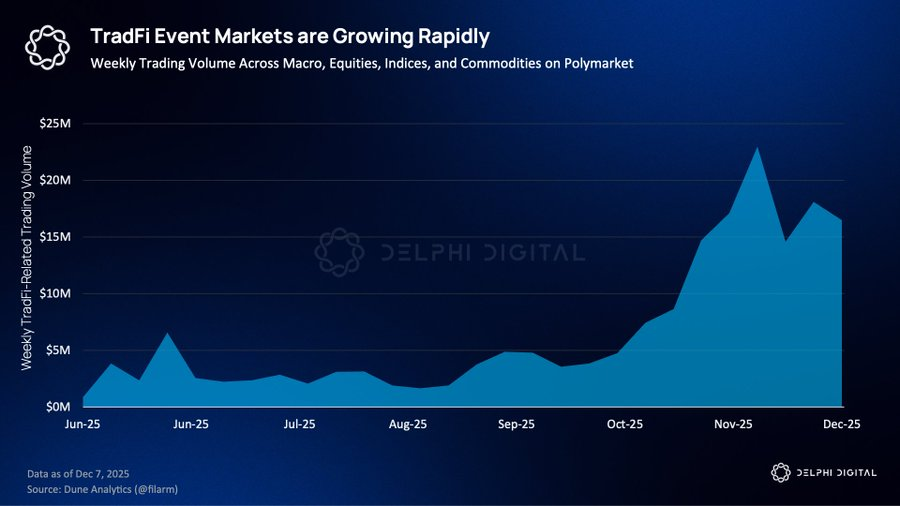

3. 预测市场升级为金融基础设施

盈透证券(Interactive Brokers)董事长 Thomas Peterffy 将预测市场形容为“投资组合的实时信息层”。目前,IBKR 上的早期需求主要集中在天气合约,用于能源、物流与保险风险管理。

进入 2026 年,预测市场将拓展出更多品类:围绕企业财报超预期与业绩指引区间的股票事件市场,CPI、联储决议等宏观数据市场,以及跨资产的相对价值市场。持有代币化 AAPL 的交易者,可以通过一个简单的二元合约对冲财报风险,而无需再绕行复杂的期权结构。 预测市场将正式成为一类一等的衍生品工具。

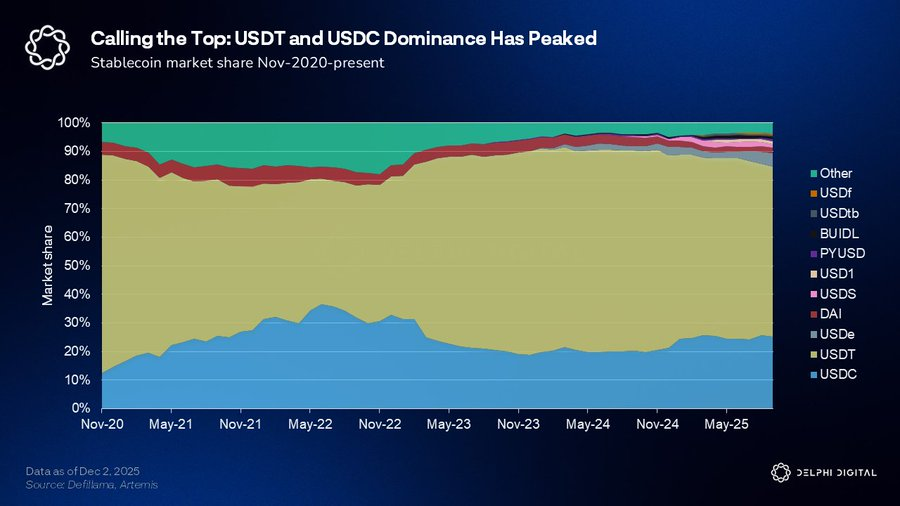

4. 生态系统从稳定币发行方手中“收回”收益

仅凭分发权,Coinbase 去年便从 USDC 储备中获得了超过 9 亿美元的收益。与此同时,Solana、BSC、Arbitrum、Aptos 与 Avalanche 等公链每年的手续费收入合计约 8 亿美元,但却承载着超过 300 亿美元的 USDC 与 USDT。推动稳定币使用的平台,向发行方“流失”的收益,甚至高于自身获取的价值。

这种局面正在被打破。Hyperliquid 为 USDH 发起竞争性竞标,并将一半储备收益纳入其 Assistance Fund。Ethena 的“稳定币即服务”模式,已被 Sui、MegaETH 与 Jupiter 采纳。 过去被动流向老牌发行方的收益,正在回流至真正创造使用场景的平台。

5. DeFi 打破低抵押借贷困境

DeFi 借贷协议已锁定数十亿美元 TVL,但几乎全部依赖超额抵押。真正的突破口在于 零知识传输协议( zkTLS) :用户可以在不泄露账户号、交易记录或身份信息的前提下,证明其银行余额高于某一阈值。

@3janexyz 已基于经验证的 Web2 金融数据,提供即时的低抵押 USDC 信用额度,其算法会实时监控借款人状况并动态调整利率。同一套框架还可以引入“历史表现”作为信用评分,为 AI Agent 提供信贷支持。 @maplefinance 、 @centrifuge 与 @USDai_Official 正在切入相邻领域。2026 年,无抵押/低抵押借贷将从概念验证阶段,迈入基础设施阶段。

6. 链上外汇找到产品市场契合点

当前,美元稳定币占据了 99.7% 的总供应,但这一主导地位或许正接近阶段性高点。传统外汇市场规模高达数万亿美元,却充斥着中介、割裂的结算体系与高昂费用。链上外汇通过让各类货币以代币化资产形式共存于同一执行层,压缩了整个中介链条。

真正的产品市场契合点,可能率先出现在 新兴市场货币对 ——这些地区的传统外汇通道最昂贵、效率最低,也正是加密价值主张最为清晰的落脚点。

7. 黄金与比特币领跑“贬值交易”

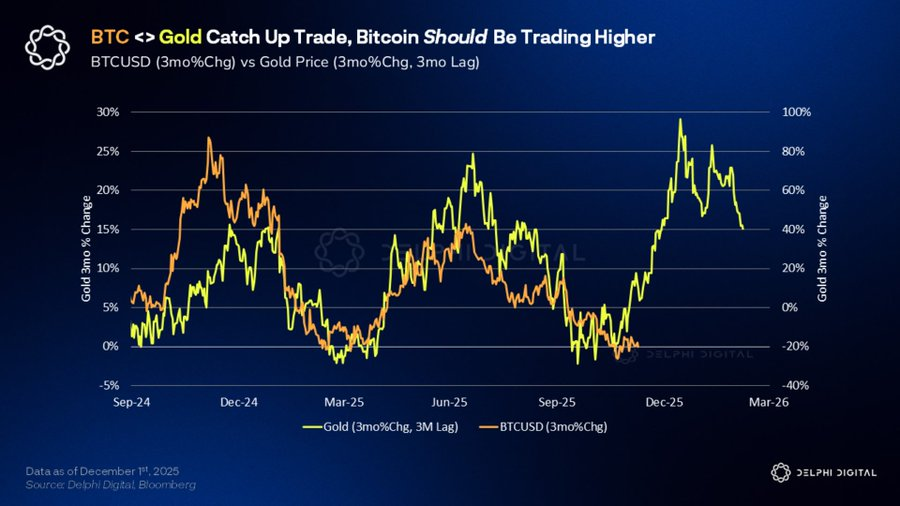

在我们将黄金列为“最值得关注的图表”之后,其价格已上涨约 60%。即便处于历史高位,各国央行仍累计购入超过 600 吨黄金,中国是其中最为积极的买家之一。

宏观环境依旧支持其强势表现:全球央行持续降息,财政赤字至少延续至 2027 年,全球 M2 再创新高,而美联储正在结束量化紧缩。历史经验显示,黄金通常领先比特币 3 至 4 个月。当 “货币贬值”在 2026 年中期选举前成为主流议题 ,两类资产都将承接明显的避险资金流入。

8. 交易所正在变成“一切应用”

Coinbase、Robinhood、Binance 与 Kraken,已经不再只是交易所,而是在构建真正的超级应用。

Coinbase 拥有 Base 作为操作系统,Base App 作为用户界面,USDC 收入构成底层现金流,并通过 Deribit 布局衍生品。Robinhood 的 Gold 会员数同比增长 77%,逐渐成为其核心留存引擎。Binance 早已达到超级应用规模,用户超过 2.7 亿,支付量达 2500 亿美元。当分发成本趋近于零,价值将集中于“ 掌握用户 ”的平台。2026 年,头部效应将开始明显拉开。

9. 隐私基础设施正在追赶需求

隐私正面临系统性压力:欧盟通过《聊天监控法案》,现金交易上限被设定为 1 万欧元,欧洲央行计划推出持有上限为 3000 欧元的数字欧元。

与此同时,隐私基础设施正在加速补位。 @payy_link 推出隐私加密卡, @SeismicSys 提供协议级加密解决方案, @KeetaNetwork 实现不暴露个人数据的链上 KYC,而 @CantonNetwork 则为大型金融机构提供隐私基础设施。如果缺乏私密轨道,稳定币的采用将达到瓶颈。

10. 山寨币回报将持续分化

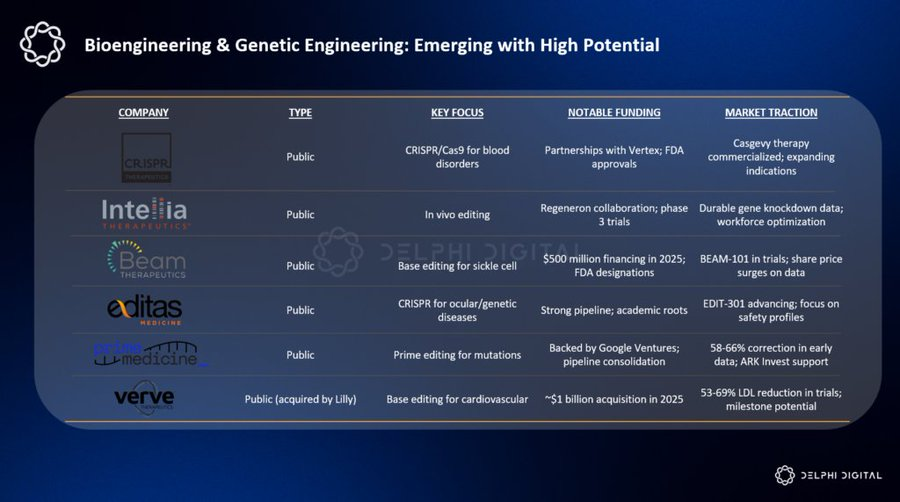

过去那种“全面普涨”的周期难以重现。未来仍有超过 30 亿美元规模的代币解锁压力,同时来自 AI、机器人与生物科技领域的竞争显著加剧,ETF 资金也将更多集中于比特币及少数大型资产。

资本将围绕“结构性需求”重新配置: 具备 ETF 资金流入的代币,拥有真实收入与回购机制的协议,以及真正实现产品市场契合的应用。 最终胜出者,将集中在那些在真实经济活动中构筑防御性护城河的团队。

结语

加密行业正在迈入下一阶段,制度化已不再是未来,而是正在发生的现实。预测市场、链上信用、Agent 经济,以及作为基础设施的稳定币,正在推动一轮真正意义上的范式转移。

加密,正在成为全球金融的基础设施层。真正理解这一趋势的团队,将定义下一个十年。