半年涨幅150%!大涨过后,投资者道出内心的纠结

进入5月,比特币涨势如虹,从月初的5300美元一路走高,在5月14日飙到8343美元,创下10个月以来的币价高点。

截至21日12时,经历小幅回调后,比特币价格依然坚挺,现报7922美元,相比去年年底3155美元的阶段性底部,涨幅达150%。

久违的大涨让比特币的全球流通市值再度重回1400亿美元,社交媒体上,有关“比特币还能上车吗?牛市何时开启?何时暴跌崩盘?”等讨论登上热搜。

目前,“定投”和“炒波段”是投资者在币圈金融市场搏杀的两个主要手段。老玩家杨明(化名)虽然长期看涨比特币,但仍希望从短期波动中获取更多收益。不过近期短时跌幅超16%的市场给他上了一课。

投资者余建业(化名)则制定了风险较低的“定投计划”。3个月前,他将该计划发布在某理财软件上,时至今日整体回报已超80%。讽刺的是,他并未严格执行该计划,“总是希望通过‘高抛低吸’来赚更多钱,可惜事与愿违。”

尽管收益没预期的好,但杨明和余建业一致认为,投资最重要的是风控。

大涨过后 投资者纠结

5月17日,比特币在3天前创下10个月的币价高点后,单日最高跌幅达14.2%的盘面(AICoin数据)再度让市场恐慌。

在知名老牌加密货币交易所Bitstamp上,BTC的跌幅十分夸张,半个小时内从7940美元跌至6652美元,暴跌为17%。

比特币大跌的消息很快登上了当日的微博热搜。舆论场上,外界对于比特币的质疑依旧。知名媒体人王志安发文表示,“比特币就是赌场,没有任何内在价值”。截至目前,该推文已有近1000条评论,点赞人数超600人。

讨论者中,有不少“圈外人”。他们认为,投资比特币属于先入场者收割后入场者,赚钱与否仅仅与入场先后有关,其他因素都只是表象。

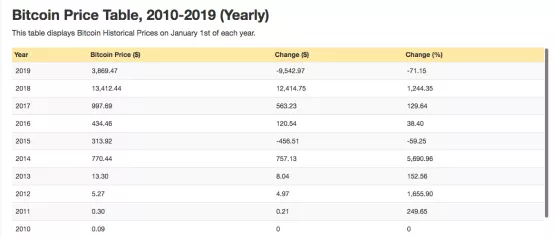

据Officialdata网站数据,2012年初,比特币报价5.27美元,随后币价持续上涨,2013年初报价13.3美元,2015年报价300美元,2017年报价997美元,并最终在2018年年初冲上了20000美元的历史高点。

比特币历史走势

从时间节点看,越早进场者,理论收益最高。不过,有着4年币市投资经验的王超(化名)告诉蜂巢财经,比特币的早期投资者大概率与高额回报无缘。“这么多年,我一直跟身边人说,买比特币能赚大钱,至少推荐了有上百人买币,但事实上,坚持下来的没几个。币价每次腰斩或暴涨,就有很多人被‘洗下车’。”

如今,比特币从5月初的5300美元一路走高,并创下8343美元的阶段性高点,就连币安近期发生的丢币事件,都没能把它拉下马来。相比去年年底3155美元的阶段性底部,比特币至今涨幅达150%。

不过,按照BTC 7922美元的现价来看,距离2万美元的历史高点仍有60%跌幅,上一轮牛市入场的投资者,如果拿到现在,肯定还是亏的。

由此可见,炒币赚钱不一定分“先来后到”,但把握入场时机尤为重要。那么,这轮大涨后,牛市来了吗?

近日,BitMEX首席执行官Arthur接受媒体采访时给出了答案,“比特币从上周的下跌中迅速回升至8000美元,这是市场目前处于上升趋势的迹象,牛市是真实的。” 今年4月中旬,Arthur曾公开预测,比特币将在未来两到五年内将达到5万美元。

目前,“定投”和“炒波段”是投资者在币圈金融市场搏杀的两个主要手段。有投资者犯了难,到底是短线操作追求持续获利,还是现在就开始建仓比特币,等待牛市到来?

对于“新高”后比特币价格是继续拉升还是持续回落,王超坦言不好判断。去年10月,他在比特币7000美元附近的价格选择清仓,如今错过这波大涨的他正纠结要不要重新买入。

短线“攒币”最怕踏空

与王超的纠结不同,年初以来,杨明便将手中的一部分积蓄换成了比特币,并开启了他的“波段”生涯。“我虽然长期看涨,但还是希望从短期波动中攒到更多的币。”

作为金融背景出身的币圈老玩家,他认为“持币不动”对多数人而言是最好的投资方式。“高手都说捂着币不卖,理论上也确实应该捂着,但实际操作时很难忍住。”

杨明说:“试问2017年初比特币创下1300美元的历史高点后,有几个人知道前所未有的大牛市还在后面?”

长期以来,币价的大幅波动是比特币给币圈人留下的印象。针对此特性,杨明认为,波段买卖是投资比特币行之有效的方法,“虽然不是赚钱最多的方式,但灵活投资可以有效回避市场风险,保存资金实力和培养盘感。”

比特币价波动明显

今年2月,比特币从3400美元低点涨近4000美元时,杨明选择卖出部分比特币,同时利用合约进行“套期保值”。这笔交易让他手中的币增加了约4%。

“套期保值”简称“套保”,交易者在买进(或卖出) 实际货物的同时,在期货交易所卖出(或买进) 同等数量的期货来保值。杨明举例,假如手中的现货有1个BTC,他会在合约中卖出1个BTC,如果币价下跌,他手中的币便会变多。

这并不意味着万无一失,“炒波段和套保交易最大的风险在踏空。”

对此他表示,波段交易是一种“与庄共舞”的行为,风险很高,不适合小白投资者,“稍有不慎,币就会越来越少。”

“闭眼”定投 需找准时间

在余建业心中,投资最重要的不是回报率,是风控。2017年年底进入币圈的他,从年初开始便制定了一套风险较低的“定投计划”。

他的谨慎源于第一次买入比特币的经历,“17年11月底时候,稀里糊涂买入比特币便赚了,运气好收益也不错,于是不断加仓,每天就跟打了鸡血似的,钱来得太容易。结果币价在一天内腰斩,收益直接清空。”

后来余建业明白,可以用时间来抹平币价短期波动,从而获取长期收益。经历一年的频繁交易颗粒无收后,他很快想到了定投BTC、ETH、EOS等主流币种,“闭眼”持仓。

余建业的定投计划BTC占比高达70%

但讽刺的是,他还是难以严格执行这个定投计划。“每次币价涨了点,我就想先卖出去,再低价接回来,希望通过‘高抛低吸’来买入更多的币,可惜事与愿违。”

不过,定投的前提是你相信比特币。“你对比特币、以太坊等主流币行情长期看好。如果从去年年初开始定投山寨币,你可能到退休那天也回不了本。”余建业说。

他坦言,定投的时间点很重要,“如果我在2018年开始定投比特币,那么我的持仓成本是逐步降低的,但到现在我可能都赚不了钱;而如果你从今年年初开始投的话,虽然持仓成本在逐步上升,但比特币涨了,整体是盈利的。因此,定投的时间选择很重要。”

“其实,每个人都可以指定自己的定投计划,以周或以月为单位都可以,但首先你得确定从什么时间开始定投。最后,就是止盈落袋为安。”余建业说,在止盈前,所谓的收益率不过是账面财富。”

对于炒波段,余建业则心有戚戚,“短线操作,太专业了,玩儿不转。”

本文来自公众号:蜂巢财经News