“比特币们”能让世界避免经济危机吗?

2016年11 月的时候,《上周今夜秀》主持人John Oliver曾经断言,2016 年是“最糟糕的一年”。2017年底,有人在社交媒体上问:“如何总结过去的 2017 年?”有人回答:“你现在还认为 2016 年是最糟糕的一年吗?”现在看来,John Oliver的预测应该改成“2016是史上最糟糕的一年,但也是未来十年内最好的一年。”

在1997年的贺岁剧《甲方乙方》中,电影末尾葛优说:“1997年过去了,我很怀念它”。现在,2018年又过去了,有什么值得我们怀念的吗?

过去这一年,世界各大经济体走得磕磕绊绊。

欧盟委员会以“意大利没有遵循财政纪律要求”为由,驳回了意大利2019年2.4%的赤字率预算案;

美国对外发动“贸易战”,加拿大、墨西哥、欧盟、中国等国家和地区焦灼应对加征关税、出口禁令等惩罚性措施;

创业明星成老赖,远赴大洋彼岸继续“寻梦”;

“京城IT四少”之一,茅侃侃用“我爱你不后悔,也尊重故事的结尾”给自己写下最后注脚;

在2018年中国股市最后一个交易日中,沪指、深指、创业板分别以下跌24.59%、34.42%、28.65%结束2018年的行程;

曾经估值10000亿美元的Apple遭遇滑铁卢,三个月内市值内跌去一个Facebook,今年1月4日股票下跌9.96%,市值蒸发700亿美元。

2018年,居然是“躺赢”的一年。 创业的、炒房的、买股票的、买币的,都被按在地板上用力摩擦。然而,你不做任何投资和理财,只要躺着不动,就能赢99%的人。

“预测超准”的中金分析师王汉锋回应质疑道: “这让大家知道像我这样的普通人,在年初有怎样的憧憬,在年底又有怎样的失落。”

2018年,伴随经济持续低迷,大家一遍遍温习“经济危机10年周期”规律。掐指一算,寒冬降临。

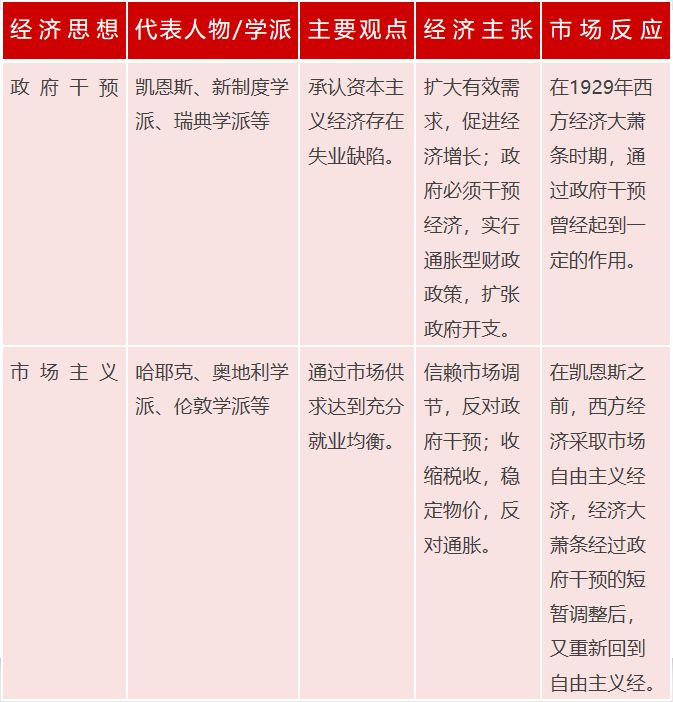

在经济学史上,有很多应对经危机的方式。 围绕“自由”和“干预”两大核心,展开的经济制度辩论延续差不多两个世纪,二者当然各有所长,但大多能解“近渴”,解不了“远忧”。

“自由”和“干预”

主流经济学理论大致分为两派:市场自由主义和政府干预主义。

从19世纪下半叶到20世纪初,世界进入电气时代。当时虽然工业股票成为股市香饽饽,但是在随后20多年里,道琼斯指数年化增长只有3.2%。

进入20世纪20年代后,反转发生,从1924年到1929年,道琼斯指数连涨6年,这是互联网泡沫之前,道琼斯指数连续上涨的最高记录。

很多历史学家和经济学家把这个功劳推给了美国第30任总统,Calvin Coolidge(卡尔文·库利奇), 他宣称“美国的事业就是商业”。 Coolidge寡言少语,不干涉经济,自由主义政策成就了当时美国股市的繁荣。

然而,在后来的发展中,“自由”逐渐显现问题。于是在经济危机中,“干预”强心针起到了缓解作用。但值得注意的是,截至当下,“自由”和“干预”都没法避免经济危机的宰杀。

“自由”和“干预”注定无解?

不论是Coolidge还是胡佛,都认为对商业的干涉越少越好,采用的自由主义经济政策,为美国迎来了十几年的辉煌。道琼斯指数从100点到200点用了22年时间,而从200点到300点仅用了一年多的时间。1928年12月31日,道琼斯指数突破300点,以全年48%的增长完美收官。

然而,仅10个月后,1929年10月24日,华尔街股市便迎来暴跌。在这个“黑色星期四”,金融全面崩溃。彼时纽约街头飘扬着一首童谣:“梅隆拉响汽笛,胡佛敲起钟。华尔街发出信号,美国往地狱里冲!”千千万万人陷入了生存挣扎,失业率从3.2%上升到8.7%。 “千百万人只因像畜生那样生活,才免于死亡。”( 《光荣与梦想》)

与此同时,凯恩斯主义迎风起浪,越来越多的呼声要求政府干预经济,于是政府出手,很快便让美国经济见效。凯恩斯也因此被誉为“战后繁荣之父”。 事实上,政府干预经济理论是在自由经济的基础上发展起来的,它的功效可以用一个成语形容——“扬汤止沸”,只能解决一时的危机。

从另一方面来看,凯恩斯曾说过:“长期来看我们都死了”。这也许是对经济危机来临时的悲观表现,但长远看起来更像是一种预测。朗咸平曾经对凯恩斯主义有一个绝妙的比喻, 他把经济比作人体,凯恩斯主义比作强心针,每当人体出了病患问题时,不问青红皂白,先来一剂强心针,来换得暂时的精神抖擞,这样一味打强心针,最终会对人体造成致命伤害。

面对同样的问题,哈耶克主导的自由经济主义,倡导“危中有机”,它通过实行积极的产业政策,重新配置公共资源,这种方法被誉为“良医”。

但在时间的检验下,问题也逐渐凸显。坚持这一主义的经济学家嘴边经常说一句话:“in the long run”,见效太慢了,具体要多久才算long,这实在是一个很难回答的问题。

如果在危机时期,采取政府干预经济政策是寅吃卯粮,用力过度。可是抱歉,在市场自由主义下,你活不到卯时。

经济危机为何而来?

值得关注的是,奥地利学派准确预言了1929年和2008年两次全球重大经济危机。但是关于两次经济危机发生的原因,许多经济学家都从自己的角度出发,分析各中原因,至今没有盖棺定论。

在大部分人意识里,工业时代的经济危机大多来自于生产过剩,近代的经济危机则大多是由债务危机引起的。由于凯恩斯主义的盛行,靠扩大信贷、债务规模来刺激经济的手段就没停过。这个观点没错,但不够具体。

经济学家弗里德曼认为经济危机纯粹就是货币问题。弗里德曼认为,如果对通货膨胀的预期是一致且稳定的,即使每年通货膨胀20%也不会对经济造成影响,每个人在参与经济的时候会自动加上通胀效应。

但这个世界的通胀从来都不是恒定的,2018年,货币暴雷让人咋舌。

土耳其里拉暴跌,全年累积下跌逾40%,其他一系列新兴国家货币“跟跌”;

阿根廷通胀率一度超过30%,将基准利率升至60%,成为了全球利率最高的国家;

自2008年全球金融危机以来,欧洲银行系统坏账已经超过了8000亿欧元。

通胀的不恒定,会造成通货膨胀预期混乱。为了避免风险,生产者不敢投入,消费者不敢消费,从而造成经济下行,如果政府采取的刺激政策不恰当,那么就会进一步加剧通胀预期的混乱,形成恶行循环。

哈耶克则认为经济危机更多取决于银行借贷的失衡,所以建议政府完全不要干涉市场,废除央行对货币发行的垄断,实行货币发行自由竞争制度,让银行也可以自己发货币。

顺着这个脑洞大开的建议来梳理,哈耶克认为,货币发行不应该被垄断,而应该在自由竞争的货币发行机制下,市场可以自由选择货币,那么发行方为了自己的货币能够被认可选择,必然会努力地去维持自己所发货币币值的稳定。劣币淘汰,良币循环。

在两位代表人物看来,经济危机的到来,都和货币发行不无关系。这么说来,当下火热的“通证经济”似乎更契合弗里德曼和哈耶克的观点,那么“比特币们”能决这一问题吗?

“通证经济”可以让世界避免经济危机吗?

在了解通证经济之前,要先了解什么是通证。通证是一个应用在网络通讯中的计算机术语,含义为“令牌、信令”。

今天的通证是“加密可流通的数字权益证明”,它是有内在价值的权益凭证,这种凭证一定是以数字形式存在的;此外,通证受密码学保护,具有无法篡改、隐私性特点;最后,流通的通证才具有价值意义 。

回到奥地利经济学派的思想中, 哈耶克的《货币的非国家化》颠覆了货币制度观念,允许私人发行货币,并自由竞争,这个过程会产生良好的货币。

非常巧合的是,通证具有赋权功能,不受人为的影响和束缚,万物皆可通证化。人人都是经济体,人人都可以基于自己的权益发行通证。“通证经济”通过改造生产关系,极大地调动了劳动参与者的积极性和创造性,可以充分激发出经济体的活力,促进经济增长。

事实上在区块链行业里,一些人之所以有坚定的通证经济信念,是因为是奥地利学派的忠实粉丝。 就比特币而言,发行量恒定,在10年的时间里,凝聚了高度的共识,这种共识产生于自发而非强权,所以它才可以被接受并且流动。

此外,尽管在比特币之后的其他通证经济体存在通胀,但是通胀是恒定的,人为无法操纵通胀的数值。通胀原因透明公开,风险公开,应对办法充足。所以在自由竞争的环境下,哪个经济体能把通证经济模型设计好,并且产生良性运行,得到社区的高度共识,那么这个通证就可以成为良性通证。

目前,经济下行已经成为必然趋势,2019不会比2018更好过。面对经济危机这一世纪难题,通证经济发展不过短短10年时间,宏观上还没有成功的模型供我们参考。但是结合奥地利学派的观点,通证的自由竞争与货币的自由竞争如出一辙,而通证经济更优越的地方在于通胀是恒定的,谁都无法改变既定规则。在开放环境中,只有竞争才能促进经济良性循环,降低经济危机发生的风险。