链上指标表明底部已近,但宏观呢?

FTX 崩溃的影响继续蔓延。这一次,最大的加密货币贷方 Genesis 已停止提款,并且据传它将筹集 10 亿美元的紧急资金。因此,Gemini 的 Earn 产品也被迫冻结了 7 亿美元的客户资金,因为它依赖 Genesis 作为该收益的主要交易对手。

尽管如此,加密货币价格仍保持相对良好,仍高于上周的低点。尽管恐惧和不确定性继续盛行,但克里斯·伯尼斯克 (Chris Burniske) 等该领域的一些人物已经直言市场处于或接近底部。

我们通过分析之前周期的历史链上数据来研究这种可能性。

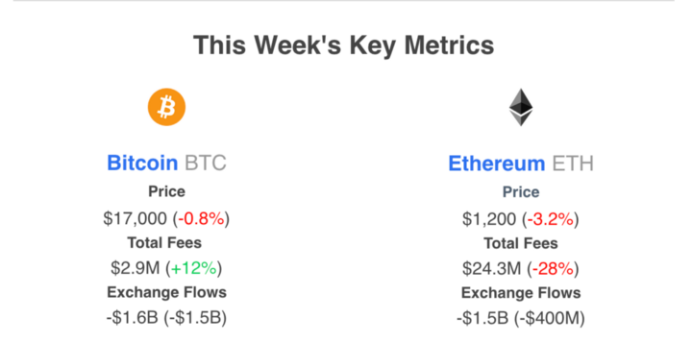

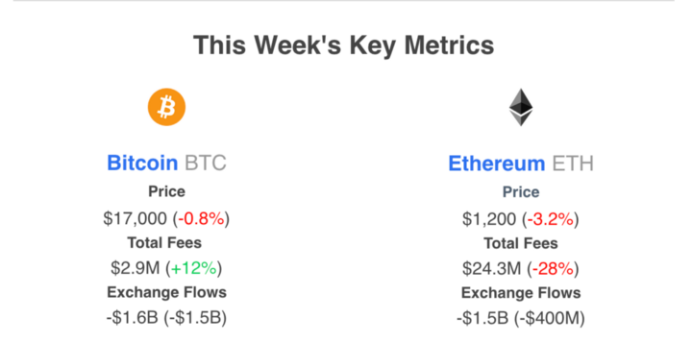

网络费用——使用特定区块链所花费的总费用总和。这跟踪了使用比特币或以太币的消费意愿和需求。

以太坊费用大幅下降,可能是由于上周的波动增加了用户为避免清算或恐慌性抛售而愿意支付的金额

本周比特币费用反而继续上涨

交易所净流量——流入/流出集中交易所的特定加密资产的净流入量减去流出量。进入交易所的加密货币可能预示着抛售压力,而撤回则可能表明积累或对中心化交易所的不信任

在过去的几周里,我们看到了中心化交易所的大量资金外流

仅本周就有 30 亿美元的比特币和以太币离开 CEX,比上周多出近 20 亿美元

加密货币触底了吗?

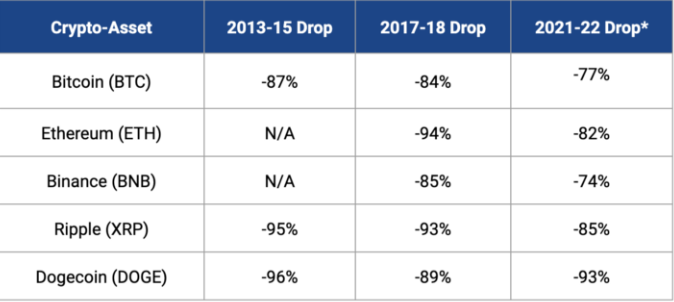

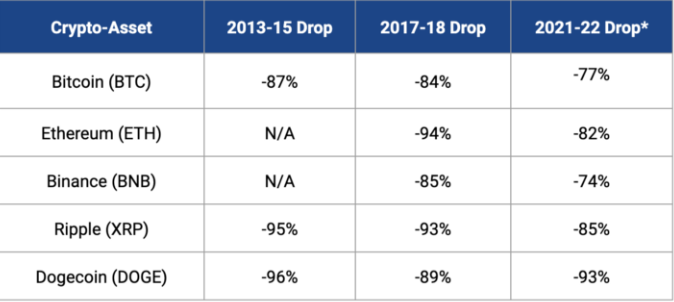

许多加密资产上周达到了新的年度。所有市值排名前五的资产(不包括稳定币)均较 2021 年的高点下跌了至少 74%。

减少回撤——从历史上看,大多数主要加密资产在下一个熊市中的跌幅都小于上一个熊市

就像 2021 年牛市的百分比涨幅小于 2017 年一样,回撤可能不那么严重

相信我们可能会经历一个相对温和的熊市的一个潜在原因是,加密货币投资者已经扩大到 2018 年的持有者基础之外,主要的科技基金和金融机构现在直接或间接地涉足该领域

这种模式提供了一些“hopium”,尽管它肯定不能保证这个熊市我们不会看到更大的崩盘

通过深入研究链上数据,我们观察到另一种有潜力的模式。

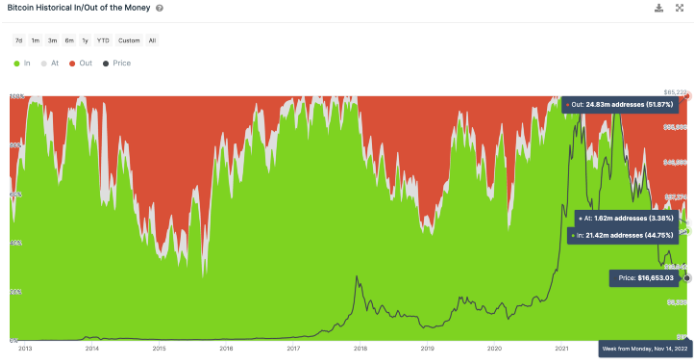

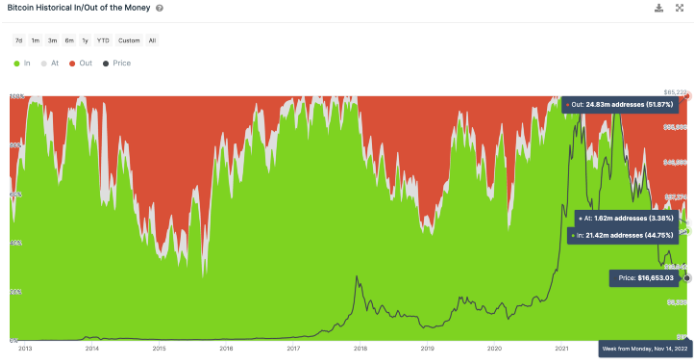

大多数 BTC 持有者出现亏损——自 2020 年 3 月以来,超过 50% 的比特币持有者首次出现亏损

2015 年,持有比特币的人损失了 62%

2018 年是 55%,我们目前是 52%

自成立以来已升值 25,000% 的资产拥有大多数持有人可能是看跌势头过度的迹象

与 2018 年的 3 个月相比,2015 年大多数持有人需要 6 个月才能恢复盈利

熊市周期似乎越来越短,随着时间的推移,越来越少的持有人亏损。这种趋势也有利于接近潜在底部的机会。

熊市积累——长期投资者历来在熊市期间加倍押注比特币

2022 年也不例外,持有超过一年的地址(被 ITB 归类为“hodlers”)持有的比特币数量达到新高

年初至今,持有者的余额增加了 270 万个比特币

长期投资者的需求在熊市中慢慢为比特币创造了底线,他们通常会在创下历史新高后不久开始向新投资者出售

虽然这些链上指标表明我们进入熊市的时间可能较晚,但与 2018 年或 2015 年相比,加密货币与当今经济的隔离程度要低得多。无论好坏,加密货币以外的机构在 2020-21 年开始购买,这导致与传统市场的更高相关性。

加密股票相关性处于年度低点——比特币与标准普尔 500 指数的相关性达到 -0.58,为 2021 年 6 月以来的最低值

FTX 崩盘带来的逆风导致加密货币与股票脱钩,因为内部抛售压力增加,而股票庆祝低于预期的通胀打印

目前尚不清楚相关性是否会像几个月前那样高,但如果该行业希望继续增长到数万亿美元,则可能需要外部资本进入

进入 2023 年,许多宏观专家仍持悲观态度,美联储表示利率可能必须高于最初预期且持续更长时间

加密货币最近的投降是否表明我们处于或接近底部,就像之前周期中建议的链上指标一样?还是加密货币变得依赖于外部资本流动,阻止它在股市触底之前触底?

希望我们很快就会知道。

所有资讯平台均(蟹老板的进击之路)