FTX究竟会不会暴雷?关于FTT/SOL充当抵押物进一步探讨

资本市场就是你情我愿,贷方愿意接受FTT 当作抵押品是因为FTX 已经是全球大所,盈利能力有目共睹,还款能力很好。贷方也不是傻蛋,市场筹码在谁手上、有没有清算风险,这些一开始就会考虑进去】那么有必要探讨一下贷方到底是不是傻蛋?

第一个问题是风险参数是不是合理,Compound从2020年起就一直委托Gauntlet 对抵押借贷风险参数进行压力测试,目前普遍的是稳定币80%左右的质押因子,非稳定币50%-70%的质押因子

FTX平台上,SOL和FTT提供了90%-95%的质押系数。高度集中的SOL/FTT持有量和高出市场水平的质押系数意味着更高的风险。FTX是否兼具运动员和裁判员的双重身份?

第二个问题是市场真的普遍接受FTT/SOL的抵押价值吗?主流链上lending协议中,AAVE、MakerDAO、Compound均不支持FTT作为抵押物

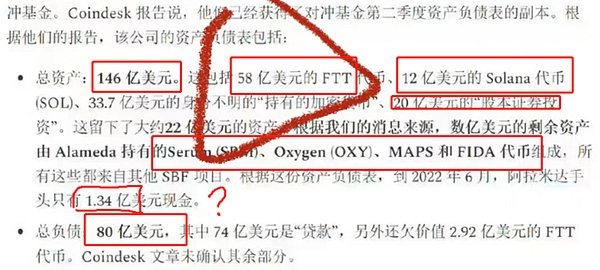

我们知道,SBF实际是“抵押了”126亿美金的SOL+FTT等,向用户借了74亿美金。大概能承担FTT,SOL 40%的跌幅。其实即使跌到资不抵债,也不用慌,因为FTX是sbf自己家开的,他完全可以信用贷的方式继续

使用用户资产,直到用户提币。产生挤兑。但是昨晚开始事情有一点蹊跷。何一讽刺信用贷问题后不久发推配图健次郎(名台词:你已经死了)之后,CZ昨晚发推表示区块链是有风险的。随后。data nerd分析是币安账户从FTX提走5.8亿U价值的FTT,刚好是SBF持仓的1/10,数字不多不少。随后 FTT 开始大跌

事件还在持续发酵中,这时候我们才意识到,除了只有1.34亿美金的现金之外,alameda的资产负债表中并没有,比特币和以太坊这些价值币。他一直和大家都不是一根绳上的蚂蚱。相对的,面对针对他的做空,也更难寻求到盟友

我们再说SOL

Solana上的头部借贷协议Solend支持FTT作为抵押物。但在今年6月,由于一名巨鲸用户的大量SOL/FTT处于清算边缘,Solend启动了【紧急权利】的争议提案,在必要时可以接管巨鲸账户。而事实上Solend为SOL/FTT提供的质押因子仅为80%,远低于FTX

另一个支持FTT的借贷平台是Cream。但早在2020年8月, Fabric Ventures 合伙人Julien Thevenard就指控 SBF 在CREAM上抵押了大量的 FTT、SRM,贷出其他DeFi代币并进行价格操纵,期间FTT一度占到平台TVL的40%

再次澄清,关于链上defi的分析并不试图论证任何行为的合理性,只是希望为“市场是否接受FTT/SOL的抵押物价值提供一定参考”

第三个问题是真正的出借人是否足够知情。首先需要确定,FTX上用于借贷的资金,有多少来源于用户?如果有,用户是否知道自己的资金会被以什么样的形式出借,潜在的风险事件下如何获得足额的偿付?

最近谣言四起说GATE也有暴雷风险?

gate和ftx都可能暴雷?两大交易所同时谣言四起,谁是最大受益者?火币又因GALA时间差评不断?细思恐惧。某大交易所币币免费,利用熊市击垮对手,吸引其他平台用户已非公开秘密,你怎么看这次的谣言 or 潜在危机呢?

持续更新中,喜欢+关注(所有平台均为:开舒克的老陈)观看更多内容~

欢迎志同道合的币圈人一起探讨~

感谢阅读,喜欢的朋友可以点个赞关注哦,我们下期再见!