网传FTX要暴雷?SOL也要遭殃?这将是爆炸消息!

今日一早醒来,两大事件直冲我脑门,一,GALA归零了?二,FTX要暴雷?这两个消息我一看到最震撼的是FTX,如果暴雷的话对于币圈影响无疑是最大的,那么比特币真要摸一摸底部了,我担心我的仓位!!让我们快速了解下这个事件到底会不会发生,必须看!关乎大家的仓位!

FTX的债务困境与爆雷风险

FTX有多少现金?

两个来源:股权注入/筹集的资金,交易收入的手续费

注入资金根据公开数据,FTX筹集了 18亿多。再根据官网FTT销毁,可以推算,总共赚手续费14亿,即约33亿现金——里面不包括我们无法推算的支出。再看 SBF_FTX投资的 Alameda在公开报道中的资产负债表,有问题!

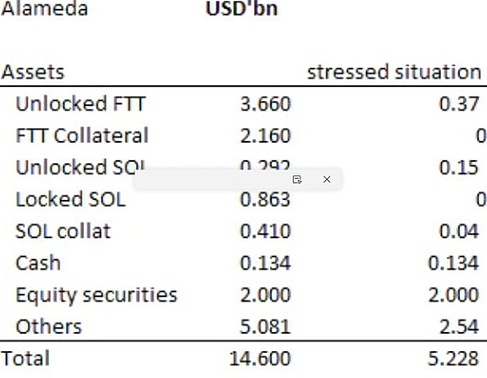

大部分负债都被当作现金? 其中, FTT甚至都作为贷款的抵押品 假设Alameda不抛售,但在熊市,他们的负债可能因为死亡螺旋变成如图所示

锁仓代币在债务危机中,会被估价为零。而巨大债务让他们不得不持续抛售,并大幅折价 他们已经证明自己是天才的大玩家,但真正的问题还不至于此

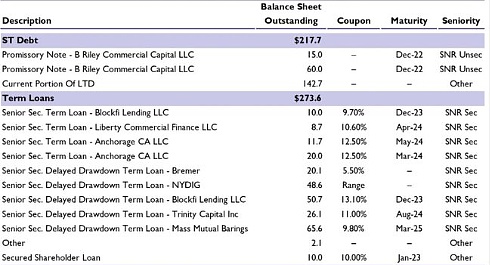

我们看一下矿业

自称世界最大的矿厂Core Scientific正面临严重风险,他们有75000台矿机,一开始是1万多美元一台,如今不值2000美元 但一开始,矿工都为自己融资——而且是用矿机作为抵押,如图 现在放贷方惨了。因为抵押品尽管跌了80%多,但拿到矿机现在开机即亏损,用处很小

作为矿厂,现在不得不进行消耗战:要么卖矿机,要么亏本也挖矿卖币,慢性死亡 随着信贷紧缩,来自矿业和风险将传递到放贷放,比如BlockFi… BlockFi 的贷款业务糟糕,在牛市中就无法赚钱,又还碰到了三箭爆雷等风险 BlockFi中的存款多来自散户,6月份面临挤兑,但没有人愿意真正救它

SBF出手援助BlockFi,没有他的援助,灾难将进一步蔓延,甚至由于散户的悲剧,引发SEC的愤怒 加密领域有许多不道德的人,但 FTX 目前仍然保持着初心

一系列悲观事件让我确定BTC将去到14000以下… 回到FTX上,因为Alameda的风险,未来FTT甚至也没有人用来作为抵押品

SOL也将收到波及

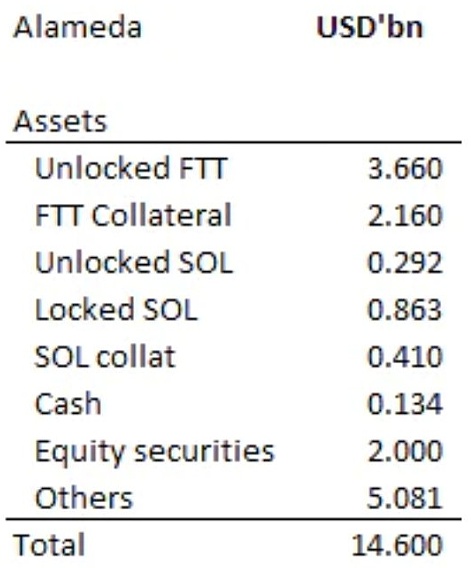

依据coindesk发布的文章,alameda账面资产一共146亿美元,其中负债80亿,推算所有者权益应为68亿,负债中有74亿为贷款,2.9亿锁定的FTT

146亿资产中含有大量的ftt、sol以及solana全家桶,合计超过70亿美金,现金及其等价物只有1.34亿美金,股权类证券20亿美金,solana全家桶的具体规模没有提到,推测solana全家桶+其他主流代币+其他资产为50亿美元左右

ftt、sol以及solana全家桶因为它们没有实现足够的去中心化和市场认同,极端情况下价值很难保持稳定,所以即使锁定的ftt/sol已经按照50%的市场价值进行了保守估值,我们仍然无法将其视为核心资产抵押

此外,coindesk并未20亿美元的股权类证券是否全部上市或者具备足够的流动性,我们按照80%为其进行短期变现的定价

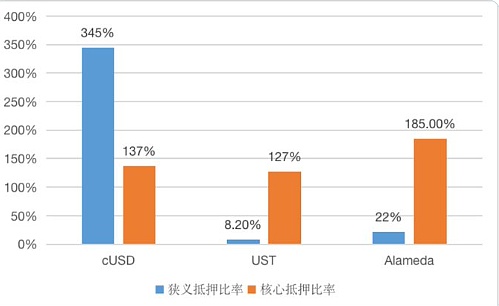

据此计算得出的alameda核心抵押比率和狭义抵押比率分别为22%和185%。这意味着如果Alameda需要立刻偿还所有债务进行清算(当然这种假设并不可能发生),每1美元的债权可以分到0.22美元、价值(或者曾经价值)0.95美元的SOL/FTT、价值(或者曾经价值)价值0.9美元的未知资产

看起来狭义抵押比率会使Alameda的债权人变得安全,但不要忘记,UST崩溃前其狭义抵押比率也超过了100%,但最后债权人(UST)持有者仅拿到了0.05-0.2(UST价格)的偿还和位置价格的LUNA2

同样可疑的是FTX此前为平台用户提供的5%不限量高额收益。累计销毁5.1亿美元的FTT意味着有5.16/33%*67%≈10.3亿美元归属于FTX(由于FTT历史价格有波动这一数值并不准确)。按照过去12个月(包括一部分牛市)销毁FTT价值3.1亿美元,对应6.2亿美元的收入

按100亿的资产沉淀进行估算,5%意味着5亿每年的资金成本,而FTX在营销端的大额支出,交易业务显然无足够的利润来覆盖5%的利息。另,Q2数据显示Alameda在truefi上有1.37亿美元的贷款,利率为7.05-7.15%,某种程度上代表了ftx的资金成本,而ftx平台的5%收益率低于此,从动机上来说某些行为是有利可图的

当然,我们无法排除这是Alameda或者SBF拥有非常高超的交易,为用户带来了丰厚的利润,但同样不要忘记,上一个这么辩解的男人叫做Zhu Su

除了FTX本身以外,不要忘记链上Defi协议,作FTT/SOL持最大的持有者,Alameda在交易深度不足的时候有能力通过借贷的方式套取链上流动性。Solend目前拥有仅3亿的TVL,同时它还为SOL、FTT提供与USDT/BTC相同的质押系数——80%

FTX、Solend以及其他CEX和DeFi协议为SOL、FTT提供的巨额潜在信贷敞口使得SOL/FTT与LUNA存在显著差异,这意味着如果真的发生极端情况,做空SOL/FTT不会像LUNA那样顺利

需要特别指出的是,本文并不试图论证Alameda/FTX存在资不抵债的问题,事实上核心抵押比率分析框架的假设并不成立。但通过这种分析我们应当意识到:

1.alameda存在严重的高杠杆经营问题,资产负债表构成非常危险

2.ftx以及alameda的资金来源及使用存在很多可疑之处。

3.SOL/FTT的过度集中会给支持它们作为抵押物的Defi/Cefi带来连带风险

杠杆过高并不意味着alameda/ftx会像LUNA一样迅速崩溃或者必然崩溃。但要明白,这种程度的杠杆对经营者来说是一场豪赌。如果一切顺利SBF可以赚取大量收益而你拿回本金。如果出现问题,SBF会输掉本金,但是输掉的会是你的本金

在情况改善或者被澄清以前,我会远离Alameda,远离ftx,远离solana全家桶,远离支持SOL/FTT做抵押物的Defi协

欢迎志同道合的币圈人一起探讨~

感谢阅读,喜欢的朋友可以点个赞关注哦,我们下期再见!