分析GMX:市场下行反“成就”GLP,流通量上升47.1%

近期GMX各项数据表现亮眼,相对而言,GLP收益更高、风险更低,更适合普通投资者。

熊市中泡沫褪去,一些能给用户和治理代币的持有者带来真实收益的项目受到关注。GMX是近期表现最好的加密资产之一,价格从6月17日的13.2美元涨至9月5日的56美元,几乎回到了历史最高点。在对比近期的数据后,发现

在7月1日~8月31日这两个月时间里,Arbitrum上GLP的供应量增加47.1%。

7月1日~8月31日期间,ETH的表现优于BTC及大多数其它加密资产,Arbitrum上包含费用的GLP表现仍然优于ETH-USDT LP和指数策略(50%稳定币、25% BTC、25% ETH)。

Arbitrum上8月底最后一周GMX中的费用收入为216.8万美元,比7月初的一周上升259%;8月底最后一周GMX平均每天的独立用户数比7月初上升48.1%。

Arbitrum上GMX的质押收益率为13.23%,其中包括5.78%的ETH和7.45%的esGMX;GLP的收益率为27.74%,全部为ETH。

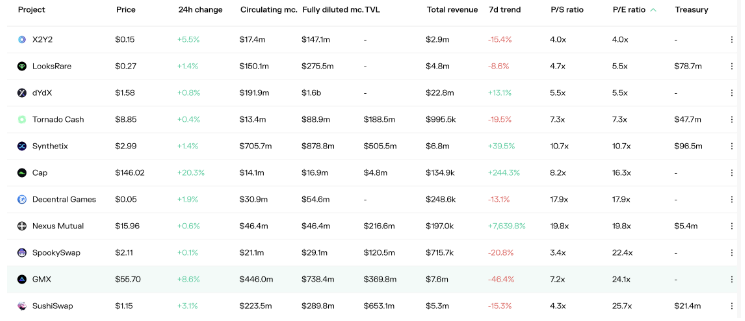

GMX的P/E为24.1,相比于GMX,GLP的收益更高、风险更低,但GMX的市值比GLP更高,GMX的投资者可能是考虑到近期GMX释放量的减少,或押注于业绩的进一步增长。

基本概念

GMX是一个去中心化交易所,采用的由一篮子资产组成的交易池,根据Chainlink预言机价格进行定价,可以交易现货,也可以加杠杆交易永续合约。协议依靠交易中产生的各项费用帮助流动性提供者和治理代币的持有者赚取收益。

GMX体系内有两种代币,分别为协议的治理代币GMX和LP(流动性提供者)代币GLP。如果在Uniswap V2中提供流动性,会得到代表该流动性池份额的LP代币,不同的流动性池对应不同的LP代币。但GMX中只有一个流动性池,可以用单一的资产提供流动性,不管用什么资产提供流动性,对应的都仅有一种LP代币,即代币GLP。代币GLP由一系列主流资产组成,目前包括约50%的稳定币、28%的ETH、20%的WBTC,还有少量LINK和UNI,能够满足主流的WBTC和ETH的杠杆交易,多空双方的交易对手都为GLP池。GLP的价格除了由组成的资产价格决定外,还需考虑GLP在与交易者博弈过程中的盈亏情况。因为GLP与交易者是零和博弈,交易者亏损则GLP获利,其币价将上涨,反之亦然。

目前GMX已在Arbitrum和Avalanche上线,现货交易和杠杆交易产生费用的30%以ETH(Arbitrum中)或AVAX(Avalanche中)的形式分配给GMX的质押者,70%分配给GLP的持有者。在流动性挖矿过程中,GMX代币并不会直接分发给用户,而是以esGMX的形式发放。esGMX需要质押一年才能完全解锁为GMX,在此期间用户还需要质押GMX/esGMX或持有GLP。esGMX也可以用于质押,可以和GMX一样获得收益。目前Arbitrum上的GLP持有者已经不能再获得esGMX,但GMX或esGMX的质押者仍可获得。在启动的早期阶段分发额外的奖励有利于GMX的扩张,若GMX继续扩张至新的市场,GLP持有者在早期仍然可以获得esGMX奖励。

GLP的供应量

基于GMX的收益分配模式,要想给GMX分配更多的收益,就需要协议具备更强的赚钱能力。GLP作为交易者的对手方,承担着各种风险,那么GLP的收益要足够高,才能吸引足够的流动性,也更有利于交易者的交易。由于GMX在Arbitrum上线更早,且交易量也主要在Arbitrum上,以下着重采用Arbitrum上的数据

截至9月5日,Arbitrum上的GLP供应量约为3.17亿枚,折合约2.89亿美元。在2022年7月1日~8月31日期间,GLP供应量由2.04亿增长到3亿,上升47.1%。从GMX上线以来,GLP的供应量整体持续增加。现阶段Arbitrum上的GLP并不能继续获得esGMX,收益仅以ETH的形式发放,近期的APR接近30%,也带动GLP的供应量进入快速增长阶段。

GLP的表现

除交易费用相关的收入之外,GLP还有一笔潜在收益(或损失),它作为杠杆交易者的对手盘,当交易者获利时,GLP遭受损失;当交易者亏损时,GLP获利。需要注意,这和在Uniswap提供流动性产生的无常损失并不相同,风险比AMM中的无常损失要高很多,这部分收益或亏损并不计入协议收入,由GLP自负赢亏,获利时也不必分配给GMX的质押者。

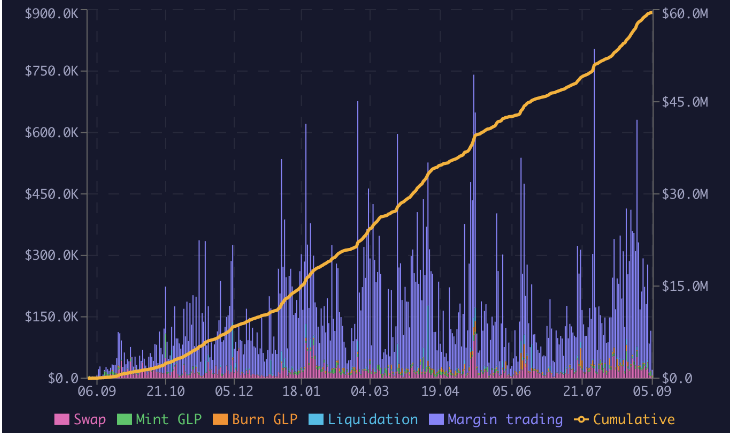

整体上GMX中的交易者基本处于持续亏损的状态,GLP能够靠交易者的亏损获得额外收益。如下图所示,Arbitrum上GMX上线至今,交易者累计亏损约3671万美元。Avalanche中也是类似的表现。

由于交易者整体上更愿意做多,因此在牛市中交易者赚钱的可能性更高,对应在2022年4月份之前,交易者曾有小幅短期赚钱的时间段。但4月份之后,市场下跌,交易者也出现大幅亏损。可以说,市场的下行和交易者的亏损“造就”了GLP。

由于交易者的亏损直接体现在GLP的价格上,GLP的表现也因此优于各项指数,尤其是在计算入获得的费用分成后,包含费用的GLP(GLP with fees)表现持续优于单纯的持有BTC和ETH(Index Price)、BTC-USDC的LP和ETH-USDC的LP。

在7月1日~8月31日这两个月期间,ETH的表现要远优于BTC和其它大多数资产,但这两个月时间里包含费用的GLP的表现仍然要优于ETH-USDT。7月1日时,所有资产的初始价格均为0.722美元,8月1日时指数价格(包含50%的USDC、25%的BTC、25%的ETH)为0.867美元,BTC-USDC LP价格为0.784美元,ETH-USDC LP价格为0.931美元,GLP价格为0.907美元,包含费用的GLP价格为0.944美元。

因此,持有GLP相对于持有25% BTC和25% ETH的策略整体更优。熊市中交易者的亏损会部分弥补GLP中BTC和ETH下跌带来的损失,牛市中包含费用后也大概率跑赢单纯的持币策略。

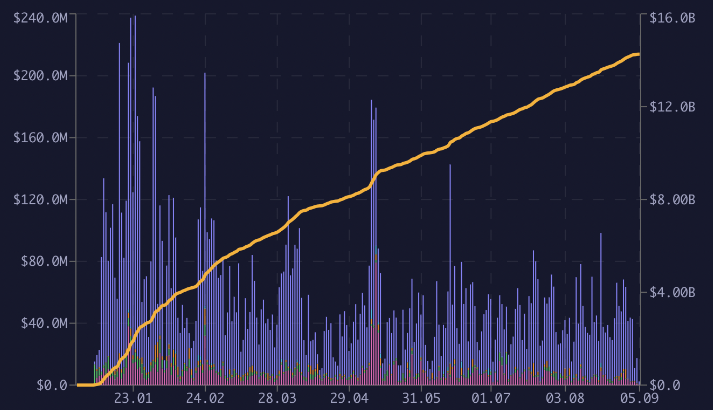

用户数

从GMX在Arbitrum上线以来,每天的用户数也一直处于上升趋势中,在6月1日~8月31日期间,最后一周每天的平均用户数约为2262人,而第一周的平均用户数约为1528,不到两个月时间里上升约48.1%。数据统计中,已排除现货交易、保证金交易、铸造销毁GLP用户重复统计的情况。

费用

GMX中能够给协议带来收益的费用包括现货交易手续费、保证金交易手续费、清算费用、铸造和销毁GLP的费用(未包括仅在多头和空头间分配的资金费用),其中主要为保证金交易产生的手续费。

在6月1日~8月31日期间,最后一周的总费用为216.8万美元,而第一周的总费用为60.4万美元,上升约259%。但若将时间拉长来看,GMX之前也出现过交易量较高的时间段。交易量和未平仓量也表现出类似的趋势。

多链策略

截至9月5日,Avalanche上的GLP供应量约为9601万,折合约7451万美元。在2022年7月1日~8月31日期间,GLP供应量由8635万增长至9717万,上升12.5%。Avalanche上GLP的供应量增长主要集中在两个阶段,分别是刚上线的2022年1月~2月和7月初,但近期似乎增长乏力,可能是因为Arbitrum上GLP的收益更高,也更具备吸引力。

在每天的交易量和费用上,Avalanche上的GMX甚至有减弱的趋势,这可能也和Arbitrum上的吸引力增强有关。

GMX收益情况

尽管现在GMX因为真实收益而受到关注,但若仅考虑GMX的收益指标,似乎还是缺乏足够的吸引力。

在当前GMX价格55.7美元的情况下,Token Terminal显示GMX的市盈率P/E为24.1倍,高于LooksRare、Synthetix等项目。

官网数据显示,Arbitrum上GMX的质押收益率为13.23%,其中包括5.78%的ETH和7.45%的esGMX。

官网显示,目前GMX的流通量约为801万,质押量为691万,绝大多数的GMX都已经处于质押状态,质押的GMX价值甚至超过了GLP的价值,通胀部分由所有质押者共有,若仅依靠ETH部分5.78%的APR,似乎很难具备较强的吸引力。投资者可能是考虑到近期esGMX释放量的减少,或押注于未来GLP供应量、交易量、手续费等的进一步增长。如继续扩展到其它链上,也会为GMX带来更多收入机会。

希望这篇文章对大家有一定的帮助。

今天的分享就到这里,后期会给大家带来其他赛道的龙头项目分析。感兴趣的可以点个关注。我也会不定期整理一些前沿资询和项目点评,欢迎各位志同道合的币圈人一起来探索。有问题可以评论提问或者私信。

Best in Slot:BRC2.0常见问题解答

BRC2.0将于909,969 区块高度(8月14日)上线Bitcoin主网,Best in Slot @bestinslotxyz 详细整理社区提出的值得思考的问题,从各个角度深度剖析BRC2.0,一文彻底读懂BRC2.0。

空投周报 | END代币于7月7日开放交易;Sonic第一季空投申领将在7月15日至22日期间开放(6.30-7.6)

本周共有5个空投可申领/查询项目。

下周必关注|关税谈判最终期限将至;众议院有望推进GENIUS和CLARITY法案表决(7.7-7.13)

共和党银行委员会将举行加密市场结构相关听证会,Ripple CEO等出席。