去中心化稳定币现状分析:这 25 个稳定币项目表现如何

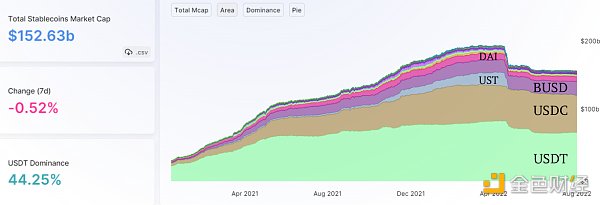

稳定币市场目前占 1.07 万亿美元加密市场总额的 14.2%。

然而,整个稳定币市场的 90% ($1409亿) 由 3 个法币支持的中心化项目主导:USDT、USDC 和 BUSD。

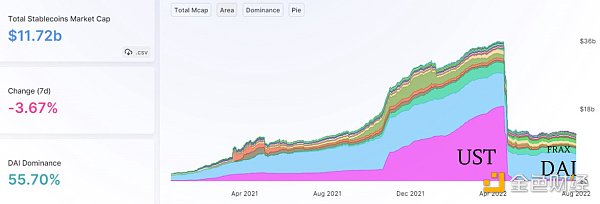

相比之下,其他 63 个基于智能合约的 DeFi 稳定币加起来仅占稳定币总市值的 8.3%($117.2亿)。

2022 年 4 月,UST 算法稳定币的市值高于 DAI ,但由于设计缺陷,UST 崩盘。 Terra 的 UST 崩溃抹去了去中心化稳定币市值的一半。

那么 DeFi 稳定币的下一步是什么?

随着 Aave 和 Curve 即将推出他们自己的稳定币,我冒险分析了 25 多种去中心化稳定币协议以找出:

-

它们是如何运作的?

-

他们如何保持挂钩?

-

它们的主要用例和主要风险因素是什么?

-

他们如何扩大供应?

最重要的是,是什么让它们彼此不同?

ignasdefi.notion.site 上提供了完整的数据库和分析的稳定币。

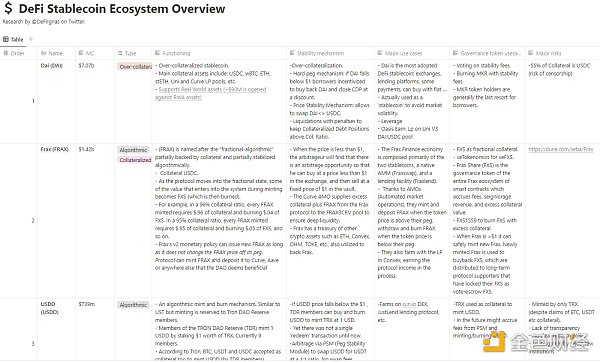

我按类型、市值、运作机制、主要用例、治理代币效用和主要风险分析了这些协议。

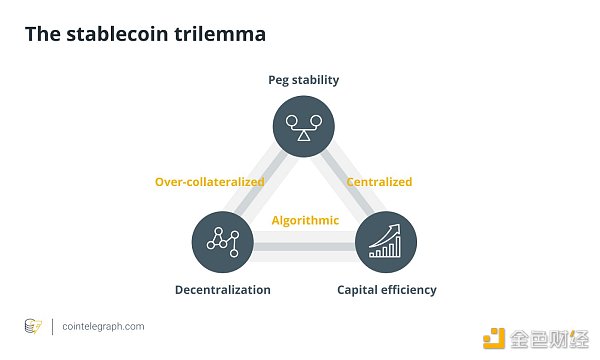

稳定、去中心化和资本高效?

稳定币通过保持价值稳定来避免加密货币波动。

然而,去中心化的稳定币必须具有透明的运作机制和应急措施以避免审查。 去中心化是 DeFi 稳定币的关键卖点。

第三个关键特征是资本效率:如何有效满足不断增长的需求和规模? 换句话说,如何廉价地创造货币?

这个圣杯正在实现所有 3 个特征,但每个项目都必须在其中一个上做出妥协。

Maker 的 DAI 是去中心化的,并且通过超额抵押保证了挂钩的稳定性,因此它不能廉价地铸造 DAI。

Terra 的 UST 在挂钩稳定性方面做出了妥协,所有信任其算法机制的人都为此付出了代价。

至少还有 3 种算法稳定币是你应该知道的:Tron 的 USDD、Waves 的 Neutrino USD 和 Celo 的 cUSD

算法稳定币:最大化资本效率,风险自负。

简而言之,算法稳定币是通过存入价值 1 美元的波动性资产以发行 1 美元的稳定币来创建的。如果是 UST,价值 1 美元的 LUNA 可以兑换 1 个 UST。

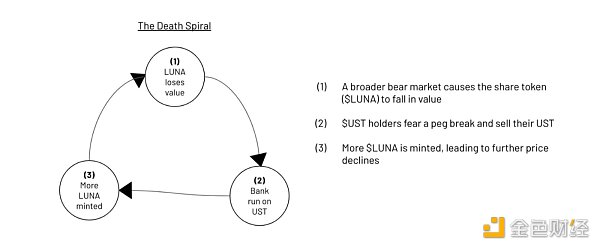

如果 UST 价格跌破 1 美元,任何人都可以以 1 美元的价格购买和销毁 UST 以铸造 LUNA,然后以盈利方式出售 LUNA。这样才能稳定价格。

资本效率的实现很简单:随着对 UST 的需求增加,它会提高对 LUNA 的需求和价格。当 LUNA 的价格上涨时,铸造 1 UST 所需的成本就会减少。

在下降的过程中,过程发生了逆转,最终导致了UST的死亡螺旋。

目前有 3 个主要项目仍在使用该算法模型:Tron 的 USDD、Waves 的 Neutrino USD 和 Celo 的 cUSD。

它们有一些特点:

-

这三个都是由价值 1 美元的治理代币铸造的,以铸造 1 个稳定币,但 Tron 将铸造限制在 9 个 Tron DAO 成员中,包括 Alameda Research、Wintermute 等。Tron 也没有明确的赎回政策。

-

Tron 和 Celo 声称他们的稳定币被 DAO 储备(如 BTC、USDT 和 USDC 和 ETH)超额抵押。但是储备资产无法进行铸币。这里的“抵押品”类似于 Terra 获得的 BTC 缓冲储备,用于在脱钩的情况下使用。然而,这些储备并没有成功拯救 UST。

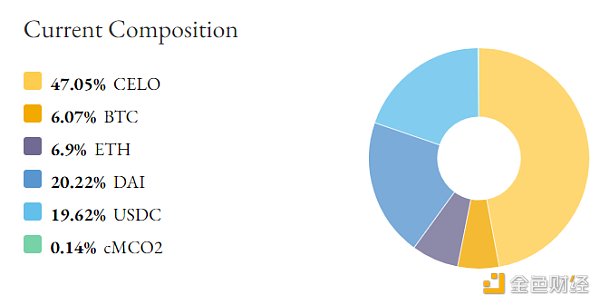

CUSD 只能用 CELO 铸造,但其储备包括其他加密资产。

-

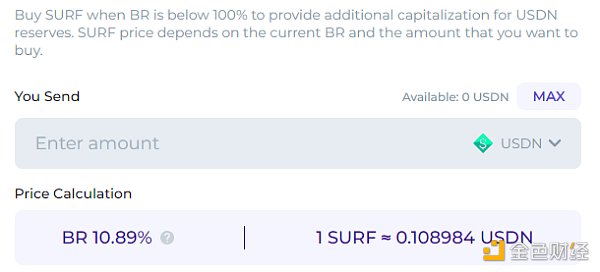

Wave 的 USDN 目前只有 10.89% 由 WAVES 支持。就在一周前,它是 16%。 USDN 几次失去挂钩,一度延到 vires.finance 借贷协议,投资者损失了 5 亿美元。

为了补救这种情况,WAVES 以折扣价发行了用于购买 WAVES 的 SURF 代币,但在 USDN 支撑率回到 115% 之前它被锁定。

Near 的 USN 最初设计为算法设计,但由于 UST 崩溃,USN 正在远离算法设计。该团队宣布了现在由 USDT 支持的 USN V2,并将最终支持更广泛的抵押品。

Shiba Inu (SHI) 和 Thorchain (TOR) 计划发布算法模型,但两个项目都在寻找“避免其他登月计划中发现的问题”的方法。

总体而言,纯算法模型处于危机之中。按市值计算,USDD 是最大的,但它受到缺乏透明度的困扰,并且由于其铸造过程仅限于少数实体而中心化。

超额抵押:为挂钩稳定牺牲资本效率

由 Maker 的 DAI 推广,28 个受保护的稳定币项目中有 12 个使用超额抵押来确保挂钩。

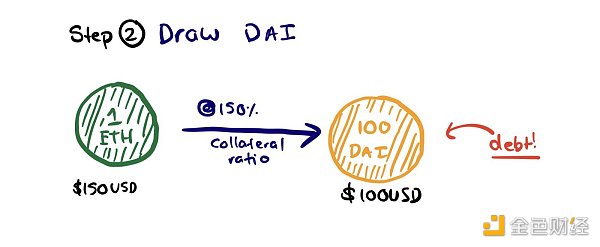

Maker 需要价值超过 1 美元的抵押品才能开设抵押品债务头寸 (CDP) 来铸造 1 个 DAI。 Maker 于 2017 年推出,最初仅支持 ETH 抵押品来铸造 DAI。

https://hackernoon.com/whats-makerdao-and-what-s-going-on-with-it-explained-with-pictures-f7ebf774e9c2

随着对 DAI 需求的增长,将其限制在 ETH 上阻碍了增长。增加了更多类型的抵押资产。它现在接受 wBTC、Lido 的 stETH、Curve 和 Uniswap LP 代币、现实世界资产以及最具争议的 USDC。

Maker DAO 添加了 USDC 以保持 DAI 价格稳定,此后 DAI 一直在 1 美元以上交易。

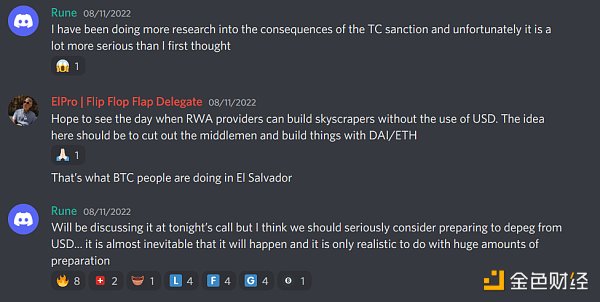

在 Tornado Cash 制裁冻结 USDC 地址后,USDC 正在成为 Maker 的负债。在撰写本文时,55% 的抵押品是 USDC。为了避免潜在的挂钩崩溃和审查制度,Maker 的创始人 Rune 建议远离 USDC。

“我认为我们应该认真考虑准备与美元脱钩……这几乎是不可避免的,只有做大量准备才是现实的。” — 符文克里斯滕森(Rune Christensen)

尽管如此,多年来 Maker 的模式被证明成功地保持了与美元的挂钩。

然而,一些项目敢于在两个领域挑战 Maker:资本效率和/或治理模式

Abracadabra 的 MIM

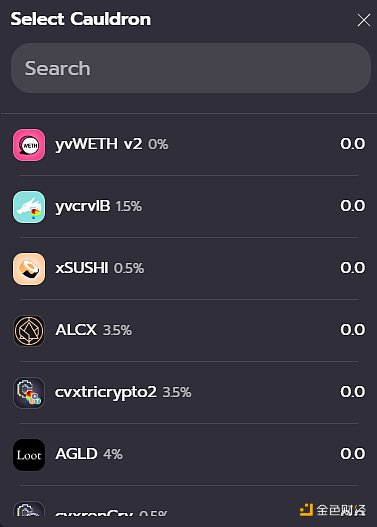

Abracadabra 的 MIM 使用范围广泛且复杂的抵押品,包括有息代币,例如 Stargate 的 USDC。

Abracadabra 的抵押品

接受不同的抵押资产更具资本效率,但风险更大。 MIM 之前曾支持 UST,但尽管它设法保持挂钩,但其市值从 $46 亿下降到目前的 $2.2 亿。

尽管如此,MIM 仍然是第五大 DeFi 稳定币,这要归功于多样化的抵押品、流动性挖矿和有吸引力的 SPELL 质押机制,该机制为代币持有者累积协议费用。

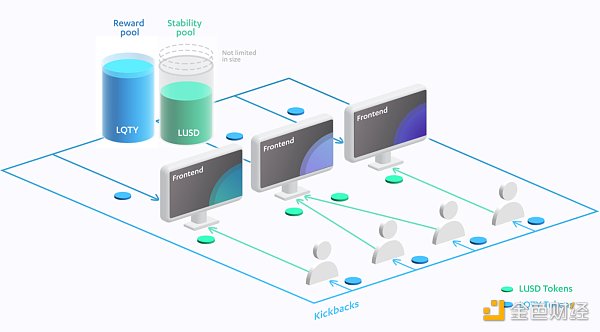

Liquity 的 LUSD

Liquity 的 LUSD 就像 Maker Lite。

ETH 是唯一接受的抵押品。 它避开了繁琐的 Maker 治理模式,提供 0% 利率借贷,抵押率仅为 110%。

智能合约是不可变的(不能升级或更改),并且铸币费是通过算法调整的。

LUSD 具有一个稳定池,可作为流动性来源来偿还清算头寸的债务。 Liquity 甚至提供 LQTY 奖励来运行前端网站以避免审查。

LUST 可能是市场上最去中心化的稳定币。 由于仅接受 ETH 抵押品,它不会按市值计算成为第一稳定币,但它具有明确的产品市场适合特定的 DeFi 用户群体。

Tron 的 JUST、Kava 的 USDX 和 Mai Finance MAI 有什么特别之处?

Tron DeFi 生态系统有两种稳定币:USDD 和 JUST。

JUST 先推出。 它使用 Maker 的 CDP 模型,但只接受一个且唯一的 TRX 作为抵押品。

对于 Tron 来说,支持 USDD 是有意义的,因为它不需要被过度抵押。 与相同数量的 TRX 相比,Tron 可以铸造更多的 USDD。

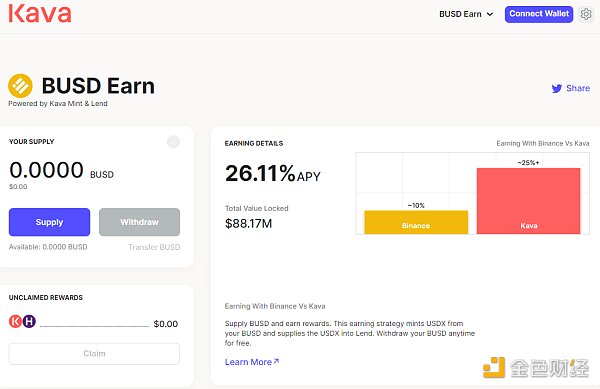

Kava 的 USDX 支持 BUSD、BNB、BTCB、XRP 抵押品和之前接受的 UST。 Terra 崩盘后,USDX 跌至 0.65 美元。 BUSD 的高收益是 USDX 目前的主要卖点。

https://app.kava.io/earn/busd

MAI 以最广泛的抵押代币突破极限:支持 10 条链上的 60 种资产以 0% 的借贷利率铸造 MAI。

超越 Maker 的超额抵押创新

不少稳定币带来了以资本效率或回报为重点的创新:

-

当 SNX 持有者以 400% 的抵押率将其 SNX 作为抵押品时,Synthetix 的 sUSD 就被铸造出来了。 SNX 质押者每周获得质押奖励,以换取管理他们的抵押率和债务。

-

Yeti Finance 的 YUSD 接受借款的不是一种,而是几种产生收益的资产。 用户可以用他的所有投资组合资产铸造 YUSD,这应该会降低清算风险。

-

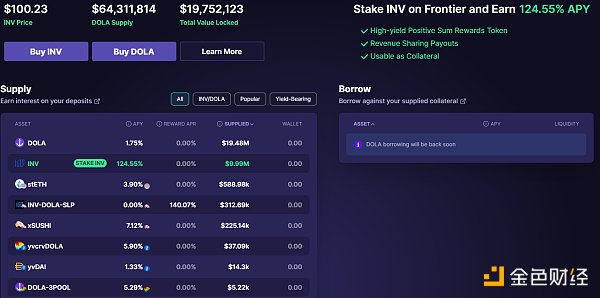

Inverse Finance 的 DOLA 是以其借贷货币市场上的各种抵押品借入的。 抵押借贷通过出租资产赚取收益来提高资本效率。

-

Venus 是一个借贷市场,允许在借出的抵押品上铸造 VAI。

https://alchemix.fi/

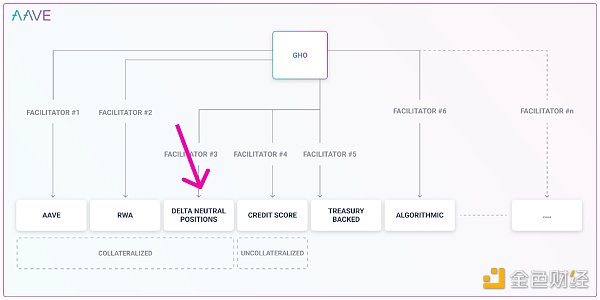

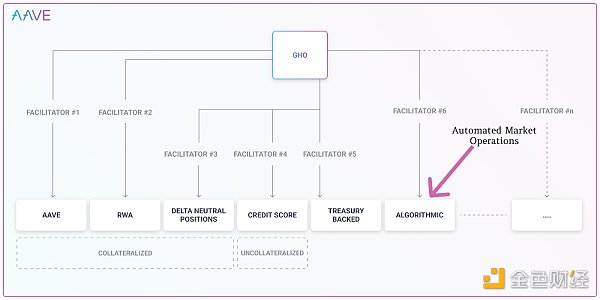

似乎 Aave 的 GHO 将属于这一类,重点是资本效率。 GHO 将在提供的抵押品上铸造,但 Aave 最终计划支持 Real World Assets 和 Delta-Neutra 头寸(参见下面的 UXD)。

算法稳定币的资本效率更高,但被证明是不稳定的。另一方面,超额抵押的稳定币具有硬挂钩机制,但发行货币成本高昂(1 美元的稳定币需要超过 1 美元的抵押品)。

有一些稳定币正试图找到完美的中间。

Frax

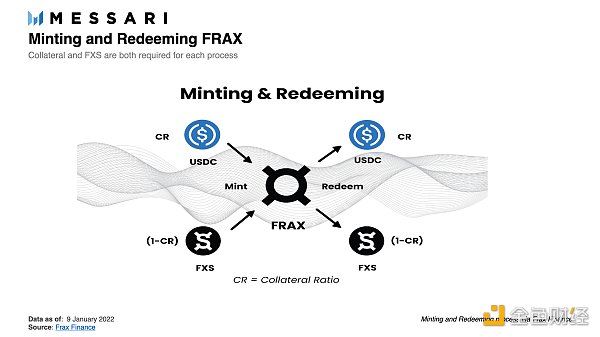

Frax 是一种部分算法稳定币:部分由抵押品支持,部分在算法上稳定。

它开始时 100% 由 USDC 抵押,但随着协议进入部分状态,在铸造期间进入系统的一些价值变成了 FXS(然后被烧毁)。在撰写本文时,FRAX 供应的 9.5% 是算法。

https://messari.io/report/frax-a-fractional-algorithmic-stablecoin

例如,在 90% 的抵押品比率下,每铸造 FRAX 需要 0.9 美元的抵押品并燃烧 0.1 美元的 FXS。在 95% 的抵押品比率下,每铸造 FRAX 需要 0.95 美元的抵押品并燃烧 0.05 美元的 FXS,依此类推。

当 FRAX 为 1.01 美元时,CR 降低。如果 FRAX 的价格跌至 0.99 美元,则 CR 会增加。

Frax 是仅次于 DAI 的第二大 DeFi 稳定币。与 DAI 一样,FRAX 也面临着 USDC 的审查风险,尽管该团队计划支持更多样化的抵押品并发行其他与资产挂钩的资产,例如 frxETH。

Frax 的经济目前由两种稳定币(FRAX 和 FPI,与通胀指数挂钩)、本地 AMM(Fraxswap)和贷款工具(Fraxlend)。

该模型的资本效率更高,并允许灵活增加 FRAX 供应。然而,提高 Frax 供应和资本效率的最有趣的创新是自动化市场运营,我将在后面介绍。

UXD

很少有人听说过 UXD 稳定币 (UXD),因为其市值仅为 2100 万美元。尽管如此,它还是使用了一个简单而有趣的模型来实现去中心化、资本效率和稳定性。

作为 Solana 原生的唯一 DeFi 稳定币,UXD 使用 delta 中性头寸衍生品与美元挂钩。

用户可以用价值 1 美元的 SOL 发行 1 个 UXD,而无需超额抵押。

通过在 Mango 市场上开设相应的空头头寸来对冲 SOL 抵押品的存入。因此,现货 SOL 的多头敞口被空头头寸对冲,因此 SOL 的价格变动相互平衡。这称为 delta 中性头寸。

delta 中性头寸空头头寸的资金费率被生成并自动分配给 UXD 协议的质押者。

有趣的是,“Delta中性”头寸出现在 Aave 的 GHO 提案中。它会使用类似于 UXD 的东西吗?我们将不得不拭目以待。

对冲基金稳定币

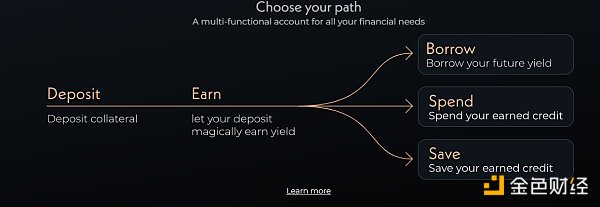

由于收益耕种,稳定币持有者可以获得比任何传统银行都提供的更高的收益。至少在牛市期间是这样。

收益耕种是一种积极的投资策略。为了最大化回报,耕种农民需要在降低风险的同时找到最高收益,并考虑 gas 和时间机会成本。

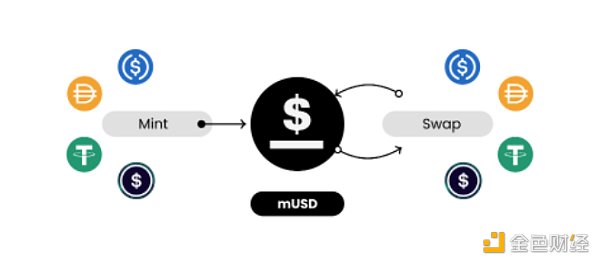

Origin Dollar (OUSD) 和 mStable (MUSD) 的推出就是为了解决这些痛点。这两种稳定币都得到了其他稳定币的支持,例如 USDT、USDC 和 DAI。 mUSDT 还包括 sUSD,并允许将一种稳定币换成另一种。

这些协议起到对冲基金的作用,使用集合资金并采用不同的策略为其投资者赚取回报。

用户存入任何受支持的稳定币并获得 OUSD 或 MUSD。然后,协议将这些稳定币部署到 Aave、Curve 或其他任何收益率最高的地方,同时考虑风险。gas 成本最小化,用户无需积极管理收益耕种头寸。

Reserve 的 RSV 稳定币也支持其他稳定币:1/3 USDC、1/3 TUSD 和 1/3 PAX。然而,没有采用积极的耕作策略。

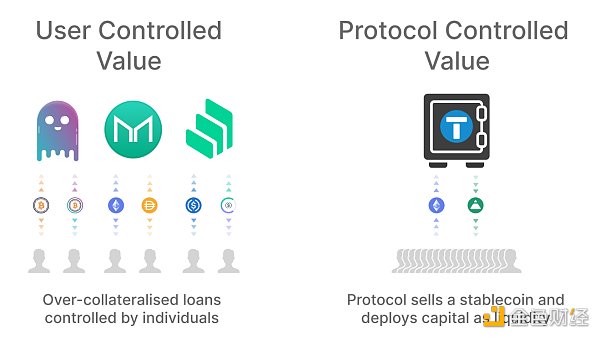

最后,我会将 FEI 归入“对冲基金稳定币”类别。 Fei 被各种加密资产超额抵押,但与 Maker 相比,这些资产由协议“拥有”。用户“出售”任何受支持的资产以获得 FEI,并且“出售”的资产包含在协议控制值 (PCV) 中。

https://morioh.com/p/10612295506e

PCV 被部署到一种策略中,以保护挂钩、收益农场并为 FEI 及其治理代币 TRIBE 创建效用。

“对冲基金”模式正在苦苦挣扎。随着 DeFi 的收益率下降和风险增加,FEI 宣布关闭。 MUSD、OUSD 和 RSV 也是低市值的稳定币。

公平地说,本研究中的大多数稳定币都侧重于不同策略的收益产生,但最受欢迎的是通过自动化市场操作(AMO)

不过,AMO 所做的不仅仅是产生收益。

自动化市场运营:当稳定币不断被铸造

中央银行通过铸造自己的货币来购买证券、向银行贷款等进行“公开市场操作”,从而影响货币供应量和操纵利率。

购买证券为系统增加了资金,由于利率较低,贷款更容易获得。 但它会使货币贬值,导致通货膨胀。

加密货币爱好者对这种印钞有很多强烈反对,但有几种稳定币是从美联储那里学到的。

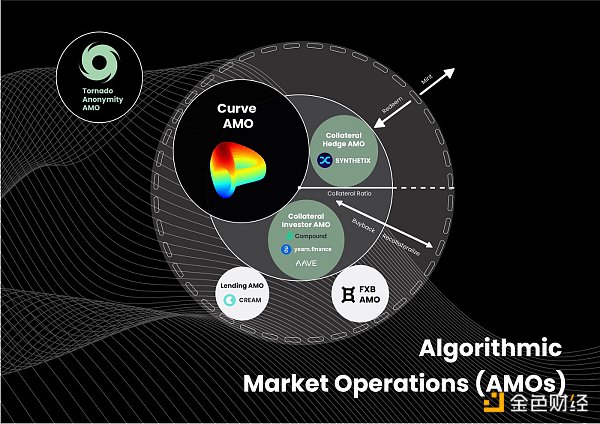

Frax 的 v2 货币政策可以发行新的 FRAX,只要它不改变 FRAX 的挂钩价格。 协议可以铸造 FRAX 并将其存入 Curve、Aave 或 DAO 认为有益的任何其他地方。

这些自动化市场操作 (AMO) 具有以下效果:

-

铸造 FRAX 并将其存入借贷协议会降低借贷利率,从而使 FRAX 对借贷比其他稳定币更具吸引力。

-

Curve AMO 向 FRAX3 CRV 池提供来自 Frax 协议的多余抵押品和 FRAX,以确保深度流动性并加强美元挂钩。

-

从借贷、swap 费、收益耕种等中产生收入,再分配给 veFRX 持有者。

-

超越 Frax v1 部分算法模型,提高 FRAX 供应和资本效率。

与中央银行不同,如果 FRAX 低于挂钩,智能合约允许通过算法恢复 AMO。 撤回的 FRAX 减少了它的供应并恢复了信心。

这种方法提高了资本效率,并部分解决了稳定币三难困境。

要了解资本效率和 AMO 之间的关系,我建议阅读下面 FRAX 创始人的推文。

Frax 并不是唯一一个 brrrrrrrrrrr(铸造)他们自己的稳定币的人。以下协议执行相同的操作:

-

Maker 于 2021 年推出 D3M(直接存款模块),用于在 Aave 上铸造和直接存入 DAI。该操作似乎已暂停,这可能会鼓励 Aave 发行自己的稳定币 GHO。

-

Synthetix 提议创建 sUSD 直接存款模块,将 5000万-1 亿额外的 sUSD 存入 Aave。

-

Angle 的算法市场运营将 agEUR 存入 Euler Finance,以引导 agEUR 流动性,降低借贷利率并为协议创造收入。

-

MAI:将 MAI 直接提供给货币市场,例如 Market.xyz。更多的 AMO 正在制作中。

-

Inverse Finance 的 DOLA:鲸鱼可提取价值借给自己 DOLA,并将其换成其他资产,以在其他地方耕种。它还可以在没有抵押品的情况下铸造 DOLA,并存入其他协议。

-

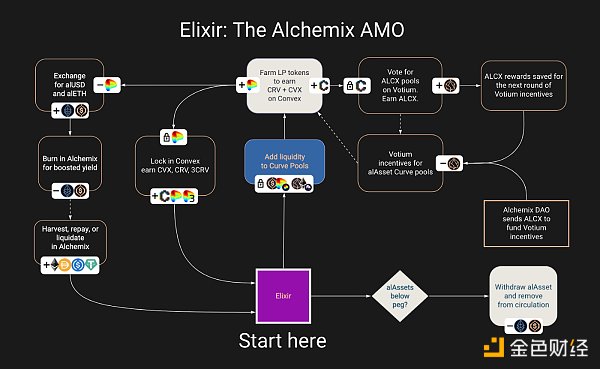

Alchemix:使用 Elixir AMO(自动化市场运营)在 Curve/Convex 上获得额外资金并提高收益。

-

FEI 进行了多次操作。与 Ondo 集成以将 FEI 与另一个项目的代币相匹配(流动性即为其他 DAO 提供的服务)。它还向 Rari Capital 的 Fuse 和整个 DeFi 的借贷市场提供 FEI,引导市场并增加 FEI 的流动性。

这些操作很复杂,看看下面的 Alchemix 的 Elixir AMO:

https://alchemixfi.medium.com/elixir-the-alchemix-algorithmic-market-operator-2e4c8ad04569

简而言之,AMO 通过廉价或免费创造资金来提高资本效率,同时为协议创造收入。

这也解释了为什么 Aave 和 Curve 推出自己的稳定币。

Aave 和 Curve 需要流动性来产生收入。 目前,他们通过流动性挖矿吸引了流动性,但通过发行自己的稳定币,他们提高了流动性提供者 (LP) 的资本效率。

虽然他们的代币需要抵押,但 AMO 将允许 Aave 和 Curve 免费铸造稳定币,并在他们自己的协议之外增加创收。

随着越来越多的稳定币协议执行 AMO,稳定币的收益率将继续下降。 即使对于 USDT、BUSD 和 USDC(以及其他加密资产),贷款利率也会下降,因为它们将作为抵押品以低利率借入 FRAX、DAI 等以在其他地方进行耕种。

这可能会启动新的牛市,因为杠杆将变得便宜且流动性充裕。