美国 SEC 起诉币安是一门“生意”?细看香港SFC与美国SEC的差异

作者:0xLoki 编译:DeFi之道

这个问题的关键是我们不能只看他们是怎么说的(组织目标),还需要看他们怎么做的(实际行为)。回答这个问题有个很简单的办法:搞明白SEC和SFC的业务和人员构成

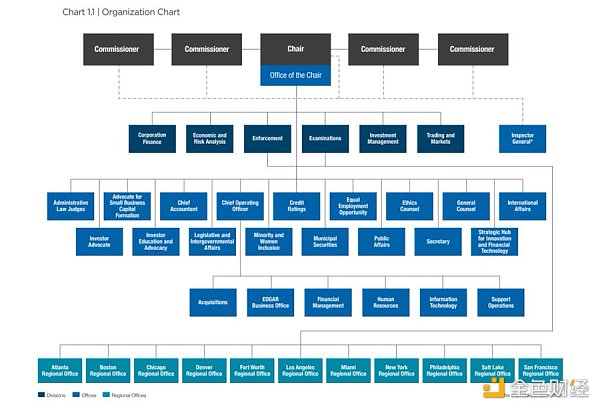

首先我们来看一下SEC的架构,最上面是包括主席+4名委员构成的委员会,下设6个部门+1个监察长办公室+11个办公室。除此以外,还有11个分地区的办公室。需要注意的是,这11个地区办公室需要同时向执法司(Enforcement)和检查司(Examinations)汇报。

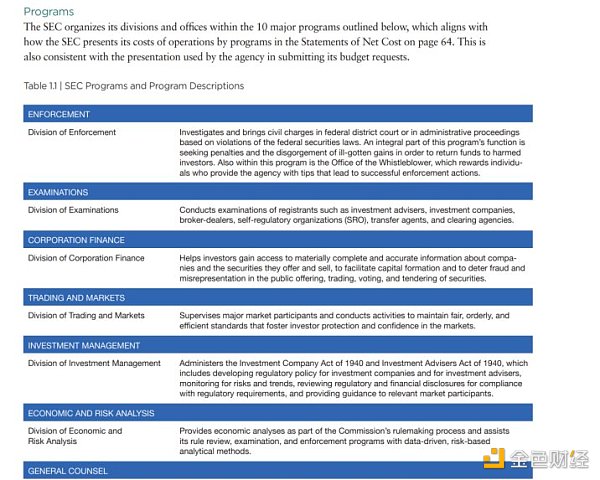

从组织架构上我们就可以发现,执法司(Enforcement)和检查司(Examinations)似乎在所有科室中是最重要的。在后面的各部门描述当中,我们也可以看到执法司和检查司也分列一二。

除此之外还有个更具有说服力的数据:财务情况。SEC的资金来源大致由三部分组成:

1)财政预算;

2)证券交易费用和申请费用;

3)罚没收入。

其中罚没收入又分成两个Part: A.需要赔偿受害者的,罚没收入会补偿受害者+注入美国财政部的GeneralFund B.不需要赔偿受害者的,罚没收入会分配给投资者保护基金、吹哨人(调查线索的提供者)、资助监察长办公室的调查。

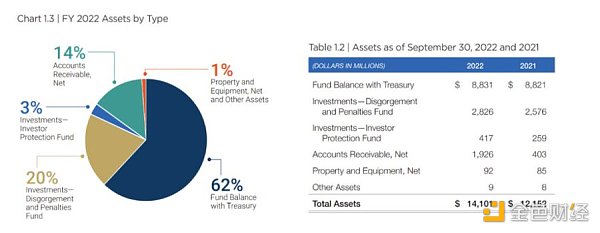

接下来来看一下SEC的资产负债表。按照2022财年年报,SEC的总资产从122亿增长到了141亿美元,增长19亿美元。其中投资科目增长了4亿美元;应收账款增加了15亿美元,这两项的绝大部分都是由罚没收入构成,其中投资科目还已经扣除了监管过程中的支出。

除了罚没收入以外,OMB2022年批给SEC的储备金预算为5000万美元,投资者保护基金预算为3.9亿美元;SEC交易费约18亿美元;申请费用6.4亿美元。可以看出,罚没收入已经成了一种【支柱收入】。

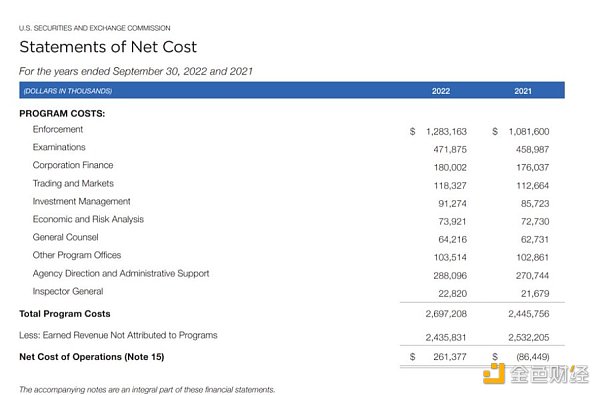

看完收入再来看支出,可以看到执法司和检查司的净支出是最高的,合计达到了17.5亿美元,占到总支出的65%。这些支出最终转化为了执法行动:根据SEC的另一篇公开文章,SEC在2022财年总共提起了760起执法行动,比上一年增加了9%。其中包括462项新的或“独立”执法行动。

这些执法行动带来了丰厚的收入:下令支付的款项总额为64.39亿美元,包括民事罚款、没收所得和判决前利息,是SEC历史上的最高记录,高于2021财年的38.52亿美元。在下达的总金额中,民事罚款为4.194美元亿元,也创历史新高。

在这一制度下,SEC为举报人发放了丰厚的奖励,在2022财年SEC在103项奖励中发放了约2.29亿美元,金额和奖励数量位居历史第二,同时,2022财年举报数量也位居历史第一,SEC一共收到了12300起举报。Gensler在听证会上要求SEC获得资源,将其员工人数从4,685人增加到5,139人的诉求也变得很合理。

综上所述,SEC的行为路径并不难理解,这是一种事后执法。先让尽可能多的人进来并做出自己的行为,再尽可能地调查、收集证据、起诉然后处罚。因此并不难理解SEC【除了BTC】都是证券的说法,扩大执法目标是第一步,当然最终是否选择执法,以及起诉是否成立,还取决于许多因素。

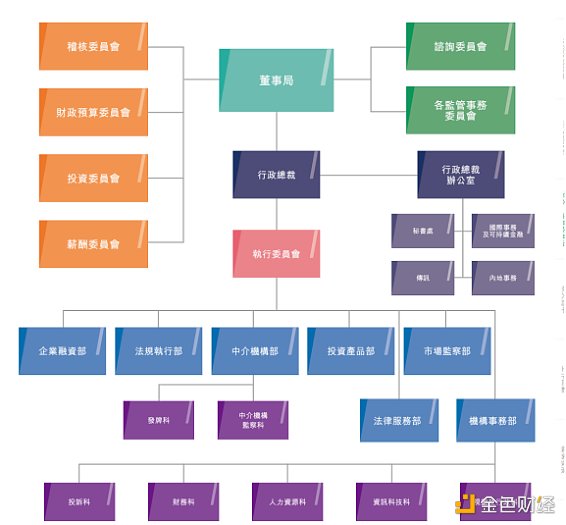

说完SEC,再来看SFC。SFC的架构和SEC存在显著区别,可能涉及监管的仅有市场检查科和中介机构部下的中介机构监察科。另外,中介机构部下还设置了一个【发牌科】,这和大家熟悉的发牌制度密不可分。

依据SFC2021-2022年年度工作摘要,SFC全年共展开了220项个案调查,发起了168起民事诉讼,对持牌机构和个人合计罚款4.101亿港元。除了执法以外,另一个重要数据是该年度SFC收到了7163件牌照申请;通过WING处理了超过38000件牌照资料审核。

在具体的执法类目中,尽管SFC提到【在適當的情況下,我們會果斷地向未獲發牌的平台經營者採取執法行動。】,但从执法案例来看,仍以内幕交易和市场操纵、企业欺诈和不当行为、中介人失职、内控不当等传统金融领域的违法行为为主。

收入和支出方面,SFC的构成非常简单,2021-2022年度SFC总收入为22.47亿港元,其中【交易徵費】占到95.3%,其它收入为6.7%(主要向市场参与者征收),罚没收入并没有出现在SFC的收入分享当中。支出中,由75.7%为人事费用。按照该年报数据,截至2022年SFC一共有913名雇员。

此外,基于这一数据,SFC靠【发牌】赚钱这种说法并不准确,市场交易为SFC贡献了绝大部分收入。按照持牌法人每项活动0.47-12.97万港币的申请费用/年费;持牌代表每项活动1790-5370港元的申请费用,3231家持牌机构和四万多名持牌人员也贡献不了太多收入。

从过往数据看,SFC并不具备像SFC那样的动机。另一方面,SFC也不具备SFC那样的执法能力,SFC仅有903名雇员,这些雇员还需要处理联交所、期交所繁杂的业务、处理海量的牌照申请、维护和检查、甚至还要去【宣扬善心和让世界变得更好】,很难再分出那么多的人力和物力去进行主动执法。

通过以上数据,可以看出,SFC并没有SEC那样的政策倾向,而SFC/SEC本质上都是按照【相同业务相同原则相同风险】的思路在行事;SEC对加密货币有着非常强的监管倾向,但它同样对其它金融机构有着相同的倾向;而SFC大概率也不会对加密货币特别对待。

综上所述,我认为SFC像SEC那样去大规模执法的可能性非常小。对于创业者而言,只要不明确触犯当前香港法律法规,并不需要担心监管方面的压力。但我并不认为【香港市场】和【主动持牌】适合每一个项目方,毕竟申请和维护也需要相当多的成本,即使没有牌照,在香港仍然能够做许多其它Web3相关的事情