深入解读 DeFi 激励性支出 其效率和效果如何

第一部分:激励性支出背后的历史背景

在过去 500 年的金融历史中,交易所在效率、访问性和复杂性方面有了巨大的发展。然而,自中世纪欧洲产生最早的有组织的交易所以来,它们的目的一直没有改变:以双方同意的价格快速匹配金融资产的买家和卖家。

由于电子交易的盛行,针对电子交易系统,一些运营商开始设计相关功能,以便吸引更多的市场份额。交易所之间竞争的领域主要在执行速度和价格匹配的质量上,具体表现为激励更快的交易或改善交易者可实现的执行价格。随着交易的不断发展和去中心化金融(DeFi)的出现,新型交易场所(如去中心化交易所),也开始努力解决一些类似的问题。

为了解读交易所如何利用激励措施使他们的系统更有吸引力,让我们先看看订单匹配在理论上是如何运作的,以及客户在选择交易所时要注意什么。当一个资产的订单以某一价格买入或卖出被提交时,有两种情况发生:它可以立即与愿意接受交易的另一方匹配,或者,如果没有这样的对手方,它会被暂时挂单,直到有人愿意以该价格交易。

在第一种情况下,订单被称为 "接受者" 订单,因为它立即接受了一个可用的价格,并从池中移除流动性。后一种情况是 "做市商" 订单,它的作用正好相反:为做市商订单的交易提供流动性。在有中央订单簿的交易所,做市商订单代表以报价买入或以买入价卖出,而做市商订单代表向市场提交一个新的出价或报价,但不会立即执行。

对于提交做市商订单的交易者来说,有大量的做市商订单是有利的,因为这可以确保有足够的竞争来提供一个公平的价格,并允许交易者立即执行大额交易。另一方面,提交做市商订单的交易者更愿意在交易场所拥有尽可能多的做市商订单,因为这增加了他们的订单被快速执行的机会,并减少了与其他做市商订单在价格上的竞争。

最后,还必须考虑交易所本身的激励机制。虽然交易所可以通过各种方式赚钱,但大多数还是通过对每笔交易收取少量手续费作为主要收入来源。通过向交易双方收取费用,交易所可以优化其系统上的交易条件,以吸引客户并最大限度地赚取费用。在本文的其余部分,我们可以看到美国股票交易所在过去几十年里是如何尝试优化其收费结构,以及 DeFi 交易所(交易的是代币,而不是股票)是如何处理类似问题的。

传统交易所的激励优化措施

1996 年推出的岛屿电子通信网络 (Island ECN) 是第一个通过显著调整费来吸引客户量的美国股票交易所。在纳斯达克交易所做市商的不利交易行为的推动下,Datek Securities 的子公司推出了 Island ECN 作为大多数纳斯达克上市股票的竞争交易所。Datek 主要是一家在线零售经纪公司,希望通过建立自己的交易所来处理客户订单,因此他们需要一种方法来鼓励机构交易员参与到新的系统中。

他们的解决方案是,如果 Island ECN 的会员的订单被交易的做单方匹配,则向其支付小额回扣。为了补贴这个回扣,Island ECN 对与买方匹配的订单收取适度的费用。通过打破当时对交易双方收取同等标准费用的做法,Island ECN 迅速吸引了做单方的交易量,并确保为其零售客户提供了充足的流动性资金。到 1999 年,该企业取得了巨大成功,一系列具有类似收费模式的交易所涌现出来,将这种做法带入到主流视野中。截至 2021 年初。行业研究估计,使用这种收费模式(maker/taker 模式)的交易所,约占美国股票交易所交易量的 50%。

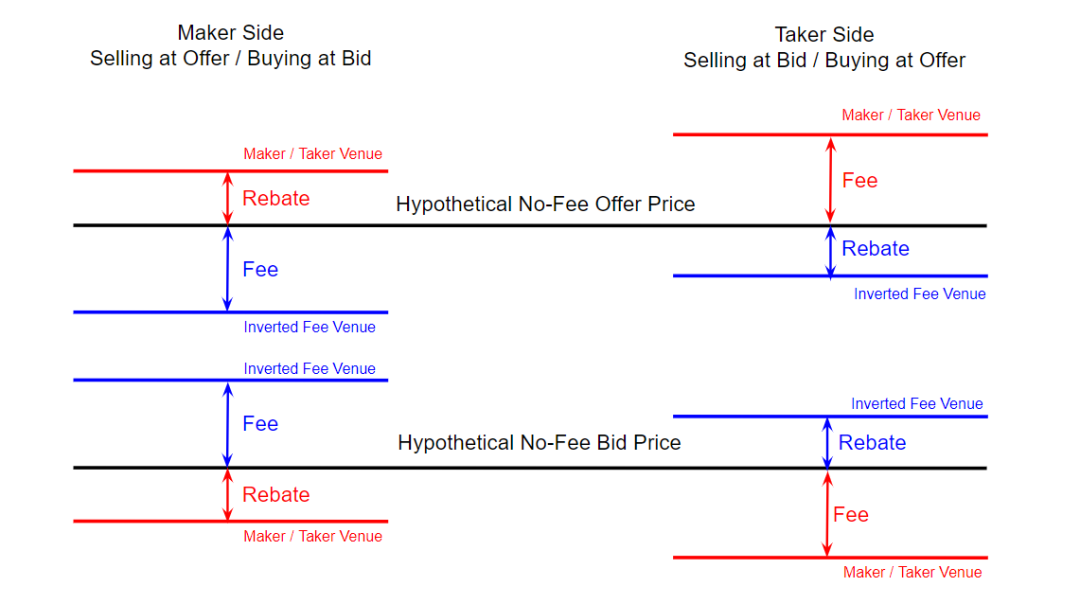

随着专业化收费模式的普及,一些交易场所试图尝试颠覆原有模式(maker/taker 模式)中的角色,向流动性消耗者(taker)提供回扣,向流动性提供者(maker)收取费用,这种模式被称为反向收费模式,纳斯达克波士顿交易所在 2009 年首次尝试,目前占美国股票交易量的 5% 左右。为了直观地了解做市商/承接商和倒置收费结构的不同,我们可以想象一个假设的市场,其中所有交易所的可用买卖价格都是一样的,不包括其他费用的影响。

假设交易只发生在这些价格上,那么我们就可以看到在这两种交易模式中,maker 或 taker 在收费之后的最终结果,如图所示。请注意,反向收费模式有效地在买入和卖出价格之间创造了更窄的价差,因为做市商在不太积极的一方交易的一些优势被收费结构所侵蚀。相反,maker/taker 的价差实际上更宽,因为承接商订单除了在更积极的出价或报价一侧交易外,还必须支付费用。

然而,在现实中,不同类型的交易场所的可用报价和市场行为并不相同。在 maker/taker 交易所给与 maker 方报价更多激励会在 maker 一方产生了更多的竞争,这通过导致更窄的价差抵消了 taker 方的一些劣势。在反向收费模式中,收费给做市商带来的劣势被激励更积极的交易所抵消,这导致做市商的价差扩大,订单执行速度加快。

由于美国股票交易场所的交易费用已经竞争了 20 多年,在主要交易所交易的细微差别是众所周知的,小的低效率大多被成熟的参与者所仲裁。正如最近的一项关于美国大型对冲基金的全年交易数据的研究表明,一旦考虑到市场影响和执行速度的机会成本,在这个成熟的市场中转嫁给最终用户的成本是相当统一的。由于股票交易业务的高度竞争性和成熟套利交易者的广泛存在,美国股票市场的微观结构权衡发生在大多数参与者的视野之外,但他们仍然可以从快速执行和有利的定价中受益。

DeFi 的新方式

到目前为止,我们主要研究了具有中央订单簿的传统股票交易所,但这些原则同样适用于所有订单簿交易所,如商品期货交易所和中心化加密货币交易所。这些场所大多使用某种版本的 maker/taker 模式,或对交易的每个环节收取固定费用,尽管最近有些(如 eToroX)也尝试了反向收费模式。

但是,没有中央订单簿的新型交易所呢?在过去的几年里,越来越多的加密货币交易是通过自动做市商(AMMs)进行的,其价格是由一个公式设定的,而不是传统的订单簿结构。为了了解这些新交易所的如何费用优化,让我们首先看看一个简单的 AMM 的理论概念,以及它是如何匹配订单的。

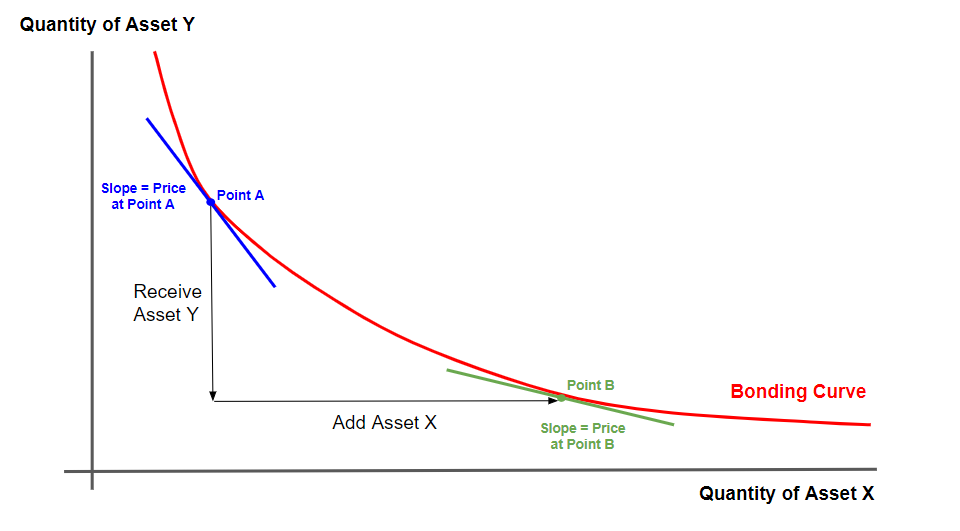

AMM 是一个智能合约,它通过持有资产 X 和资产 Y 并根据商定规则进行交易,在资产 X 和资产 Y 之间建立一个市场。为了提供交易所需的库存,被称为流动性提供者(LPs)的市场参与者将资产存入 AMM,他们保留集合的资产的部分所有权。尽管一些 AMM 给 LP 提供了提供价格输入的选择,但我们首先考虑更简单的情况,即他们的角色是被动的。在这种情况下,AMM 被编程为根据预先确定的联合曲线来维持这些资产的数量。如果交易者与 AMM 交换一定数量的资产 X,他们将收到一定数量的资产 Y,该数量由 AMM 中两种资产的当前水平周围的联合曲线的斜率决定。

对于任何凸联合曲线,会产生一种情况,即以资产 X 计价的资产 Y 的价格随着更多的资产 Y 被移除而增加,导致一个均衡水平,在这个水平上,价格与其他场所的价格一致。当价格在平衡点附近波动时,套利交易者被激励从 AMM 中移除少量暂时定价过低的资产,并在其他场所出售,赚取少量利润并修正 AMM 价格,使其与更广泛的市场保持一致。

这种交易动态将 AMM 市场分成三类参与者。LPs, 套利者和交易者。LPs 被动地提供资产给其他人以任何价格进行交易,并保持对合并资产池的部分所有权。套利者经常与 AMM 进行少量交易,以保持与外部场所的价格一致。最后,虽然与 AMM 进行交易的交易者可以被视为类似于订单薄市场的接受者,但 AMM 市场的价格制定是由 LPs 和套利者共同完成。

由于套利需要利润激励,套利者的利润对 LP 来说是有代价的,称为 "无常损失"。LP 也需要利润激励来提供他们的资产给 AMM 进行交易,所以他们的损失和机会成本必须从向套利者和其他交易者收取的费用中得到补偿。大多数 AMM 的做法是对交易员和套利者的每笔交易收取费用,并将部分收入转给 LP 作为收益或激励。尽管早期的 AMMs 使用的是主要由主观判断确定的统一费用,但最近的发展是根据市场条件和场所的业务需求来校准费用,从而产生了一些熟悉的权衡。

DeFi 中的激励优化措施

AMM 优化的最终目标与任何其他类型的交易所相同:吸引用户量并从该场所促进的交易中获得更高的收益。一种可能的方法是向 LPs 支付更高的收益,让他们将资产存入 AMM,目的是积累大量的资产,以支持大量的交易。然而,要使这些收益率持续下去,需要对与 AMM 的交易收取高额费用,并限制套利者的活动,使他们无法从小于费用率的价格差中获利。

这种摩擦导致了更高的价格和更低的套利量,这两种情况对于交易所的整体成功都是不可取的。另一方面,费用太低,不能支持 LPs 的高收益,以弥补因价格分歧造成的损失,并可能难以吸引竞争对手的资产。随着 AMM 市场成熟并进入主流,以可操作的方式量化这些权衡,并使 AMM 市场适应其用户的需求方面,已经取得了进展。

随着更先进的一代 AMM 进入市场并给交易环境带来一些变化,收费结构也需要进行调整。基于市场投入而升降的动态费用将允许对激励措施进行更精细的调整,以提供持续平衡的交易条件。分层收费池,如 Uniswap v3 使用的收费池,允许交易者和 LPs 根据个人风险承受能力和交易需求,在不同收费水平的 AMMs 之间进行选择。最后,集中的流动性特征,也被用于 Uniswap v3,使 LPs 有能力限制其资产可用于交易的价格范围。这最后一项创新在优化的背景下特别有趣,因为允许 LPs 有一些价格输入,可以想象减少他们提供资产用于交易所需的补偿,为收费和激励结构的更多试验打开大门。随着交易场所的不断发展,在创建最有效地允许用户使用所有这些功能的场所方面还有很多工作要做。通过了解市场设计中的历史权衡,以及 DeFi 市场与这一背景的关系,我们可以接近这些设计决策,了解它们对交易环境和新交易所的整体竞争力的影响。