注,原文来自 Gamma Strategies,以下为全文编译。

Uniswap V3 主动管理策略的成本可分解为成为活跃流动性提供者的 gas 成本和 Optimism 节约的成本两块。

我们之前分析过预期价格范围策略,在这篇文章中,我们将研究与实施这一策略有关的成本,以及它是如何随使用的数据频率而变化的。由于该决定决定了该策略指示的再平衡频率,因此直接影响到实施该策略的成本。

简而言之,该策略选择其范围时,资产价格将以一定的概率处于预期范围内,而风险厌恶者也希望相对确定价格保持在该范围内,所以大约有 80% 的时间都会如此。然而,这个概率取决于目标时间段,原始研究论文("Uniswap v3 中的战略流动性供应")的作者选择使用的是 10 分钟的间隔。如你所料,这意味着一天内要进行多次再平衡,特别是在价格波动较大的时候。在长期的流动性提供中,这些成本都会累积起来,(因此)对大头寸来说非常重要。

_ 1_

时间聚合

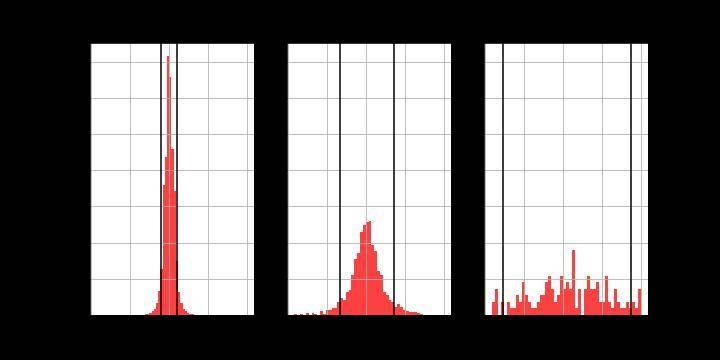

在这个分析中,我们分析了 2021 年 1 月至 7 月 12 日期间的 ETH/USDC 价格,这与 Uniswap v3 的存在时间重合。为了比较所选时间间隔的影响,我们看了 10 分钟、2 小时和 1 天的 ETH 价格变化。利用这些数据,我们可以校准策略,评估策略的成本如何随着目标价格区间的变化而变化。每个时间区间的预期价格回报分布如下图所示:

这个数据代表了 ETH 价格在下一个时间区间内移动给定百分比的概率。正如你所期望的那样,这些分布大致以零为中心,看起来大致对称(它们有轻微的负偏斜)。时间间隔越大,ETH 价格的预期移动越大,对于 1440 分钟的间隔,分布非常分散,甚至可以观察到 10% 的重大价格变化。

黑色竖条显示的是用于设置策略范围的界限,并试图以 90% 的概率在时间间隔内捕获价格。这些界限显示,随着时间间隔的增大,在策略再平衡之前需要更大的价格变化。然而,这些较大的界限意味着较少的集中流动性,因此从交换中赚取的费用较低。所以需要在准确性和成本之间做出权衡。

_ 2_

策略

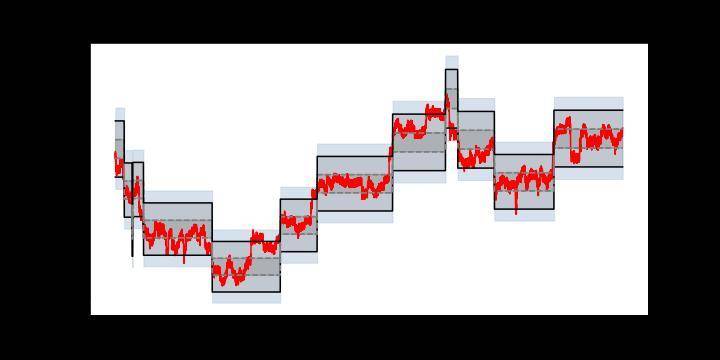

为了展示该策略的运行情况,我们展示了该策略在 2021 年 7 月 1 日至 7 月 7 日期间,在 120 分钟和 10 分钟的区间内会有怎样的表现,同时使用三个仓位将流动性放在 80% 的概率内,以捕捉区间内的价格。正如策略所规定的,这些仓位内的强度与这些范围内提供的流动性强度的概率成正比,而使用的仓位数量是策略实施的选择。

120 分钟价格区间的预期价格区间策略示例

移动策略范围以蓝色显示,表示价格已经偏离到需要移动策略的时候。黑色和灰色的线条是三个预期的价格范围,这是实际提供流动性的地方,强度由颜色的深浅来显示。

在这一周里,该策略需要 12 次再平衡,这明显少于在此期间选择两小时价格区间所指示的 84 次(24/2 x 7)。作为比较,我们展示了该策略在 10 分钟间隔目标的基础上所显示的情况。

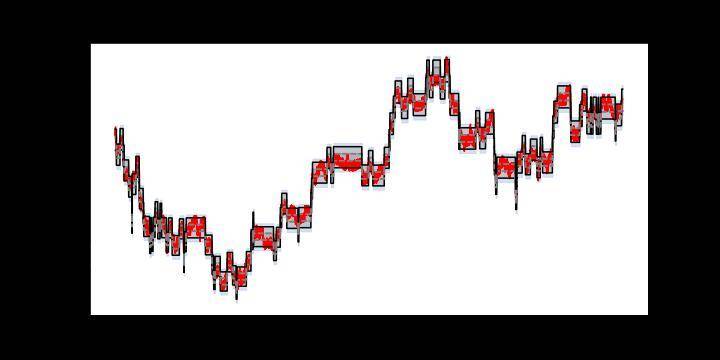

10 分钟价格区间的预期价格区间策略示例

在这种情况下,该策略需要 113 次再平衡,这是一个很大的数量,由于使用了三个仓位,每次需要移动三个仓位,使得情况变得更加严重。同样,这仍然比目标所指示的 1008 次要少。流动性在范围内被密切跟踪,将导致 LPing 中更多的费用。

_ 3_

Gas 成本

设置或删除 Uniswap v3 头寸的 gas 成本相对较低的估计是 350,000 gas。这个 gas 成本在 ETH 和 USD 方面的表现取决于以太坊链上的拥堵情况(gas 成本以 Gwei 计),以及当时的 ETH 价格。因此,在密切跟踪价格和移动策略所产生的 gas 成本之间存在着权衡。在这篇文章中,我们将重点关注成本方面的问题,把分析收益留到以后的文章中。

使用用于校准策略的相同 ETH 价格数据,以及 Etherscan 的日均 gas 成本表,我们可以提供一个估计,即每个月实施策略的 gas 成本是多少。

首先,让我们看一下该策略所指示的重置次数。正如我们之前所描述的,随着时间间隔的延长,需要的重置次数也会减少。非常不稳定的 5 月在重置数量上领先,10 分钟间隔有 1876 次,120 分钟间隔有 236 次,1440 分钟间隔有 63 次。而相对平静的 6 月需要的重置次数则要少得多(分别为 852 次、87 次和 18 次),因此正如一开始的预测,价格波动较大的时期意味着更多的重置。

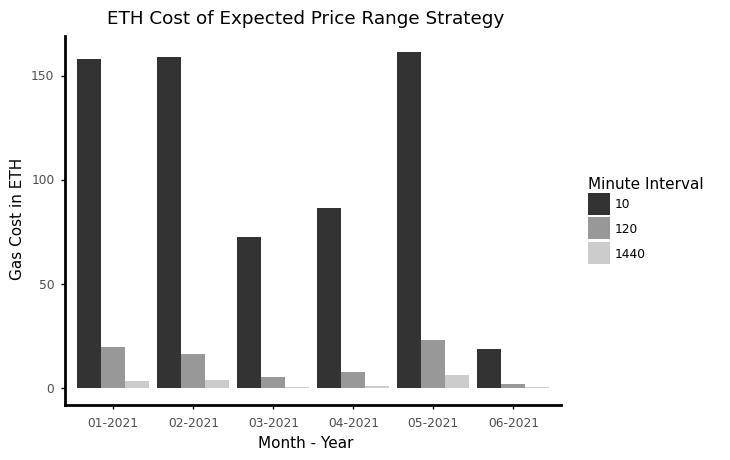

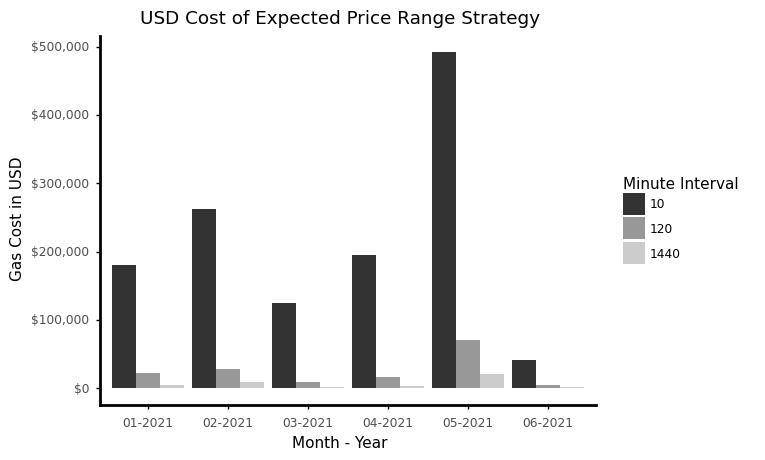

其次,我们可以使用 Etherscan 的日均 gas 费用来评估这两个再平衡交易会花费多少 ETH。正如预期的那样,最昂贵的月份是 5 月,然而 2 月则是相对于重置次数而言 ETH 成本较大的月份,反映出了网络拥堵对策略成本的重大影响,(因此)在决定如何校准你的 LP 策略时可能需要考虑到这一因素。

最后,我们可以使用我们的 ETH 价格来评估以美元计价的交易成本。情况再次发生变化,早期的几个月有大量的再平衡和 ETH 成本,由于 ETH 美元价格的重大变化,以美元计价看起来相对便宜,而这些时期之间的价格变化很大。为了说明问题,1 月份 10 分钟间隔策略产生的大约 150 个 ETH gas 成本约为 18 万美元,而 5 月份的 160 个 ETH gas 成本为 49 万美元。对于 120 分钟间隔来说,最昂贵的 5 月份的 gas 成本为 7.1 万美元,但在 6 月份却降低到 4.6 万美元。因此,拥堵和 ETH 价格共同影响了策略运行的成本,需要主动管理来控制成本。

_ 4_

Optimism

7 月 13 日,Uniswap 在基于 Optimistic Rollup 技术的以太坊扩展解决方案 Optimism 上推出了 Alpha 版本。在这个平台上,你可以进行代币互换,并提供比主网络上便宜 10.2 倍的流动性。然而,要使用 Optimism 链,你需要使用其 Optimism 网关来桥接你的资产进出。

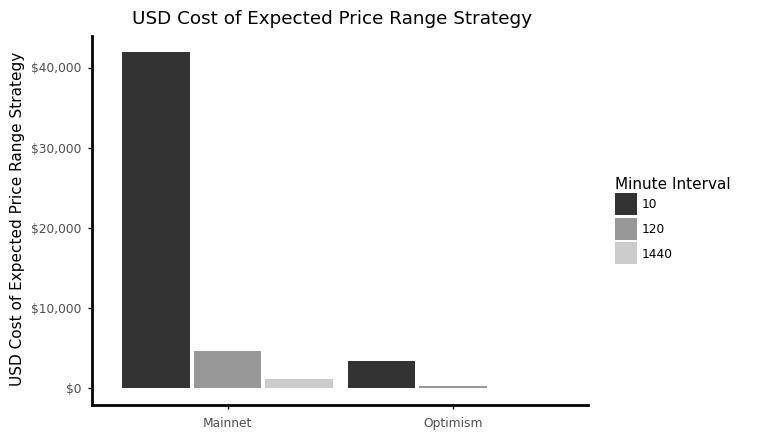

为了评估在主网上的 LP 与 Optimism Rollup 的成本影响,我们观察了最近的 LP 行动,我们看到的最大成本在 DAI/WETH 池中略低于 2 美元,而其他许多交易是这个数额的一半左右。这种比较可以认为是对 Optimism 上运行策略所节省的最小 gas 的估计。相比之下,在写这篇文章的时候,在主网上同一池子里的交易费用大约是 24 美元,节省了 12 倍左右。

作为比较,下图显示了 2021 年 6 月在主网上运行该策略的成本,以及在 Optimism 上使用假设的 2 美元交易成本。据图上数据显示,在主网上 10 分钟的时间间隔内节省了约 42,000 美元的成本,而 Optimism 则为 3,408 美元,即成本减少约 92%。这意味着一个全新的高频策略,在主网上实施可能成本太高,而在 Optimism 上则是可行的。

_ 5_

结尾思考

在这篇文章中,我们研究了难题中的一小块:在实施预期价格区间策略时,重置策略的成本是多少,我们得出了以下四个简单的见解:

-

价格波动较大的时期意味着更多的重置

-

网络拥堵对策略的成本有重大影响

-

拥堵和 ETH 价格共同影响了策略的运行成本,需要主动管理来控制成本。

-

Uniswap v3 的 Optimism rollup 版本的费用明显降低,允许部署新的战略范围。

在进一步的文章中,我们想看看代币的另一面,即回报是如何被重置频率影响的,特别是关于无常损失和集中流动性的费用收入。

本公众号所载文章中观点仅代表原作者个人立场,不代表 DeFi 之道立场。投资者不应将文中观点、结论为作出投资决策的惟一参考因素,亦不应认为文中观点可以取代自己的判断。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。

DeFi 之道公众号后台

回复“ 财富 ”获取 DeFi 热门项目白皮书合集 !

回复“ 研究 ”获取 DeFi 研究报告合集!

回复“ 论文 ”获取 DeFi 相关论文合集!

干货持续更新中,敬请关注……