作者| 谭佳振 编审| 照生 排版|王纪珑琰

7月1日,被誉为“散户之家”的Robinhood向美国证券交易委员会提交了IPO申请,并将20%-35%的A类股票以IPO发行价分配给散户们。势必要将“金融民主化”进行到底的Robinhood真的是劫富济贫的“罗宾汉”吗?

Robinhood上市新玩法,散户直接参与IPO认购

今年年初,围绕游戏驿站(Gamestop,以下简称GME)股票的美国散户暴打华尔街事件迅速出圈,席卷了全球的社交媒体,闹得沸沸扬扬。散户们通过购买GME股票成功击败了美国著名的空头公司美国香橼研究公司。社交媒体上出现了“美国散户站起来了!”,“韭菜们战胜了机构!”之类的声音。

其中,美国散户们的抱团取胜离不开一家互联网券商——Robinhood。意外的是,作为“散户大本营”的Robinhood却在散户们大获全胜之际来了一记“背刺”,平台直接限制了散户的买入行为,引起广大散户们的强烈不满。

如今,这家被誉为“散户之家”的美国互联网券商Robinhood于7月1日向美国证券交易委员会递交了IPO申请,股票代码为“HOOD”。

Robinhood上市之路充满荆棘。在提交IPO申请前,Robinhood曾因其数字货币交易业务受到SEC的审查而被迫延期。年初的GME散户大战中“拔网线”事件更是让Robinhood遭到广大网友的手诛笔伐,在其公布上市的前一天,美国证券交易委员会(SEC)还针对这一事件宣布对其处以7000万美元的巨额罚款。

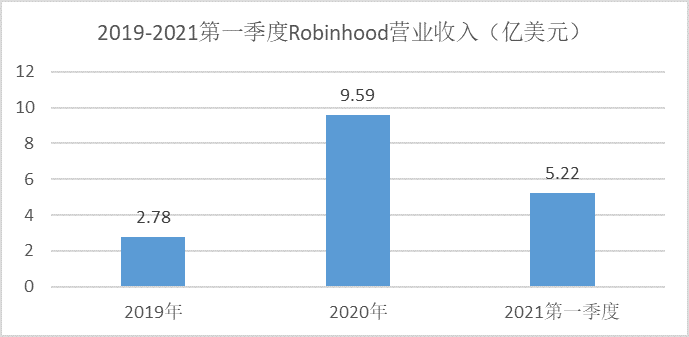

而支撑Robinhood在上市征程中披荆斩棘的,则是其亮眼的财务表现。根据其在IPO提交的相关文件,Robinhood在2021年第一季度营收为5.22亿美元,相较于2020年第一季度增长了309%,2020年全年营收为9.59亿美元,公司的资产规模由2019年的192亿美元增长到2020年的810亿美元。

数据来源:Robinhood招股说明书

Robinhood惊艳的业绩表现离不开广大散户的支持。零佣金、股票可拆分和简洁易用的操作界面让散户们享受到了在股票交易中全面周到的服务。随着疫情的爆发和GME大战的迅速出圈,Robinhood的用户数量激增。根据其在申请IPO的文件显示,Robinhood的月活跃量从2020年第一季度的860万增加到2021年第一季度的1770万。

Robinhood的营收主要来自两个主要业务,分别是订单流返点(Payment for Order Flow, PFOF)和加密数字货币业务。两种业务的盈利模式有所差异,前者将Robinhood平台中客户的交易订单信息打包发送到做市商,做市商获得利润后返点给Robinhood,订单数量越多,Robinhood利润越高。而在加密数字货币业务中,Robinhood也采用了与做市商合作的订单打包返点的盈利模式,除此之外,保证金业务也为其提供了一部分的收益。

Robinhood在其官网上宣传的企业使命为:“We’re on a mission to democratize finance for all.”即“金融民主化”。

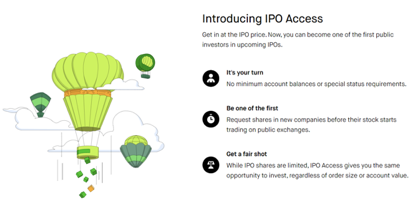

在此次IPO中,Robinhood势必要将金融民主化进行到底。让散户们史无前例的参与到IPO认购的环节,散户们可以有机会以公司的IPO的价格购买Robinhood的股票。不同于A股的新股打新,在Robinhood的IPO Access中没有个人账户最小余额限制。除此之外,无论认购金额大小或账户中余额多少,在认购过程中均能获得相同的认购机会。

图片来源:Robinhood官网

在此次认购活动中,Robinhood将其发行的A类股票中的20%-35%分配给个人投资者们。散户们可以在该股票上市时就能成为其股东,与其一同成长。Robinhood想成为真正的“散户之家”。

Robinhood备受争议的加密数字货币业务

根据Robinhood提交的IPO相关文件,2021年第一季度,950万用户在Robinhood上进行加密数字货币交易,交易总额达880亿美元,贡献了总营收的17%。截至2021年3月31日,Robinhood持有价值近116亿美元的加密货币托管资产。

Robinhood于2018年2月20日推出加密数字货币业务,目前支持七种主流加密货币:比特币、比特币现金、比特币 sv、 狗狗币 、以太坊、以太坊经典和莱特币。值得一提的是,狗狗币在2021年第一季度贡献了加密货币业务34%的营收。

Robinhood在加密数字货币交易业务中赚的盆满钵满,同时也带来了许多麻烦。不同于股票交易业务,数字货币业务存在着市场透明度低、监管审查政策尚待完善等问题,相关企业在上市时会面临更加严苛的审查。

加密货币市场行情波动较大,市场活跃度会随着市场行情波动,今年5月份以来,随着币价大跌,加密数字货币市场热度迅速衰退,Robinhood的加密数字货币业务也面临着缩水风险。

狗狗币带来的不确定性也可能会对Robinhood的股价造成较大影响。作为“山寨币”的鼻祖型选手,狗狗币的市场热度可以说是被 马斯克 一人推起来的,其不稳定性远高于比特币、以太坊等主流数字货币。但狗狗币却贡献了Robinhood加密货币业务近三分之一的营收,对Robinhood来说可能也确实难以舍弃。

今年5月,市场上针对加密数字货币交易所的审查监管愈发严格,比特币价格暴跌,加密数字货币市场转凉,Robinhood的数字货币业务盈利主要依靠订单量,随着市场活跃程度降低,交易所成交量的萎缩在一定程度上会影响Robinhood的盈利能力。Robinhood抢在这轮牛市结束之际火急火燎的上市,或许是想在其财务数据最光彩的时候获得更高的IPO估值。

Robinhood,散户的“表面兄弟”?

内华达大学商业和证券法教授 Ben Edwards 说过:“免费应用和牛市正在赋予越来越多人做出愚蠢决定的能力。”

总所周知,美国的资本市场是全世界最发达的金融市场,金融机构垄断了市场上的大量资源,各大金融机构们拥有全球最顶尖的金融人才,掌握最先进的投资策略,拥有最新的一手信息,同时还手握大量的资本。在这样的一个资本市场中,散户们很难从金融市场中凭借个人投资获得满意投资回报,个人投资者往往通过购买基金、信托等手段进行个人理财。

此时,Robinhood出现了,顶着“金融民主化”的帽子。据Robinhood的创始人说,其公司的使命是金融民主化,即让更多的普通人能参与股票投资,并希望通过股票市场,让普通老百姓从富人手中分到财富的蛋糕。

老百姓真的分到了蛋糕了吗?Robinhood凭借其低门槛、零佣金的特点,吸引了大量的散户进场,“年轻”的散户们缺乏风险识别能力和足够的投资经验,没有固定的投资逻辑,往往通过社交媒体获取投资相关的信息,市场上的各种噪声会影响其投资判断,跟风追涨杀跌是这类散户的投资常态,是资本市场中典型的“非理性投资者”,在主流媒体被资本垄断的情况下,这类投资者更加容易被资本“割韭菜”。

人性是贪婪的,理性是欲望的阀门。一旦失去理性,散户们很容易就会一头扎进资本的陷阱,撞得头破血流。CNBC的报道指出,2020年Robinhood拥有1300万用户,其中一半以上是没有任何交易经验的新投资者,偏偏Robinhood还喜欢引导用户做高风险交易。

在提交IPO申请后的一个星期,散户们在社交媒体发起了抵制Robinhood上市的活动,有的散户甚至呼吁做空Robinhood的股票,一名散户在Reddit上写道:“Robinhood甚至无法保证应用正常运行,无法保证及时下单,而且还不断地向用户提供错误的交易信息。”散户们已经开始认识到Robinhood或许不是他们的“好兄弟”了。

在这浮躁的社会,人人都想一夜暴富,但收益与风险是如影随行的,保持理性投资,坚持自己的投资原则,对资本市场抱有敬畏之心,才是正确的投资心态。