喧嚣过后复盘Filecoin:FIL6消失后的价格与生态走势

作者 | 太和资本

编辑 | Colin Wu

(本文由太和资本授权吴说区块链独家转载编辑)

过去一段时间,FIL是经历了一个比较大的波动,从最低的21美元涨到237美元,有超过10倍的涨幅,最近又跌回140美元左右。在Filecoin经济生态中ke,供需关系目前来看依然是主导FIL市场价格趋势的重要影响因素之一。本文就通过对于FIL流动性筹码的估计来展望FIL6消失之后的情况,并且对Filecoin未来的发展需求加以展望。(本文数据为4月22日左右,可能有所滞后)

在一些比较简单的矿币模型中,供应量和流通量基本相近,比如比特币;但在Filecoin的经济模型设计中,不但存在着前置质押、gas费燃烧、还有分批释放的后置质押,流通量和供应量之间就会出现很大的区别,大家对于现在Filecoin的可交易流通量就会存在很大的计算壁垒。本文力争还原真实的Filecoin目前的流动性情况,并对未来的流动性情况加以推演。

在主网上线之后,Filecoin协议实验室曾更新了几版经济模型,对于全网的流通量也有比较大的影响,其中包括:

FIL矿机产出25%立即释放,另外的75%分180天线性释放有效算力推出,矿工封装有效算力可以获得10倍有效算力,初始抵押也需要十倍,算力增长加速,质押量增速FIP-14提案通过,不可续算力得以续期,不会提前释放给FIL市场以不确定性FIL6到4月14号最后一天,4月15号之后FIL6消失,FIL的供应每天减少28.3万枚FIP-13的落地会让Filecoin Gas费大幅度降低,激励矿工增长算力,由此质押可能会进一步增长。

1 SAFT 投资人部分

SAFT 投资人释放部分已经写在了FIlecoin链上,这部分基本没有什么变化量,可以很清晰的统计出来。

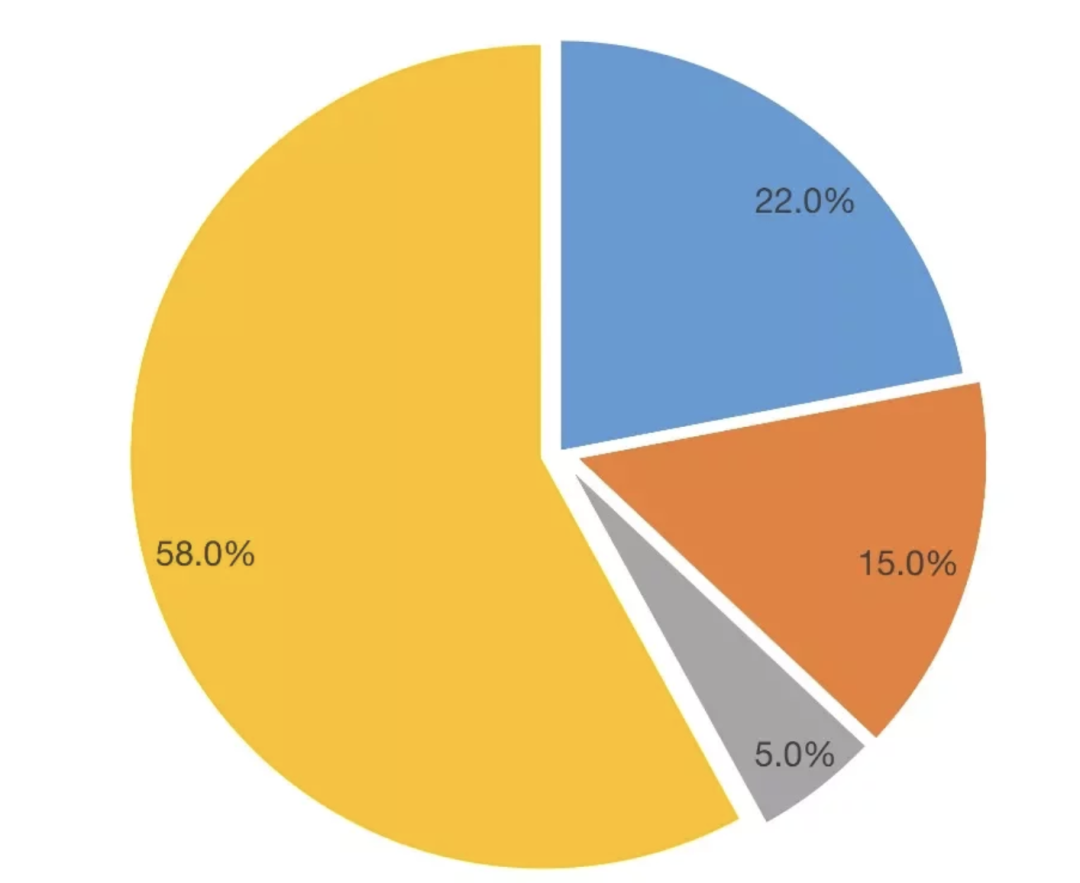

根据早期投资人协议,投资人可以选择不同的释放期限,从而获得不同的折扣。在 ICO 完成之后,投资人选择不同的释放期限的比例大致如下:

黄色部分为三年期以及三年期以上释放投资者数额,蓝色部分为6个月投资者数额,橙色为1年期释放数额,灰色为2年期释放数额

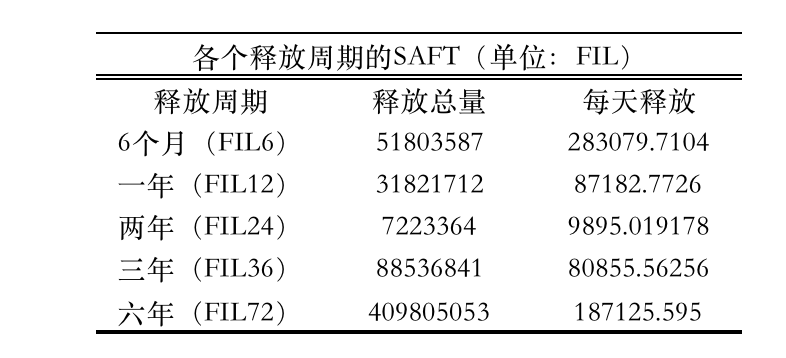

早期投资者占总供应量比例约为 7.5%。根据上述比例,可以计算出来,SAFT 投资者代币各个周期内释放的总量和每天释放量:

前6个月(目前这个阶段)每个月释放约1010万,6个月后到第一年结束,每月释放减少至460万,第二年每月释放270万,第三年每月释放240万。

可以看出虽然三年及三年以上数额占比巨大,但是释放周期长,相对来说,前6个月前期投资人的释放会对整个供应量和流通量的影响大一些。

所以,此次4月15号的FIL6释放停止对于市场供应量影响巨大。

2 Filecoin团队和基金会的释放

除此之外,Filecoin占比另一个比较大的部分,就是协议实验室、团队和贡献者以及基金会,他们分别占总供应量的 10.5%;4.5% 和 5%。

总和为 20%。这个部分都是6年线性释放,那么,每个月的理论释放量为:555万。

也就是说,在主网上线后6个月内,SAFT 投资人的释放占比例较大,而后,占主要释放比例的主要是协议实验室团队、主要贡献者和基金会了。

FIL6消失之后的发展与这一部分释放的方式密切相关。

3 挖矿奖励释放部分

按照最初的设计,区块奖励总奖池为 70%,也就是 14亿,其中15%当前保留,这就是3.0亿;55%,也就是 11亿作为存储挖矿奖励,这11亿又被划分为两个部分,也就是我们知道的简单释放和基线释放。

我们知道简单释放是按照六年减半的放射性释放的方式进行,仅仅与时间有关,与网络状况没有关系;而基线释放与网络算力状况紧密相关。那么也就是说,基线释放是不太确定的,与市场情绪,生态,投入产出比等关系都很大。

但基线释放有一个上限,在Filecoin的算法中,最大的释放就是系统内达到基线要求时的释放,所以,我们有下面这张图,来标明挖矿奖励的最小(仅包含简单释放)和最大释放(还包含完全达到基线要求后的基线释放)的区间。

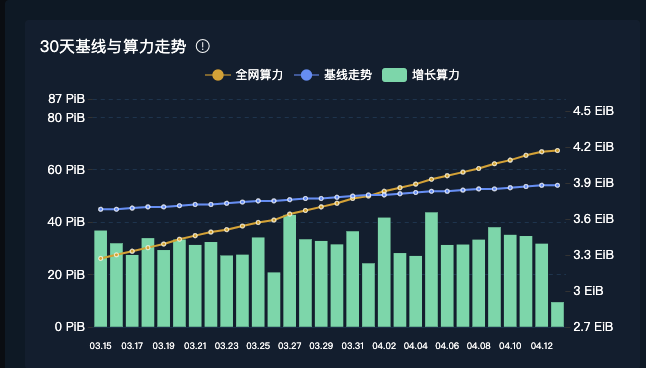

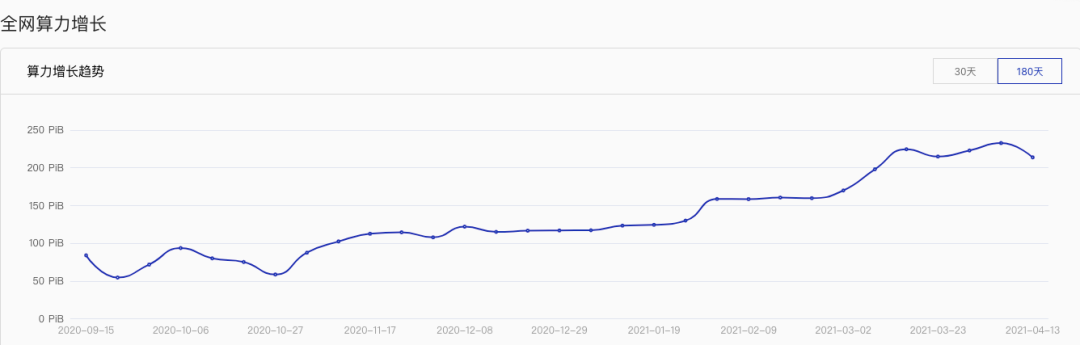

从目前 Filecoin 算力增长的情况来看,全网算力已经达到第一年的基线标准。

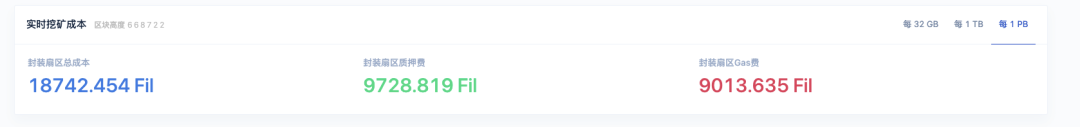

矿机每天的质押消耗

目前全网的算力增速还处在一个加速的阶段,每天平均增长在40P左右。

每P的挖矿成本是1.8万枚,也就是每天封装需要消耗72万枚。

我们大致计算了一下,FIL从矿机里流出的量,每天大概32万枚,也就是每天矿机方就有40万FIL的缺口。

但是4月15号之前,FIL私募释放达到68万枚,可以弥补缺口;但是4月15号之后,每天释放36万枚FIL,就会小于这个缺口,所以到时候市场的FIL会处在一个更加稀缺的状态。

4 目前FIL的流动性情况及趋势图表

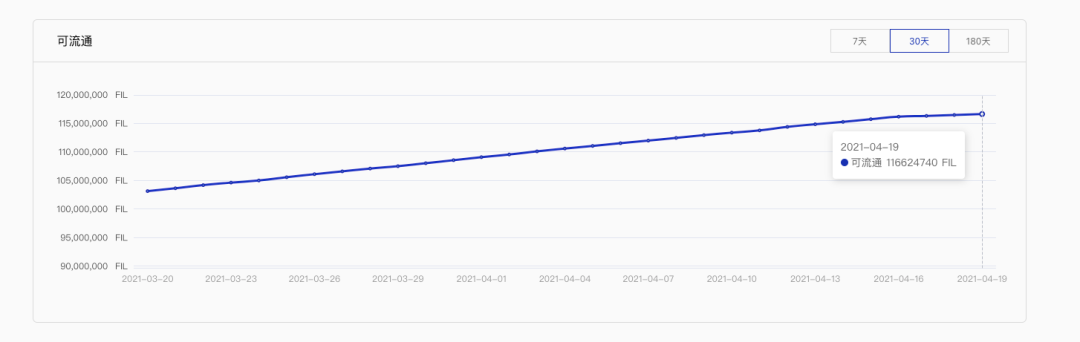

首先,我们需要了解一个概念,全网自由流通FIL(真实流通的FIL数量),因为FIL的挖矿模型和私募线性释放等原因,有些币虽然是产出的状态却不可以流通,例如矿机75%产出的后置质押;

所以我们通过这个逻辑,计算统计了全网真实总流通的数值:

可以看出,4月15号之后,斜率又一个明显的放缓,原因就是FIL6释放完毕,挖矿释放之外的FIL解锁释放速度大幅下降。至此,可知可流通FIL的数量一定是上升的,但是增速在放缓。

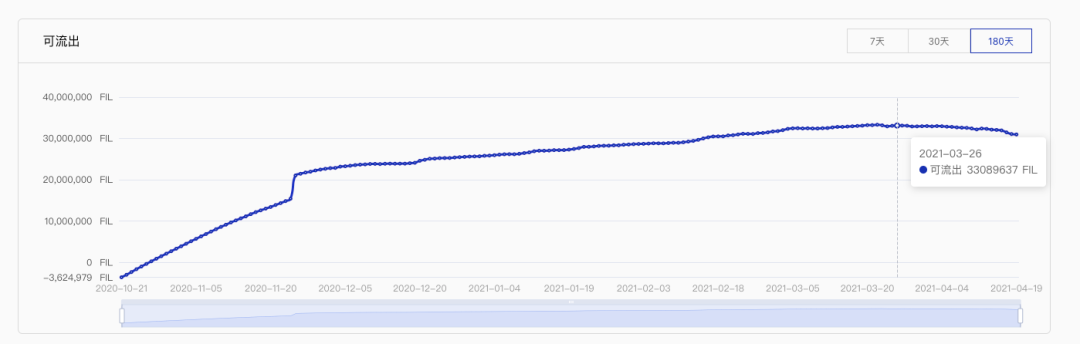

除此之外,我们联合矿机厂商另外做了一个矿机每天可流出的量:

矿机的可流出量就意味着从矿机中可以卖出的FIL的量。可以看出从3月26号左右之后,矿机的可流出量开始下降,大概率是两个主要原因:

FIL价格开始攀升,达到一些矿工的心理价位,一些矿工开始抛售矿机中储存的产出FIL矿机的每日算力开始增速,需要质押和gas燃烧的FIL开始增加,矿机钱包中的FIL开始减少

由此,我们可以更近一步来思考FIL的价格将如何影响FIL的供需,FIL的供需又会怎么反馈FIL的价格?

目前的情况是FIL价格攀升,矿工收益也同时攀升,全网有效算力增长,质押消耗增长,需求大于供给,继续支撑FIL价格攀升。

5 FIL生态展望

Filecoin价格上涨所带来的“过热”更多的还是停留在它短期的利益属性上,对于项目长期发展来说,生态的成长和扩张才是项目最根源、最底层的逻辑。

每一个热点的出现都伴随着“爆款”和“散热”的过程,而“散热”的过程就是生态“大浪淘沙”的过程也就是长期价值凸显的过程,所以我们还是从长期价值的角度来看Filecoin和分布式存储市场。

Filecoin 生态最让我们欣喜的一点是做到了“出圈”,即跳出加密数字货币圈。比特币严格来说还未进入主流商业世界,以太坊是接近于模拟再现出一个主流商业世界,可还未完全“出圈”,而Filecoin则是彻底拥抱了现实商业世界,现在都有一些互联网云存储的企业开始寻求IPFS技术的嫁接和合作。

Filecoin未来的市场前景和生态,可以从横向和纵向两个维度来看Filecoin的生态。

现在Filecoin生态横向需要很多相关的服务性布局,Filecoin现在主要矿机厂商,矿机上游服务产业、Filecoin资产管理增值、Filecoin借贷、Filecoin托管,行业已经慢慢从早期技术壁垒逐渐转向资金壁垒转移,变成资金密集型生态。

纵向角度,主要是分布式云存储服务构架,分布式云存储的技术底层肯定是IPFS网络本身;第二层就是Filecoin,它是IPFS激励层;第三层与工具相关,就是一些比较友好的客户端和存储技术服务;第四层就是分布式存储的应用本身,这可能就会结合到一些传统的项目,目前会使用分布式存储的一般是一些浏览器或者流媒体,他们的存储需求量比较大,会比较支持分布式存储这一领域。(最近NFT与Filecoin的结合尤其重要,可能成为Filecoin最先全面落地的应用场景)

a16z领投C1800万美元,Catena Labs是如何用AI开银行的?

5 月 20 日,Circle 联合创始人 Sean Neville 宣布,他的新项目 Catena Labs 成功完成 1800 万美元种子轮融资。本轮融资由 a16z Crypto 领投,Bre...

Gate上线TON-USDT期权,拓展优质公链衍生品矩阵

全球领先的加密资产交易平台 Gate宣布已于 2025 年 5 月 21 日正式上线 TON-USDT 期权。这是 TON 资产首次以期权衍生品的形式登陆主流交易平台,标志着 TON 生态在金融工具...

豪华团队+顶级VC,明星项目Sahara AI该如何交互?

作者:KarenZ,Foresight News本周一(5 月 19 日),AI 原生全栈 Web3 平台 Sahara AI 正式上线其公测网络 SIWA,面向全链开发者开放 AI 的创建、协作与...