自2019年以来,为加速银行数字化转型,深化金融科技创新,提升数据治理能力,工行、招行、光大银行等多家银行相继在总行层面进行组织架构改革,加速释放数字化创新中的乘数效应。

从架构变革中不难发现,商业银行普遍通过两条路径,一是以零售金融为数字化业务转型突破口,增设数字金融部或零售数字金融部,从点到面带动全行数字化联动变革。二是以金融科技创新为着力点,整合全行数据资产,搭建数字化基础设施,进行全行业务流程重构,组织架构重塑,从面到点颠覆银行体系。

民生银行

2020年报发布后,民生银行组织架构调整正式拉开序幕,这是新董事长上任后,民生银行内部人员调整最大的变动。其中,调整岗位涉及总行部门、总行中高层、分行一把手变动等。据了解,此次变动均为内部中层竞聘产生,目前大约有近20位中层干部人员变动,总行部门、分行一把手平均年龄在45岁左右,甚至有不少80后进入中层团队。从公开的信息中不难发现,民生银行通过优化管理人员,搭建客户中心型组织体系,加强零售业务数字化转型,实现业务体制全方位改革。

中层干部专业化、年轻化调整

在2020年报中,民生银行表示,要搭建专业序列体系,启动绩效考核和岗位薪酬改革,突出价值导向,完善青年员工成长激励制度,加强人员规范化管理。在2020年线上业绩说明会上,民生银行行长郑万春表示,要进一步优化人才结构,为数字化转型提供人力资源保障。民生银行通过加强核心专业人才培养,加大启用80、85后员工进入领导岗位,为青年员工创造良好的晋升环境。

从“部门银行”到客户中心型组织体系建设

在2020年年报致辞中,董事长高迎新提出要破除“部门银行”的思维禁锢,构建敏捷协同的客户中心型组织体系,推动行内业务体制改革,实现扁平化、精细化管理,形成全链条、全覆盖、多元化的产品体系和快速响应的服务能力。

以零售业务为数字化转型着力点

在组织架构方面,民生银行撤销了总行渠道管理部和总行票据部,新设总行零售数字总监和零售资产质量总监;同时启动零售三年规划(2021-2023),通过完善产品服务体系,利用细分市场优势,加强精准营销,打造标准化专业化管理体系,提升客户体验,加速推动零售业务数字化转型。董事长高迎新表示,民生银行将着重从优化客群标准化流程和加快数据精准营销两方面强化零售业务。计划在2021年上线数据营销策略库系统,提升智能化精准营销体系,实现线上线下全渠道协同。

招商银行

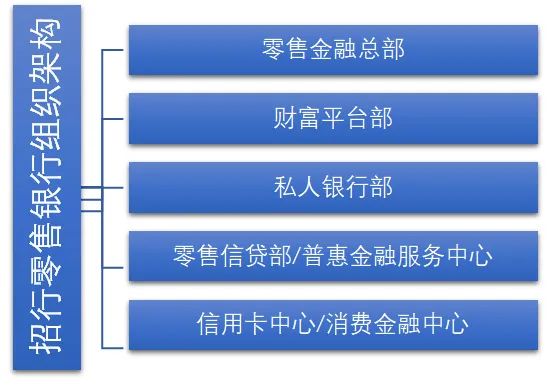

零售金融总部“瘦身”,打造跨边界的融合型任务团队

近期,招行对零售金融组织架构进行了调整,将原一级零售金融总部大部分团队与原财富管理部合并组建财富平台部。零售金融总部仅保留策略、考核等后台团队,减少了零售金融总部业务职能,加大对零售金融的统筹类工作。

招商银行招行对零售金融组织架构

另一方面,招行通过打造敏捷型“跨边界的融合型任务团队”,打破部门间沟通和执行壁垒,联动各个业务线,实现共享资源和能力,提高银行数字化业务能力,为用户提供敏捷服务。

交通银行

借力金融科技创新技术完善数据管理

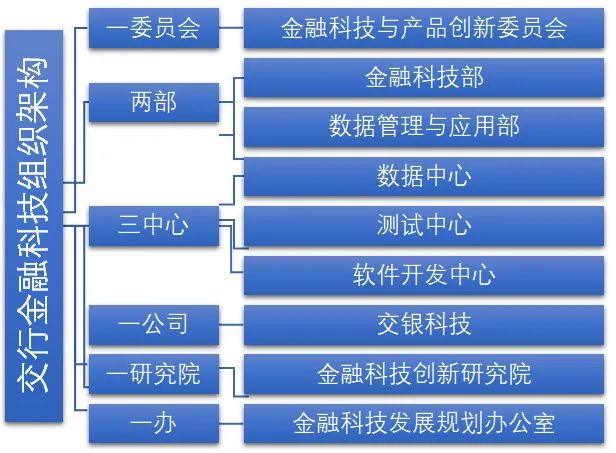

在2020年半年报中,交行就已经披露了信息技术架构调整为“两部、三中心、一公司、一研究院,一办”。撤销原数据管理与应用中心,增设数据管理与应用部,加强数据管理与应该工作;增设信息科技发展规划办公室,完备顶层规划统筹工作。此外,交银金科也已于2020年11月底正式开业。

交通银行金融科技组织架构

在2020年年报中,交行表示成立金融科技与产品创新委员会,构建和完善数字化展业、敏捷反应的金融科技组织架构,提高金融科技顶层设计和一体化管理水平。与此同时,交行启动企业级数据中台建设,通过建立企业级数据标准,提升数据资产管理能力,强化数据质量控制。

农业银行

全面开启数字基建布局

在今年1月,农行发布的《中国农业银行金融科技创新年度报告(2020)》中显示,农行已搭建数字货币核心系统,实现数字货币的兑出、兑回、转账、支付等各项基础功能;热点创新如5G消息、联邦学习等创新内容仍在孵化阶段。此外,农行在今年年初成立总行级数字人民 币创 新实验室和数字人民币应用实验室,重点围绕数字人民币开展新领域的创新与试点。

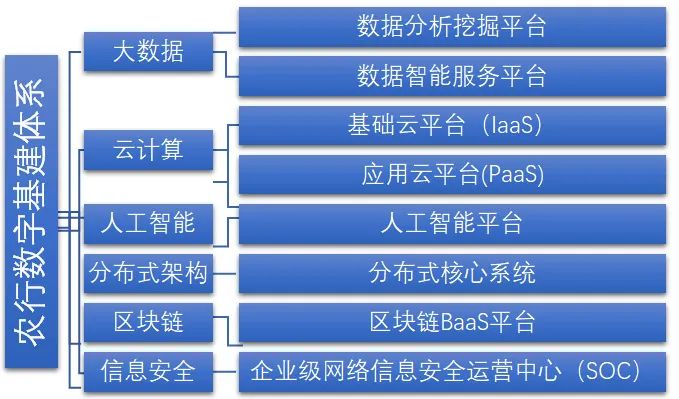

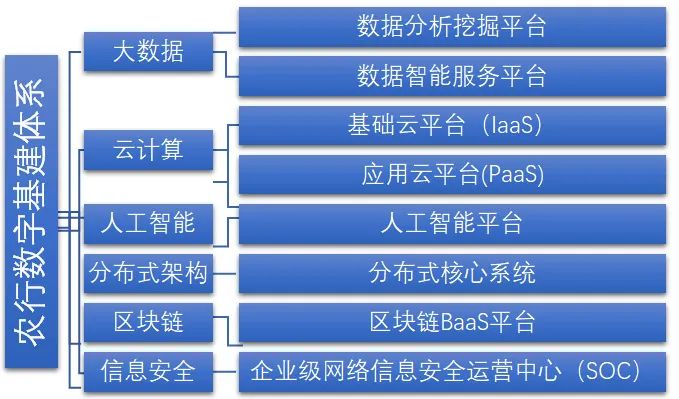

农行数字基建体系

在金融科技基建创新方面,农行搭建数据分析挖掘平台(AI平台)、数据智能服务平台( BI 平台)提供一站式数据建模、数据分析服务,建设基础云平台(IaaS)、应用云平台(PaaS),实现业务交易、内部管理和数据处理三类系统的全覆盖,提升人工智能平台感知和思维能力,加快核心系统向分布式架构转型,推进区块链BaaS平台和新一代企业级网络信息安全运营中心(SOC)等数字基础设施建设。

中信银行

加速布局金融科技 增设数字金融部

在2020年年报中显示,中信银行加速布局金融科技,从技术革新、流程重塑、模式创新等方面完成颠覆性变革。其中,自主完成分布式核心系统和基础数据平台建设、提升整体处理性能50%以上;完成云化架构转型,云化率达96.71%、自主研发人工智能平台“中信大脑”,落地307项“AI+数据”精准模型。在组织架构方面,中信银行新增数据管理委员会,撤销原电子银行部,新增数字金融部。

中信银行信息科技组织体系

2020年3月,发布,表明数据将成为智能化时代的主要生产要素,从交行和中信银行加速增设数据管理相关部门可以发现,多家银行正在加速完善数据治理,建立数据标准。未来,数据资产开放共享将成为市场主旋律,而如何有效衡量数据价值,构建科学合理的数据资产估值和定价机制,是打造健全数据交易流通市场的重要前提,因此拿到行业数据资产标准制定的话语权将成为推动银行转型的催化剂。

组织架构变革作为银行战略规划的核心表现和未来发展的主要推动力,已成为多家银行把握数字化时代机遇与挑战的首选。