注:本周四晚上,全球领先的加密货币交易所 Coinbase 宣布将于 4 月 14 日在纳斯达克直接上市,其股票代码为“COIN”,根据此前私人市场的交易情况来看,Coinbase 的估值有可能会超过 1000 亿美元,这自然会引发一场新的市场风暴。

而除了股市这一战场,Coinbase 上市事件也有望促进该交易所本身的影响力,对此,messari 研究员 Roberto Talamas 分析了“Coinbase 效应”。

以下为译文:

当 Coinbase 交易所上线一种新资产时,这一事件对该资产将会产生非常积极的影响,这已经成为一种众所周知的现象,我们将其称之为“Coinbase 效应”。这种效应背后的经济原理很简单,当一种加密资产上线一家受欢迎的交易所时,它会立即接触到一批新的市场参与者,当我们研究这种效应时,Coinbase 便是主要的研究对象,此外,在这份报告中,我们还将研究范围扩大到另外 5 家知名的交易所,以比较不同交易所上线加密资产的效果。

此外,考虑到 Coinbase 是最大的加密资产散户入口,该研究包括了一项使用 Messari Enterprise API 中 Coinbase 上币样本的事件研究。事件分析提供了对上币事件如何影响代币回报的更好理解,并考虑到了市场环境的影响。

1

不同交易所的上币效应

在分析的第一部分中,我们使用了 Messari 的情报数据库从六个不同的中心化加密资产交易所收集了上币信息:

-

Coinbase (上线 28 种资产)

-

Binance (上线 22 种资产)

-

FTX (上线 19 种资产)

-

Gemini (上线 19 种资产)

-

Kraken (上线 11 种资产)

-

OKEx (上线 14 种资产)

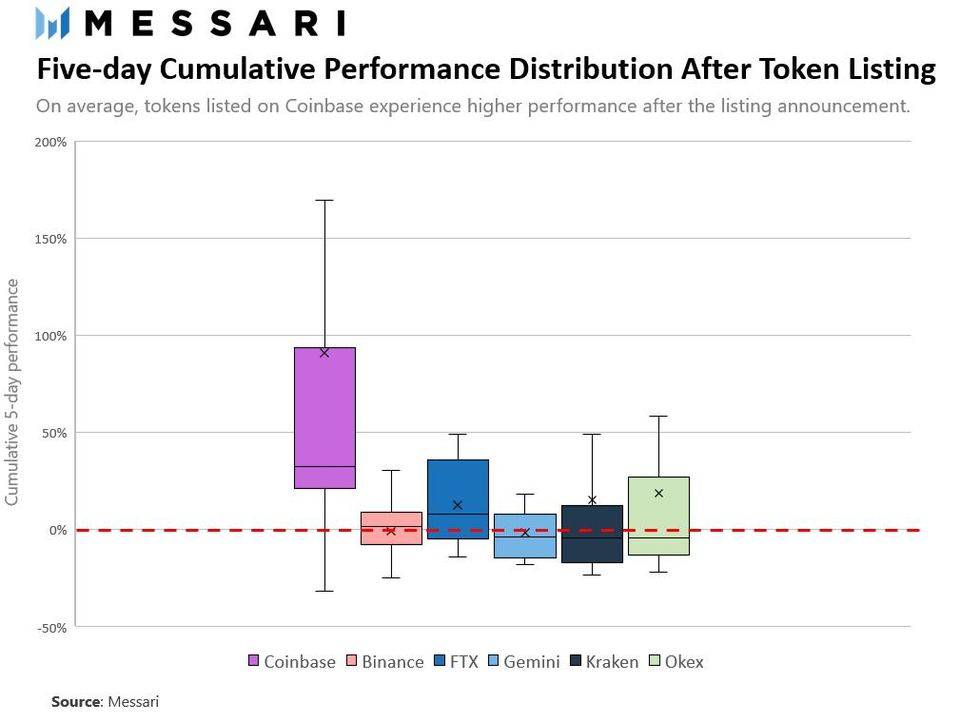

对于每一个交易所,我们都将代币上线交易所后 5 天的累积收益分布作为一个粗略的代理数据来观察其效果。毫不奇怪的是,上线 Coinbase 的平均回报率是最高的,数据为 91%,但其收益分布范围也最为广泛,从-32%到 645%。

鉴于以上结果,我们可以很容易地得出结论:相比其他交易所,上线 Coinbase 会带来更高的回报。但是,在 Coinbase 的样本中,有一些异常案例在其上币公告发布后便获得了巨大的回报,从而显著地将平均值向回报分布的右侧倾斜。

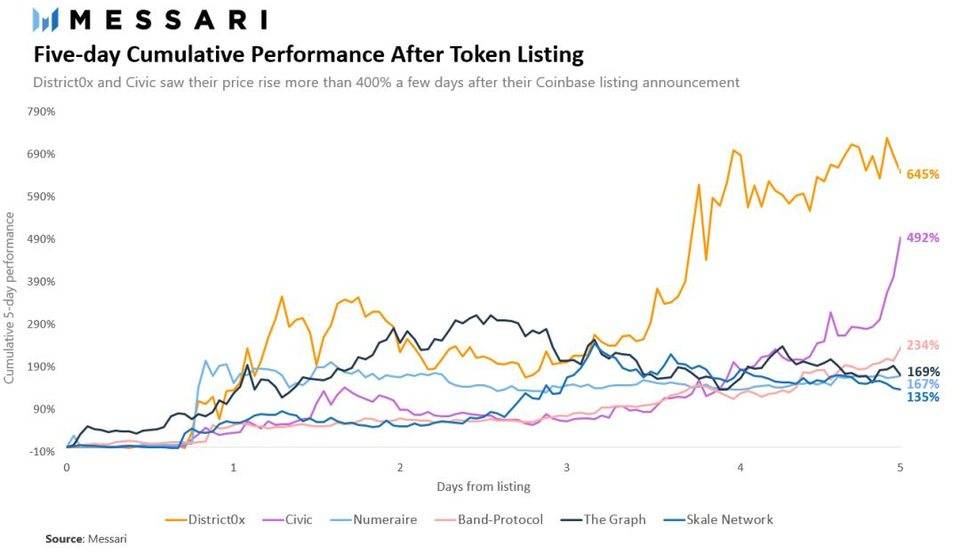

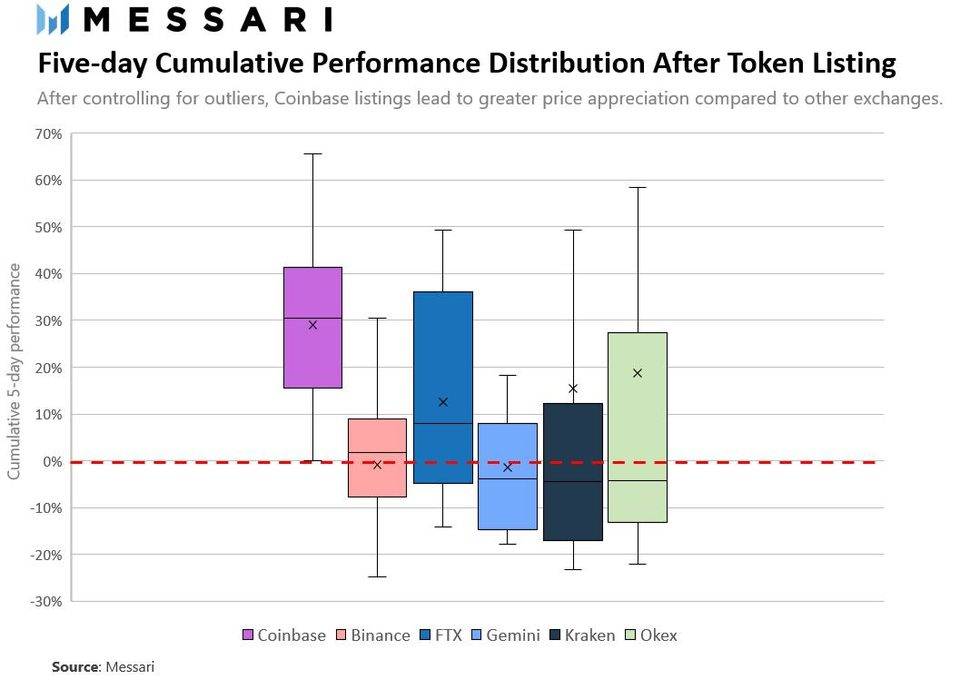

在这些异常案例中,District0x (创建去中心化市场和社区的平台)和 Civic (身份验证解决方案)的代币价格分别上涨了 645% 和 493%。通过控制 Coinbase 样本中的离群值,我们可以更清楚地比较交易所之间的收益分布。

在剔除了异常样本之后,很明显的是,Coinbase 上币的影响力仍然是最大的,其平均 5 天回报率为 29%。从表面上看,这些结果表明,交易所上币(尤其是 Coinbase)往往会导致资产收益的增加。

但是,在分析事件对资产价格的影响时,我们需要考虑的另一个重要因素是发生这些事件的市场环境。为了解决这个问题,我们对 Coinbase 上币样本进行了一项事件研究,以探索公告发布时的市场状况,以试图从上币事件的影响中分解出归因于市场的反应。

2

事件研究方法简介

有效市场假说(EMH)指出,所有可公开获得的信息都会立即纳入到资产的价格中。虽然对该理论的有效性(或缺乏有效性)的完整解释不在本报告的范围内,但我们可以以此前提为基础,通过量化某一特定事件对资产回报的影响,研究该事件如何改变资产的市场认知。有学术研究人员已经提出了事件研究方法论来解决此类分析,重点是了解事件如何影响资产收益的统计特性。

事件研究的目的是量化事件对“异常收益”的经济影响。反常收益的计算方法是,如果事件没有发生,本应实现的回报率(称为正常回报率)与实际回报率之间的差额。

虽然实际收益很容易观察到,但正常收益需要我们去估计。

对于这一部分的分析,通常使用预期收益模型,这也是其他金融研究领域常用的估值工具。

市场模型是事件研究中最常用的估计正常收益的方法。其使用参考市场的实际收益和资产与参考市场的相关性来估计正常收益。在形式上,某一天的异常回报率,表示为资产实际回报率与正常回报率之间的差额,这是根据资产与参考市场(表示为?和?)之间的典型关系和相关性以及参考资产的实际回报率来估计的。

那么,如果我们仅查看交易所上币前后的资产收益以评估事件的影响,那么执行所有这些额外步骤的意义何在?看一下模型背后的直觉可以帮助澄清这个问题。

假设 Coinbase 宣布了一个新的代币上线交易所,正如我们所期望的那样,代币在上线交易所后便会经历剧烈的价格上涨,截至目前,这一点并不奇怪。我们还假设在同一天,比特币(代表整个市场的一种货币)在一些宏观消息的影响下,实现了 10% 的收益率。在这种情况下,我们如何确定代币价格的上涨是因为交易所上币,而不是由于市场整体走势?

这就是市场模式发挥作用的地方。

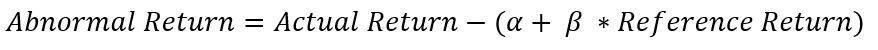

利用历史价格数据,我们可以通过观察它们的收益如何一起移动来研究它们之间的潜在关系。换言之,如果比特币在某一天上涨 5%,考虑到它们的历史关系,我们通常应该期望代币获得什么样的回报?通过绘制这两种资产的每日收益率,可以更好地将这种关系可视化。

在这个案例中,将以太坊的每日收益(我们感兴趣的代币)回归到比特币的收益(我们的参考市场),得到了上图所示的拟合线,然后可以将其用作简单的线性模型,以估算执行该收益所需的正常收益事件研究。遵循这种方法,我们可通过从上线交易所当天的资产收益中扣除整个市场的影响,来隔离出交易所上币事件的反应。

3

实验方法与结果

为了进行交易所交易时上币事件研究,我们使用 Messari 的情报数据库收集了 2020 年 5 月 14 日至 2021 年 3 月 23 日期间上线 Coinbase 的代币数据,总共有 28 种加密资产。由于研究结果严重依赖于正常收益的准确估算,因此我们只列出上币前至少有一百天数据的资产,以避免在模型中引入偏差。此外,该研究的重点是使用上币前后的 15 天窗口(称为事件窗口)分析资产的异常收益,因此将 2021 年 3 月 8 日之后上线 Coinbase 的资产排除在研究范围之外。根据这些条件进行过滤后,只有 14 种资产满足了研究要求。

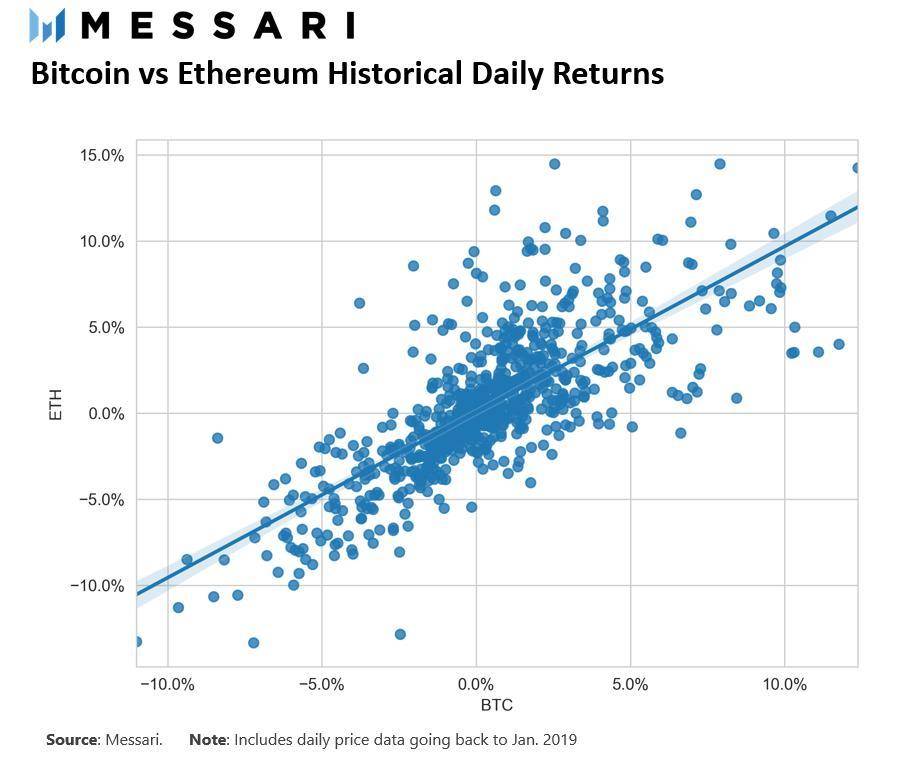

为了衡量上线事件的总体影响,我们将所有个别异常收益相加,以创建累计异常收益图表。作为一个例子,下图描绘了在上币事件窗口期间,Maker 的异常和累计异常回报率。

在图表中,垂直线表示在事件窗口的每一天经历的异常收益,实线表示累计异常收益,灰色区域表示 99% 的置信区间。就在 Coinbase 上币的当天,Maker 经历了与该事件相关的显著异常回报,这表明 Coinbase 上币对资产回报产生了强烈的经济影响。

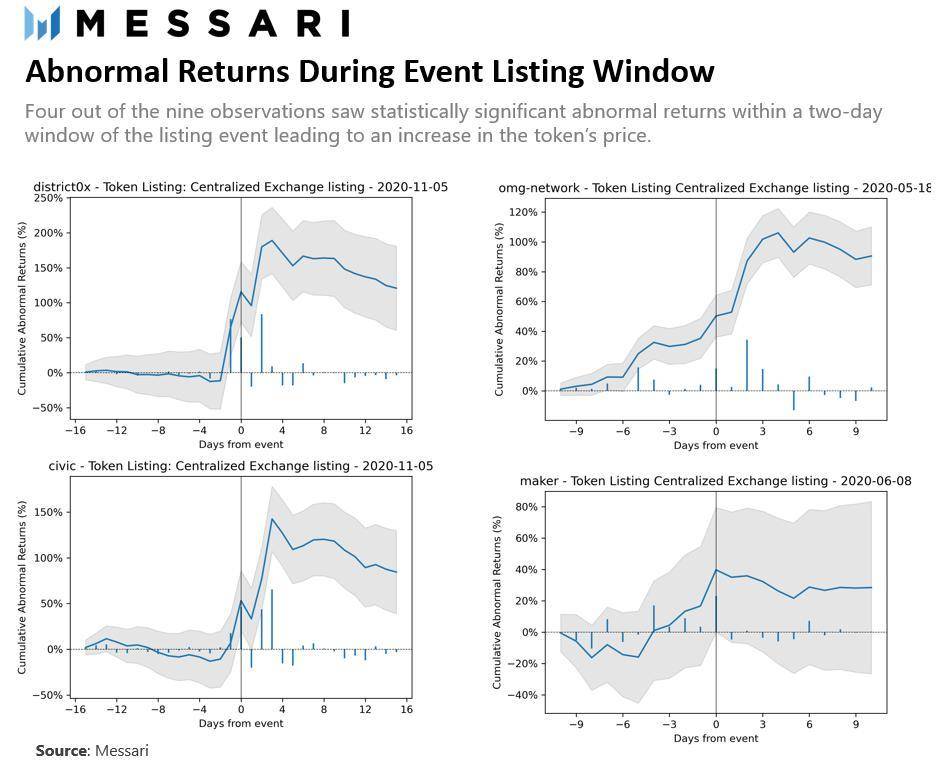

在对 14 项资产的观察研究中,我们发现有 9 项资产在事件窗口期间显示出具有统计意义的异常回报。在这 9 项资产中,有 4 项资产在上币后的累计异常收益率持续正增长,这表明 Coinbase 上币对该资产的收益率有持续影响。

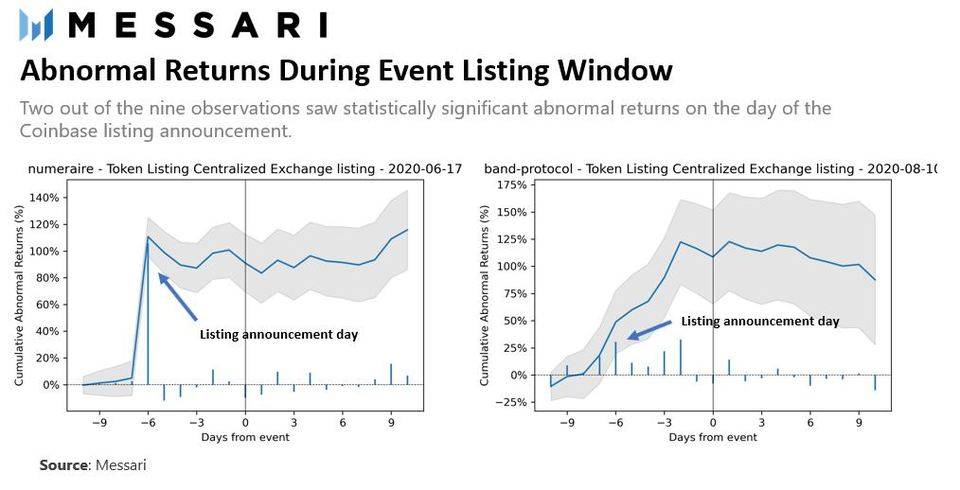

其中两项资产在 Coinbase 宣布上币当天出现异常回报。在这种情况下,资产的价格包含了上币的所有信息,在上币当天没有看到任何额外的反应。

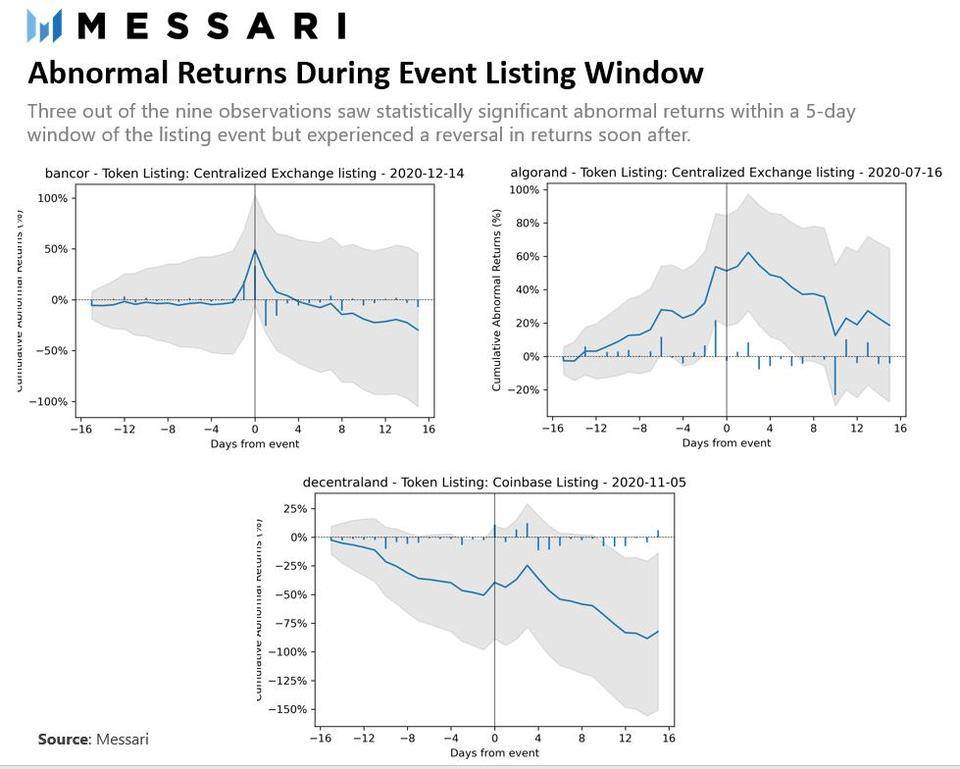

其余三项资产在活动日期前后均显示出较高的正异常收益,但很快又恢复了正常,这表明上币对收益没有重大影响。

结论

我们的分析表明,就交易所上币而言,Coinbase 的上币公告对资产的平均收益会产生最大的积极影响。这一结果可以归因于 Coinbase 在散户投资者中的受欢迎程度,这使其成为最著名的加密货币交易平台。

此外,对 Coinbase 上币的事件研究表明,上币市场对资产回报率有很强的影响,但并非所有观察结果都一致。在初始样本的 14 项资产当中,只有 9 项资产在事件窗口期间表现出具有统计意义的回报,只有 6 项资产获得了更高的正回报。

鉴于这些结果,我们可以得出结论,尽管 Coinbase 上币有可能对资产回报产生积极影响,但它并不会以同样的方式影响所有代币。

本公众号所载文章中观点仅代表原作者个人立场,不代表 DeFi 之道立场。投资者不应将文中观点、结论为作出投资决策的惟一参考因素,亦不应认为文中观点可以取代自己的判断。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。

DeFi 之道公众号后台

回复“ 财富 ”获取 DeFi 热门项目白皮书合集 !

回复“ 研究 ”获取 DeFi 研究报告合集!

回复“ 论文 ”获取 DeFi 相关论文合集!

干货持续更新中,敬请关注……