Tokenlon 在交易成本方面有比较明显的优势,且与头部钱包 imToken 深度结合,获取大量的入口用户。

原文标题:《【公开尽调】深度报告:Tokenlon》

撰文:头等仓

Tokenlon 是基于以太坊的 DEX,近期发布了 5.0 版本,在 RFQ 报价模型基础上陆续接入了 Uniswap、Curve、Sushiswap 的流动性,未来会进一步整合其他协议,扩大自身的流动性,以获得更佳的报价,提高用户体验。

本研报为 Tokenlon 赞助发布 的免费研报(非财富代码研报),研报内容完全由头等仓独立攥写,头等仓极力确保研报内容真实、中立、客观,同时为避免对读者产生误导,凡是由项目方赞助发布的免费研报均不提供任何投资相关的建议,本研报旨在能帮助读者们快速,深度地了解项目,帮助大家做出更好的投资决策。

项目概要

Tokenlon 是基于以太坊的 DEX,并且内置于 imToken 钱包,采用了 RFQ 报价模型,2020 年开始陆续接入 Uniswap、Curve 和 Sushiswap 的流动性。在 DEXs 中,Tokenlon 的交易量一直相对靠前,此外 Tokenlon 还是 0x 最大的中继器。

imToken 和 Tokenlon 是区块链行业中比较扎实的创业团队,在 Tokenlon 的发展过程中,团队一直强调用户体验。从 Tokenlon 目前的产品来看,页面简洁,交易费较低,用户体验是比较好的。Tokenlon 近期发布了 5.0 版本,在 RFQ 报价模式基础上集成了 AMM DEX 流动性,未来会整合更多协议,扩大自身的流动性,以获得更佳的报价,提高用户体验。

Tokenlon 目前最主要的优势在于:

1)用户能够获得比较好的调整后价格,即扣除交易手续费和矿工费后用户收到的真实价格:

- 非 ETH 的 ERC-20 交易中,平台仅收取交易费和矿工费中较高的一笔费用,如矿工费高于交易手续费,则该笔交易不收取用户交易手续费,用户只需支付矿工费。如矿工费小于交易手续费,Tokenlon 只收取交易手续费并替用户将交易上链,赚取这两者之间的差价,压缩自己的获利空间以降低用户的交易成本;

- 在 RFQ 报价模型下,交易抢跑对最终成交价格的影响比较小;

-

Tokenlon 5.0 对通过 AMM 完成的交易进行矿工费差额补贴,从而提高交易成功率,在极端行情下对用户比较友好;

d. 通过 Tokenlon 完成的交易 Gas 费较低于 DEX Gas 平均水平;

2) Tokenlon 是 imToken 钱包的内置 DEX,imToken 作为首屈一指的区块链钱包应用之一,有机会为 Tokenlon 引入更多的流量。

3) LON 代币的经济模型设计比较合理,Tokenlon 5.0 上线至今,已累计交易费用约 500 万美元,未来将用于回购 LON 代币。

Tokenlon 还设定了一个最小交易金额,限制用户所支付的矿工费金额不会超过交易额的 10%,以降低用户的单笔交易成本和提高交易成功率,但这也提高了小额用户的使用门槛。根据团队反馈,未来 Tokenlon 会考虑取消最小交易额。

目前流动性分散在多个 DEX 中,用户对聚合器的需求增加。此外,尽管 AMM 占据了 DEX 的半壁江山,但是订单簿式更符合用户的交易习惯。由于 Tokenlon 的 RFQ 报价模型底层是 0x 协议,限价订单模式也是团队开发计划之一,因此在这方面也具有一定发展潜力。

但是,Uniswap 的头部虹吸效应可能会加强,若 Uniswap 集合更多的流动性并形成一家独大的情况,那么用户对其他 DEX 和 DEX 聚合器的需求可能会随之减少。

基本概况

项目简介

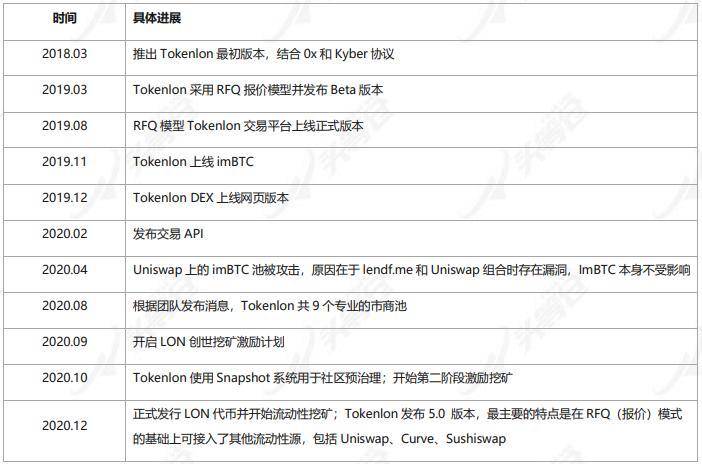

Tokenlon 是以太坊上的 DEX,于 2018 年首次推出,集成于 imToken 钱包内,在 2019 年改为了基于 0x 协议的链下 RFQ 报价模型,进一步提高了交易成功率,并降低了交易成本。2019 年底,Tokenlon 发布了网页端 DEX。2020 年,Tokenlon 进一步探索,陆续集成了 Uniswap、Curve 和 Sushiswap 的流动性,现阶段处于关键扩张期。

根据 Debank 的数据,通常情况下,Tokenlon 的交易份额占 DEX 交易总量的 3%~10% 之间徘徊,高峰时期能够达到 15%,由于 Uniswap、Sushiswap 和 Curve 占据了将近 75% 的市场份额,因此 Tokenlon 交易量排名一直在第 4-6 之间徘徊,是交易量较大的 DEX 之一。

imToken 和 Tokenlon 是区块链行业中比较扎实的创业团队,在 Tokenlon 的发展过程中,用户体验是团队强调的重点,从 imToken 钱包的产品体验能看出团队在用户体验方面的能力是非常不错的。

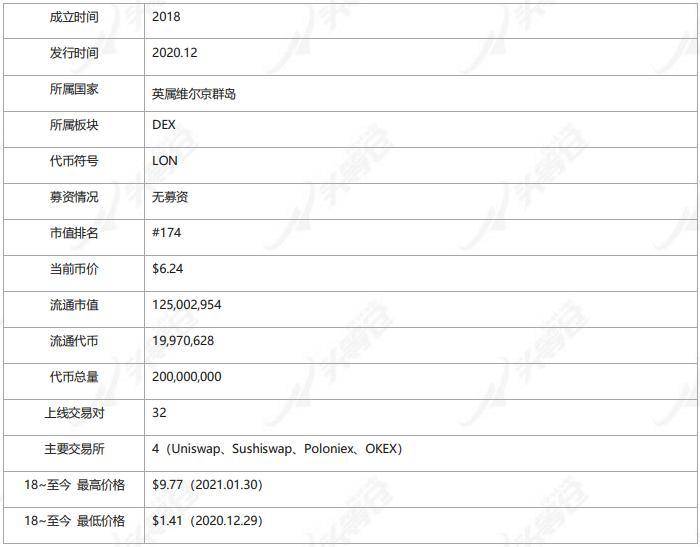

基本信息

项目详解

团队

imToken 是 Tokenlon 的孵化公司。imToken 获得了 IDG Capital 的 1,000 万美元种子轮融资。imToken 和 Tokenlon 两个团队独立发展。

核心成员:

资金

据 Block123 显示,Tokenlon 的投资方为 imToken。

Tokenlon 无募资,代币无预售。

代码

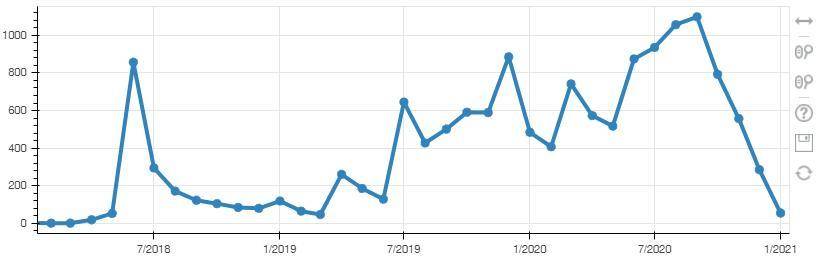

根据图 2-1,Tokenlon 的代码提交频繁,基本可以反映项目更新的情况。

第一次代码频繁提交为 2018 年上半年,为 Tokenlon 早期开发阶段,第二次为 2019 年中旬开始,这一阶段 Tokenlon 更新在原有基础上进行改进,采用了链下 RFQ 报价模式,随后并进行日常更新和维护。第三次为 2020 年,根据团队透露信息,原计划是整合 0x v3 协议,但由于 0x v3 协议需要向用户收取协议费,并且会提高交易失败的概率,因此最后放弃了整合 v3 的计划,开发了 Tokenlon 5.0 版本,整合了 Uniswap、Curve 和 Sushiswap 的流动性。

技术

Tokenlon 协议是基于 0x 协议的代币闪兑合约,借助 0x 协议实现代币的原子交换和交易链上结算。2019 年,Tokenlon 在 0x 原有的基础上进行了升级,采用了 RFQ 链下报价的方式提高交易成功率。近期,Tokenlon 5.0 版本集成 AMM DEXs 流动性。

0x 交易协议是一个用以太坊编写的智能合约,它规范了订单的参数格式,并不直接对用户服务,虽然接入 0x 协议的交易平台可能存在一定差异,但是操作的基本流程是一致的;首先是由交易者创建链下订单,中继者(接入 0x 的 DEX)发现并将其托管到自己的服务器中,然后其他人可访问该网站,发现订单并进行交易。Tokenlon 是接入 0x 协议中最受欢迎中继器之一。

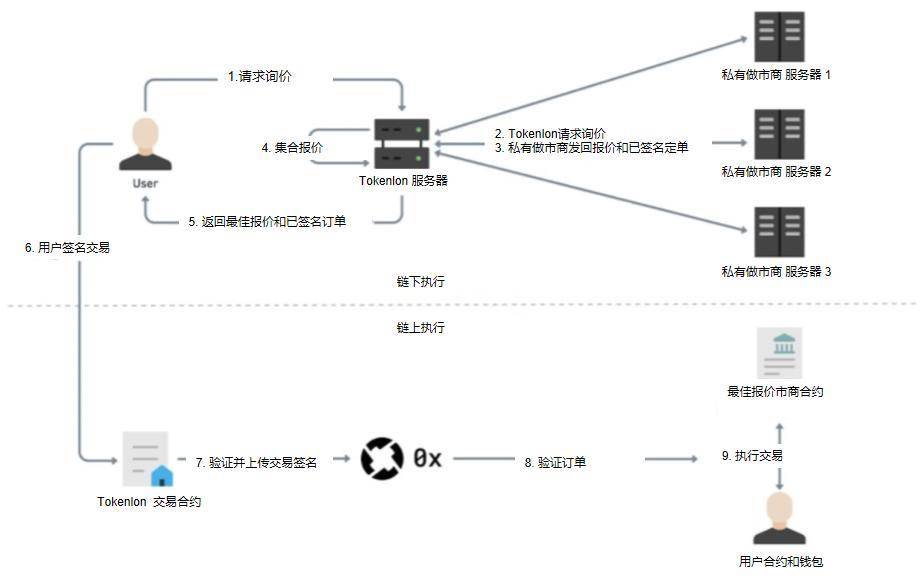

RFQ 链下报价

图 2-2 为 RFQ 报价模型下的交易过程。由于专业做市商是在链下进行报价,因此可以任意地创建订单而不需要支付 gas 费用,在用户发起询问时,Tokenlon 服务器会每隔 4 秒请求一次支持该交易对的做市商,获得最新的报价,与链上报价相比,Tokenlon 的链下报价模型可以提高报价和交易的效率。

用户可以选择交易或不交易。用户一旦选择交易就可以将信息提交到链上,由于不存在链上价格更新、抢先交易(e.g. 例如做市商白名单机制)等情况,因此能够很大程度上提高交易成功率。与 AMM DEXs 相比,专业做市商可以 免于非永久性损失 ,更有利于做市商,但是专业做市商的准入门槛比较高,普通用户无法参与。

流动性聚合

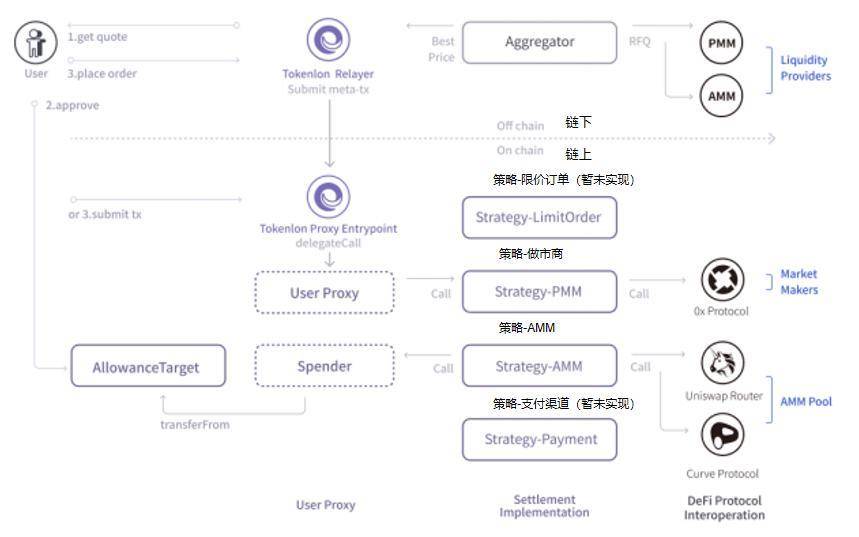

5.0 是 Tokenlon 聚合更多流动性的第一步。在 5.0 的设计中,每个类型的流动性来源都会聚合成一种策略,策略是可以灵活配置拔插的。目前已经有了专业做市商(RFQ 策略)和 AMM DEX 策略。

由于 AMM DEXs 通常由算法决定报价,每一笔交易都会改变算法中的参数,如果 Gas 费高的交易被抢先打包,那么 Gas 费低的订单就可能无法交易成功。为了确保 Tokenlon 的交易成功率不被严重影响,在 Tokenlon 中设置了 3 个参数:

- 滑点:如果单笔交易中,AMM 提供的价格超过了用户设置的滑点,那么就不会接入该 DEX 的流动性;

- 失效时间:用户在一定时间内没有进行交易,那么该笔订单的报价失效,无法继续进行交易,也无需支付 Gas 费用;

- 矿工费补贴:在 AMM 交易策略时,在一定范围内补贴矿工费用,提交交易成功率。

除此之外,Tokenlon 优化了交易手续费的收取比例,如果用户支付的手续费可以弥补滑点差价,Tokenlon 会从收取的手续费中拿出一部分,确保交易成功。

上述部分信息源自团队提供资料。

产品

Tokenlon 目前发布了两款产品:Tokenlon 交易平台、BTC 跨链代币 imBTC。

交易平台

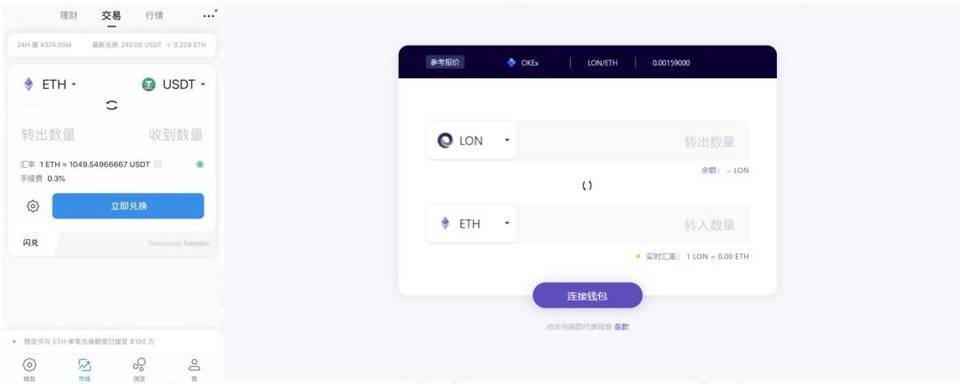

Tokenlon 最初仅是 imToken 的内置 DEX,随后为了进一步发展,推出了网页版本。

Tokenlon 将代币交易功能称为「闪兑」,支持的代币包括 USDT、ETH、LON、UNI、imBTC、PAX、1INCH、BAT、BUSD、COMP、CRV、DAI、FARM、HT、HUSD、KNC、LINK、LRC、MANA、MIX、MKR、OMG、REN、REP、SUSHI、SWRV、TUSD、USDC、WBTC、ZRX、KP3R、BAND、RUNE、YFI、BAC、HEZ、ZKS、PERP。未来将支持更多代币种类。产品页面简单,方便用户操作。由于主要由专业做市商提供流动性,因此支持的代币数量会比较少,理论上在接入 Uniswap 等 AMM 流动性后,Tokenlon 可以实现更多代币的交易,但是为了确保交易成功率,因此团队并不打算马上支持大部分长尾币种。

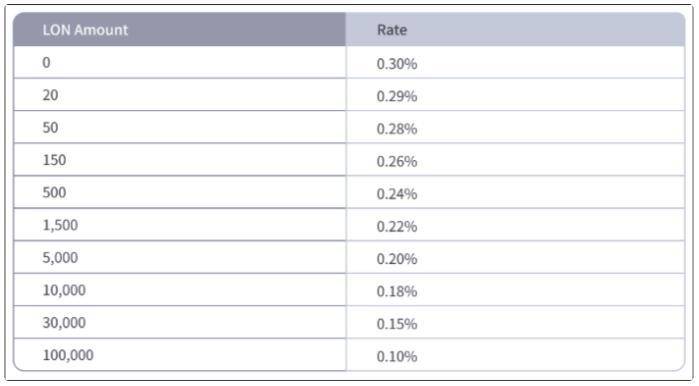

Tokenlon 的稳定币交易收取 0.04%,LON 相关交易收取 0.2%,其他收取 0.3%,Gas 费用和平台交易费只收取较高的一项费用,根据用户持有 LON 数量最低享受 0.1% 费率。

imBTC

imBTC 是与 BTC 1:1 锚定、在以太坊上流通的代币,通过锁仓 BTC 兑换产生,由 Tokenlon 负责发行和监管,属于中心化跨链的 BTC 代币。BTC 被保存在 Tokenlon 的冷钱包中,通过安全冷钱包来保证 BTC 资产的安全。Tokenlon 支持 imBTC 交易,持有 imBTC 能够获得收益(收益来自 Tokenlon 用户购买 imBTC 的交易手续费和用户赎回 BTC 的手续费)。imBTC 是 ERC-777 代币,作为资产本身的转账并不存在安全问题,但由于其 ERC-777 特性,集成其他的 DeFi 协议应注意业务逻辑与其特性的兼容性,历史上曾经出现 Uniswap 和 dForce 与 imBTC 的兼容事故。

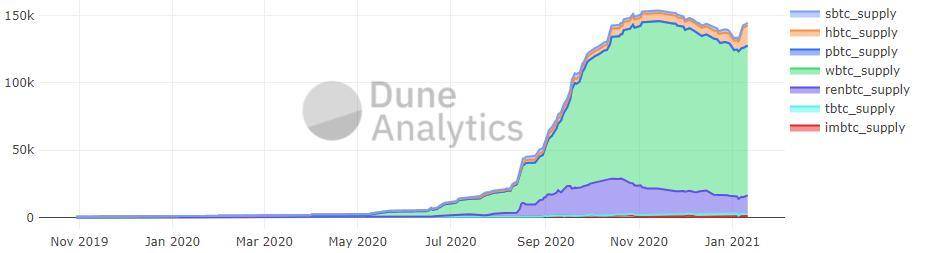

目前以太坊网络上 BTC 约 15 万枚,wBTC 和 renBTC 是以太坊网络上的主要跨链 BTC。从 2019 年 11 月发布 imBTC 产品以来,imBTC 数量增幅不大,近 4 个月保持在 1,000 枚左右,截至 2021 年 1 月 11 日,imBTC 数量为 1,187 枚。相较于 wBTC 和 renBTC,imBTC 的应用场景不及 wBTC 和 renBTC,因此市场份额相对较小。

总结:Tokenlon 的核心产品为交易平台,目前推出了最新的 5.0 版本,目前已结合了 Uniswap、Sushiswap 和 Curve 的流动性,处于关键发展期。Tokenlon 的平台交易费用是比较合理的,对用户比较友好。代码提交方面比较健康,代码提交情况基本能够反映其更新情况。

发展

历史

现状

技术进展

团队于 2020 年 12 月推出了 Tokenlon 5.0 版本,改进内容详情如下:

- 继接入 AMM 流动性后第一批上线 1INCH、FARM、DPI、REN、LRC 六种代币,第二批上线 KP3R、BAND、UMA、RUNE 、YFI、HEZ、ZKS、PERP 八种代币;

- 接入了 Uniswap、Curve、Sushiswap 流动性;

- 可添加第三方收款人。

活动:第二阶段流动性挖矿

Tokenlon 于 2021 年 1 月 21 日开启了第二阶段的流动性挖矿激励,此活动将持续 6 周,至 3 月 4 日结束。LON 将奖励给 Uniswap 上的 LON/ETH 池和 SushiSwap 上的 LON/USDT 池流动性提供者,第二期流动性挖矿奖励共计 100 万 LON 和 2.5 万枚 SUSHI。

数据分析

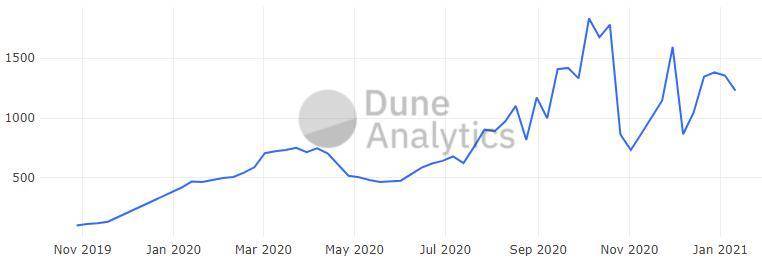

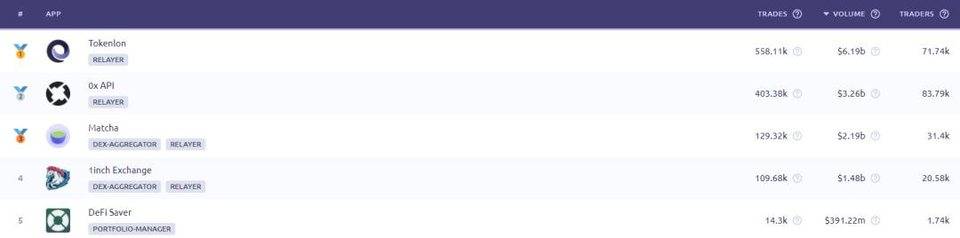

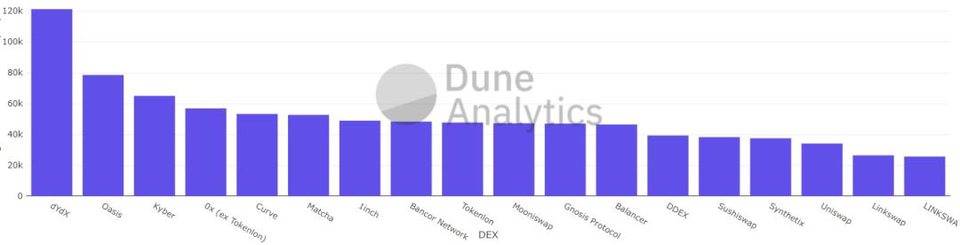

根据图 3-1,Tokenlon 一直是 0x 网络中最为活跃也是历史交易量最多的中继器,交易量累计已突破 60 亿美元,累计交易笔数达 58.1 万,Tokenlon 已经拥有了自己的一批粘性用户。

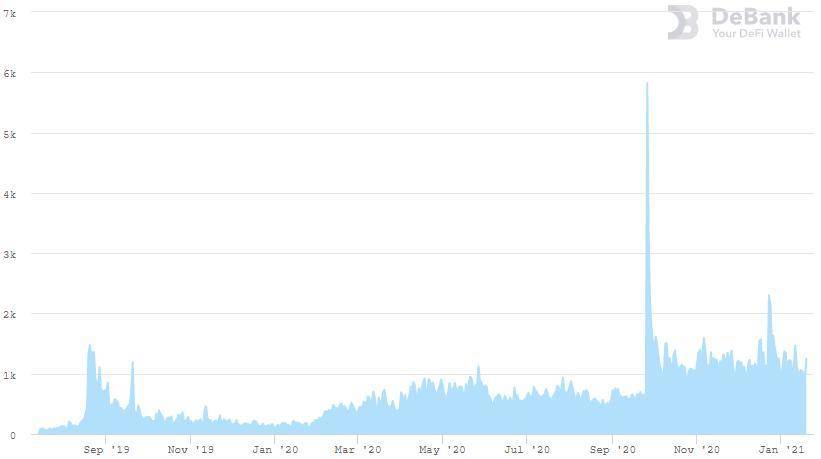

根据图 3-2,Tokenlon 的交易数量在 2020 年 1 月有了第一次比较明显的提升,从日均 200 笔交易提升到了日均 1,000 笔交易,主要原因是 DeFi 领域爆发促使交易量增长。2020 年 9 月 26 日,交易量出现了第二爆发,原因有 2 点:

- Tokenlon 宣布将发布 LON 代币并且会回馈历史用户,激励更多人开始使用 Tokenlon;

- DEX 整体交易量上涨。

交易用户主要来自 imToken 钱包用户,根据图 3-2 和 3-3,用户数增长和交易笔数变化趋势基本一致,交易笔数增加可能是:

- 原有用户增加 DEX 使用量;

- 钱包用户增加,包含一部分 DEX 使用者;

- 钱包用户转化为 DEX 用户的转化率提高。

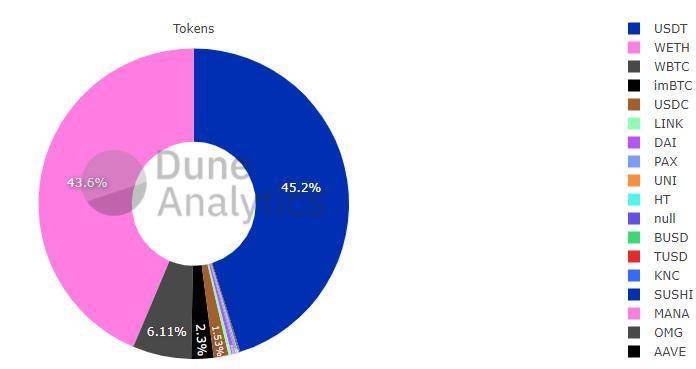

根据图 3-4,Tokenlon 的主要交易代币种类为 WETH 和 USDT,因为 Tokenlon 合约可以自动将 ETH 包装成 WETH,也就是说主要交易代币为 ETH 和 USDT,并且由于两者的份额相近,因此可以推断使用 Tokenlon 的用户主要是进行 ETH 和 USDT 之间的兑换。Tokenlon 每日的交易地址数和交易次数相近,因此是套利机器人的概率较小,应是用户大额交易。

未来

根据团队透露,Tokenlon 未来会接入更多的 AMM 流动性,并计划将流动性输出给其他 DeFi 协议。此外,未来会慢慢将交易费率调整和新币上线等更多提案权利过渡给社区。

总结:Tokenlon 整体发展情况良好,产品有持续的 迭代,Tokenlon 目前处于关键的发展期。 Tokenlon 早期作为 imToken 的内置 DEX 累积了最初一批的粘性用户。

从团队披露的未来路径来看,Tokenlon 想要成为支持更多交易对、聚合更多流动性的 DEX,从接入单一流动性(专业做市商)的 DEX 转为 DEX 聚合应用平台。由于 Tokenlon 在交易成功率、交易成本上能够保持在中上水平, 在集成更多流动性之后,能够突破流动性有限的限制,具有一定发展的潜力。

经济模型

代币分配

代币初始分配

LON 目前总量为 1.1 亿枚,总量上限 2 亿枚。其中 1.3 亿枚通过 LON 激励计划分配给社区,4,968 万枚分配给核心团队,1,032 万枚分配给利益相关方,剩余 1,000 万 LON 作为发展储备金。目前代币实际流通量为 19,969,996 枚。

目前代币分布

目前持币地址 46,742。除去团队、利益相关方、发展储备金和社区持币地址,前 20 名地址持有 LON 总量约 2,230 万枚,前 50 名地址 LON 总量约 2,670 万枚。

价值模型

需求

LON 是 Tokenlon 的应用型代币,应用场景包括:

1)费率折扣:Tokenlon 大部分交易手续费为 0.3%,持有 LON 代币的用户参与质押可以获得相应的手续费折扣;

2)参与治理:LON 代币持有者可以质押 LON,发起提案和投票来决定 Tokenlon 的参数、产品发展方向等等;

3)质押奖励:LON 持有者可获得质押奖励,质押奖励来源于平台手续费回购的 LON 代币,回购的 LON 代币 40% 作为发展储备资金,60% 分配给质押人。

供给

LON 最大供给量为 2 亿枚,暂时没有销毁机制。目前 etherscan.io 显示总量为 1.1 亿枚,用于持续挖矿激励的 9,000 万枚还未增发。

由于分配给市商、团队、利益相关方和发展储备金的部分代币会线性释放, 所以 LON 的流通供给是持续增加的,近两年每月约增加 1.7%(约 170 万枚,不包括持续挖矿增发的代币) 。而团队也发布了回购计划,将会使用交易费用回购 LON,目前已经累计了约 500~600 万美元的交易费。

总结:在 LON 的经济模型中,25% 分配给了团队,并且保留了 5% 作为资金储备,由于团队没有进行融资,因此这部分代币分配相对合理。除此之外,约 50% 的代币都用于持续的流动性挖矿(1 亿枚),大部分的代币最终都会以奖励的方式回馈给 LON 支持者,这个过程大约持续 5 年,每周大概会释放 40 万枚 LON,这为 LON 代币提供了最初的流动性。

根据团队发布的经济模型,LON 的需求主要来自:1)流动性提供者的质押需求,这取决于回报率;2)回购 LON 代币的奖励刺激,这种分红方式可能只会在团队宣布即将回购 LON 代币并分红时,短时间内刺激 LON 代币的需求(可参考 Curve 分红前后的代币锁仓量)。

总体来说,LON 的经济模型相对合理。

竞争

概述

Tokenlon 所处行业为:DEX。

DEX 按照流动性来源划分,可以分为:1)只使用自身流动性的协议,比如所有的 AMM 协议;2)聚合交易平台,具体是指不仅可以接入自己使用的流动性,还可以接入其他协议流动性的交易平台,达到流动性聚合的作用。

如果按照报价模式划分,可以划分为:1) AMM 联合曲线定价模式;2)订单簿式;3) RFQ 报价模式;4)聚合协议。

Tokenlon 为 imToken 的内置 DEX,最初是单一流动性来源的 DEX,目前正在整合链上 DEX 流动性,发展方向与聚合交易平台一致,因此 Tokenlon 的细分领域为:聚合交易平台。

行业分析

产业链

简单来看,一笔交易的完成需要 4 个角色:「交易者(需求方)— 整合方(DEX/ 聚合器)— DEX 协议 — 流动性提供者」。目前 DEX 最关键的角色就是流动性提供方,他们提供的流动性是交易协议重点争夺的资源。对于做市商来说,选择哪个 DEX 协议做市取决于收益和成本。

成本包括:维护成本和市场波动的损失。过去,我们经常认为在订单簿模式下做市成本会比较高,因为需要承担计算机程序的费用,而 AMM 只需要添加流动性即可。但是,AMM DEX 面临着非永久性损失这一项额外的风险。

根据 Tokenlon 之前披露的信息,Tokenlon 目前大约有 9 个专业做市商,专业做市商通常不局限于为 1 个 DEX 做市,专业做市商作为流动性来源的 DEX 之间很难有明显的价格优势。

发展

IDEX 等初代 DEX 由于交易体验过差,已经在发展过程中逐渐被淘汰。

2019 年,主要的 DEX 协议包括 0x、Kyber、Bancor、Uniswap。0x 和 Kyber 属于订单簿式 DEX,但是 Kyber 在 2019 年也在其储备库中加入了 AMM。

Bancor 是 AMM DEX 的先行者,想要为长尾币种提供交易场所,由于必须使用 BNT 作为交易对,因此深度差,不能够提供更佳的价格,因此交易量一直上不去。在 2020 年上半年开始改进,以解决

Uniswap 是后来的 AMM DEX,采用了简洁的公式和运作方式,又消除了小币种的上币门槛,由此在 2020 年爆发。随后,在 2020 年的 DeFi 热潮发展之下,AMM 占据了 DEX 的半壁江山,出现了 Balancer、Sushi Swap、Curve 等 AMM DEX,随后,出现了一批以解决「非永久性损失」的 AMM DEXs。从目前 AMM DEXs 数据来看,非永久性损失解决方案虽然吸引了一部分注意力,但 Uniswap 占据了大部分市场份额。

Tokenlon 最初是基于 0x 协议的 DEX,由专业做市商提供流动性,2020 年下半年,Tokenlon 开始聚合更多流动性,目前集合了专业做市商、Uniswap 和 Curve 的流动性。

在过去的几个月里,新的 DEX 不断涌现,目前超过 90 亿美元的资金分布在数十个 DEX 中,并且每周都有流动性矿池出现。结果,DEX 的流动性变得比以往更加分散,这使得 DeFi 用户寻找最佳的交易价格变得更加复杂,这推动了 DEX 聚合器的使用。目前主流的 DEX 聚合器包括 1inch、Matcha 等,2020 年底,用户人数最多的钱包 MetaMask 也推出了自己的内置 DEX 聚合器 MetaMask Swap。

笔者认为,DEX 的发展会有 3 个主要趋势:

- 以太坊的交易协议互相连接的趋势更加明显,聚合器需求增加,更吸引流动性提供方和普通用户的产品将会占据更多的话语权;

- 虽然 AMM DEXs 占据了大部分的市场份额,但是由于订单簿式的交易更符合用户的交易习惯,因此必然会占有一定的市场份额,大胆推断,随着交易体验不断改善,订单簿 DEX 的市场份额会有一定增长;

- 为了改善 DEX 的交易体验并降低交易成本,二层解决方案或将成为 DEX 的标配。

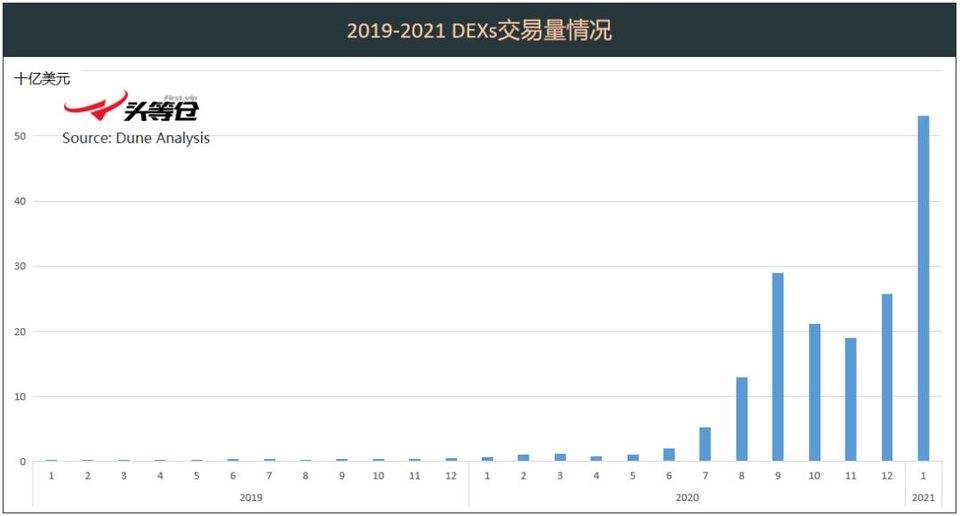

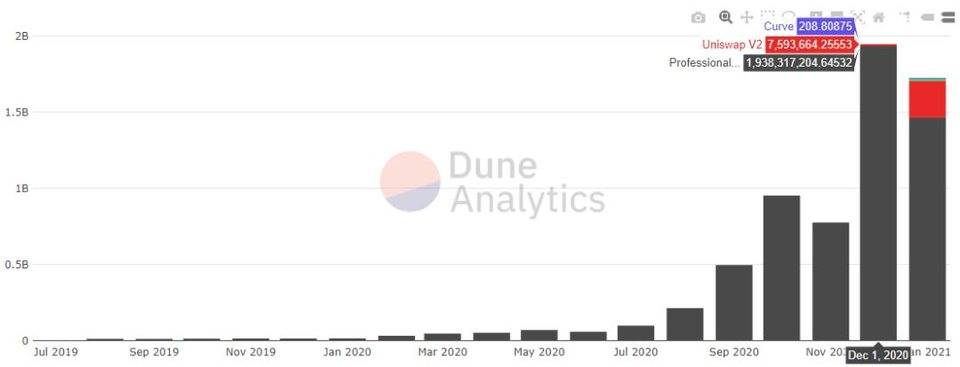

规模

DEXs 从 2020 年开始,进入了交易量爆炸式增长的阶段,有以下几个重要原因:

- Uniswap、Balancer 等 AMM DEXs 无需许可就能够创建资金池和添加流动性;

- 新币频发:AMM DEXs 是新项目发行代币绕过中心化交易所的关键,而中心化交易所上币的过程比较缓慢,DEXs 成为了新币交易的主要场所;

-

流动性挖矿:各个项目也启动了「提供 DEXs 流动性获得代币」的激励模式,造成了流动性从中心化交易所迁移到 DEX;Uniswap 的「奖励历史用户」的发行代币方案为 DEX 提供了新的业务发展思路;

4). DEXs 用户增加:随着 DeFi 热度提高,更多用户开始了解并尝试 DEXS。

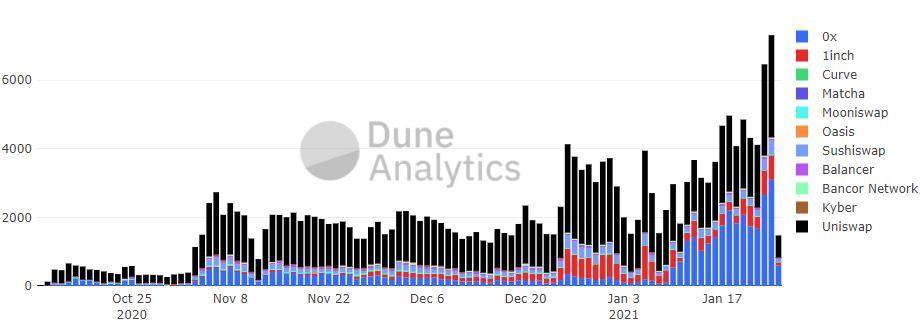

根据图 5-2 和头等仓 2020 年月报跟进,Uniswap 的交易量一直排在榜首,0x 的交易量一直排在前 5,而 Tokenlon 一直是 0x 最大的中继器。Tokenlon 的 1 月交易量增长量不多,主要原因包括:1)交易挖矿结束;2)用户量拓展存在一定瓶颈。

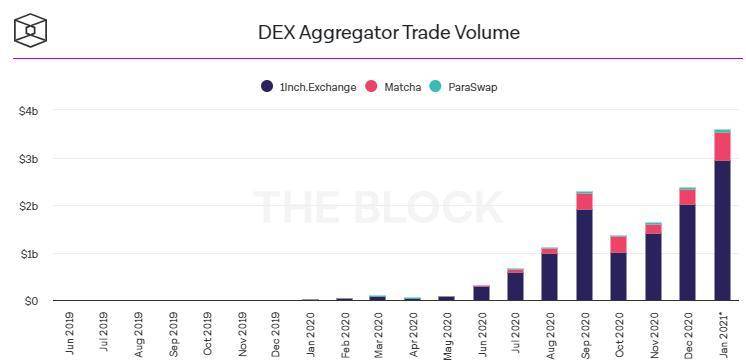

根据图 5-3,目前主要的 DEX 聚合器 1 月交易总量约为 35 亿美元,平均日交易量约为 1.5 亿美元。可以看出,DEX 聚合交易平台的交易量是逐步上升的。同时 1inch 占据了聚合交易平台的主要市场份额。

虽然 DEX 交易量不断增长,但与 CEX 交易量相比,DEX 还有很大的发展空间。随着 DEX 数量不断增加,流动性不断被分流,为了获得更好的价格,人们对 DEX 聚合器的需求也会增加。

竞争

聚合协议

DEX 聚合器的最佳指标为「调整后价格」(adjusted price),指的是用户在链上完成交易并支付交易成本后所得到的实际价格。调整后的价格:

调整后价格 = 卖出价值 / (买入价值 - 交易费)

举例说明,假设一个用户想要将 100 DAI 交易成 USDC。A 聚集器报价 100 DAI=100 USDC,交易成本为 $5。使用以上公式,调整后的价格 =100/(100–5)=$1.05。聚合器 B 报价为 100 DAI=104 USDC,但交易成本为 $10。在这种情况下,调整后的价格 =100/(104–10)=$1.06。在此示例中,A 聚合器获胜,因为它最终为用户提供了更便宜的价格。

因此,衡量 DEX 聚合器性能的指标包括:

准确性 :即报价的准确性,结算价格应等于报价。略微的价差是可以接受的,因为在提交交易和链上确认交易之间有时间差。但是,在其他所有条件相同的情况下,所见即所得的聚合器是更好的产品;

低成本 :a. 在链上进行更多的交易会导致更多的 Gas 费用。聚合器应旨在尽可能降低用户成本,需要调整交易转换的路线,并获得最佳的调整后价格;b. 聚合器 /DEX 应尽可能的实现高成交率,即减少交易失败造成的 Gas 费用损失(补充),在 DEX 中交易,即使交易失败,用户仍需为已经占用的计算资源支付 Gas 费用。

因此,影响调整后价格的因素包括:报价准确性;交易成本(网络 Gas 费用、平台交易费);交易成功率。

竞品项目

Uniswap

Uniswap 是 2019 年出来的 AMM,整个系统非常简洁:

- 算法是 X*Y=V;

- 无需许可地创建以及添加和删除流动性;

- 任意 2 种代币可以在 DEX 内通过智能路由兑换;

- 每笔交易收取 0.3% 的手续费用后继续投入池子中,一方面作为流动性提供者做市的报酬,另一方面增大池子规模,减少滑点。

Uniswap 占据了 DEX 行业一半以上的份额,头部效应明显,故将其列为竞品。

0x/Matcha

0x 是 DEX 协议,共有三个版本,v1 为最基础的交易协议,v2 增加了 ERC-721 代理合同,支持了 ERC7-21 代币的交易,v3 增加了桥接代理,可以连接其他任意的流动性池,包括 DEX 协议、借贷协议和私人的流动性池,但需要收取一笔协议费用,团队即将推出 v4。0x 团队最初只做协议,为其他中继方提供 DEX 开发工具和支持。后来他们意识到汇聚流动性才是 DeFi 的核心,接连推出了 0x Mesh 和 0x API,2020 年 4 月又推出了自己的交易所 Matcha。

Matcha 是 0x 正式推出的基于 0x API 协议制作的 DEX,可从接入 0x Mesh 的交易所获取流动性,将单笔交易拆分到多笔 DEX 交易对,同时还支持限价订单功能,是主要聚合器之一。10 月份,0x 团队推出了 0x API v1 版本,采用了 RFQ 链下报价模型,同时可集合链上流动性,与 Tokenlon 5.0 版本的核心功能基本一致。故将其列为竞品。

1Inch

1Inch Exchange 是去中心化交易所聚合器,可从各种交易所获取流动性,将单笔交易拆分到多笔 DEX 交易对。智能合约技术使该聚合器能够为用户优化和定制交易。核心功能是汇总来自各个去中心化交易所的数据,并将所有出价的最佳价格与必要的流动性结合起来。由于 1inch 目前是聚合协议的龙头,因此将其列为竞品。

Tokenlon 和 Uniswap 的单笔交易都不会切分,而 Matcha 和 1inch 会切分单笔交易,通过多个流动性池完成交易。

竞争分析

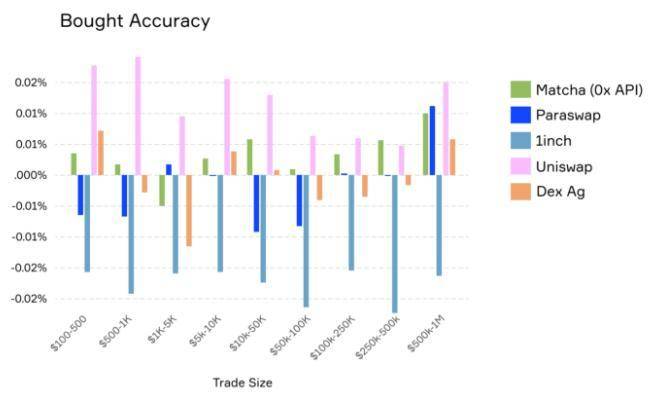

准确性

在 DEX 中存在滑点,滑点是交易报价和链上结算之间存在的波动空间,滑点越小,系统的报价准确性越高。

0x 发布了一篇模拟交易的报告(报告发布于 10 月初,没有考虑部分协议更新的情况),以差价(时机交易价格-报价)来衡量报价准确性,正差价是指用户实际上交易的价格会低于报价,比如说用户发起交易时 1 ETH=1,000 USD,真正结算时 1 ETH=900 USD,用户就可以更少 USD 购买 ETH,这 100 USD 就是正滑点,这对用户是有利的。差价为 0 就是所见即所得。差价小于 0 表明用户得到的价格肯定不会高于报价。

结合图 5-4,1inch 的差价始终小于 0,这表示无论市场如何变动,用户都不会获得比报价高的价格,这包括 2 方面的原因:

- 使用 1inch 交易产生的正滑点不会退回给用户 [1];

- 可能表明聚合器提供报价的数据来源更新不够快,或者其响应时间不够快。

[1] 该部分代币会回收到 1inch 团队的地址中,而非返还给用户。该行为被社区发现后,1inch 团队决定将该部分「收入」分发给 1inch staking 参与者。

1inch 推出新版本后,响应的速度会加快。Matcha 的报价准确性是较高的。需要注意的是,上述的结论来自于 0x 的模拟交易,现实交易中可能存在其他干扰因素。

Tokenlon 的报价是扣除了手续费的最终报价,RFQ 模式基本上能够实现所见即所得,而 AMM 完成的交易仍会有一定的滑点,但 Tokenlon 会一定范围内提供补贴。经过多次的询价操作,Tokenlon 的报价基本上能够优于 DEXs 的平均水平。用户在使用产品时,可自行比对,选择最佳交易方式。

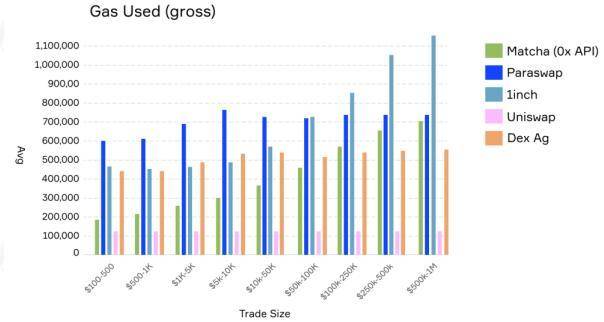

交易成本

Gas 费用

在模拟交易数据中,随着交易金额的不断增加,Matcha (0x API)、1inch 所需的 Gas 费用也是逐步上升。主要原因是 Tokenlon 单笔交易不做拆分,Matcha、1inch 都是将单笔交易拆分到多个 Dex 交易对,这种聚合方式增加调用的智能合约数量,因此必然导致 Gas 费用增长。

因此单笔交易不做拆分的交易模式下,尽管交易金额增加,但是调用的合约数量不变,因此消耗的 Gas 费用会低于单笔交易拆分的模式。

图 5-6 为市场上主要 DEX 近 7 天消耗的平均 Gas。可以看出,Uniswap 是 Gas 费用最便宜的交易所之一,Sushiswap 次之,主要原因是合约的公式更简单。Tokenlon 的平均 Gas 费用处于平均水平,且略低于 0x。

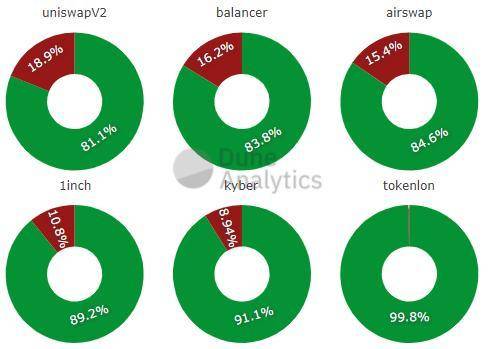

交易成功率

从上图可看出,Uniswap 的历史交易成功率最低,Balancer 和 AirSwap 紧随其后,Tokenlon 和 1inch 次之,Tokenlon 的历史交易成功率最高。主要原因在于 Uniswap 和 Balancer 是 AMM DEX,交易采用 x*y=k 的算法公式,每进行一次交易 k 值就会变化,而交易的顺序取决于用户设置的 Gas 费用,矿工会先打包 Gas 费用更高的交易。因此 Gas 费用低的交易就会失败。

而 Tokenlon 采用链下订单簿+RFQ 报价的模式,并且流动性来自专业做市商,每 4 秒会获取一个新的报价,当用户确定提交交易时,报价会维持 15-30 秒的时间(1-2 个以太坊区块),因此成功率会更高。在接入更多 AMM DEXs 流动性后,Tokenlon 服务器会在 AMM 提供更好报价时接入 AMM 流动性,因此未来的交易成功率会略微下降。

也就是说,使用 AMM DEXs 交易失败的可能性会高于订单簿、链下报价模型的 DEX,损失 Gas 费用的几率更高,特别是在极端行情下。Tokenlon 的交易成功率在 DEXs 中是比较高的。

平台交易费用

- Curve 收取 0.04% 交易费;

- Uniswap 和 Sushiswap 收取 0.3%;

- Bancor 收取 0.1%(两次转换实际 0.2%);

- Balancer 不同的池子收取不同的费用;

- 1inch 理论上不收取任何费用,但需要支付底层使用流动性池子的费用,此外 1inch 不会返还正滑点的费用;

- Matcha 平台本身不收取费用,但需要支付 Gas 费用和 0x 协议费;

- Tokenlon 的稳定币交易收取 0.04%,LON 相关交易收取 0.2%,其他收取 0.3%,Gas 费用和平台交易费只收取较高的一项费用。交易费用会根据社区治理变动。

二层解决方案探索

目前 Uniswap 已经开始探索二层解决方案,而 0x、Tokenlon 和 1inch 还没有明确会集成二层。结合二层解决方案后,DEX 的交易费用将指数级降低,但是同时存在组合性差、安全性无法确定等问题。

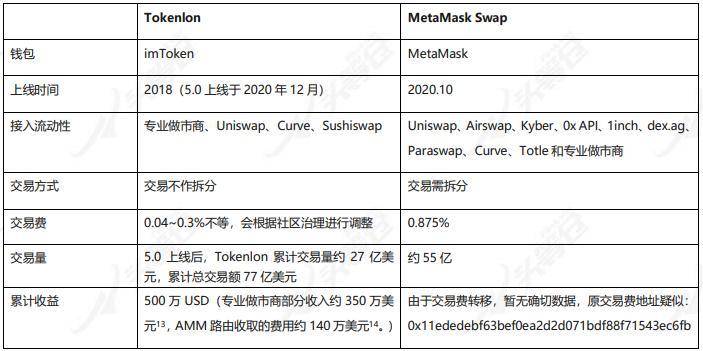

流量入口

Tokenlon 的主要流量来自于 imToken 钱包用户。而最主要的区块链钱包 MetaMask 也推出了 MetaMask Swap。imToken 和 MetaMask 是目前市场上最主要的钱包,因此将其内置 DEX 做对比。

根据上述信息,我们可以得出几点:

- MetaMask 有浏览器插件和移动端,而 imToken 只有移动端,因此 MetaMask 的用户数量可能高于 imToken。但是,作为入口级应用,钱包有机会为 DEXs 引入更多的流量;

- Tokenlon 目前接入的流动性较少,而 MetaMask 引入的流动性更多,理论上 MetaMask 在大额交易时能够提供更佳的报价,但是由于 MetaMask Swap 的单笔交易是拆分完成的,因此需要支付更高的 Gas 费用,从而导致成本增加;

- 由于 MetaMask Swap 上限时间较长,因此累计交易量较大,也可侧面看出流量入口 DEX 的发展潜力。

根据图 5-8,从发布 5.0 版本后,Tokenlon 已有一部分交易已通过 Uniswap 完成,但主要的交易还是由专业做市商完成。这部分交易主要是 Sushi、FARM 等非主流币种。这部分交易还是占 Tokenlon 交易的一小部分,2020 年 12 月,通过 Uniswap 完成了 1,640 笔交易,2021 年,通过 Uniswap 完成了 2,406 笔交易(截至 1 月 20 日),使用量呈上升趋势,原因可能是 Tokenlon 支持的长尾币种增加。而专业做市商在主流币种交易时仍能够提供较好的报价。

根据图 5-9,通过 MetaMask Swap 进行的交易主要通过 Uniswap、0x、Sushiswap 和 1inch 完成,并且 Uniswap 和 0x 的份额是逐渐增加的,这说明 Uniswap 的深度和 0x 的性能都是比较突出的。

结合 5-8 和 5-9,随着 Uniswap 头部吸虹效应加强,Uniswap 上的一些池子深度不断加深,未来很有可能会形成一家独大情况,聚合大量流动性,对于 DEX 聚合器来说,需求将大大下降。

Tokenlon 和 MetaMask Swap 作为 DEX,都有一个突出的优势:与钱包深度结合,以钱包作为入口,获取大量的入口用户。目前 imToken 是用户人数最多的区块链钱包之一,还有大量的钱包用户没有转化为 Tokenlon DEX 用户,有巨大的潜力尚未被发掘。

总结:Tokenlon 属于以太坊 DEX,Tokenlon 的各项数据都在稳步上涨,目前处于向流动性聚合方向发展的关键时期。根据 5.3 的数据,可以看出 Tokenlon 在交易成本方面有比较明显的优势。目前团队将集合更多流动性和开发更多的功能,将进一步提高 Tokenlon 的竞争力。相较于其他 DEX,Tokenlon 还有个最大的优势是与 imToken 深度结合,以 imToken 钱包做为入口,获取大量的入口用户,根据目前的 DEX 历史用户数量,有更大的发展潜力。

参考资料

Tokenlon Lite Whitepaper

https://tokenlon.im/files/Tokenlon-Litepaper_zh-cn.pdfA comprehensive analysis on DEX liquidity aggregators’ performance

https://blog.0xproject.com/a-comprehensive-analysis-on-dex-liquidity-aggregators-performance-dfb9654b0723Tokenlon 相关数据

https://explore.duneanalytics.com/dashboard/tokenlon-dex-statsDEX 相关数据

https://explore.duneanalytics.com/dashboard/dex-metrics0x 相关文档

https://0x.org/docs/guides/rfqt-in-the-0x-apiMetaMask 数据

https://explore.duneanalytics.com/dashboard/metamask-swap-volume