YFI创始人:如何理解锁定1.4亿美元的yETH机枪池

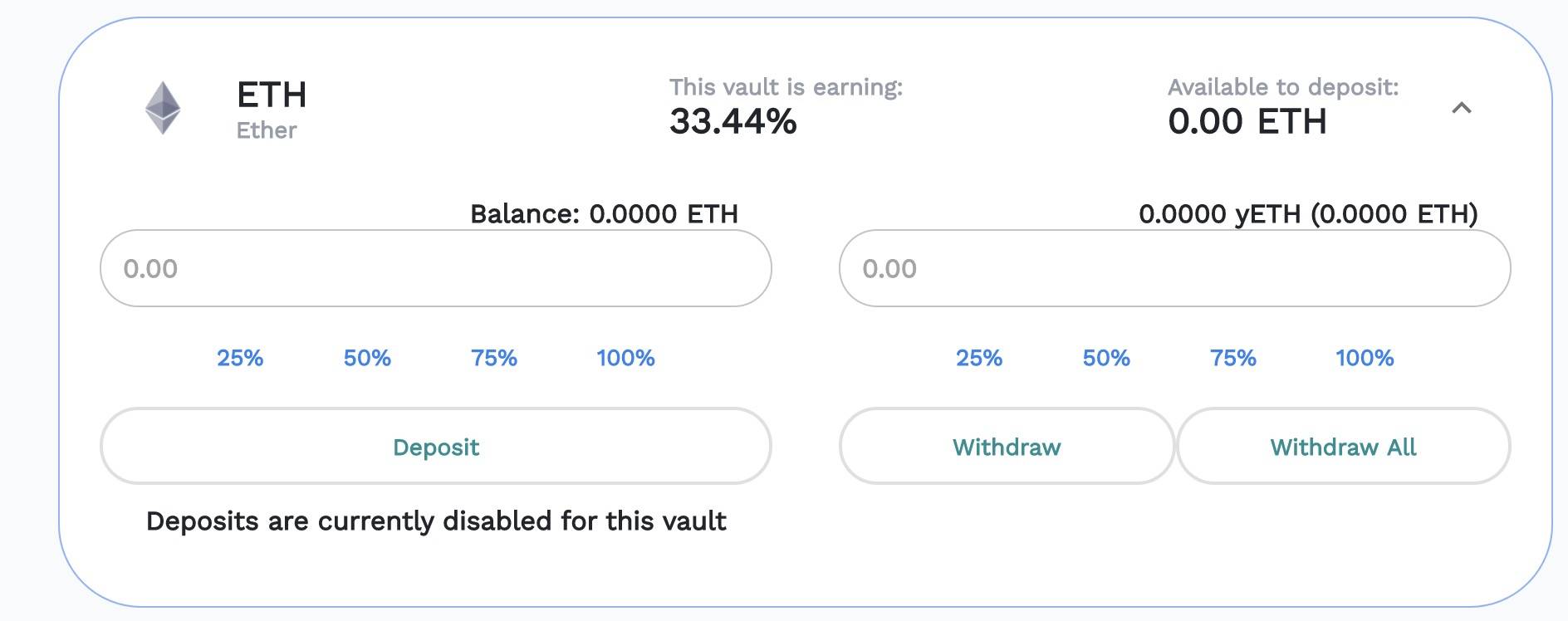

DeFi流动性挖矿协议Yearn.finance于近日推出yETH机枪池后,很快得到了市场的追捧,据9月4日数据显示,yETH Vault已成功锁定34.5万ETH,价值约合1.4亿美金。而在发稿时,该yETH机枪池的显示年化收益约为33.49%,远超一般的理财产品,那这一产品的收益究竟来自于哪里呢?

对于这一重要问题,YFI创始人Andre Cronje给出了他的解释:

首先,yETH机枪池的收益是从哪里来的呢?

- 借贷,资产通过Aave、Compound以及dYdX平台借出获得利息;

- LP收入,提供给Uniswap、Balancer以及Curve赚取交易费;

- 流动性激励,例如Compound, Balancer以及Curve为流动性提供者提供了额外的激励;

- 借贷涉及的风险,由于yETH机枪池是放贷方(lender),资产可能不是一直可用的。那它是如何工作的呢,当资产池越接近清空状态时(即借出最大金额的资金),那其所获得的利息也就越高。这允许提供新的资产(或归还借用的资产),但在提供的资产超过可用借入资产时,确实存在着这样一个窗口。

- 可能涉及智能合约风险,总是有可能会存在漏洞及其它缺陷。

- 缺乏交易活动,这意味着费用会降低;

- 流动性激励价格波动,导致年化收益(APY)不稳定;

- yETH机枪池给Maker提供ETH以铸造DAI;

- DAI提供给yDAI (yearn.finance DAI机枪池);

- DAI提供给curve.fi/y;

- curve.fi/y LP代币锁定在仪表盘中以接收CRV;

如果你向一个放贷人提供100个代币,而有人借了50个代币。那么你就无法提取你的100个代币,但你可以提取出50个代币,当你提取50个代币时,借款人会支付额外的溢价,因此其他放贷人会被激励增加代币,或者借款人会偿还债务。

这是机枪池的基本前提,yETH也不例外。但是有一个区别,因为yETH使用的是yDAI,“放贷方”实际上就是curve.fi.

当资产池中的DAI变低时,套利者卖出DAI以换取其它稳定币(USDC、USDT或TUSD),这就增加了池子的DAI数量。而当DAI被移除时,那么以DAI交易就变得更加有价值了。这和放贷人和借款人利用率的解释相同。

这里唯一的核心区别是,在一个正常的金库里,是没有债务的。而yaLINK和yETH是有债务的,这确实增加了额外的风险,因为你需要有足够的可用资金来偿还债务。

这就是为什么我们保持大约200%的比率,所以在放贷人/流动性短期的情况下大约有50%的缓冲。

大多数系统都有一个最大借用缓冲区,这意味着系统中必须有一定数量的最低流动性。一般的规则是大约25%(所以借款人不能借走超过75%比例的资金)。因此,yETH vault的上限大约是6000万美元,缓冲区大约为1600万美元,那么即便y池的容量减半,它仍然会是可用的。

原文:https://medium.com/iearn/yeth-vault-explained-c29d6b93a371 作者:Andre Cronje 编译:隔夜的粥 稿源(译):巴比特资讯(http://www.8btc.com/media/644757)