灰度增持比特币至28.5万个,华尔街资本正“涌入”币市?

作为全球old money与游资聚集地,华尔街对加密货币任何态度转变,都会对市场产生巨大影响。目前,这样的转变风潮正由灰度投资(Grayscale Investment,以下简称灰度)引领。

超过28万个比特币的管理体量,让灰度成为华尔街最大的比特币信托(GBTC)管理机构,四年8000万美金的管理费收益也让观望者们垂涎三尺。

Digital Currency Group的大佬们

那么,在全球疫情蔓延,道琼斯指数狂泄1000点,创下两年来最大单日跌幅,全球资本市场不确定性因素加剧的背景下,灰度是如何搭建自己的加密货币投资“王国”的?灰度在加密货币领域有怎样的野心?华尔街资本是否会因此向加密货币投出橄榄枝?

1 DC G 麾下的灰度

灰度作为数字货币集团DCG(Digital Currency Group)于2013年专门设立的子公司,是以信托基金的方式为投资者提供合规投资渠道,目前加密货币管理规模(AUM)总量达到27亿美金,且超过90%的资金都来源于机构投资者和退休基金,已是世界上最大的数字资产管理机构。

作为灰度的“上峰单位”,DCG是集控股和投资于一体的多元化集团,其主要投资领域是加密货币市场。根据DC G 官网公开数据,目前 D CG已投资全球 30 多个国家的150多家区块链公司,其中不乏币圈知名大公司。

例如Coindesk、Coinbase、Blockstream、Zcash、Circle、BitGo等都是DC G 投资版图的一部分,此外大型数字货币机构做市商Genesis也属于DC G 的分支机构。

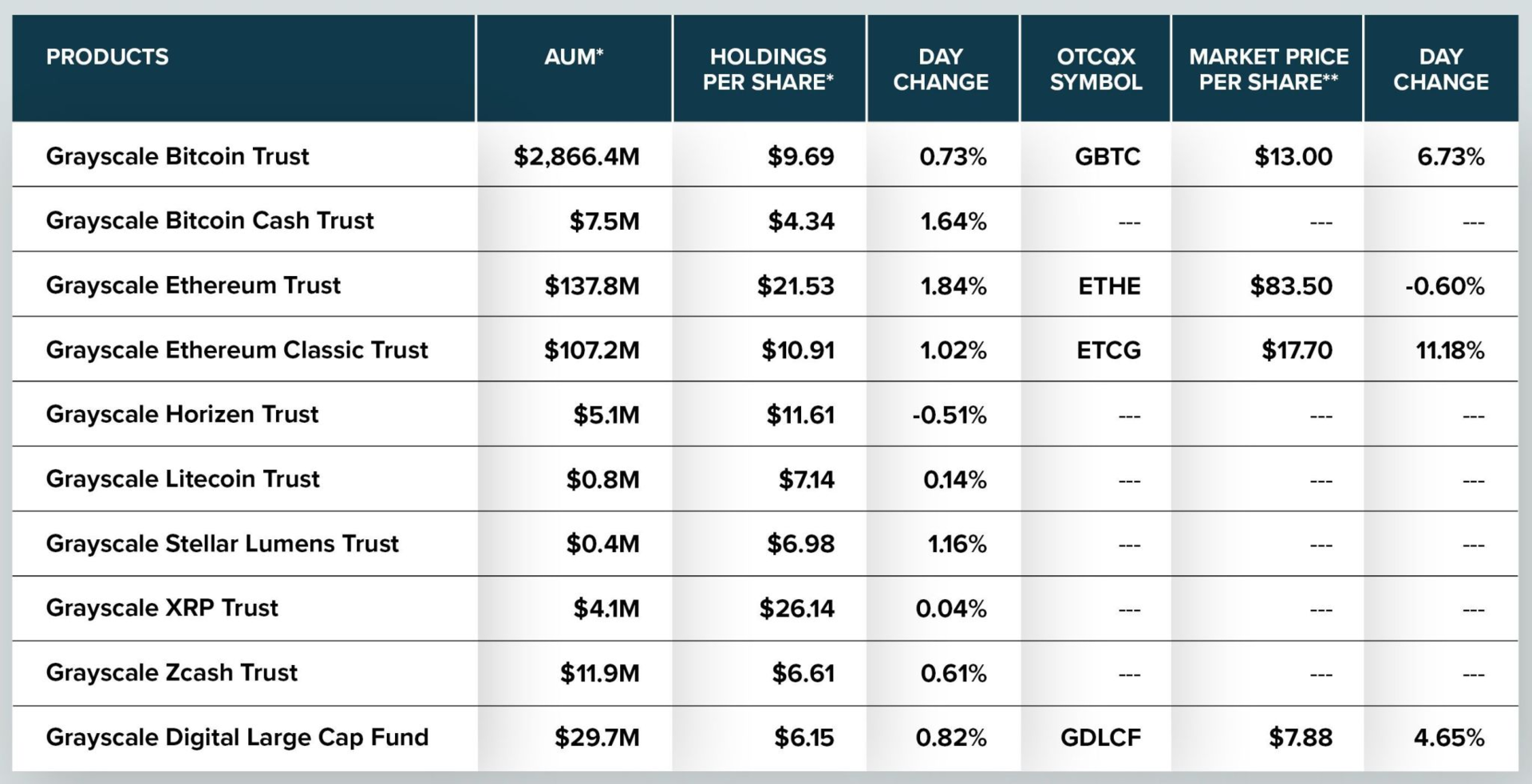

灰度目前持有的比特币“清单”,(来源:灰度投资)

因此,灰度投资并不是孤零零存在的,而是DC G 加密金融帝国的一个版块,而这个版块,如今正熠熠生辉。

根据灰度的最新报告,基金旗下比特币信托(GBTC)目前管理着28.5万枚比特币,约27亿美金,占所有比特币的1.57%,创历史新高。此外,还有ETH、ETC、BCH、LTC、XRP、ZCASH等一众老牌加密货币。

每一种加密货币又会对应一种信托,或者众多加密货币组合对应一种信托。例如比特币信托、以太坊信托、莱特币信托、比特现金信托、瑞波信托、Zcash信托等只对应一种加密货币,多元化加密投资组合(Digital Large cap)则是多种加密货币的投资组合。

此外,灰度的加密货币持仓量也在快速上涨。

根据灰度投资2019年6月份的一份报告,当时灰度持有的比特币价值25.622亿美金,按照当时比特币价格折算相当于23.1万个比特币,与如今28.8万个比特币相比,比特币持有总量增加了24.5%。

“6月底还是23万,八个月又增加了5万多个,一个月买5000多个啊。 ”一位微博博主看到这样的增速后惊叹道。但这可能就是华尔街的选择与速度,不是吗?

事实上灰度的比特币买入方式并不会对外公布,但是近期Reddit用户的一篇调查报告揭示了这些“秘密”。

该报告称,在2019年末,灰度比特币信托(Grayscale Bitcoin Trust,简GBTC)购买了大约26,000个比特币,并将其锁定了一年。文章还认为这意味着两件事:第一,26,000个比特币不会很快投放市场。第二,可能还有更多的比特币被机构通过其他投资基金购买,这些基金也可能被锁定,防止过早抛售。

也就是说,灰度投资周期基本上是以一年为单位的。与此同时灰度的比特币信托交易量数据也十分亮眼,根据最新数据,GBTC是美国资本市场主要场外交易平台上交易量第二大的股票,仅次于腾讯B股。

当然,灰度投资者们也从这些投资基金中获利颇丰,根据灰度的投资年报,2019年全年灰度比特币信托的回报率高达87.7%。

而灰度自身也从这些基金中赚得盆满钵满。根据灰度管理规定,每年收取基金资产2%的管理费,在过去四年中,灰度已从GBTC收取了超过8000万美元的费用。

由此可见,DC G 旗下的灰度投资,不仅坐上了华尔街加密货币投资领域的头把交椅,还因此赚的盆满钵满。

然而,灰度的野心远不止4年8000万美金。

2 灰度的野心

今年1月21日,灰度官方发布博客称,灰度旗下灰度比特币信托已成为第一个获得SEC报告公司地位的数字投资工具。 注:目前成功注册SEC报告公司地位的只有比特币信托。

据了解,此次灰度注册比特币信托之后,该交易标的物除了必须遵守《交易法》规定义务外,还向SEC提出质询,同时这些提交的报告将与国家证券交易所上市公司及交易所交易产品遵循相同标准。

“这一举措将使得灰度的比特币信托更加安全与合规。”何彬是传统金融领域的从业者,当问及灰度比特币信托成功注册SEC报告公司地位的意义时,何彬这样评价道,“这样一来,SEC就能直接监管与备案灰度的比特币产品了,投资者也就能够更加安心投资了。”

“虽然灰度公司在其微博中声明,不能将信托与比特币ETF混淆,但注册成功之后,这一产品实际上已经具有比特币ETF的某些属性了。”何彬告诉OKEx情报局。

当然,灰度的“野心”可能并不止于此,甚至认为比特币是可以和黄金一较 高 下。

“首先,比特币现在是一个安全的避风港,是一种价值储存手段。当市场出现混乱时,投资者可以真正思考过去黄金和债券所扮演的角色。”迈克尔·桑舍(Michael Sonnenshein)是灰度董事总经理,近日接受采访时对比特币代表的含义给出了自己对比特币的看法。

迈克尔还认为:

“对于比特币作为数字资产的地位相当乐观。”由此看来,灰度对于比特币资产的野心远不止4年8000万这么简单,他们正在思考比特币与黄金的对等地位。

为此,灰度还给出了专业的研究报告。

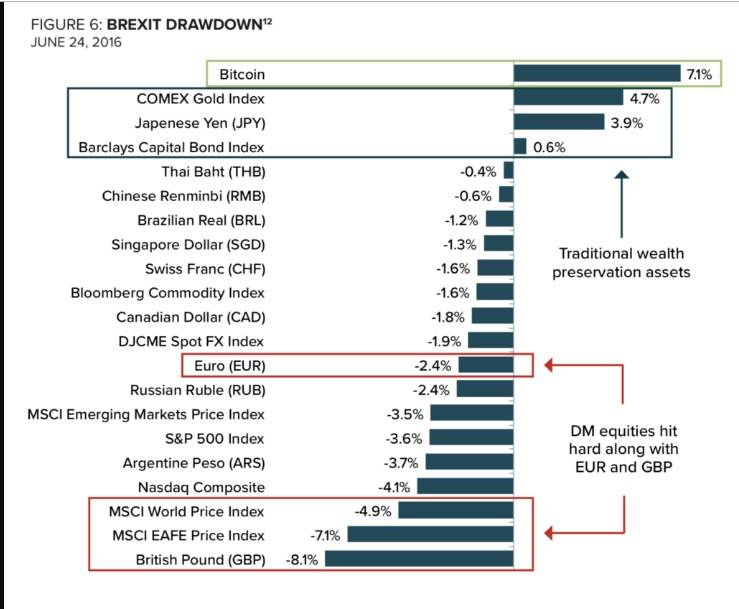

灰度公司在2019年的一份研究中发现,当主流金融业面临经济危机时,比特币市场受益最大。例如,在2016年6月至2016年12月的英国脱欧担忧期间,比特币价格上涨了7.1%。同期欧元和英镑分别下跌2.4%和8.1%。与此同时,摩根士丹利资本国际全球价格指数下跌4.9%。

对英国脱欧的担忧动摇了除比特币以外的全球市场的情绪。(来源:灰度投资)

灰度公司在该报告中总结到:“虽然比特币作为一种可投资资产还处于非常早期的阶段,但我们已经找到了能证明比特币可以在全球流动性危机中,尤其是那些导致随后货币贬值的危机中充当对冲工具的证据。”

当然,市场上关于比特币是否能够像黄金一样具备避险属性时,其激烈的讨论一直都存在。

尤其是当近期全球股市大跌,黄金暴涨的背景下,比特币并没有表现出与黄金一样的走势,反而走出了下降通道,价格也从最高10500美金下跌到目前的9500美金,跌幅接近10%。

对此,何彬认为:

“投资者和分析师一直在讨论比特币作为潜在避险资产的地位,但是今天凌晨的抛售似乎使这一观念看似无效。BTC作为新兴市场,我们现在还无法确定它实际上是否属于避险资产,以及是否与黄金或股票等资产有任何关联。”未来,关于比特币与黄金的论述还将持续下去,究竟谁会赢得这场争论,我们拭目以待。但是,无论如何,这也无法阻挡华尔街入市加密货币的步伐。

3 华尔街的橄榄枝

事实上,华尔街早已向加密货币市场抛去橄榄枝。

2017年12月份,芝加哥商业交易所正式上线比特币期货产品,2018年1月到期的比特币期货产品价格最高达20650美元。虽然此后比特币价格便从最高点2万美金,一度下跌至3000美金附近。但是市场普遍认为这是华尔街进场的大动作之一。

此后,围绕加密货币,华尔街金融机构更是在2019年6月份推出了Bakkt比特币期货交易所,该交易所由波士顿咨询集团、洲际交易所、微软投资等知名机构背书。2019年2月份,摩根大通还推出了MJ coin稳定币架构。

春江水暖鸭先知,除了这些投资巨擘,华尔街一众个人投资者也纷纷看好加密货币领域。

2019年7月份,美国一家大型银行的电子交易主管表示:“虽然在公开场合,大型银行仍保持警惕,如果有机会,交易员们将欣然接受交易总市值已达到3360亿美元的加密货币的机会。”

外汇市场资深人士,加密货币交易机构阿尔法的创始人简·斯特罗姆(Jan Strømme)表示,随着机构交易者兴趣升温,年轻程序员和量化交易员纷纷从银行跳槽至专注加密货币的公司。

加密货币交易平台Archax创始人和首席执行官格雷厄姆•罗德福德(Graham Rodford)2012年就开始交易比特币作为一项副业,当时他的正式工作是在伦敦对冲基金欧姆尼联合(Omni Partners)担任合规主管。曾在汇丰(HSBC)担任运营主管的他断定,未来对冲基金将通过Archax这样的平台进行融资,并将以数字形式交易所有资产类别,包括股票和债券。

在众多看好加密货币未来的华尔街精英中,蒂姆·德雷珀尤其值得一提。

众所周知,蒂姆·德雷珀(Tim Draper)是资深加密货币投资者,同时也是华尔街德丰杰(DFJ)投资基金的创办合伙人,基金旗下共管理20亿美元左右的资产。

在最近一次采访中,当被CNBC记者问及“你手中到底有多少资产是加密货币,有三分之一还是更多吗?”时,蒂姆回应道“有很多,很多啦。”同时,蒂姆还预测道,在未来两年比特币会涨到25万刀。

当然,无论是灰度,还是华尔街众多资本巨头,亦或者是个人投资者,配资加密货币或者投资区块链行业基础设施,已经成为小范围的共识。