最赚钱的区块链基金们都在投什么?

文:小派克

来源:星球日报

相比于直接投资加密货币,有一种金融产品,可以让投资者既享受加密货币市场成长红利,又无需面对兑换、存储、短期价格波动等问题,这就是加密基金。

根据 Grayscale Digital 官网数据,Grayscale Bitcoin Trust(GBTC,比特币信托基金)截止目前为止,过去 12 个月的平均涨幅为 199.24%,而比特币现货涨幅为 143.55%。这篇文章将主要介绍比比特币涨幅还高些的加密基金。

与传统信托基金特征类似,加密货币信托基金由专门的投资机构通过契约或公司的形式,发行基金券份额,募集投资者资金,交由专门的投资机构按资产组合等原则进行投资。投资者根据所持有比例分享收益,并承担相应风险。

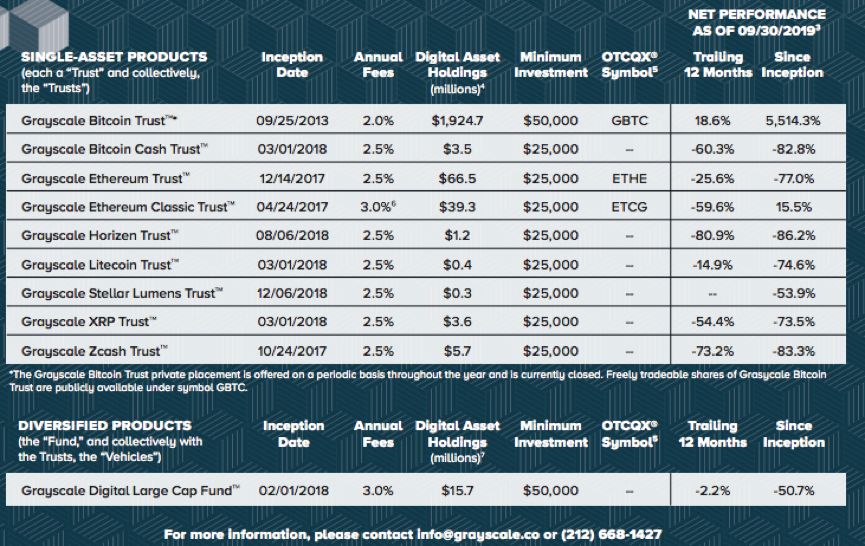

目前加密市场上最大的信托基金是加密货币投资机构 Grayscale Digital 的 Grayscale Bitcoin Trust(GBTC,比特币信托基金)。Grayscale Digital 于 2013 年由投资集团 Digital Currency Group 创立,同年 9 月 25 日建立了市场上首只比特币信托基金 GBTC, 这只基金的资管规模如今已有 20 亿美元 。除此之外,Grayscale Digital先后创建了 Bitcoin Cash Trust、Ethereum Trust、Ethereum Classic Trust、Horizen Trust、Stellar Trust、Lumens Trust、XRP Trust、Zcash Trust 这 8 只单一资产信托基金,和囊括 5 类币种的多资产信托基金,Grayscale Digital Large Cap Fund。

那么直接投资数字货币和购买信托基金有何区别呢?以比特币信托基金为例(其他几只信托基金同理):

1. 对数字货币不熟悉的传统投资者可以通过信托基金进场,而无需兑换和存储数字货币。

2. 购买一份 GBTC 你将获得 0.00097368 个比特币, 一份 GBTC 价格为 9.28 美元(2019 年 10 月 16 日价格)。 根据比特币市场价格 $8,175.10,0.00097368 个比特币价值为 7.60 美元。因此二者溢价为 32%,历史溢价最高时,高达 85%,由此带来很大的套利空间。

3. 因为 GBTC 在二级市场的价格波动,二者的收益率也不同,但从 OTCmarket 的数据来看,GBTC 的正收益率总是高于比特币正收益率。

4. GBTC 的运作模式跟黄金信托基金类似:由大型黄金生产商向基金公司寄售实物黄金,随后由基金公司以此实物黄金为依托,在交易所内公开发行基金份额,销售给各类投资者,商业银行分别担任基金托管行和实物保管行,投资者在基金存续期间内可以自由赎回。不同的是,GBTC 的比特币由安全公司 Xapo 托管,所以 GBTC 的价值同时也依赖于 Xapo 公司 IT 系统的安全性。

5. 此产品结构属于被动投资方式,基金标的中除了比特币之外,没有其他资产,也没有杠杆等策略。计划长期持有的人可能有资产溢价缩水的风险,而卖空者则可以获得资产溢价(除去 2% 的手续费)。

6. 这种溢价不会长期存在,随着比特币被更多人认识和使用,直接购买比特币的门槛降低,比特币信托基金与现货之间的溢价将逐渐消除,除非 GBTC 的团队改变投资策略,运用其他方法使基金的收益高于买卖现货收益。

但是对传统投资者而言,数字货币参与门槛高、无法律保护,信托基金的存在填补了这一空白。

相比信托的公募形式,数字货币风险投资基金则更多以私募的形式存在,投资者均为合伙人。

数字货币风险投资与传统风投类似,但不同的是,传统风投通过帮助被投企业上市,获得资本增值和流动性,数字货币风投基金则通过帮助它们上币(在交易所公开交易)获得退出机会。

目前数字货币风投基金参与投资的形式主要有两种:

(一)纯粹以 token 的形式参与,一旦项目上所,就可以通过二级市场卖出 token 收回资金。

(二)股权+代币的结构,股票与代币的组合因基金而异,但更加倾向于持有股票。虽然不同的基金有不同的策略,但投资标的主要有两个方向:加密公司(如金融服务和技术公司)的股权,非加密领域中使用区块链技术的公司(如区块链概念股公司)的股权。

相比上文的信托基金,风投基金特点如下:

1. 流动性低

风投基金的 token 和股权,一般按季度进行估值,并且不受公开交易代币的实时价格影响,因此风险基金表现出较低的流动性,不适合追求短期利润的投资者。

2. 股权估值模型对冲代币波动风险

风险基金持有的股权具有清晰而行之有效的估值方法,从而在代币不确定性较大的情况下也能带来回报。

例如,在 2017 年 8 月和 2018 年 10 月的 D轮和 E轮融资中,Coinbase 的私募估值分别提高了 381%(从融资后到融资前)。在同一时期,比特币上涨了 84%。与仅拥有加密资产相比,这种混合方式显然具有较低的风险。这种模式甚至可以帮助风险基金即使在熊市中也表现良好。比如 2018 年比特币下跌了 53%,但风险基金 Pantera Capital Venture Fund II,在 2018 年前三个季度中上涨了近 60%。

就数字资产管理规模,我们找到了今年的 6 只资管规模过亿美元的加密风险投资基金,并试图对他们的投资组合策略进行对比分析:

全球 top6 加密风险投资基金一览表:

1. Polychain Capital

2. Pantera Capital

Pantera Capital 的投资分布为:金融服务(16%),技术(11%),贸易和投资(10%),金融科技(9%)和区块链(7%)。除此之外,游戏领域颇受 Pantera Capital 青睐,在其投资组合中占 8%。 与其他风投不同的是,Pantera Capital 的大部分投资都是初始代币发行或 ICO,而不是初始轮股权投资,这也是最近 Pantera Capital 最近被美国证券交易委员会(SEC)命令“停止”ICO 项目的主要原因。

Pantera Capital 的最近几笔投资为:Korbit,Circle,Polychain 和 Earn.com,投资总额超十亿美元。

Pantera Capital 投资图谱(The Block 制图):

3. Andreessen Horowitz(a16z)

a16z 的投资组合为:金融服务(20%),贸易与投资(17%)和区块链技术(13%),合起来占其投资组合的 50%。

a16z 投资组合图谱(The Block 制图):

4. Galaxy Digital

Galaxy Digital 目前管理着两类基金, 主动基金和被动基金,主动基金主要指风险投资基金,被动基金是指 2018 年与彭博联合推出的加密货币指数基金BGCI(Bloomberg Galaxy Crypto Index),旨在追踪这个加密货币市场的表现。 目前 Galaxy Digital 主动管理的风险投资基金的投资策略未见公开披露。

Galaxy Digital 投资组合图谱:

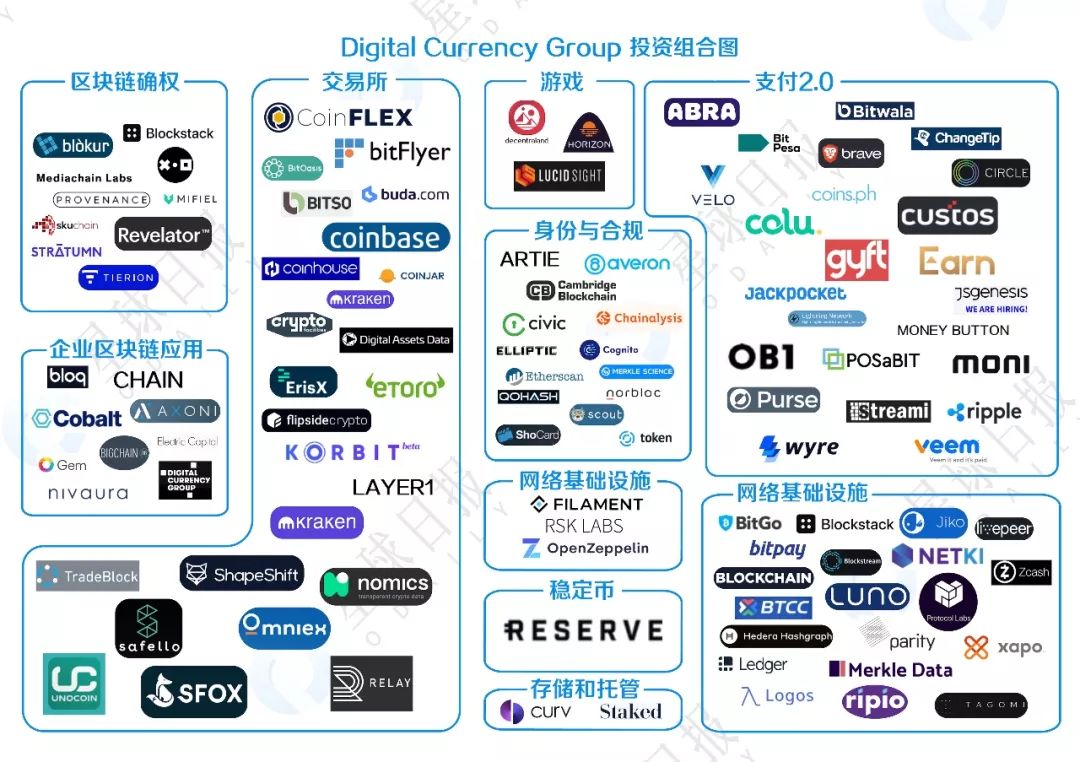

5. Digital Currency Group(DCG)

DCG 投资图谱:

6. Blockchain Capital

Blockchain Capital 的投资组合为:金融服务(16%),金融科技(16%),区块链基础设施(12%),交易和投资(11%),合计占全部投资的 55%。 另外,约 4% 的投资组合由区块链医疗保健初创公司组成。 Blockchain Capital认为区块链+医疗保健是一个值得关注的领域。

原 创文章;未经授权严禁转载,违规转载法律必究。