一览CeFi借贷头号玩家:Genesis、BlockFi 与 DrawBridge

自年初以来,一场突如其来的疫情席卷全球。世界经济继 4 月「大封锁」期间跌入衰退深渊之后,目前正在缓慢恢复。但随着疫情继续扩散,许多国家放慢了经济重启的进程,一些国家再度实施了部分封锁措施以保护易感人群。世界银行在今年 6 月份发布的《全球经济展望》报告中预测,2020 年全球经济将下滑 5.2%,是「二战以来最严重的经济衰退」。

为应对疫情在全球的蔓延以及资本市场的暴跌,各国央行采取了史无前例的「大放水」政策。3 月 15 日,美联储宣布将利率降至零,并推出 7000 亿美元的大规模量化宽松计划。美联储总资产从 2 月底的 4.16 万亿美元迅速扩张至 6 月 10 日高峰时期的 7.17 万亿美元。截止 10 月 28 日,美联储总资产体量仍超过 7 万亿美元。

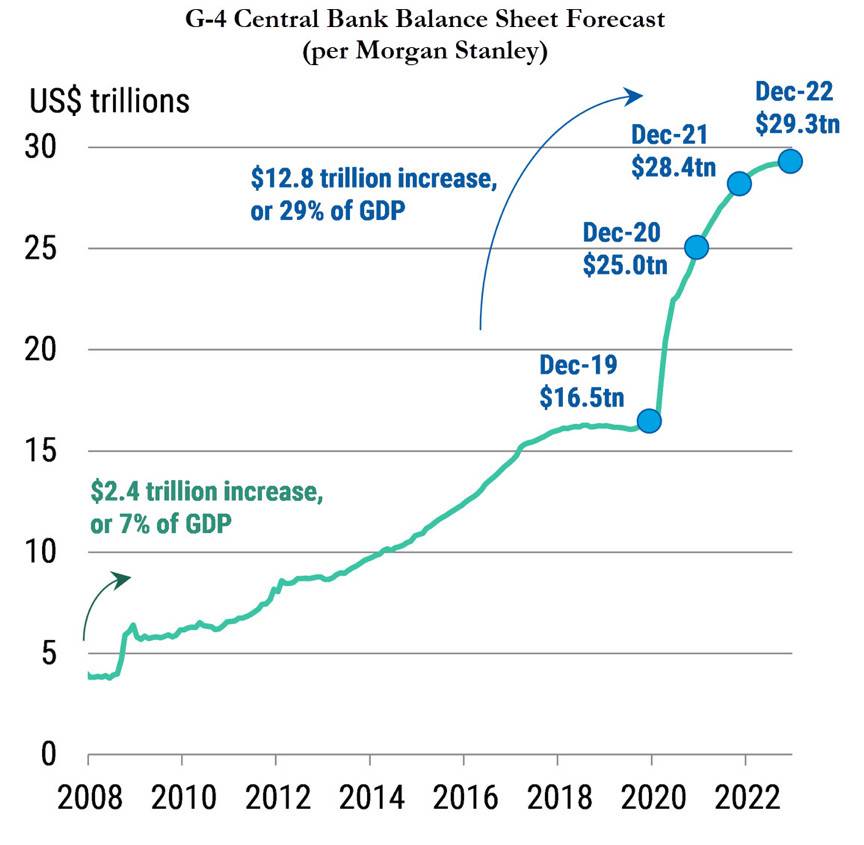

据 Morgan Stanley 的分析,2020 年底 G4 国家央行总资产将达到 25 万亿美元。预计到 2022 年底,这一数字将进一步上升至 29.30 万亿美元。

大放水的另一面是利率的大幅下降。据 IDEG 数据引擎显示,主要的发达国家利率已跌破或趋近于 0,其中瑞士央行利率甚至达到了不可思议的-0.75%。

以金砖国家为代表,发展中国家的利率也持续下降。

英国首相丘吉尔曾经说过:「永远不要浪费一场危机。」在新冠疫情叠加大放水的时代,一部分 Smart Money 借助数字资产,找到了机会更大的利率市场。

CeFi 借贷市场概况

我们说,2020 年是「真正意义上的」数字资产投资的机构元年。这不仅体现在 Grayscale 信托产品总资产规模突破 100 亿美元,更体现在数字资产借贷市场的急速发展。DeFi 借贷项目的超高收益太过吸引眼球,以至于 CeFi 市场的发展被多数人所忽略了。

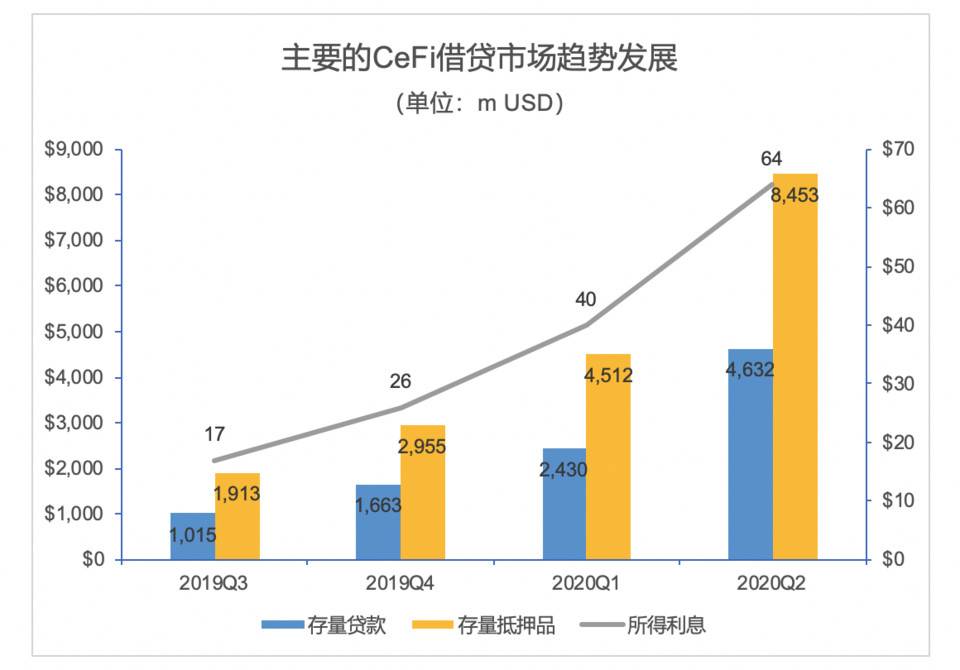

Credmark 在关于借贷市场的二季度报告中,统计了 85% 的借贷公司数据。报告显示, 2020 年第二季度 CeFi 存量贷款规模达 46.32 亿美元,环比增长 90.62%;同期抵押品价值突破 80 亿美元,环比增长 87.34%。

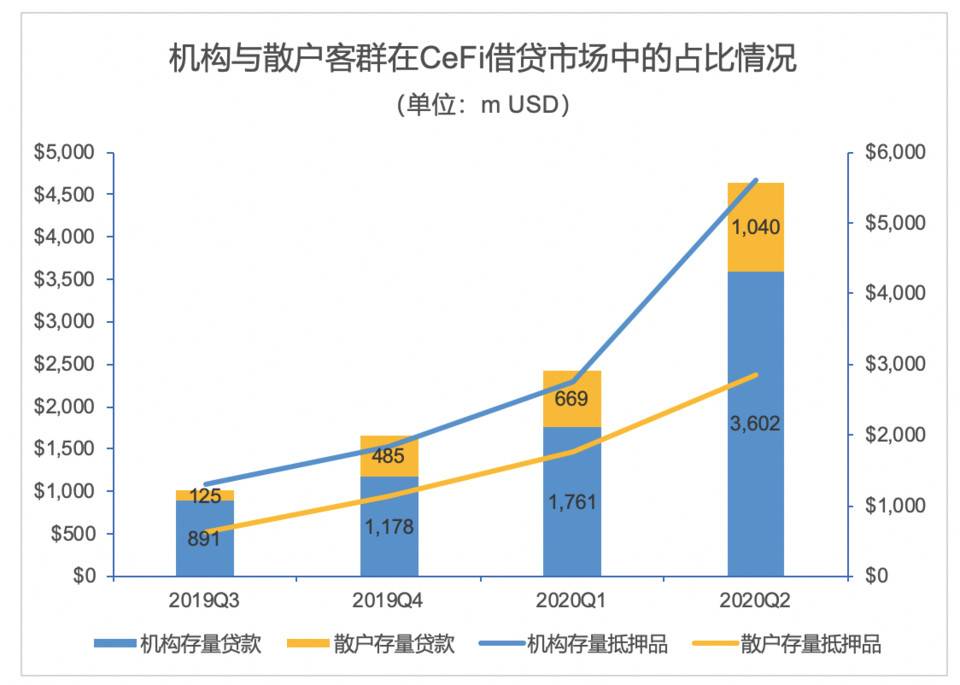

机构客户在 CeFi 借贷市场占据了主导地位。2020 年第二季度,机构与散户的存量贷款比为 3.5 : 1;同期的机构与散户抵押品价值比为 2 : 1。从存量贷款与抵押品价值的比值差异中可以发现,机构客户在质押率上确实有着非常明显的优势。

CeFi 借贷市场的大玩家

Genesis Trading

Genesis Trading 是 DCG 集团旗下的子公司,集 OTC、衍生品、借贷、托管等多种业务于一身。Genesis 的前身是 SecondMarket 的交易部门。DCG 创始人 Barry Silbert 在 2004 年创立了私募股权交易平台 SecondMarket,为未上市企业员工与早期投资者所持有股权提供交易平台,此后随着 Facebook 等硅谷科技公司的发展而快速壮大,其股权业务在 2015 年被纳斯达克交易所收购。而在此前几年,Barry Silbert 已经对比特币产生了浓厚的兴趣,曾在 2012 年拿出 17.5 万美元的个人资金,以 10 美元的价格大量买入比特币,并在价格达到 50 美元时分批卖出,巨大的收益令 Barry Silbert 决定对该市场采取更多的行动。Barry Silbert 直接推动 SecondMarket 成立了 Grayscale 和 Genesis Trading 的雏形部门,并在此后 SecondMarket 被收购时保留了上述业务。2015 年,Barry Silbert 将这两大板块与个人的投资业务进行整合成立了 DCG,正式开启了自己在加密货币行业的「巨鲸」之路。

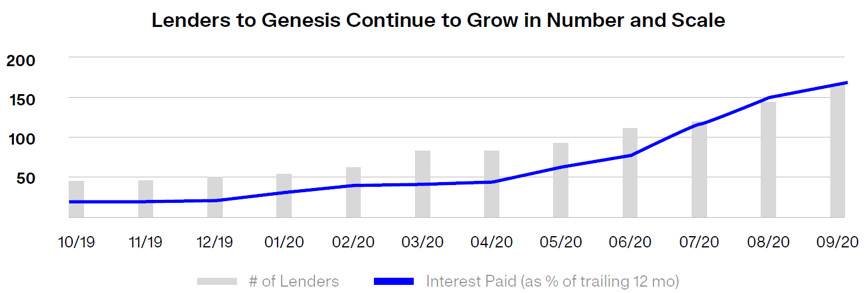

Genesis 在合规方面做足了功课,持有包括 Broker-dealer、BitLicense 等在内的一系列牌照。良好的合规性以及先发优势,令 Genesis 成为了数字资产借贷市场当之无愧的领头羊。今年第三季度,Genesis 新增贷款量跃增 52 亿美元,环比增长 136%,刷新了单季度最大增量记录。截止三季度末,存量贷款规模达 21 亿美元,环比增长 50%。

在存款业务方面,Genesis 也发展迅猛。今年第三季度(尤其是 9 月份),大量的机构投资人将资产存入 Genesis。第三季度存款业务的机构客户数量增至 165 个,环比增长 47%,同比增长 275%。

此外,Genesis 为了拓宽借贷、交易、托管等业务管线,先后收购了 Qu Capital 和 Vo1t。Qu Capital 是一家量化投资公司,在 2019 年 9 月被 Genesis 收购后,极大增强了 Genesis 在交易和借贷产品上的技术实力。2020 年 5 月,Genesis 又成功收购 Vo1t,把托管业务也纳入自己的版图。自此,Genesis 完成了最后一块拼图,将原有的各项业务集合成主经纪商业务(Prime Brokerage)。

BlockFi

BlockFi 成立于 2017 年,并获得了行业内多家顶级机构的投资,近两年在欧美散户借贷市场占据了相当大的份额。目前,BlockFi 开始瞄准机构市场,同时也在亚太地区积极布局。创始人 Zac Prince 具有多年的在线借贷平台从业经验。有意思的是,在一次 Reddit 的 AMA 活动中,Zac 还透露他是一位成功的职业扑克手。

今年 8 月份,BlockFi 完成了 5000 万美元 C 轮融资,由摩根溪(Morgan Creek Digital)领投,CMT Digital、Castle Island Ventures、Winklevoss Capital 等参投。公告称,新资金将用于扩大团队规模并进一步扩展 BlockFi 的业务范围,包括即将发布的「比特币返利」信用卡。另外,值得一提的是,BlockFi 的托管商是 Gemini,它获得 Winklevoss Capital 的投资也就不难理解了。

也许 BlockFi 在业务体量上还不是第一,但在业务创新能力方面却出类拔萃。通过借贷业务的延伸,BlockFi 成为了 Grayscale 比特币信托(GBTC)最大的股东。截止 2020 年 10 月,BlockFi 一共持有 G BTC 信托 5.07% 的份额。根据当时的市场价格计算,该笔资产约为 3.28 亿美元。正如 BlockFi 创始人 Zac 所说,投资 GBTC 是其为更好服务客户的努力之一。

DrawBridge Lending

DrawBridge Lending 因其团队深厚的传统金融资历以及股东背景,不得不引起行业的高度重视。DrawBridge 成立于 2018 年,是美国商品期货交易委员会 CFTC 认证的合规商品交易顾问(Commodity Trading Advisors,CTA)、商品基金经理(Commodity Pool Operators,CPO)。DrawBridge 团队成员长期深耕于传统金融行业,在交易、经纪、贷款、法律和金融方面拥有丰富经验,并以衍生品投资策略的创新著称。DrawBridge 在结构化产品方面具有很强的业务能力,目前已推出数字资产商业贷款 / 高净值人士个人贷款、混合投资贷款以及个人退休账户贷款(Crypto IRA Loan)。DrawBridge 的贷款优势在于低息且没有「margin call」。据其官网披露的数据,截止 2020 年 7 月,DrawBridge 的资产管理规模已突破 1.5 亿美元。

2020 年 11 月 13 日,美国数字资产商业银行 Galaxy Digital 宣布收购 DrawBridge 以及另一家做市商 Blue Fire Capital。Galaxy Digital 是全球首家专注于数字资产领域的多策略全方位商业银行,经营包括投资、交易、咨询、证券经纪、资产管理等多项业务。公司由华尔街传奇亿万富豪 Mike Novogratz 创办,立足于打造数字资产领域的「高盛」。Mike Novgratz 曾是对冲基金巨头峰堡投资集团(Fortress Investment Management)的首席投资官。此次收购对于 Galaxy Digital Trading (GDT)而言具有重要的战略价值。GDT 是 Galaxy Digital 的四条主业务线之一,每年的 OTC 交易量超过 40 亿美元,在机构市场占据了不小的份额。通过收购 DrawBridge,Galaxy Digital 将大大提升在借贷和结构化理财产品方面的业务能力。

行业展望

除了上述的三家机构,数字资产借贷领域还有更多大家所熟识的玩家。如亚太地区就有贝宝金融、Matrixport、RenrenBit 等多家机构,且占据了亚太市场的主要份额。而欧美地区的 Coinbase、BitGo、甚至 Blockchain.com 等公司,也在积极开拓借贷市场。根据 2020 年 11 月 24 日的官方消息,日本金融巨头 SBI 集团通过其子公司 SBI VC Trade,正式推出数字资产借贷服务。随着越来越多行业内外的机构入局,数字资产借贷行业开始进入激烈竞争的格局。

而在传统市场玩家陆续进场之际,我们看到的是,两个市场(传统资本市场与数字资产市场)的资本在加速融合。大放水时代巨量的低成本资金,借道数字资产完成了利率套利,同时也造就了当前 DeFi 与 CeFi 市场的热潮。未来的行业生态将犹如孢子游戏中的生物,以不断涌入的传统资本为催化剂,快速繁衍、迭代、进化。借贷市场的繁荣,也将极大提升数字资产在传统世界的影响力,从而推动整个行业的可持续发展。

原文标题:《揭秘数字资产借贷行业的大玩家》

撰文:Kevin Yang、Cara Cao、Leo Zhu、Damon Shen,均就职于数字资产管理公司 IDEG

Ai sẽ là người được lợi trong đợt Bull Run của Bitcoin?

Theo báo cáo của sàn giao dịch OKEx trong thời kỳ Bull Run hiện tại của Bitcoin, những ch...

MCDEX khởi chạy trên mạng thử nghiệm Arbitrum Rollup L2

MCDEX vui mừng thông báo về việc ra mắt testnet của mình trên Arbitrum Rollup, một giải pháp khả năn...

[Tổng kết AMA] Cùng BigcoinVietnam tìm hiểu về Lien.Finance

Vào 11:00 AM - 12:00 PM, thứ tư, ngày 02/12/2020 Lien.Finance và BigcoinVietnam đã tổ chức một ...