本报告由 Tiger Research 撰写,呈现我们对 2026 年第一季度比特币的市场展望,设定目标价为 185,500 美元。

核心要点

- 宏观稳健,动能放缓: 美联储降息周期与 M2 货币供应量增长保持正轨。尽管如此,45.7 亿美元的 ETF 资金外流对短期走势造成了冲击。《CLARITY 法案》的推进可能成为吸引大型银行入场的关键。

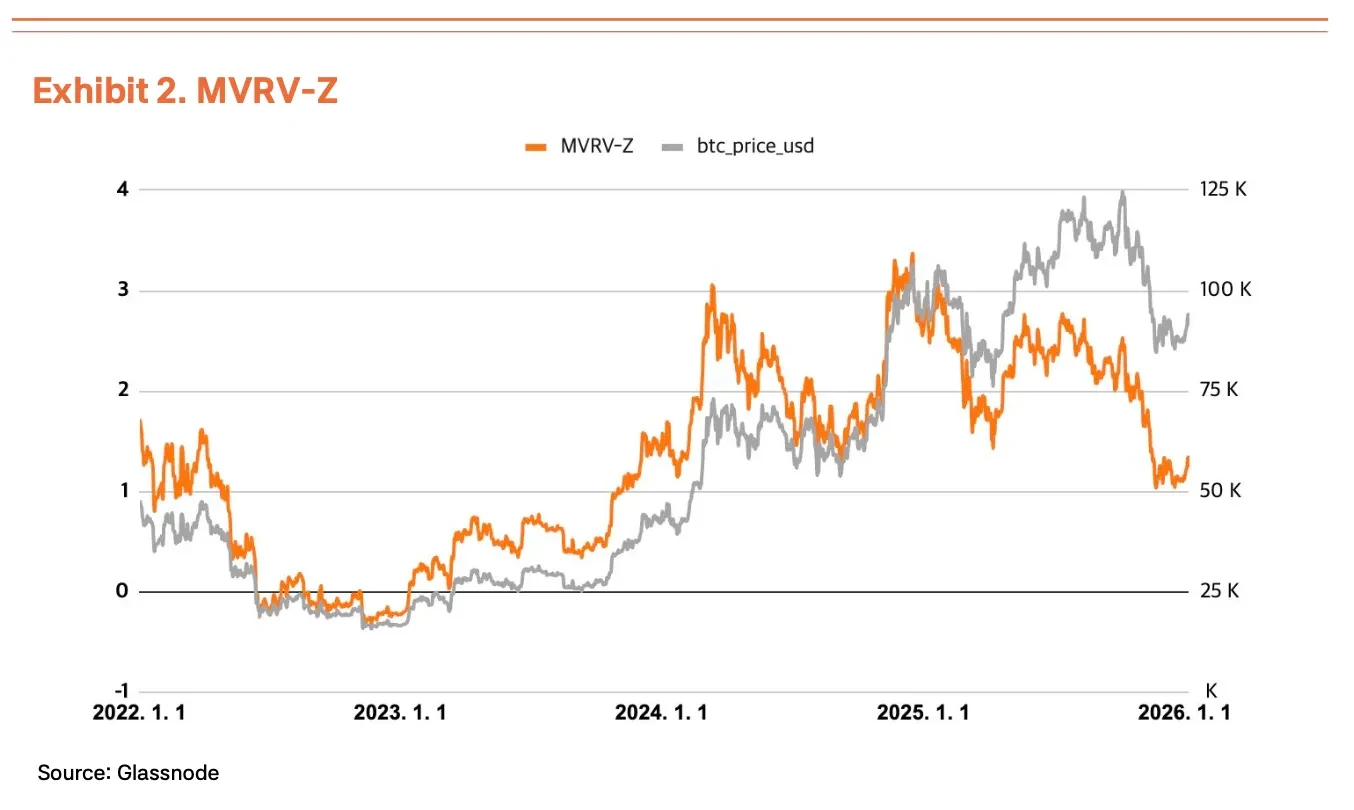

- 链上指标转向中性: 84,000 美元附近的买盘需求已形成坚实的底部支撑;而 98,000 美元作为短期持有者的成本线,目前构成了主要阻力位。MVRV-Z 等关键指标显示,市场目前处于公允价值状态。

- 目标价 185,500 美元,维持看涨观点: 基于 145,000 美元的基准估值及 +25% 的宏观因子调整,我们将目标价定为 185,500 美元。这意味着较当前价格仍有约 100% 的上涨空间。

宏观宽松维持,增长动能减弱

比特币目前在 96,000 美元附近交投。自我们 2025 年 10 月 23 日发布 上一份报告 以来,价格下跌了 12%。尽管近期出现回调,但支撑比特币的宏观背景依然稳固。

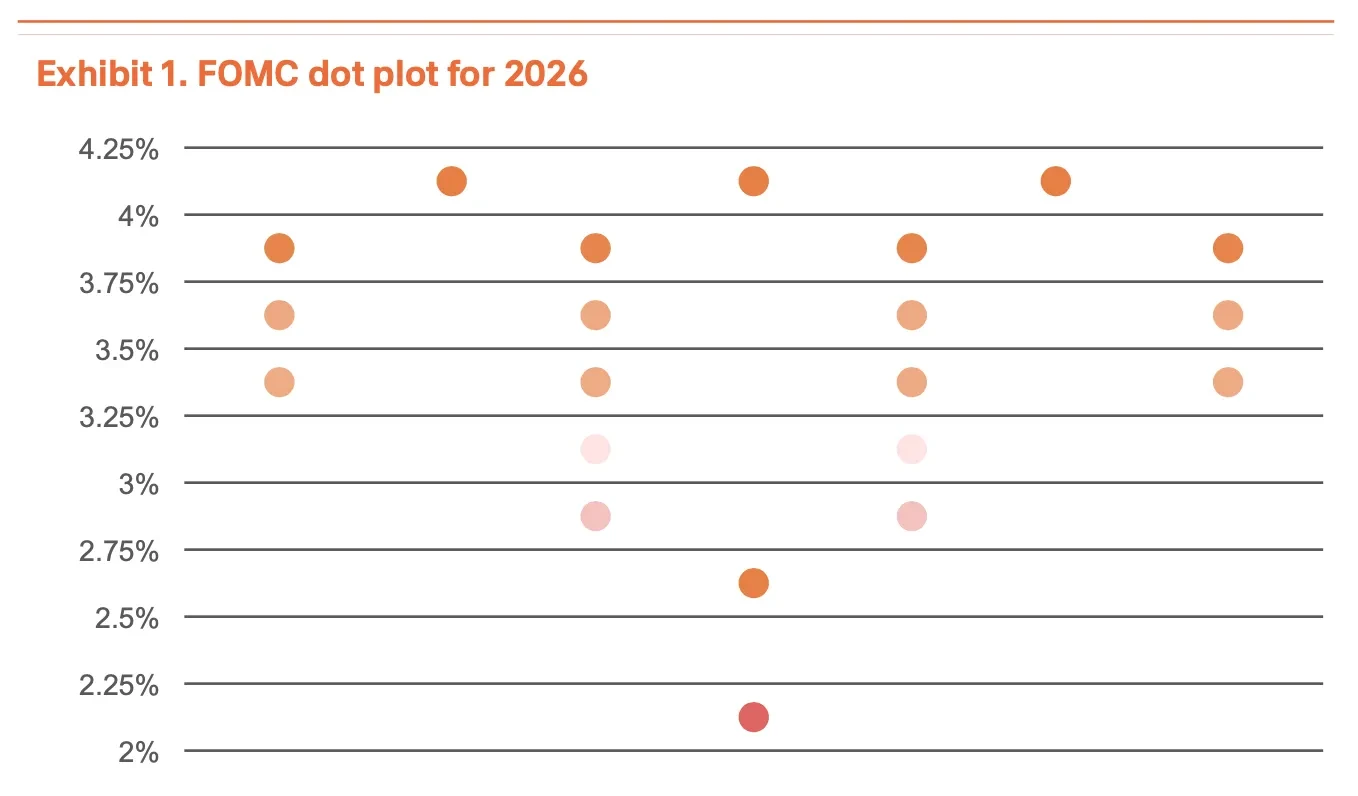

美联储路径保持鸽派立场

来源: Tiger Research

美联储在 2025 年 9 月至 12 月期间连续三次降息,累计降幅 75 个基点,目前利率处于 3.50%—3.75% 区间。12 月点阵图预计 2026 年底利率将降至 3.4%。虽然今年不太可能出现 50 个基点或更大规模的单次降息,但随着鲍威尔任期于 5 月结束,特朗普政府可能会任命一位立场更偏鸽派的继任者,这将确保货币宽松趋势得以延续。

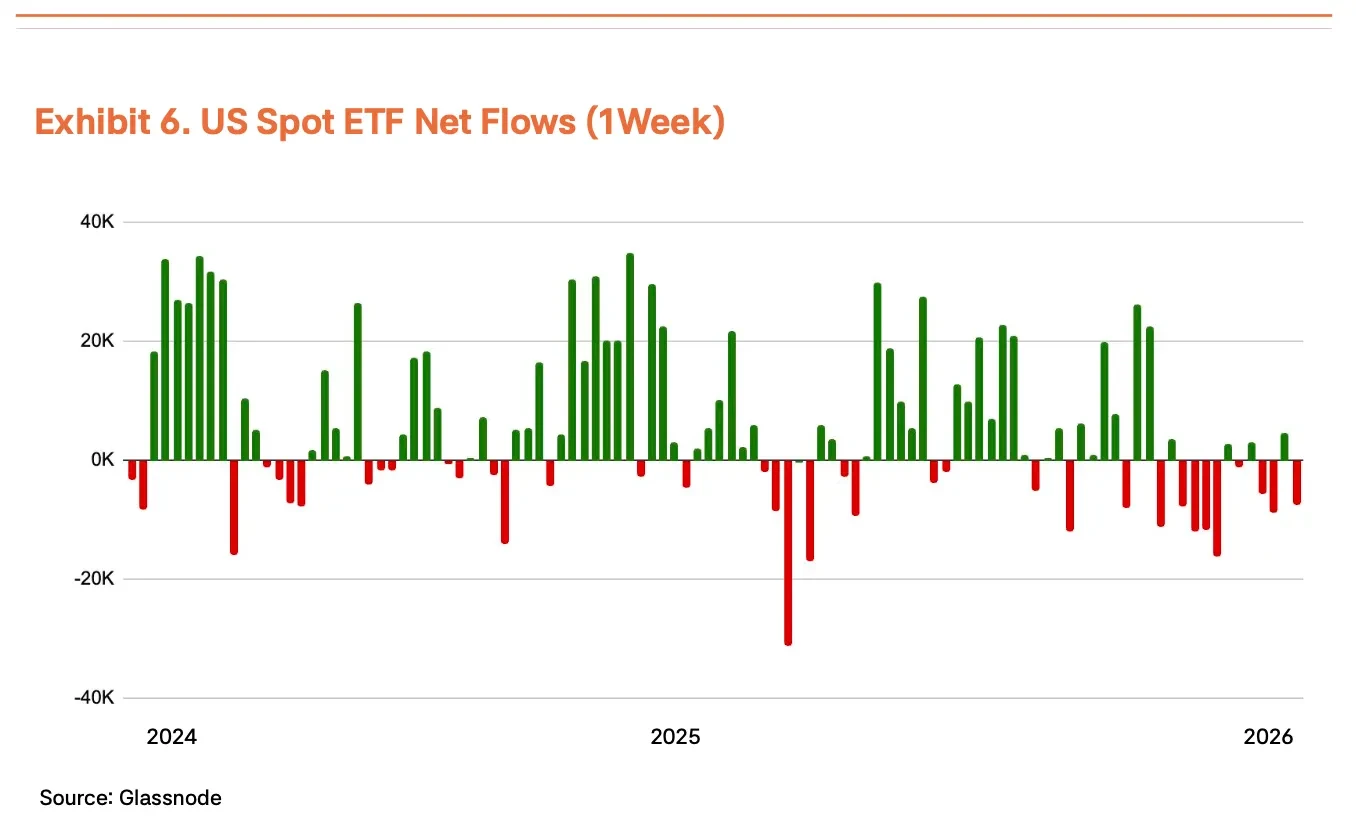

机构资金流出与企业持续买入

尽管宏观环境有利,但机构需求近期表现低迷。现货 ETF 在 11 月和 12 月期间录得 45.7 亿美元的资金外流,创下产品推出以来的最大规模。年度净流入额为 214 亿美元,较去年的 352 亿美元下降了 39%。虽然 1 月份的资产再平衡带来了部分流入,但反弹的持续性仍有待观察。与此同时,MicroStrategy(持有 673,783 枚 BTC,约占总供应量的 3.2%)、Metaplanet 和 Mara 等公司仍在持续增持。

《CLARITY 法案》成为政策催化剂

在机构需求停滞的背景下,监管进展正成为潜在的驱动力。众议院通过的《CLARITY 法案》明确了美国证券交易委员会(SEC)与商品期货交易委员会(CFTC)之间的管辖权边界,并允许银行提供数字资产托管及质押服务。此外,该法案授予 CFTC 对数字商品现货市场的监管权,为交易所和经纪商提供了明确的法律框架。参议院银行委员会定于 1 月 15 日进行审议,若获通过,可能促使长期观望的传统金融机构正式入场。

流动性充裕,比特币表现滞后

流动性是除监管外的另一关键变量。全球 M2 供应量在 2024 年第四季度创下历史新高,并持续保持增长态势。从历史规律看,比特币往往领先于流动性周期,通常在 M2 达到峰值前上涨,而在峰值阶段进入盘整。当前迹象表明流动性将进一步扩张,这意味着比特币仍具备上涨潜力。如果股票市场估值显得过高,资金很可能会轮动至比特币。

宏观因子下调至 +25%,展望依然稳健

总体而言,降息和流动性扩张的宏观方向未变。然而,考虑到机构流入放缓、美联储领导层更迭的不确定性以及地缘政治风险上升,我们将宏观调整因子从 +35% 下调至 +25%。尽管有所下调,但该权重仍处于积极区间,我们认为监管进展和 M2 持续扩张将为中长期上涨提供核心支撑。

84,000 美元支撑位与 98,000 美元阻力位

链上指标为宏观分析提供了辅助信号。在 2025 年 11 月的调整期间,逢低买入的资金集中在 84,000 美元附近,形成了明确的支撑区。目前比特币已突破该区间。而 98,000 美元水平对应着短期持有者的平均成本,构成了近期的心理与技术阻力。

链上数据显示,市场情绪正从短期恐慌转向中性。关键指标如 MVRV-Z(1.25)、NUPL(0.39)和 aSOPR(1.00)均已离开低估区域,进入均衡区间。这意味着虽然由恐慌驱动的爆发性上涨可能性降低,但市场结构依然健康。结合宏观与监管背景,价格中长期走高的统计依据依然充分。

值得注意的是,当前市场结构与往届周期显著不同。机构和长期资本占比的增加,降低了散户驱动下出现恐慌性踩踏的概率。近期的回调更多表现为渐进的再平衡。虽然短期波动难免,但整体上涨结构保持完整。

目标价调整至 185,500 美元,看涨展望坚定

应用 TVM 估值框架,我们得出 2026 年第一季度的中性基准估值为 145,000 美元(略低于 前次报告 的 154,000 美元)。结合 0% 的基本面调整和 +25% 的宏观调整,我们将修订后的目标价设定为 185,500 美元 。

我们将基本面调整因子从 -2% 上调至 0%。虽然网络活跃度变化不大,但市场对 BTCFi 生态系统的重新关注有效抵消了部分看跌信号。同时,由于前述的机构流入放缓及地缘政治因素,我们将宏观调整因子从 +35% 下调至 +25%。

此次下调目标价不应被视为看跌信号。即便在调整后,模型依然显示市场有约 100% 的潜在上涨空间。较低的基准价格主要反映了近期波动,而比特币的内在价值在中长期内将继续抬升。我们认为,近期回调属于健康的再平衡过程,中长期看涨展望维持不变。

原文链接