原文作者:A1 Research

原文编译:Saoirse,Foresight News

去中心化金融(DeFi)在一轮又一轮的市场周期中,经历了重大的结构性演变。尽管中心化交易所(CEX)在交易量上始终占据领先地位,但去中心化交易所(DEX)在每个周期都在从 CEX 手中夺取市场份额 —— 而这一次,两者的竞争差距已缩小到前所未有的水平。

这种持续的市场份额差异,核心原因十分明确:去中心化本身带来了根本性的基础设施限制。区块链作为新型金融基础设施,在过去十年的大部分时间里,在速度、流动性和用户体验上都无法与 CEX 相媲美。

然而,每一轮周期中,DEX 都在明显发力缩小这一差距。到 2025 年,我们有理由提出这样一个问题:去中心化交易所(DEX)最终会取代中心化交易所(CEX)吗?

周期性困境:DEX 为何尚未实现赶超?

对多轮市场周期的研究表明,DEX 的基础设施正逐步成熟,而每一轮周期都为当前的格局奠定了基础。

2017-2018 年:实验探索期

早期的 DEX(如 EtherDelta)直接运行在以太坊 Layer 1 上,结算需耗时数分钟,用户界面简陋,流动性也严重不足。与之形成鲜明对比的是,币安的规模扩张如同 Web 2 应用一般 —— 速度快、流动性充足且用户友好,迅速吸引了散户与机构用户。

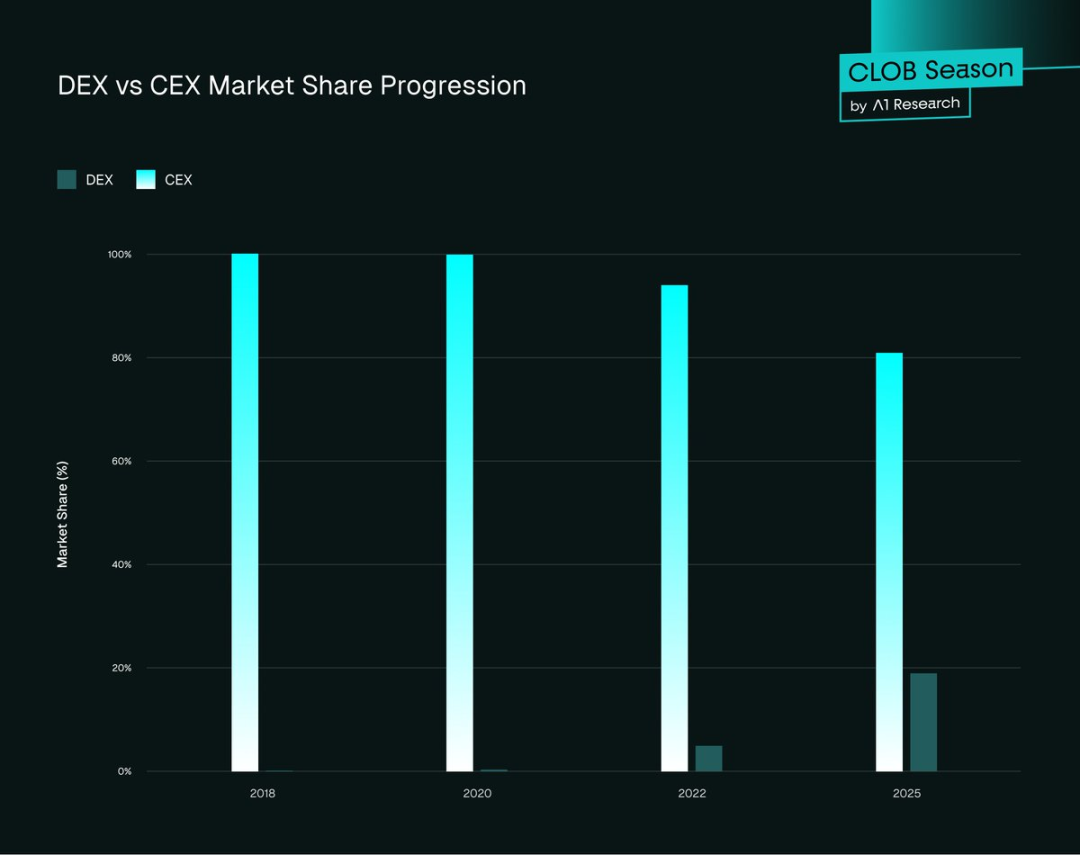

- DEX 市场份额:约 0%

- CEX 市场份额:约 100%

这一早期阶段印证了一个关键结论:去中心化的实现是可行的,但性能与易用性是亟待突破的主要障碍。

2020 年:DeFi 夏季突破期

Uniswap 推出的自动做市商(AMM)模式具有革命性意义。它无需订单簿,任何人都能「无许可」地提供流动性 —— 这是 DEX 设计中首次出现的实质性架构创新。但当时,AMM 主要服务于「长尾代币」(交易活跃度较低的小众代币),无法覆盖流动性深厚的主流代币。

随着以太坊网络拥堵加剧,Gas 费从不到 20 gwei 飙升至 400 多 gwei,每笔交易成本大幅增加;同时交易界面延迟严重,专业交易者仍坚定选择 Bybit、币安等 CEX。

- DEX 市场份额:0.33%

- CEX 市场份额:99.67%

为解决流动性问题,Uniswap V 3 在 2021 年推出「集中流动性池」—— 这一架构复杂的方案允许流动性提供者(LP)在自定义价格区间内分配流动性。尽管「无常损失」(IL)问题仍未解决(导致许多人不愿为小额代币提供流动性),但这仍是一次巨大突破:DEX 从「实验性协议」转变为「特定市场板块与部分交易者的可行交易场所」。

2022 年:FTX 事件后的信任危机期

2022 年 11 月,FTX 交易所破产,整个行业为之震动:数十亿美元用户资金一夜蒸发,市场对中心化托管机构的信任彻底崩塌。此后数周,「不是你的私钥,就不是你的币」成为加密货币领域推特(现 X 平台)的热门话题,交易者纷纷转向「自我托管」。

受此影响,Uniswap、dYdX 等 DEX 的交易量激增:Uniswap 交易量突破 50 亿美元,dYdX 交易量飙升 400%,大量用户从 CEX 转移至 DEX。但即便势头向好,核心问题仍未解决 —— 钱包用户体验差、跨链流动性分散、缺乏法币出入金通道。随着短期恐慌情绪消退,用户行为逐渐回归常态,许多人重新选择 CEX。

- DEX 市场份额:约 5%

- CEX 市场份额:约 95%

对此,DeFi 生态进一步创新:推出跨链 Uniswap 路由功能,并通过 Rabby Wallet、Phantom 等钱包优化用户体验。

然而,DEX 仍无法达到 CEX 级别的低延迟。每一轮周期的改进虽有增量,但性能差距依然显著:区块链尚不能支持专业级交易,而具有超低延迟的「订单簿架构」,与 AMM 的设计约束存在根本性冲突。

2025 年:转折点

2025 年的市场环境发生了质的转变 —— 基础设施首次成熟到足以支撑 DEX 与 CEX 的「真正竞争」。高性能区块链、链上中央限价订单簿(CLOB)、直接法币整合功能,以及接近 CEX 的低延迟,已全面融入链上协议。像 Hyperliquid、Paradex、Lighter 等永续合约 DEX(Perp DEX),正提供「接近 CEX 功能水平」的链上交易体验。

流动性聚合、更快的区块确认时间、统一保证金系统,让交易者能直接在链上执行从现货到衍生品的各类策略,无需再面对以往链上交易的繁琐阻碍。

- DEX 市场份额:约 19%(2025 年第二季度峰值达 23%)

- CEX 市场份额:约 81%

尽管尚未实现「功能对等」,但 DEX 已不再是「替代方案」,而是成为了 CEX 的「直接竞争对手」。

图 1. DEX 与 CEX 市场份额变化趋势

2025 年数据一览:CEX 仍占主导,DEX 追赶速度加快

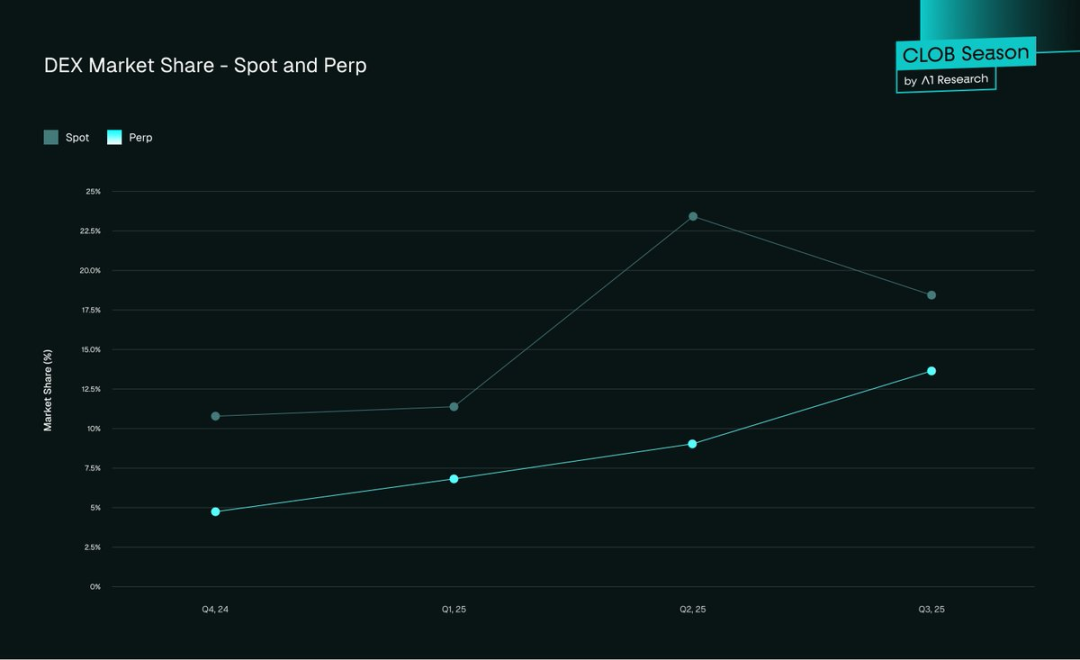

数据清晰显示:尽管 CEX 仍主导全球流动性,但 DEX 正一轮周期接一轮周期、一个季度接一个季度地缩小差距。从现货到衍生品,所有细分领域都呈现「交易向链上转移」的迹象。

- 现货市场:DEX 的市场份额从 2024 年第四季度的 10.5%,上升至 2025 年第三季度末的 19%。

- 期货市场:2025 年第三季度末,DEX 占比约 13%,较 2024 年第四季度的 4.9% 大幅增长。

图 2. DEX 市场份额——现货与永续合约

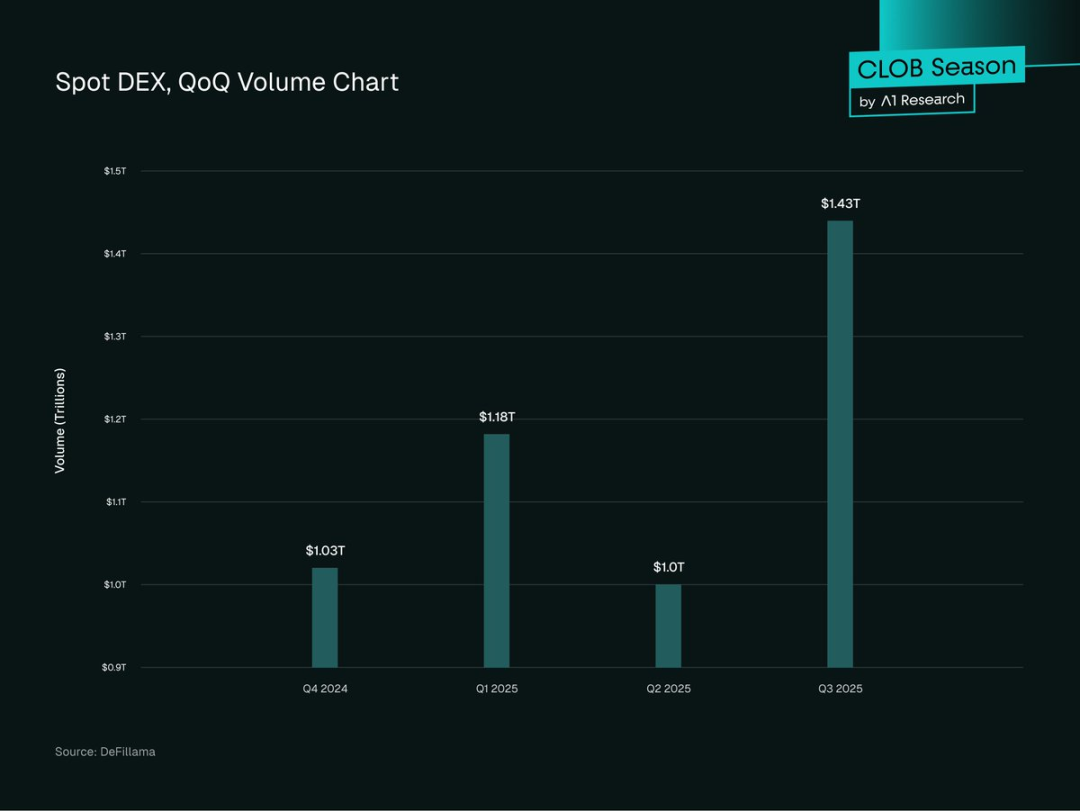

- 现货交易量:2025 年第三季度,DEX 现货交易量达 1.43 万亿美元,创历史新高 —— 较 2025 年第二季度的 1 万亿美元环比增长 43.6%,超过 2025 年第一季度 1.2 万亿美元的此前峰值。

图 3. 现货 DEX,季度环比交易量图表

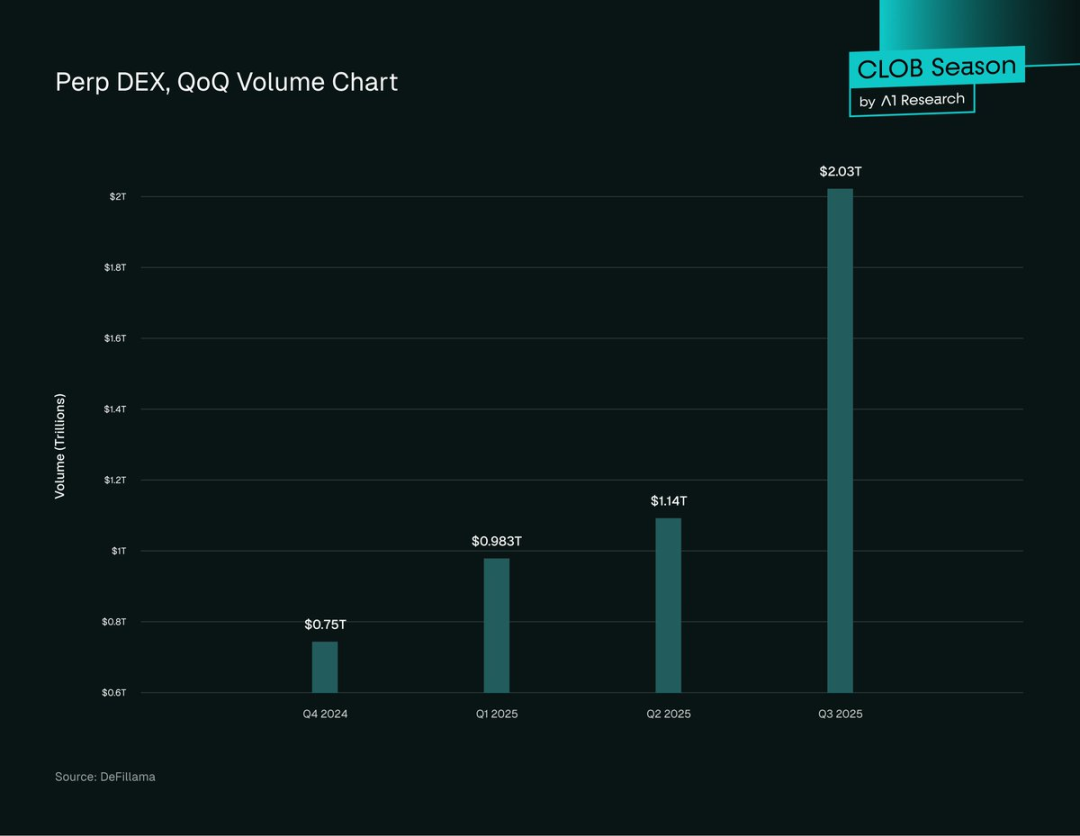

- 永续合约交易量:2025 年 DEX 永续合约交易量大幅扩张,截至第三季度链上累计达 2.1 万亿美元—— 较 2025 年第二季度增长 107%,且超过 DEX 自身的现货交易量。

图 4. Perp DEX 季度环比交易量图表

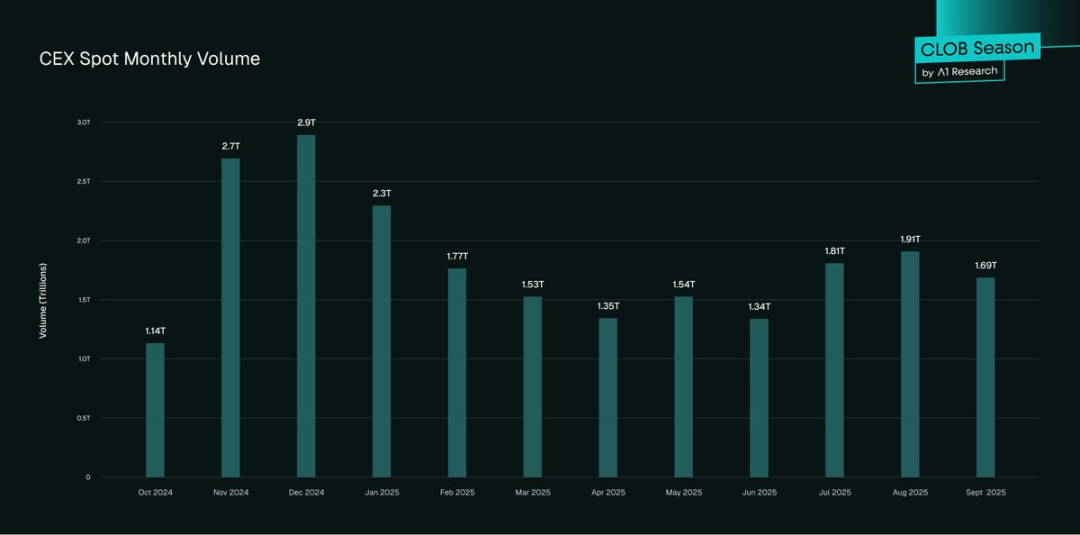

- CEX 表现:2025 年第三季度,CEX 现货交易量估计超 5.4 万亿美元,仍保持主导地位,较 2025 年第二季度增长 25%。

图 5. CEX 现货月度交易量

- 趋势方向明确且持续加速:DEX 现货交易量环比增长 43.6%、同比增长 33%;永续合约交易在过去 12 个月激增超 5 倍,在期货交易总规模中的占比从 3.45% 升至 16.7%。若当前趋势持续,2025 年将成为 DEX 市场定位的「拐点」。

采用模式

尽管 DeFi 的采用率稳步提升,但在不同地区、不同用户群体间的增长并不均衡。不同市场、用户特征与机构行为,正塑造着 DeFi 的全球演进路径。以下模式揭示了 DeFi 的增长热点、专业用户与散户的参与差异,以及这些趋势对下一阶段增长的意义。

- 全球分布不均:亚太地区是增长最快的区域,链上活动同比增长 69%,其次是拉丁美洲和撒哈拉以南非洲;北美与欧洲在绝对交易量上仍占主导,但增长率较低(约 42%-49%)。亚洲与非洲的增长势头强劲,尤其体现在低手续费链上的小额交易中 —— 这反映出「散户驱动的自然增长」特征。

- 机构参与特征:机构的 DeFi 采用呈现独特模式。大型交易公司越来越多地使用「跨平台路由」—— 即将 CEX 与 DEX 的流动性整合,以优化交易执行效率并对冲头寸。这种「混合模式」表明,专业交易者已不再将 DEX 视为「高风险替代方案」,而是将其作为「互补性交易场所」。

- 代币发行偏好:大多数新项目选择「先在 DEX 发行」—— 利用 DEX 进行初始价格发现,之后再寻求 CEX 上市。原因在于 DEX 的代币发行「无需许可且无手续费」;但资金充足的项目通常会选择 CEX 上市,以实现更广泛的代币分发。

- DeFi 总锁仓量(TVL):2025 年第三季度,DeFi 协议总锁仓量达 1570 亿美元,创历史新高 —— 其中超 50% 的 TVL 与 DEX 协议及流动性池相关。以太坊以约 63% 的占比,主导 DeFi 总锁仓量。

- 活跃交易者规模:CEX 仍在用户数量上占优,全球注册用户超 3 亿(仅币安就有 2.9 亿用户);相比之下,DEX 月活跃用户约 1000 万 - 1500 万 —— 数量虽少,但用户更具「DeFi 原生属性」,且交易经验更丰富。

综上,DEX 持续缩小与 CEX 的竞争差距,但真正让 DEX 接近 CEX 性能水平的,是其核心交易架构的演进。下一次突破将由「链上订单簿(CLOB)模式」推动 —— 这种模式融合了去中心化的优势,以及 CEX 与传统金融(TradFi)的效率。

打破 AMM 壁垒:高性能 CLOB DEX 时代

自动做市商(AMM)推动了 DeFi 的第一波浪潮,实现了「无许可交易」,但在效率、价格发现与资金利用率上存在明显短板。新一代「链上中央限价订单簿(CLOB)DEX」,标志着 DEX 架构的结构性飞跃。

以 Hyperliquid 为例,其展示了「CEX 级性能与链上透明度结合」的可能性:通过将订单簿机制重新引入去中心化系统,解决了交易者对 CEX 的核心依赖痛点 —— 延迟、执行精度、资金效率,尤其是在限价单与衍生品交易中的关键问题。

- 延迟:平均确认时间 [仅 0.07 秒](通过 HyperBFT 共识机制实现)—— 与主流 CEX 相当,远快于 AMM DEX(2-30 秒)。

- 流动性深度:Hyperliquid 等链上 CLOB 为去中心化流动性设立了新基准 —— 平台每秒可处理多达 20 万个订单,未平仓合约价值达 [65 亿美元],深度订单簿能承接大额交易且对价格影响极小。对于比特币(BTC)、以太坊(ETH)等主流交易对,滑点(交易价格与预期价格的偏差)低于 0.1%,可与 CEX 媲美。这与 AMM 形成鲜明对比:即便 AMM 通过 ve (3,3) 机制等架构优化,滑点与无常损失问题仍未解决。不过,Hyperliquid 上交易不活跃的「小众交易对」仍面临较宽点差,表明不同市场的流动性深度仍存在差异。

- 交易费用:Hyperliquid 的 CLOB 设计大幅降低了交易成本 —— 期货交易平均吃单费率约 0.035%-0.045%,现货交易约 0.07%,挂单者还可获得小额返佣。这一费率水平与顶级 CEX 相当,且远低于 AMM 的典型 swap 费用(0.3%-0.5%)。与 AMM 不同,交易者无需承担无常损失或路由效率低下的成本,因此 CLOB 对活跃交易者与机构交易者而言,资金效率更高。

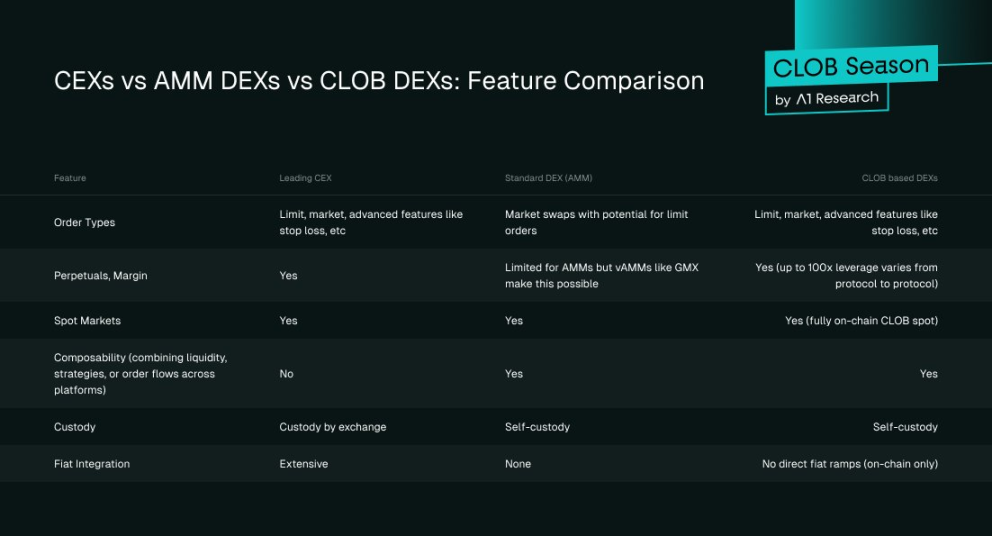

图 6. CEX vs 自动化做市商 DEX vs 订单簿 DEX:功能对比

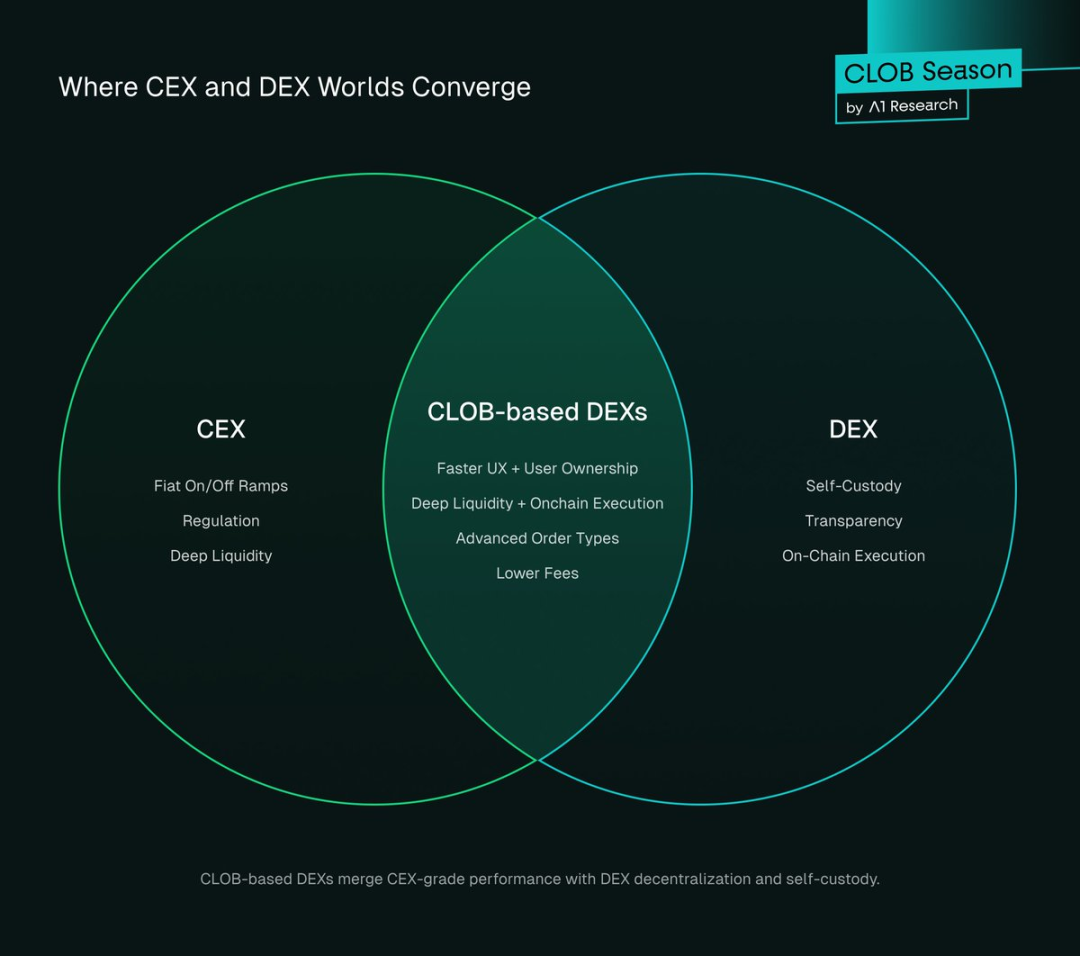

基于 CLOB 的 DEX,代表了 CEX 与 DEX 的「融合方向」—— 既具备 CEX 的高性能与深厚流动性,又拥有 DEX 的自我托管、透明度与链上执行优势。

图 7. CEX 与 DEX 领域的交汇点

交易者为何转向 DEX?

交易者可能因「意识形态认同」选择去中心化平台而非托管平台,但真正驱动迁移的,是 DEX 在安全性、成本效率或操作便利性上的「切实改进」。CEX 过去能主导市场,核心在于其更流畅的用户体验与更深厚的流动性。

如今,DEX 已逐步追赶 —— 到 2025 年,DEX 不仅实现了「接近 CEX 的功能对等」,更在特定领域建立了竞争优势。当前的 DEX 展现出三大结构性优势:具备 CEX 级用户体验的去中心化特性、极低(甚至零)手续费、安全性,以及对「公平市场」的访问权。

1、去中心化 + CEX 级用户体验

DEX 天生具备两大优势:

- 透明度:链上结算让交易可追溯、流动性可验证,且通常提供「储备证明」,用户可自主审计协议活动;

- 自我托管:交易者始终掌控资产,彻底规避 CEX 被黑客攻击的风险 —— 仅截至 2025 年中期,CEX 因黑客攻击被盗的资金总额已超 [21.7 亿美元]。

但过去,DEX 的「执行基础设施」始终是短板:用户界面简陋、流动性高度分散(导致滑点成本高)、结算慢且费用高。交易者之所以容忍 CEX 的风险,仅是因为 CEX 能提供速度与易用性。随着 dYdX 的推出,基础设施短板开始改善;而 Hyperliquid 的出现,让 DEX 的体验实现了「指数级提升」。

2025 年,以 Lighter、Paradex、Bullet 为代表的 CLOB DEX 兴起 —— 这些 DEX 在速度与效率上与 CEX 相当(部分场景甚至更优),同时保留了去中心化的核心优势。

现代 DEX 的体验升级包括:

- 用户体验 / 界面革新:Hyperliquid、Paradex、Lighter 的交易仪表盘,在设计与响应速度上可与币安媲美;

- 流动性转型:AMM 逐步被链上 CLOB 取代,实现深度订单簿、窄点差与低滑点;

- 无缝入门流程:钱包集成、一键交易、法币入金通道与引导式教程,让 DEX 的开户流程有时比 CEX 的 KYC 流程更快。

例如,Hyperliquid 在 2025 年第二季度的交易量达 6555 亿美元 ——DEX 能实现如此庞大的交易量,核心原因在于:它在不牺牲资产托管权与透明度的前提下,提供了 CEX 级的用户体验与易用性。

2、零手续费模式

DEX 与 CEX 商业模式的最大差异,在于交易费用结构。CEX 长期依赖「吃单 / 挂单佣金、返佣、联盟营销收入」盈利,而 DEX 正重构这一经济框架。

以永续合约为例:币安对挂单收取 0.020% 手续费,对吃单收取 0.040% 手续费;而 Paradex、Lighter 等新兴 DEX 则彻底取消了交易手续费。它们采用 Robinhood(美国零佣金券商)的模式 —— 不向用户收取直接交易费,而是通过「做市商付费获取订单流访问权与执行优先级」来创收。

例如,Paradex 首创了「零售价格改善(RPI)」与「订单流付费(PFOF)」等结构化模式:既提升了用户的交易执行质量,又保障了协议的可持续收入。这种模式复制了罗宾汉对零售股票交易的革新逻辑,但完全基于链上环境,且更透明。

零手续费 DEX 的影响深远:

- 颠覆 CEX 联盟经济:零手续费改变了 CEX 的传统收费模式 —— 尽管交易者无需支付吃单 / 挂单费,但协议仍可通过 PFOF、RPI、高级功能等方式创收,降低了对联盟佣金的依赖,重塑了交易生态的奖励机制;

- 降低市场参与门槛:CEX 的专业 / VIP 交易者可通过「高额交易量」获得返佣优惠,但大多数用户需支付标准费率,且对「手续费减免」或「零手续费」高度敏感 —— 零手续费 DEX 恰好满足了这部分用户的需求;

- 重构激励机制:DEX 提供链上推荐计划、治理奖励、代币空投、流动性奖励等激励 —— 虽不如 CEX 的联盟分成稳定,但与用户的实际活动更贴合。

尽管交易手续费看似小额,但大规模交易中会产生显著影响:对活跃用户而言,即便费率差异微小,长期累积也会形成巨大成本(尤其在永续合约市场)。零手续费或超低手续费 DEX 的兴起,可能迫使 CEX 重新审视定价模式 —— 这与罗宾汉对股票经纪费率的冲击逻辑一致。长远来看,「手续费压缩」将让竞争焦点从「定价」转向「流动性深度、执行质量与综合金融服务」。

值得注意的是,主流 CEX 正战略性布局去中心化基础设施,这可能最终影响其市场主导地位:例如,币安联合创始人 CZ 为基于 BNB 链的 DEX Aster 提供咨询,同时公开表示币安正加大对「非托管业务」与「链上业务」的投入。

Bybit 等其他大型 CEX 也已开始行动:要么整合链上交易功能,要么直接投资新兴 DEX 基础设施。对这些机构而言,此举既是「风险对冲」,也体现了它们的认知 —— 交易所行业的下一阶段增长,可能将围绕「链上化、互操作性、社区对齐」展开。

3、安全性、可访问性与市场公平性

DEX 具有「无需信任」与「抗风险」的核心特性:用户始终掌控资产,资金不会被扣押,协议规则不可篡改;审计记录永久保存在链上,即便平台团队消失,市场仍能正常运行,用户也无需担心「任意规则变更」或「歧视性对待」。

同时,DEX 提供「无许可的全球访问」:交易者可 24 小时不间断操作,无需完成 KYC、无需申请上市许可,也不受地理区域限制;任何代币都能即时上线,无需支付费用,也不存在中心化审核环节;此外,DEX 可与其他 DeFi 协议、智能合约应用无缝集成,形成「高度可组合的生态系统」。

DEX 的市场机制还具备透明性:开源代码、可验证的流动性、链上订单簿,大幅降低了「选择性操纵市场」的可能性;其架构能减少「市场波动期的操作失误」,让交易者确信 —— 在最需要市场稳定的时刻,DEX 能可靠运行。

2025 年 10 月 9 日 - 10 日(此处为作者所在时区时间),加密货币市场遭遇「史上最大规模平仓事件」:受特朗普总统宣布「对中国进口商品征收 100% 关税」影响,超 190 亿美元杠杆头寸被平仓,波及 160 万交易者。在此期间,币安等 CEX 出现系统不稳定,而 Aave 等去中心化协议通过「抗风险预言机」保护了 45 亿美元资产,Hyperliquid 则全程保持透明运行与稳定上线。

这一事件凸显了「信任与稳定性」的鲜明对比:CEX 公信力受损,而链上平台维持了运营连续性。它证明了「透明结算机制在市场冲击中的运营优势」,并加速了「交易向 DEX 迁移」的趋势。

这些特质进一步印证了 DEX 的「结构性优势」,同时也与现代 CLOB、AMM 改进所带来的「性能与成本优势」形成互补,共同推动 DEX 竞争力提升。

前路展望

CEX 在「法币出入金通道、合规产品、保险服务、新用户 / 机构可信入门」等领域仍不可或缺;而 DEX 则在「去中心化核心价值场景」中表现突出 —— 如链上透明、用户自主托管、创新金融产品发行、隐私保护功能等。

如今,越来越多的交易者(尤其是成熟交易者与机构)开始「跨生态运作」:利用 CEX 的流动性完成「法币与加密货币的兑换」(出入金),同时依靠 DEX 执行交易、实施 DeFi 策略、实现资产自我托管。这种「双平台模式」正迅速从「特例」变为「常态」。但如果技术进步与 DEX 采用率保持当前速度,DEX 有望最终实现「市场主导地位」。

值得关注的催化剂

技术进步已大幅提升 DEX 的实力;若能在「流动性深度、资金效率、法币无缝整合、监管框架清晰度」等领域持续突破,将进一步加速 DEX 普及,缩小与 CEX 的差距。以下是关键催化剂:

- 链上 CLOB 扩容:Hyperliquid 等现有网络,或未来的「应用链」,已能提供「深度流动性 + 亚秒级延迟」;若它们能为「交易不活跃的小众交易对」也实现同等流动性深度,剩余的「执行差距」将大幅缩小,吸引更多成熟日内交易者转向 DEX。

- 可组合性与新产品类别:永续合约已成为 DEX 的「差异化优势领域」;目前,「链上期权交易」仍基本不可行 —— 若这一领域实现突破,有望吸引大量散户与机构的 TVL(总锁仓量)涌入 DEX。

- 监管清晰度与趋同:随着币安等 CEX 在多个司法管辖区面临限制,监管机构正开始探索「将非托管平台认定为合法市场场所」的框架。新加坡、日本已启动「合规 DeFi 沙盒」的测试或研究,预计其他国家也将跟进。这类监管清晰度将「推动 DEX 主流化」—— 用户与机构可在「无监管不确定性」的前提下参与,进而增强对 DeFi 生态的信任。

- 链上暗池与隐私保护:链上暗池为 DEX 提供「保密交易场所」,支持大宗交易在「不披露公开订单簿」的情况下执行。这种隐私性可防止「抢先交易」与「清算狙击」,吸引那些「追求高效交易且规避恶意操作」的机构参与者。通过提升保密性、降低操纵风险,暗池 将加速机构对 DEX 的采用。

- 品牌与法币创新:PayPal、Stripe 等新兴「去中心化金融科技」初创公司,可能将「银行级支持」与「无缝法币通道」结合 —— 这将进一步削弱 CEX 在「法币出入金」领域的优势。

结论:DEX 的必然崛起

从数据来看,DEX 市场份额的扩张趋势明确:2024 年第四季度,DEX 占现货交易的 10.5%、永续合约的 4.9%;到 2025 年第三季度,这两个比例分别飙升至 19% 与 13.3%—— 按细分领域不同,平均季度增长率约 25%-40%。根据当前增长轨迹推算,可得出以下预测:

- 到 2027 年中期,DEX 现货交易量市场份额或突破 50%;

- 到 2027 年初,DEX 永续合约交易量市场份额或突破 50%。

即便在「保守增长场景」下,DEX 也将在两年内突破 50% 市场份额门槛,彻底完成从「小众替代方案」到「主导平台」的转型。

各国政府正越来越多地介入 DeFi 框架建设:新加坡、日本已启动 DeFi 沙盒测试,SEC、MiCA 等机构也预计将推出类似框架。这将推动「非托管平台合法化」,让更多个人与机构能「无法律顾虑」地参与 DEX。

类似 10 月 9 日 - 10 日的「黑天鹅事件」已证明:在「透明处理清算」方面,DEX 的结构性优势远超 CEX—— 当 CEX 陷入系统故障时,Hyperliquid 等 DEX 仍能保持全面正常运行。这表明,DEX 不仅在「意识形态」上更优,在「实际运营」层面也更可靠。

展望未来,链上暗池、更具可组合性的流动性层即将落地,将进一步吸引成熟交易者与机构;基于 CLOB 的 DEX 已接近 CEX 级执行效率,若再整合隐私保护功能,将形成「CEX 难以匹敌的价值主张」。

竞争轨迹清晰表明:2025 年是 DEX 发展的「拐点」—— 它已从「实验性替代方案」转变为「可信竞争对手」,并有望在未来 2-3 年内占据市场多数份额。