原文作者:Jiawei @IOSG,IOSG Ventures

引言

▲ Source: CMC

过去两年中,市场的关注点始终被一个问题牵引:山寨季还会不会到来?

相对于比特币的强势与机构化进程的推进,绝大多数山寨币的表现都乏善可陈,大部分现存的山寨币市值较上个周期缩水 95%,笼罩着诸多光环的新币也深陷泥沼。而以太坊也经历了长时间的情绪低迷,直到近期在“币股模式”等交易结构推动下才出现修复。

即便在比特币连创新高、以太坊补涨并相对企稳的背景下,市场对山寨币的整体情绪依然低迷。每一个市场参与者都在期待市场能重演 2021 年那场波澜壮阔的史诗级牛市。

笔者在此提出一个核心论断:2021 年那样的“大水漫灌”式且长达数月的普涨行情,其宏观环境与市场结构已不复存在—— 这并不是说山寨季一定不会到来,而是它更有可能在一个慢牛格局中、以更具分化特征的形态展开。

昙花一现的 2021 年

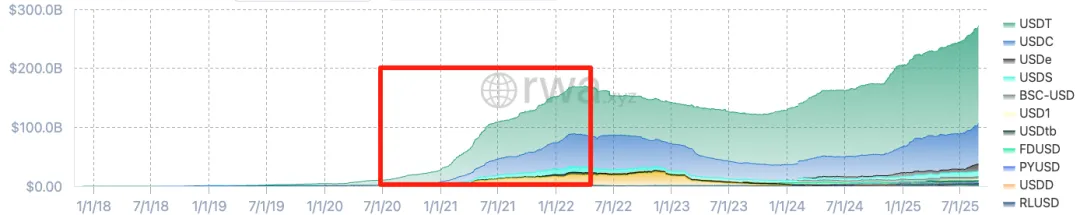

▲ Source: rwa.xyz

2021 年的外部市场环境是十分独特的。在新冠疫情下,各国央行正在以空前的速度印钞,并将这些廉价的资本注入金融系统,传统资产的收益率被压制,大家手中突然多出了大量现金。

在寻求高收益的驱动下,资金开始大量流向风险资产,而加密市场成为了重要的承接地。最直观的一点是,稳定币的发行量急剧扩张,从 2020 年底的约 200 亿美元飙升至 2021 年底的超过 1,500 亿美元,年内增幅超过 7 倍。

而在加密行业内部,DeFi Summer 之后链上金融的基础设施正在铺开,NFT 和元宇宙的概念进入大众视野,公链与扩容赛道也处在增量阶段。同时,项目与代币的供给也相对有限,注意力集中度高。

以 DeFi 为例,当时的蓝筹项目数量有限,Uniswap、Aave、Compound、Maker 等少数几个协议就能代表整个赛道。投资者的选择难度低,资金更容易形成合力推动整个板块上涨。

上述两点为 21 年的山寨季提供了土壤。

为什么“胜地不常,盛筵难再”

抛开宏观因素不谈,笔者认为当前市场结构对比 4 年前,还发生了以下几点显著变化:

代币供给侧的飞速膨胀

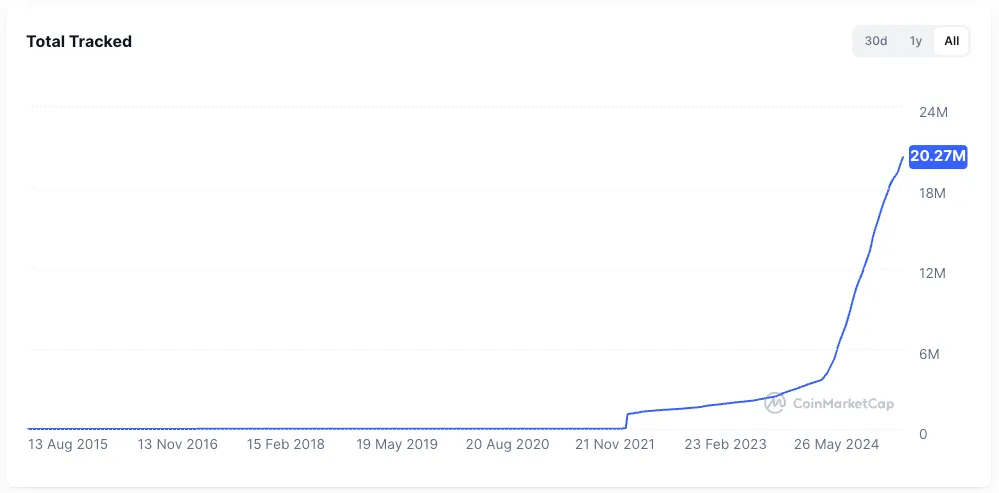

▲ Source: CMC

21 年的造富效应吸引了大量资金入场。过去四年来,风险投资的高度繁荣无形中推高了项目的平均估值,空投经济的盛行、以及 memecoin 的病毒式传播,共同导致了代币发行速度的急剧加快,且估值水涨船高。

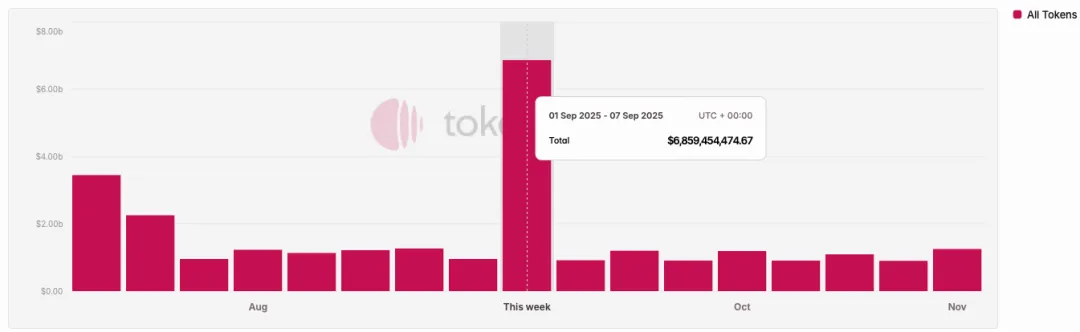

▲ Source: Tokenomist

与 2021 年大多项目处于高流通的状态不同,当前市场上除 memecoin 外的主流项目普遍面临着巨大的代币解锁压力。据 TokenUnlocks 统计,仅 2024-2025 年就有超过 2,000 亿美元市值的代币面临解锁。这也是本周期饱受诟病的“高 FDV、低流通”的行业现状。

注意力与流动性的分散

▲ Source: Kaito

在注意力层面,上图随机截取了 Kaito 上 Pre-TGE 项目的 mindshare。在前 20 的项目中,我们可以划分出不下 10 个细分赛道。如果让我们用几个词概括 2021 年市场上的主要叙事,大多数人可能都会说“DeFi、NFT、GameFi/Metaverse”。而近两年的市场似乎很难让我们立刻反应并且用几个词描述出来。

这种情况下,资金在不同的赛道之间快速切换,且持续时间很短。CT 充斥着应接不暇的信息,各个群体大部分时间都在讨论着不同的话题。这种注意力的碎片化导致资金很难像 2021 年那样形成合力。即便某个赛道出现了不错的行情,也很难扩散到其他领域,更不用说带动整体的普涨。

在流动性层面,山寨季的一个基础是盈利资金的外溢效应:流动性先是涌入比特币、以太坊等主流资产,随后开始寻求潜在收益更高的山寨币。这种资金的溢出和轮动效应,为长尾资产提供了持续的买盘支撑。

这种看起来理所应当的状况是我们在本轮周期没有见到的:

- 一是因为推动比特币和以太坊上涨的机构和 ETF 不会把资金进一步部署在山寨币,这些资金更偏好可托管和合规的头部资产与相关产品,这从边际上强化了对头部资产的虹吸效应,而不是把水位均匀抬高到边边角角。

- 二是市场上的大多数散户可能根本没有持有比特币或以太坊,而是在过去两年中被山寨币深深套牢,没有多余的流动性。

破圈应用的缺失

2021 年市场的狂飙背后,其实是有着一定支撑的。 DeFi 为区块链长期的应用枯竭引入了活水;NFT 将创作者与名人效应扩散到圈外,增量来自圈外新用户和新用例的扩张(至少故事是这么讲的)。

在经历了长达四年的技术和产品迭代之后,我们发现基础设施过度建设,但真正破圈的应用寥寥无几。而与此同时,市场在成长,变得更加务实和清醒——在对应接不暇的叙事的审美疲劳之下,市场需要看到真实的用户增长和可持续的商业模式。

没有新鲜血液的持续涌入来承接日益膨胀的代币供给,市场只能陷入存量博弈的内卷之中,这无法从根本上提供普涨行情的所需要的基础。

勾勒和设想本轮山寨季

山寨季是会来的,只是不会是 21 年那样的山寨季了。

首先,获利资金流转和板块轮动的基本逻辑是存在的。我们可以观察到比特币到 10 万美金之后,短期上涨的动能明显减弱了,资金会开始寻找下一个标的。以太坊之后同理。

其次,在市场流动性长期不足的情况下,手中的山寨币被套牢,资本需要寻求自救的办法。以太坊是很好的例子:本轮以太坊的基本面有所改变吗?最热门的应用 Hyperliquid 和 pump.fun 并未发生在以太坊上;“世界计算机”也是很久以前的概念了。

内部流动性不足,只能向外求。在 DAT 的推动下,伴随着 ETH 三倍多的涨幅,许多关于稳定币和 RWA 的故事才有了最现实的基础。

笔者设想了以下情景:

基本面为主的确定性行情

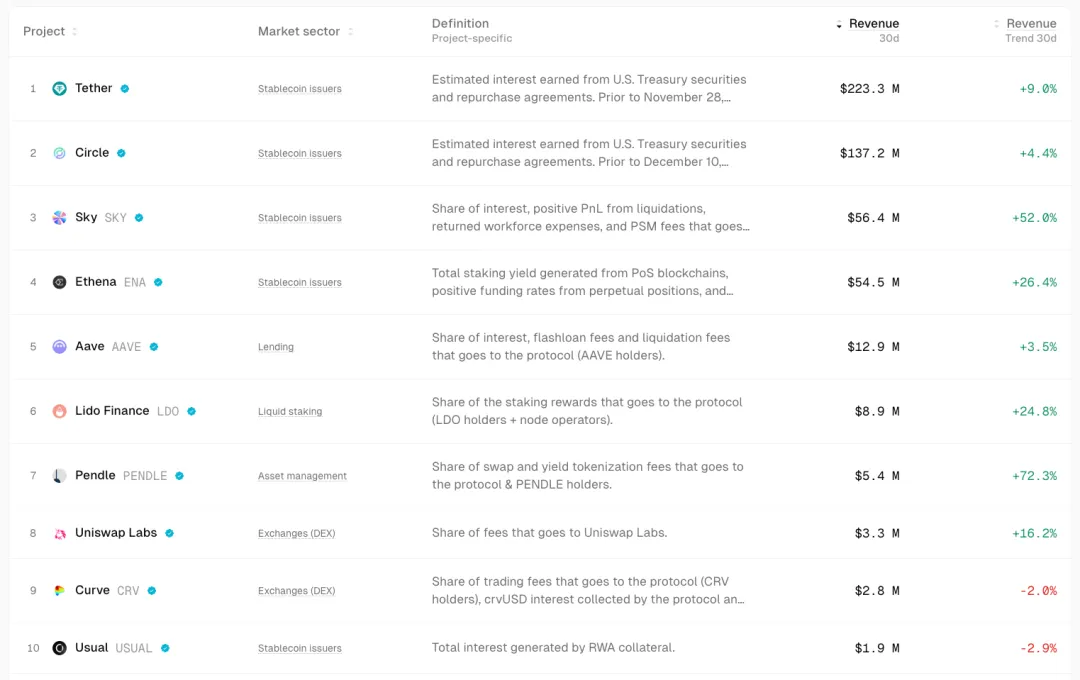

▲ Source: TokenTerminal

在不确定的市场中,资金会本能地寻找确定性。

资金将更多流向那些有基本面和 PMF 的项目,这些资产的涨幅可能有限,但相对更稳健,确定性高。例如,Uniswap 和 Aave 这样的 DeFi 蓝筹,即便在市场低迷期,仍然维持着较好的韧性;Ethena、Hyperliquid 和 Pendle 则作为新星在这个周期脱颖而出。

潜在的催化剂可能是打开费用开关等等治理层面的行动等等。

这些项目的共同点在于,它们能生成可观的现金流,产品已经被市场充分验证。

强势资产的 Beta 机会

当某个市场主线(如 ETH)开始上涨时,错过这段涨幅或者寻求更高杠杆的资金会寻找与之高度相关的“代理资产”以获取 Beta 收益。例如 UNI、ETHFI、ENS 等等。它们可以放大 ETH 的波动,但持续性相对更差。

主流采用下的旧赛道重新定价

从机构级的比特币买盘、ETF,再到 DAT 模式,这个周期的主体叙事是传统金融的采用。如果稳定币增长加速,假设增长 4 倍到达 1 万亿美金,这些资金大概率会部分流入 DeFi 领域,推动市场对其价值的重定价。从 Crypto 小圈子的金融产品迈入传统金融视野,这将重塑 DeFi 蓝筹的估值框架。

局部生态炒作

▲ Source: DeFiLlama

HyperEVM 由于其高居不下的讨论热度、用户粘性与增量资金的汇聚,在生态项目的增长周期可能会出现数周到数月的财富效应和 Alpha。

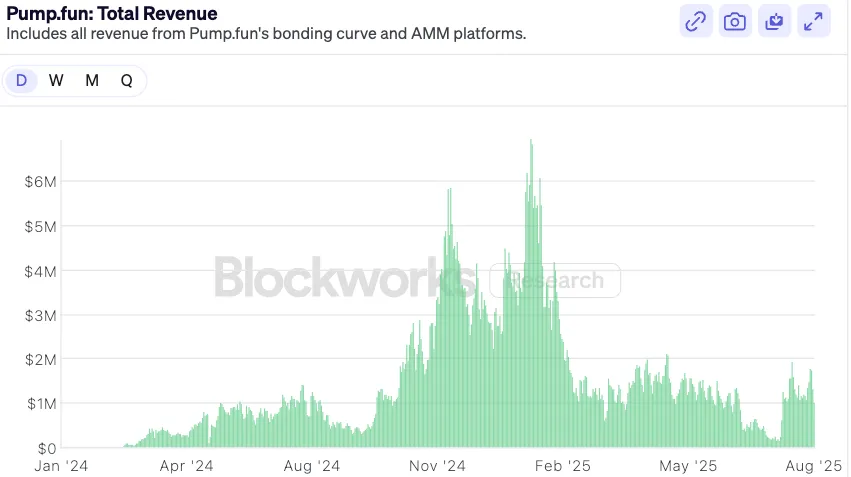

明星项目估值分歧

▲ Source: Blockworks

以 pump.fun 为例,在发币的情绪高潮退却,估值回到保守区间且产生市场分歧之后,如果基本面仍然保持强劲势头,可能会存在回升机会。从中期来看,pump.fun 作为 meme 赛道龙头的同时兼有收入作为基本面支撑和回购模式,可能跑赢大部分头部 meme。

结语

2021 年那种“闭眼买”的山寨季已经成为历史。市场环境正在相对变得更加成熟和分化——市场永远是对的,作为投资人只能不断地去适应这种变化。

结合上文笔者也提出几点预测作为结尾:

1.传统金融机构进入加密世界后,其资金配置逻辑与散户截然不同——它们需要可解释的现金和可对标的估值模型。这种配置逻辑直接利好 DeFi 在下个周期的扩张和增长。DeFi 协议为了争夺机构化资金,将在未来 6–12 个月内更积极地开启费用分配、回购或红利化设计。

未来,单纯的基于 TVL 的估值逻辑将转向现金流分配逻辑。我们可以看到最近推出的一些 DeFi 机构级产品,例如 Aave 的 Horizon 允许抵押代币化的美国国债和机构基金来借出稳定币。

随着宏观利率环境的复杂化和传统金融对链上收益的需求增强,能够标准化、产品化的收益基础设施将成为掌上明珠:利率衍生品(如 Pendle)、结构化产品平台(如 Ethena)和收益聚合器将受益。

DeFi 协议面临的风险是传统机构利用其品牌、合规和分销优势,发行自己的、受监管的“围墙花园”式产品,与现有的 DeFi 进行竞争。这从 Paradigm 和 Stripe 共同推出的 Tempo 区块链可见端倪。

2.未来的山寨币市场可能会偏向“杠铃化”,流动性涌向两个极端:一端是蓝筹级的 DeFi 与基础设施。 这些项目拥有现金流、网络效应和机构认可度,会吸纳绝大部分寻求稳健增值的资金。另一端是纯粹的高风险偏好筹码——memecoin 与短期叙事。 这部分资产不承接任何基本面叙事,而是作为高流动性、低门槛的投机工具,满足市场对极致风险和收益的需求。而处于两者之间的、拥有一定产品但护城河不够深、叙事平淡的中间项目,在流动性结构没有改善的情况下,市场定位可能变得尴尬。