大盘连着跌,许多山寨币甚至已经跌无可跌,不少人认为熊市已至。市场调整期往往是风险集中释放阶段,但也蕴含着投资者提升认知、积蓄力量的机遇。复盘本轮市场周期,各类庄家的离场策略可谓花样迭出,精心设计的出货手法也值得我们深入剖析。

传统市场操纵理论认为庄家运作不外乎吸筹、拉升、洗盘、出货四大阶段,然而其核心要义始终是对市场参与者情绪及行为的精准把控。通过股价波动与时间推移,庄家得以潜移默化地影响散户决策,最终实现自身利益最大化。

那么,在复杂多变的市场环境中,散户投资者应如何有效识别庄家出货信号?又该如何提升自身风险防范意识,避免落入圈套?BlockBeats 结合社区讨论总结了包括单边流动性池、虚假回购利好、现货控盘合约收割、高息质押等典型出货套路,供读者参考。

加单边流动性池,空手套白狼

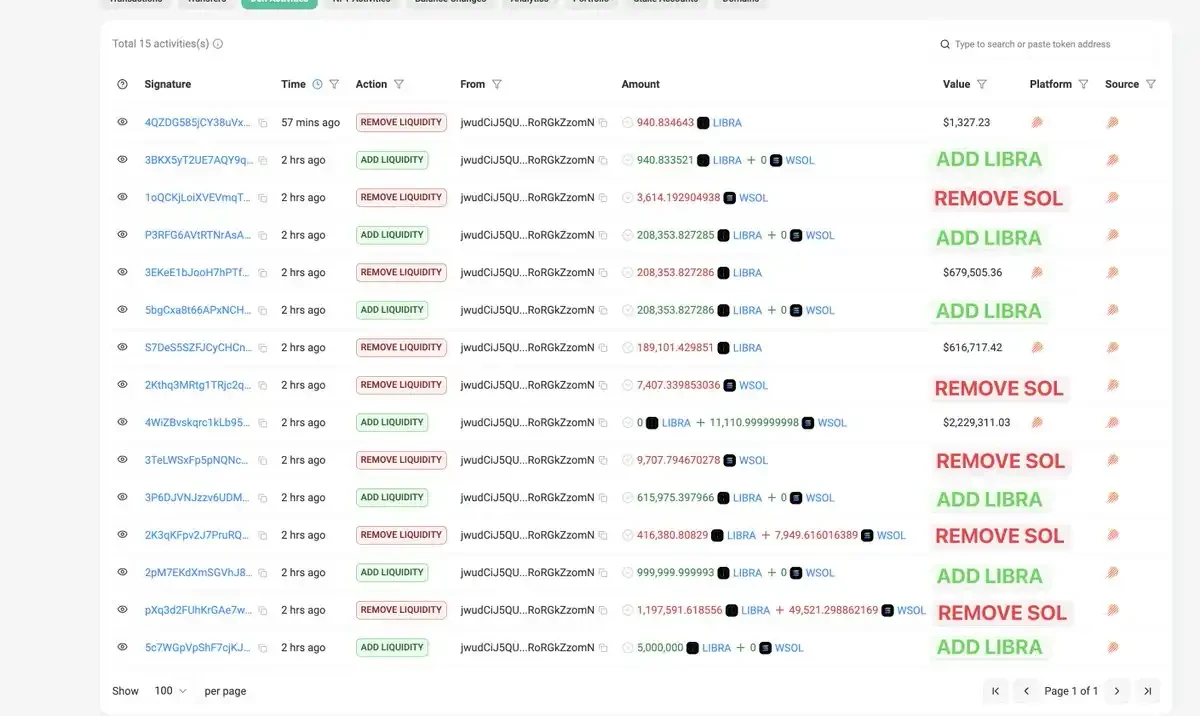

单边流动性池这种出货方式最典型的操作是前段时间阿根廷总统站台的 LIBRA 代币,LIBRA 项目方在 Meteora 平台上设置了 LIBRA-USDC 和 LIBRA-SOL 的单边流动性池,即他们只向池中添加了 LIBRA 代币,而没有添加任何 USDC 或 SOL 等对手方资产。

图源: Bublemaps

单边池的运作方式是,如果只添加了 SOL,那么在 SOL 价格上涨时,相当于持续卖出 SOL 换成 USDC。如果只添加了 USDC,则在 SOL 价格下跌时持续买入 SOL。将这个逻辑应用到 LIBRA 上,由于 LIBRA 池中只有 LIBRA,没有 USDC 或 SOL,任何买入 LIBRA 的操作都会直接推高价格,因为没有卖出的对手盘,这形成了早期「只涨不跌」的假象。

而由于项目方在早期控制了绝大部分 LIBRA 流通代币,他们无需像 Uniswap 等平台那样提供真实的稳定币或 ETH 作为对手盘。项目方只需将自己的 LIBRA 代币按照不同价位挂出买单,由于市场上几乎没有流通的卖单,这些买单会被不断成交,进一步推高价格,制造虚假繁荣。

当「虚假繁荣」吸引了大量投资者入场,价格被拉升至高位,且有足够资金注入后,项目方就会开始下一步动作——撤池子。他们将先前投资者购买 LIBRA 时投入的稳定币或其他资产迅速转移至预先设定的归集地址。由于单边流动性池的特殊性,池中没有可供兑换的资产,投资者在此时实际上无法卖出 LIBRA,而任何新的买入操作只会进一步推高已无实际支撑的价格,项目方此时也完成了出货目的。

除了操纵价格,LIBRA 项目方还利用了 CLMM 池的自定义手续费功能。通过这种方式其在整个过程中额外赚取了高达一千多万到两千万美元的手续费,这与 TRUMP 当时的高额手续费也有相似之处。

另外,DeFi 协议 dForce 创始人 Mindao 分析,虽然 Uniswap V3 也提供了单边流动性功能,但其主要目的是提高资金利用率和满足专业做市商的需求,LIBRA 的关键在于其采用的复杂池子设置和高度定制化,这使得其单边流动性池的设计初衷并非为了提供流动性,而是为了方便后续的价格操纵和流动性抽离。

回购利好却不突破横盘区间

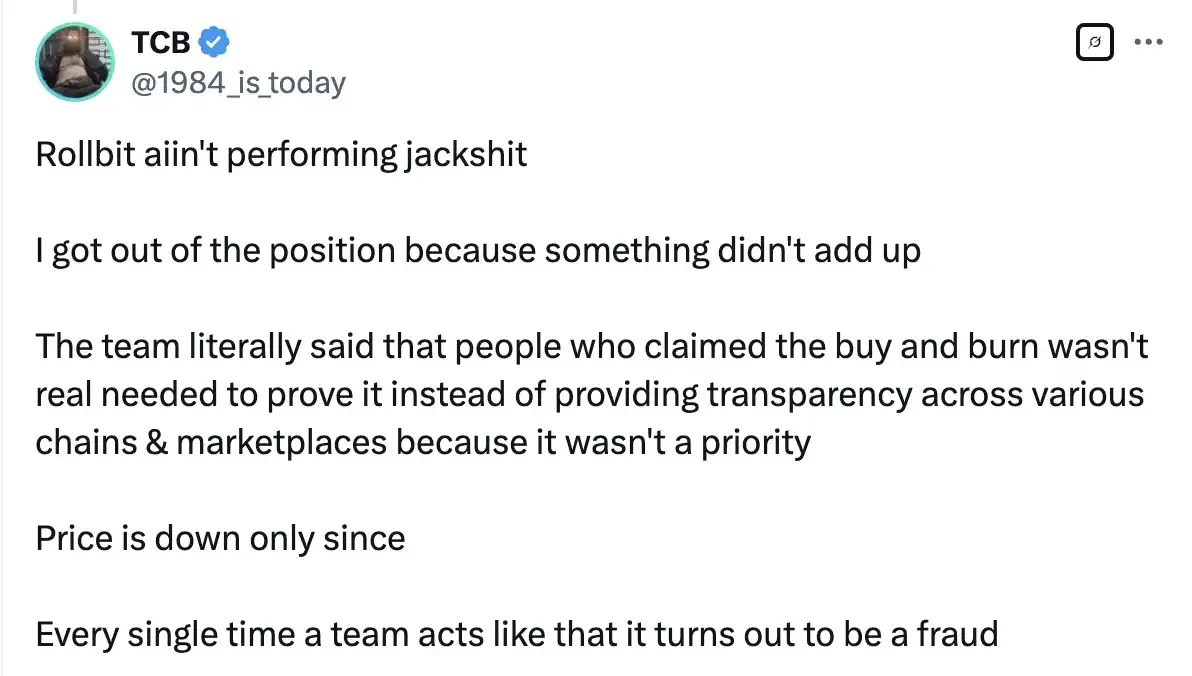

2023 年 8 月,TGE 不久的 GambleFi 平台 Rollbit 官方宣布将变更代币经济学,Casino 收入的 10% 、Sportsbook 收入的 20% 和 1000 倍合约收入的 30% 将用于每日回购和销毁 RLB。这个消息释出后代币价格经刺激上涨,但不过两月后代币价格便一直下跌,社区用户渐渐发现,背后隐藏着一个不为人知的「出货」操作——Rollbit 团队通过 Rollbit Hot Wallet 进行洗币,再通过算法出货地址将代币抛售给市场。

回购通常被视为项目方稳定市场、提高币价的手段。正常情况下,回购的资金应该来自于项目方的盈利或资本增值,但如果这些资金来自项目方的「热钱包」——一个用于存放大量代币或资金的内部钱包——那么这些资金并非外部资金流入市场,而是项目方预先持有的资金。

假设项目方通过自己的热钱包将资金投入回购市场,实际上这些资金还是属于项目方自己的。当项目方用这些资金购买市场上的代币后,它们可能并没有被真的销毁或消失,而是回到了项目方手中。因为回购的代币可能会通过项目方的热钱包重新流回他们控制的算法出货地址,再次进入市场。

代币价格不断下跌,社区成员质疑 Rollbit 团队没有在不同的链和市场上提供透明度

「出 30% 的货,回购 10% 」的方式势必无法真正有效提升币价,而是又一场项目方精心部署的出货骗局。

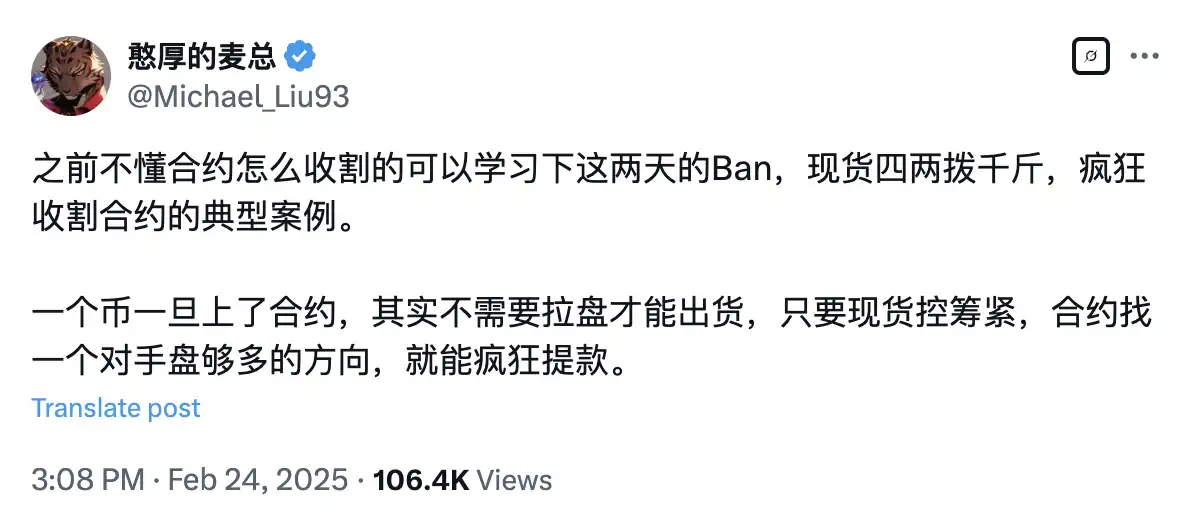

现货控筹,合约空单疯狂收割

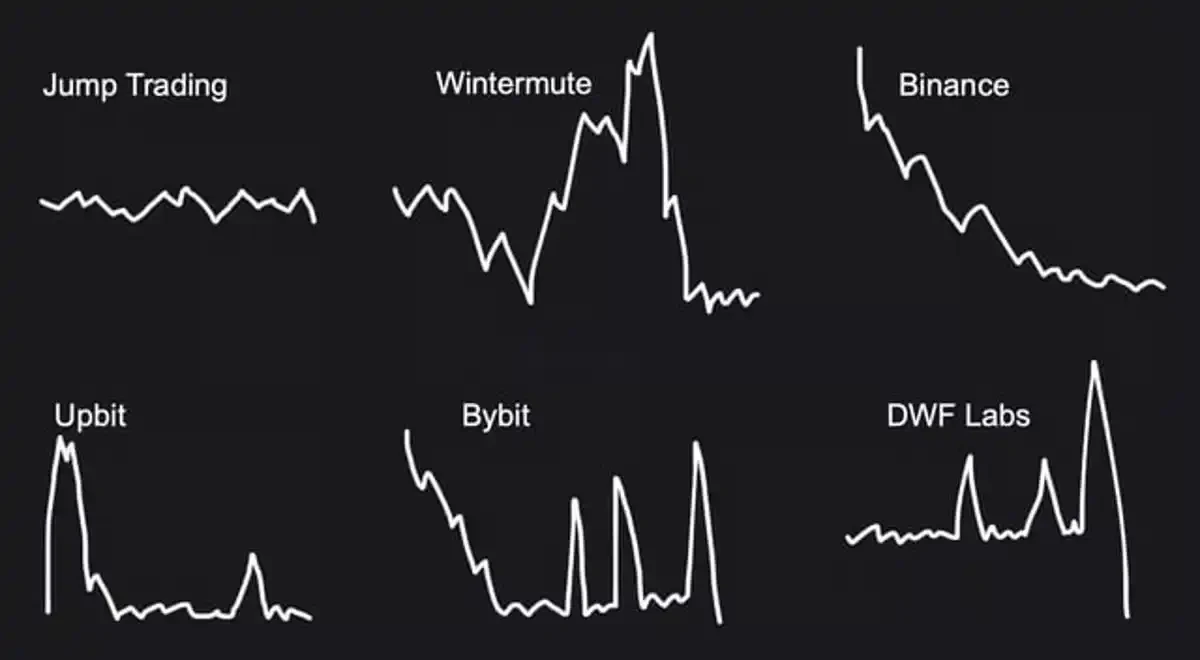

「不喜欢你可以做空」一度成为本轮胜率最高的所内交易手段,尽管现在的新币动辄费率拉满上下两头窜,但自有「VC 币」讨伐以来,大多数二级交易标的先经历几日下跌,随后快速拉升,紧接着便步入漫长的阴跌周期。殊不知这也是出货方式之一,核心在于利用合约市场缺乏流动性的现状,以及散户追涨杀跌的心理。

整个过程可以概括为几个阶段:首先,在新币上线初期,做市商通常选择不护盘,让早期获得空投的散户抛售,这一阶段的主要目的是清洗掉短期投机者,为后续操作腾出空间。

随后,做市商开始着手准备拉升和出货。在此之前他们会尽可能地控制现货筹码,减少流通量,确保卖盘无法对价格造成实质性冲击,同时也限制了做空者借币的可能性。在现货筹码被牢牢控制的情况下,做市商可以利用相对较少的资金拉升价格,甚至引发轧空行情,当用户选择跟着一起现货买入、合约开多时,就为项目方/做市商/机构大户积攒了足够多的买方,可以分批出货开始再一次收割。

当市场上的空头头寸减少,且价格被推高到一定程度后,做市商便开始利用合约市场收割流动性。他们会通过快速拉升币价,吸引散户追涨,制造虚假繁荣。这一波拉升通常幅度可观,但一般不会超过开盘价。随后,合约的未平仓量会显著增加,而资金费率则开始转负,这便是做市商开始建立空头头寸的信号。

最后便是操盘手一方面在现货市场逐步抛售,尽管这部分获利有限,但更重要的是,他们在合约市场通过做空获得了充足的退出流动性。大量散户在追涨过程中成为多头,为做市商的空头提供了对手盘。随着做市商不断在合约市场增加空头头寸,并在现货市场抛售,币价开始下跌,导致大量多头爆仓,从而实现双重收割。

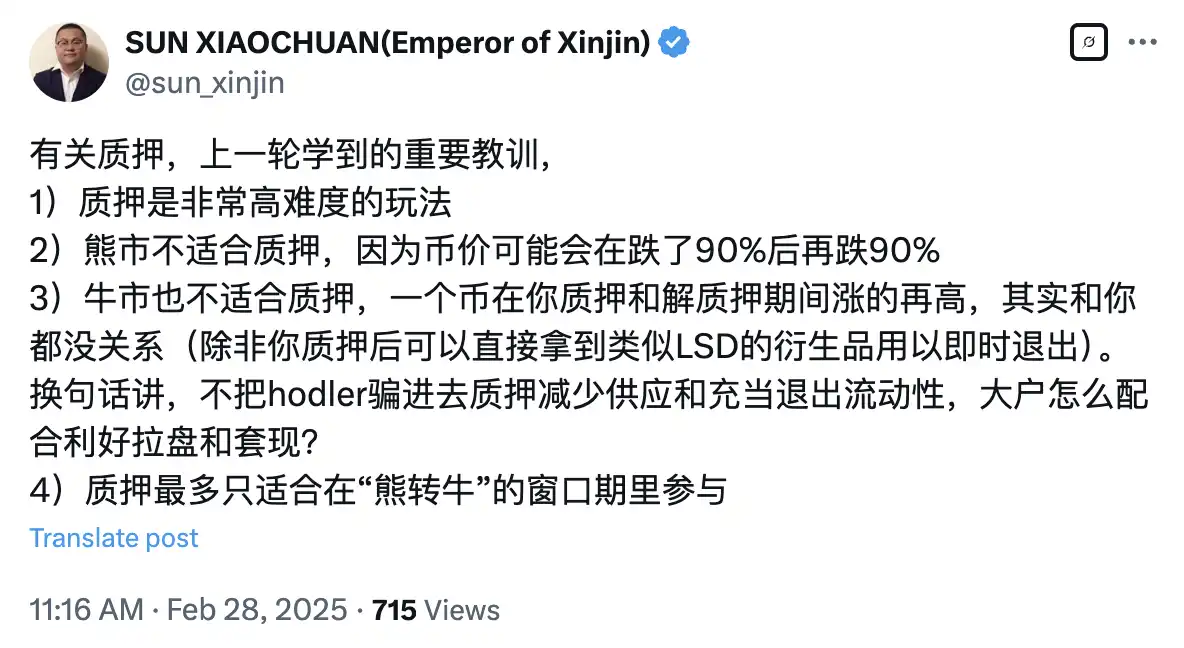

小散玩不了质押游戏

曾经一个代币开质押被视为项目运营节奏中的利好发布,本意在于激励用户参与网络维护,通过锁仓减少市场流通量,增强代币稀缺性,然而不少项目方却将此机制作为掩护,行出货套现之实。

项目方通过高利息的质押奖励吸引投资者将大量筹码锁仓,表面上是希望通过减少市场流通量来稳定币价,但实际的结果往往是大部分浮动筹码被困在锁仓中,无法及时退出。在这个过程中,项目方与选择质押的散户处于信息不对等的环境中,一方面可以随意出货,另一方面,就算项目方或是大户选择质押,他们也会收获高额质押收益然后持续性砸盘。

此外,还有一种剧本是当质押期结束,投资者开始恐慌性地卖出代币时,项目方则以低价吸纳筹码,等到市场情绪平稳,价格回升后再进行套现。此时投资者在价格回升的表象中蜂拥而入,然而主力早已完成了出货操作,留下的是在高位接盘的韭菜。

纵观以上出货方式,其本质无一不是对市场预期与投资者心理的精准把控和博弈,想要在变幻莫测的市场中生存,散户需要拥有庄的心理。所谓「庄的心理」,并非指像庄家一样操纵市场,而是指具备独立思考能力,不被市场情绪左右,能够提前预判风险,并制定相应的应对策略。

市场是情绪的放大器,只有保持冷静和理性,才能避免成为被收割的对象。下次当你听到「回购」、「质押」或者「单边池」这些词语时,不妨多一份警惕,或许就能避开项目方精心设计的「陷阱」。评论区里可以说说你还知道哪些出货方式呢?

参考链接:

https://x.com/MasonCanoe/status/1891364478572462296

https://x.com/kylopeung/status/1891063885911716341

https://x.com/Michael_Liu93/status/1830425923403059603