原文作者: Jeffrey Hu

原文编译:深潮 TechFlow

本文由以下人员合著:来自 HashKey Capital 的 Jeffrey HU , Jinming NEO ,来自 Flashbots 的 George ZHANG 。

引言

比特币 MEV(矿工可提取价值)的概念早在 2013 年 就出现。尽管与以太坊的 MEV 相比仍然相对新兴,但随着 BRC-20、Ordinals 和 Runes 等元协议的引入,蓬勃发展的比特币生态系统承诺将在未来带来更多的可编程性、表达能力和 MEV 机会。

本报告将分析比特币上 MEV 复杂性的增加,并评估其对更广泛生态系统的影响。

为什么越来越关注比特币 MEV?

在 Ordinals 引入之前,比特币上的 MEV 并不被广泛认可且并不重要,关注点主要集中在 Lightning Network 和侧链挖矿攻击上。然而,Taproot 升级为比特币带来了更多的表达能力和可编程性,促进了 Ordinals 和 Runes 等元协议的推出,使得 MEV 的问题浮出水面。比特币的 10 分钟区块时间也加剧了这一问题,使得经验不足的用户更容易成为各种 MEV 攻击的受害者,例如在铭刻市场竞标时遭遇费用抢夺。随着区块奖励的下降,矿工的盈利能力受到影响,促使矿工专注于最大化交易费用,这可能解释了 MEV 活动的上升。

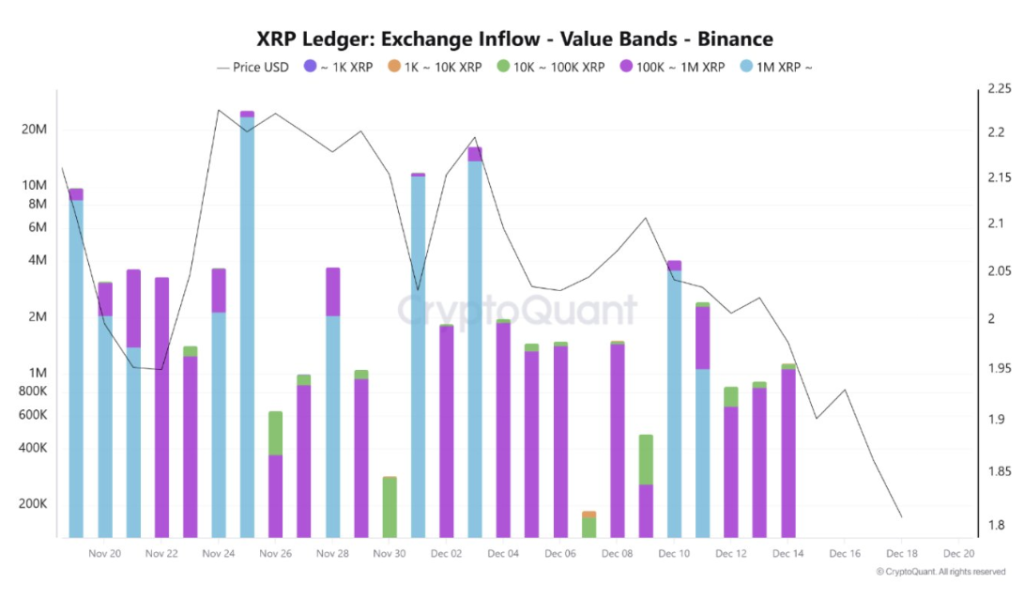

下图展示了围绕备受期待的 Ordinals 和 Runes 启动期间,费用相对于区块奖励的上升,曾一度占据比特币挖矿收入总额的 60% 以上。

来源:Dune analytics (@data_always),交易费用占挖矿奖励的比例,截至 2024 年 7 月 22 日。

迄今为止,我们看到越来越多的 BTCFi 应用和开发,转变了比特币仅作为数字黄金/支付网络的地位,发展为一个快速增长的生态系统,具有不断扩展的实用性。这可能会为比特币带来更多的 MEV 机会。

比特币与以太坊 MEV 的不同之处

关于比特币 MEV 的讨论较少,这可以归因于比特币和以太坊之间截然不同的架构设计。

架构设计

以太坊在以太坊虚拟机(EVM)上运行,执行智能合约,通过维护一个全球状态机实现可编程性。

以太坊采用基于账户的模型,通过管理交易的交易序号顺序运行交易。这意味着交易的顺序会影响其结果,造成搜索者能够轻松识别 MEV 机会,并在用户交易之前或之后直接添加他们的交易。例如,如果 Alice 和 Bob 都向 Uniswap 提交交易以交换 1 ETH 为 USDT,那么在区块中首先执行的交易将获得更多的 USDT。

相比之下,比特币使用的脚本语言并不像以太坊那样具有状态性,采用的是 UTXO 模型。如果只是标准的比特币转账,只有预定的接收者可以通过有效的签名支出比特币,这不会导致其他用户争夺使用这些资金。然而,在比特币上,也可以创建可以通过多个方使用脚本或 SIGHASH 解锁的 UTXO。首先确认的交易是可以支出该 UTXO 的交易。尽管如此,由于每个 UTXO 的解锁条件仅与该 UTXO 本身相关,而不依赖于其他 UTXO,因此竞争情况仅限于该 UTXO。

比特币上的山寨币

除了上述设计上的根本差异,引入 BTC 以外的有价值资产也为矿工可提取价值(MEV)带来了激励。这些场景中产生的 MEV 本质上是协议设计者在试图使用脚本+UTXO(比特币特有的数据结构)构建新的资产类别和链上行为时,指定资产所有权和链上行为有效性的顺序。由于事件是基于顺序定义的,因此存在竞争顺序的动力,从而产生 MEV。

如果不考虑其他资产,理性的矿工只会根据交易费用打包合法交易,并根据交易规模收费。然而,如果比特币交易不仅限于标准转账,例如铸造新有价值资产(如 Runes 等),矿工可以采用多种策略,而不只是考虑比特币交易费用: 1)审查交易并用自己的铸造交易替代;2)向用户索要更高的费用(链上、链下或侧链支付);3)让多个用户相互竞标,导致费用战争。

铸造

一个直接的例子是 Runes 或 BRC 20 等资产的铸造过程,通常会设定铸造资产的最大限额。第一个确认的铸造交易被认为是成功,而其他交易则被视为无效。因此,在这种情况下,交易的顺序变得非常重要,并通过交易排序带来了 MEV 的机会。

此外,Ordinals 引入的稀有比特币(satoshis)概念甚至引发了担忧,矿工可能 在减半期间引发区块重组 ,以争夺高价值的稀有比特币。

质押

除了铸造,像 Babylon 这样的质押协议在每个质押阶段也设定了可以质押的资产上限。即使用户超过了上限,他们仍然可以构建并转入比特币到质押锁定脚本,但这将不再被视为成功的质押,也不符合未来奖励的资格。 换句话说,质押交易的排序同样至关重要。

例如,在 Babylon 主网启动后不久,第一阶段的质押上限达到 1, 000 BTC,导致约 300 BTC 溢出,需要解除绑定。

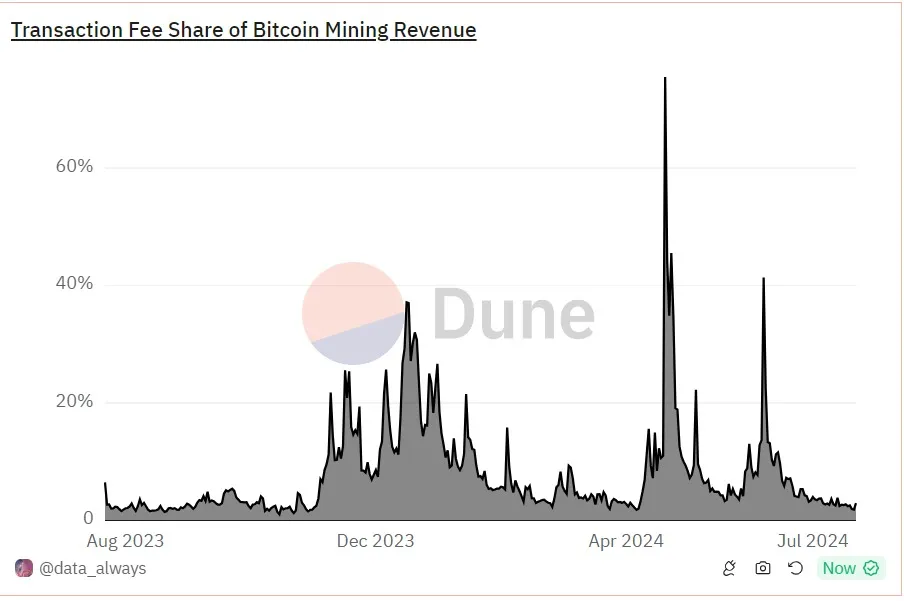

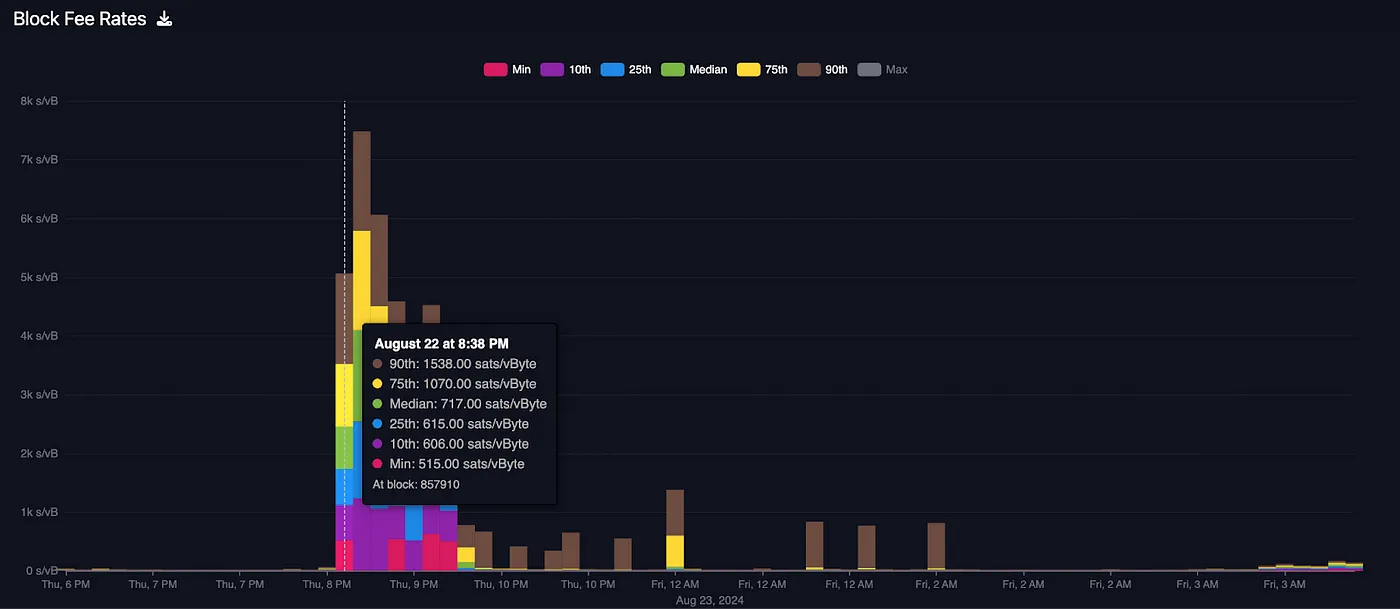

在 Babylon 主网启动时,费用率上涨至 1, 000 sats/vBytes,来源:Mempool.space

除了链上铸造/刻印资产和质押外,某些在侧链或汇总链上的活动也受到 MEV 的影响。我们将在“比特币上的 MEV 事件”部分提供更多示例。

什么被视为比特币 MEV?

那么,什么算作比特币上的 MEV 呢?毕竟,MEV 的 定义 在不同情况下会有所 变化 。

一般来说,比特币上的 MEV 指的是矿工通过操控区块创建过程来提取最大利润的方式。我们可以大致将其归类如下:

-

用户支付额外费用 :希望加快交易的用户通常通过链下交易加速服务来实现,这通常是昂贵的,因为用户需要支付更高的费用以便优先处理他们的交易。交易者还可以通过 RBF(费用替换)和 CPFP(子交易为父交易支付)等机制向矿工支付更高的费用,以优先处理交易并实现更快的确认时间。低费用交易通常面临更长的确认时间,因为以利润为驱动的矿工会优先选择盈利更高的交易进行区块打包。

-

用户与矿工的勾结 :用户与矿工勾结,以审查、包含某些具有特定重要性的交易。例如,恶意用户和矿工勾结,审查并排除 Lightning Network 上的惩罚交易,以非法获得通道内的资产。其他新系统如 BitVM 及其惩罚交易同样面临类似风险。

-

比特币矿工在侧链/L2 上挖矿 :这包括各种早期的 合并挖矿 方案,矿工利用比特币的计算能力保障另一个网络的安全。通过合并挖矿,可能导致矿工集中化,因为大型矿工可能利用他们在主链上的计算能力来影响 L2 上的区块生产、排序等操作,从而获得过多的 L2 挖矿奖励,并可能对 L2 网络的安全性造成影响。

一种倾向于公共市场的费用竞标方法(如 RBF)在整体经济系统中起着相对积极的作用,促进了自由市场经济。然而,当用户与矿池进行带外支付时,这无疑对网络的去中心化和抗审查性造成威胁,这通常被称为“MEVil”。

比特币 MEV 的例子

根据上述分类,我们可以看到几个 MEV 的案例。

非标准交易

比特币核心软件仅允许节点处理标准交易,大小限制为 100 kvB 。然而,矿池仍然在区块中包含高费用的非标准交易,通常排除其他低费用交易。

一些典型案例包括:

-

区块 776, 884 :由 Terra 矿池挖掘,该区块包含一个大小为 849.93 kvB 的铭刻交易。该铭刻是一段 1 分钟的 MP 4 视频,内容为一只拿着饮料的青蛙,为矿工带来了 0.5 BTC 的费用。

-

区块 777, 945 :包含一个大小为 975.44 kvB 的 4000 x 5999 像素的 WEBP 图像,为矿工带来了 0.75 BTC 的费用。

-

区块 786, 501 ,因铭刻一幅朱利安·阿桑奇在比特币杂志封面上的 JPEG 图像而为矿工带来了约 0.5 BTC 的费用,大小为 992.44 kvB。

默认情况下,比特币核心节点仅允许转发标准交易。因此,非标准交易必须通过私有内存池直接发送到矿池。私有内存池允许矿池接受非标准交易并优先处理用户交易。虽然这可以加快交易处理速度,但更多交易转向私有内存池可能导致矿池的集中化和审查风险增加。显然,一些矿池已经在利用私有内存池的盈利能力。

例如,Marathon Digital 推出了“Slipstream”,这是一种直接交易提交服务,允许客户提交复杂和非标准交易。

侧链 / L2 上的 MEV 事件

Stacks 侧链使用一种独特的共识机制——转移证明机制(Proof of Transfer,PoX),允许比特币矿工挖掘 Stacks 区块并在比特币区块链上结算交易,同时获得 STX 奖励。

在过去,Stacks 采用了一种简单的矿工选举机制,其中高算力的比特币矿工更有可能挖掘 Stacks 区块,审查其他矿工的承诺交易,独占所有奖励。如果更多矿工采用这种策略,未来的 Stacker 可能会面临 收益降低 的情况。

对生态系统的影响:

-

通过排除其他诚实矿工的承诺,最终传递给 Stacker 的奖励将减少。

-

如果大型矿工继续滥用他们的计算能力并排除诚实矿工的承诺,可能导致集中化风险,使少数矿工独占所有 Stacks 奖励。

然而,这个问题将通过 Stacks 的中本聪升级得到解决,该升级将使这种策略失去盈利性。该升级将从简单的矿工选举转向使用抽签算法,并采用假定总承诺及递延(Assumed Total Commitment with Carryforward,ATC-C)技术,以降低 MEV 挖矿的盈利能力。矿工预计需要在最近的 10 个区块中持续参与才能获得抽签资格。未能在最近 10 个区块中的至少 5 个区块中挖矿的矿工将失去获得 Stacks 奖励的资格。通过 ATC-C,矿工赢得 Stacks 区块的概率现在等于矿工的 BTC 支出与最近 10 个区块的中位数总 BTC 承诺之比。这减少了矿工通过排除其他矿工的区块承诺而获得不成比例利益的可能性。

对替代资产交易的竞标

与 Ordinals 和 Runes 等替代资产相关的 MEV 可以分为之前提到的两种类型:

-

矿池提取额外价值 :矿池可以通过在区块和交易中包含比特币 Ordinals 或稀有 Satoshi 等资产来获取额外价值。

-

费用抢夺交易 :交易者可能会竞标将与这些替代资产相关的交易打包进区块。

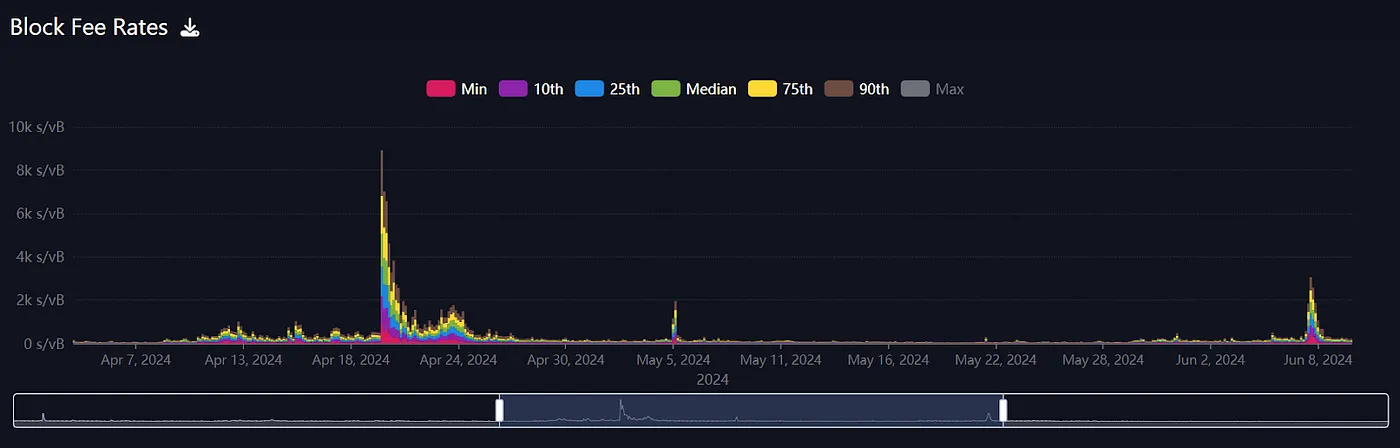

对于矿池而言,Runes 的初步成功带来了额外的利润来源。例如,在减半事件期间,Runes 的高度期待推出导致网络交易量和费用达到了新高,许多用户争相将其交易打包进历史性的比特币减半区块中。减半后的交易费用上涨至超过 1, 500 sats/vByte(减半前不到 100 sats/vByte)。ViaBTC 利用这一激增,挖掘了与 Runes 发布同时的减半区块,获得了 40.75 BTC 的利润,其中 37.6 BTC 来自 Runes 相关的交易费用。由于区块奖励现在减半,Runes 的交易费用已成为矿工的盈利来源。

来源:Mempool.space

来源:Mempool.space

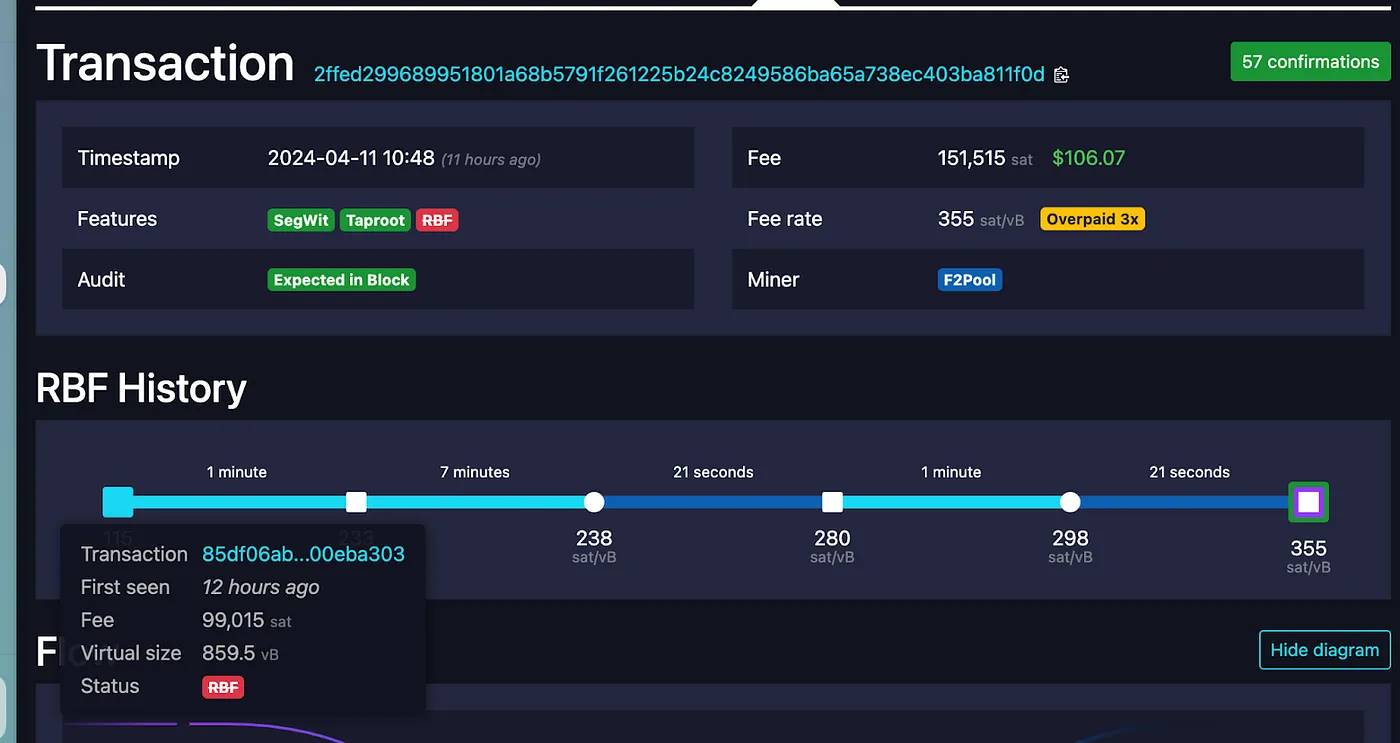

对于交易者来说,使用 Runes 和 Ordinals 的比特币交易采用 SIGHASH_SINGLE|SIGHASH_ANYONECANPAY 作为部分签名交易 (PSBTs),这允许只有一个签名输入与一个输出对应。结合内存池(mempool)的透明性,这使得许多买家能够发现潜在的盈利交易。因此,交易者经常使用 RBF 和 CPFP,导致竞争性的手续费战争,使矿工能够从这种需求中捕获 MEV。例如,当卖家将其资产挂牌出售时,买家可以进行出价竞标,并在有竞争对手时使用 RBF 来提高他们的交易费用,希望他们的交易能够被确认。

交易者之间竞争的一个典型例子是交易 ID 为 2ffed299689951801a68b5791f261225b24c8249586ba65a738ec403ba811f0d 的交易。在卖家列出其资产后,该交易使用 RBF 进行了多次替换,费用率分别为 238、 280、 298 和 355 sat/vB。

来源:Mempool.space

另一个例子涉及 Magic Eden 平台上的 OrdiBots 铸造过程。多个用户成为交易池前置运行攻击的受害者。OrdiBots 在 Magic Eden 上的铸造铭文使用了 PSBTs。PSBT 的存在和比特币每 10 分钟生成一个区块的间隔允许任何潜在买家通过引入不同的地址、签名,仅通过支付更高的费用来竞争同一交易。这导致一些白名单用户因前置运行机器人干扰而无法铸造。(团队后来对此表示歉意,并承诺以定制的 OrdiBots 补偿受影响的用户。)

然而,并非所有与 MEV 相关的技术或事件对用户都是有害的。在某些情况下,MEV 技术也可以保护用户资产免受损失。例如,如果没有 RBF,错误的交易将无法 挽救 ,未确认的交易可能会长时间处于未确认状态,导致机会成本。此外,运行 RBF 有助于比特币网络的安全性。随着区块补贴预计相对于交易费用在未来减少,交易费用将在激励矿工继续参与比特币网络中发挥至关重要的作用。比特币开发者 Peter Todd 也积极倡导 RBF 的好处 ,并建议矿工运行完整的 RBF。

支持比特币上 MEV 的关键技术组件

那么,支持这些 MEV 机会的比特币上的关键技术组件或方法是什么呢?常涉及的技术领域包括内存池(mempools)、RBF(替换费用)、CPFP(子交易支付父交易)、矿池加速服务和矿池协议。

内存池

与以太坊和其他典型区块链网络类似,比特币也有一个交易池结构,用于存储已被 P2P 节点接收但未包含在区块中的交易。内存池的透明和去中心化特性创造了有利于 MEV 机会的环境,使所有交易能够传播给矿工。

然而,与以太坊的 gas 机制不同,比特币的费用仅与交易大小有关。因此,比特币的交易池可以被视为一个更直接的区块空间拍卖市场,在这里可以看到哪些用户在竞标下一个区块以及他们的出价。

由于不同节点从 P2P 传播中接收到不同的交易,每个节点都有不同的内存池。此外,每个节点可以主动自定义自己的转发策略(内存池政策),定义它希望接收和中继哪些交易。矿池也可以根据其偏好选择将哪些交易包括在区块中(尽管从经济角度来看,他们会优先考虑高手续费交易)。例如,比特币 Knots 节点过滤掉任何 Ordinals 交易,而 Marathon Mining 则在区块浏览器中创建了一个像素风格的徽标。

区块 836361 (像素的颜色显示费用率),来源:mempool.space

因此,用户可能会考虑直接向特定矿工或矿池发送交易,以加速交易的纳入,但这种方法可能会影响比特币社区高度重视的两个关键特性:隐私和抗审查性。

通过 P2P 节点传播的交易,而不是直接(例如,通过 RPC 端点)发送给矿工或矿池,有助于模糊交易的来源,使矿工和矿池更难基于已识别的信息审查交易。

除了利用交易加速服务外,用户还可以选择通过 RBF 和 CPFP 加速他们的交易。

RBF 和 CPFP

替换支付 (RBF) 和子交易支付父交易 (CPFP) 是用户常用来提高交易优先级的方法。

RBF(替换支付) 允许交易池中的未确认交易被另一笔与之冲突的交易替代(也引用至少一个相同的输入),但支付更高的费用率和总体更高的费用。与之前讨论的交易池策略类似,RBF 可以通过多种方式实现。最常见的实现是可选 RBF(opt-in RBF),由 BIP 125 设计,其中只有特别标记的交易可以被替代。另一种方法是完全 RBF,在这种情况下,交易可以被替代,无论它们是否被标记。

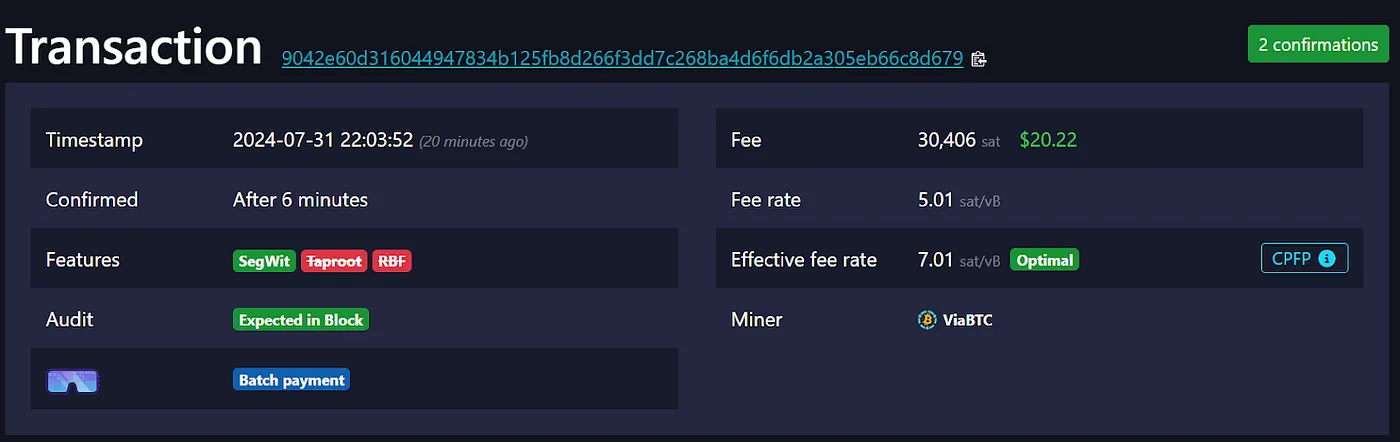

CPFP(子交易支付父交易) 使用不同的方法来加速交易确认。与 RBF 中替代卡在内存池中的交易不同,接收者可以通过发送一笔子交易,使用待处理交易的 UTXO,并支付更高的费用率,来加速待处理的父交易。这可能激励矿工将这些交易一起打包到下一个区块中。因此,有时你可能会看到手续费非常低的交易被包含在一个区块中,尽管在某个时刻费用率较高;这些交易很可能使用了 CPFP(因为后续交易支付了费用)。

使用 CPFP 让手续费低的父交易(7.01 sat/VB)被确认的交易,来源:mempool.space

RBF 和 CPFP 之间的关键区别在于,RBF 允许发送方用一笔费用率更高的交易替代待处理交易,而 CPFP 则允许接收方通过发送一笔费用率更高的子交易来加速待处理交易。CPFP 对于需要从 Lightning Network 退出的交易(例如,锚定 输出 )也很有用。在费用方面,RBF 相对更具成本优势,因为它不需要额外的区块空间。

外部费用支付和矿池加速服务

除了 RBF(替换支付)和 CPFP(子交易支付父交易)等方法,用户还可以选择使用 外部费用支付 来加速他们的交易。例如,许多矿池提供免费的和付费的 交易加速服务 ,通过提交他们的 txID 来加速交易的打包。如果是付费服务,用户需要支付服务费用以支持矿池。由于这种服务涉及通过非比特币网络的系统支付费用(例如,通过网站、信用卡支付等),因此被称为外部费用支付。

虽然外部费用支付为无法使用 RBF 或 CPFP 的交易提供了补救措施,但长期广泛使用可能对比特币的抗审查性产生影响。

矿池协议

在之前的讨论中,我们将矿池和矿工视为一个整体,但实际上,它们之间需要分工和合作。矿池聚合矿工的计算能力进行挖矿,并根据计算能力的贡献分配奖励。这个合作过程需要某些协议来进行协调。

在常见的矿池协议中,例如 Stratum v1,矿池只需向矿工提供一个区块模板(包括区块头和 coinbase 交易信息),矿工根据这个模板进行哈希计算。还有一些工具,如 stratum.work ,可以可视化来自各种矿池的 Stratum 信息。

在这个过程中,矿工不能选择要打包哪些交易;相反,矿池选择交易并构建模板,分配任务给矿工。

因此,在 Stratum v1 协议中,我们可以大致将角色对应于以太坊生态系统如下:

-

矿工 :承担部分提议者的职责(进行哈希计算)。

-

矿池 :既充当构建者,使用矿工计算的哈希,又充当区块的提议者。

未来会怎样?

一些有前景的解决方案正在开发中,以减轻 MEV(矿工可提取价值)对比特币的负面影响。

新协议

在一些新的矿池协议中,例如 Stratum v2 和 BraidPool ,矿工可以自主选择要打包的交易。Stratum v2 已经被一些矿池(例如 DEMAND)和挖矿固件(例如 Braiins)采用,允许个别矿工构建自己的区块模板。这提高了数据传输的安全性、去中心化和效率,同时降低了比特币上交易审查和 MEV 的风险。

因此,顺应这一趋势,未来矿池和矿工的角色可能不会以与以太坊的 PBS(提议者/构建者分离)模型相同的方式演变。

此外,比特币核心中与交易池相关的新设计可能会带来变化,主要包括备受讨论的 v3 交易中继策略和集群内存池的增强。然而,这些新设计对 Lightning Network 通道退出的实施等方面的 影响 仍在 讨论 中。

减少挖矿奖励的影响

挖矿奖励的减少是一个重要的挑战。随着区块奖励在未来进一步减少,可能会对网络产生多方面的影响。

一些问题早期就被比特币开发者认识并讨论,例如 费用狙击问题 ,矿池可能故意重新挖掘之前的区块以获取费用。比特币核心已经实施了一些措施来应对费用狙击,但目前的方法仍需改进。

除了原生交易费用外,替代资产在未来也可能成为持续的收入来源。因此,一些项目正在尝试构建基础设施,以更有效地识别涉及替代资产的有价值交易。例如, Rebar 正在开发一个替代公共内存池,以更好地识别与有价值替代资产相关的交易。

然而,正如在“外部费用支付”部分讨论的那样,这些链下比特币经济激励对比特币自我调节激励兼容系统的影响尚待验证。

无论如何,比特币上的 MEV 与以太坊有相似之处,但由于架构和设计理念的不同也有所不同。比特币的实用性不断增加,区块补贴奖励逐渐减少,以及不断发展的 BTCFi 生态系统将使 MEV 相关因素受到更多关注。

原文链接