经过一个周期的发展,DeFi 已经成为基于区块链构建的最成功的去中心化应用,并彻底改变了加密市场的格局。加密货币交易开始逐步从链下转移到链上,并从最初简单的 Swap 到涵盖借贷、Staking、衍生品交易等广泛的生态系统。

在 DeFi 领域,45% 的链上现货交易都发生在 Uniswap,是当之无愧的行业引领者。其开创性的集中流动性解决方案和无许可上币机制,为用户提供了最高效的收益产品和交易体验,并释放了大量的链上流动性,为生态的繁荣和多样性提供了至关重要的基础设施。

在衍生品赛道,SynFutures 正以同样的崛起,被誉为“衍生品赛道的 Uniswap”。本文将深入探讨 SynFutures 的机制和为衍生品赛道带来的创新,以及如何抓住 SynFutures 带来的机遇。

关于 SynFutures

SynFutures 是基于 Blast 构建的去中心化永续合约协议,且是 Blast 主网发布后第一个部署在链上的衍生品协议,目前已经迭代到 V3 版本。V3 的 Oyster AMM 模型是衍生品赛道首个统一的 AMM 和链上订单簿模型。

SynFutures 的 V1、V2 和 UniSwap V2 一样是基于 xyk 公式的 AMM 模型,这种模型存在资金利用率低下以及深度差造成的高滑点问题。

在 V3 中,SynFutures 借鉴了 Uniswap V3 的集中流动性模型和无许可上币机制,在SynFutures sAMM 模型的基础架构之上推出了 Oyster AMM 模型。oAMM 模型允许 LP 将流动性集中到指定的价格区间,从而最大化资金效率和流动性深度,为交易者提供更丝滑的交易体验,最大程度降低交易损耗。

SynFutures 通过三轮融资共获得 3800万美元的投资,其中包括Polychain Capital、Framework Ventures、Bybit、Wintermute、CMS、Kronos、 IOSG Ventures、Pantera Capital、SIG、HashKey Capital 等业内顶级投资机构。

数据攀升,潜力初现

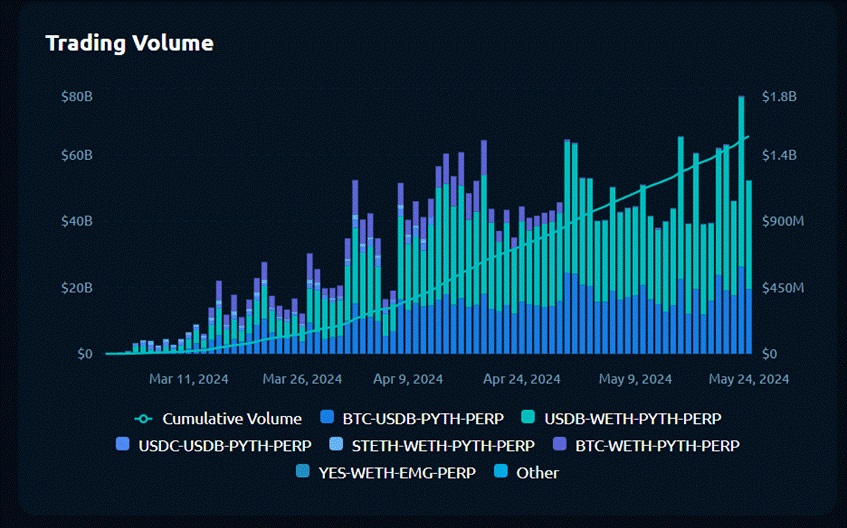

根据官方网站的数据显示,目前,SynFutures 已经累积了 659 亿美元的交易量,为 11 万+用户提供了 300 多万笔交易,交易量持续提升,单日峰值达到 18 亿美元。

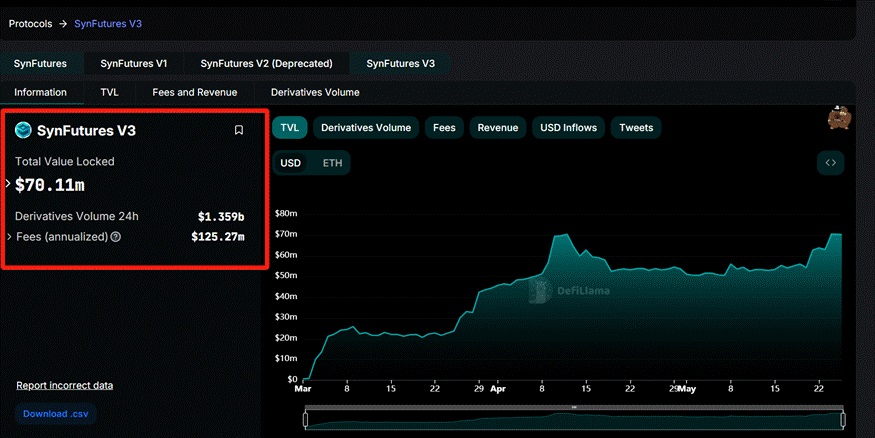

根据 DeFillama 的数据显示,SynFutures 目前 TVL 达到 7000 万美元,日交易量稳定在 10 亿美元以上。根据过去30天的数据乘以12来测算,SynFutures 的年手续费收入将能够达到 1.25 亿美元以上。

SynFutures 具有强大的盈利能力,这也是项目能够长期健康运行,并不断创新和迭代的基础。

适用于衍生品的集中流动性解决方案

SynFutures 的 Oyster AMM 模型允许在指定的价格区间添加流动性,并结合杠杆提高资本效率。和 Uniswap V3 的现货市场流动性模型不同,Oyster AMM 采用了为衍生品交易量身定制的保证金管理和清算框架,保证 LP 和协议的安全。

一直以来,我们的交易都被限制在特点的交易对之间,可供选择的选项非常少。oAMM 模型同时引入了双边流动性,允许只使用一种代币添加流动性,无需 1:1 提供双边资产。流动性提供者可以列出任何交易对,比如 meme 币互相配对或者任意资产的配对。这种机制为生态系统带来了更多的灵活性和可选择性。

Oyster AMM 模型为流动性提供者和协议带来更多优势,包括:

提高资金效率

集中流动性允许 LP 在特定的价格区间有效,而不是分散在整个价格范围,减少了闲置资金的比例,使得资金能够在交易中被高效利用。能够用更多的资金提供更多的流动性,提高了资金的利用率。

增加潜在收益

资金集中在一个特定的价格区间内,交易频率和可使用的资金量增加,LP 能够赚取的手续费也相应增加。流动性提供能够在市场波动频繁的区间内获得更高的回报,增加整体的潜在收益。

更好的深度,更低的滑点

Oyster AMM 模型对交易的深度和流动性也有积极影响。深度更好的市场能够吸引更多的交易者,进一步提高交易量和活跃度。这种良性循环不仅提高了 LP 的回报,也增强了市场的稳定性和健康度。

深度越好,交易者交易时的滑点越低,交易时磨损就越低,交易者能够以更接近预期的价格完成交易。交易体验的提升,会使交易更加活跃,从而带来更多的交易收入。

贯彻真正的去中心化 — 无需许可上币

目前,去中心衍生品协议上的交易对,都需要经过项目团队或社区的审查,这在很大程度上限制了创新的速度和市场的灵活性。审查流程通常涉及较长的时间和繁琐的程序,导致新交易对的上线速度缓慢,无法快速响应市场需求和变化。这种机制和 DeFi 去中心化的初衷相悖,阻碍了市场的自发性和创新。

SynFutures 和 Uniswap 一样,具有无需许可添加任意流动性的特点。这种始终贯彻如一的去中心化设计理念和 Uniswap 一脉相承,能够进一步激发生态系统的创新和活力。

在 SynFutures,任何人任何时刻都可以以多种方式上币:

30s 添加流动性

oAMM 本身就是部署在链上的开源智能合约,具有无需许可的特性。无需复杂的上币前沟通和审查,任何人都可以在任何时间添加任何交易对。

不管是项目方还是持有者,都能够在 SynFutures 上创建自己 Token 的交易对,添加流动性。这为生态带来了更多的可选性,并提升了响应速度。

无需许可的链上订单簿

oAMM 无许可添加流动性,增强了市场的灵活性。但是,oAMM 的特性决定了其需要大量的流动性才能支撑交易。订单薄模型是提升资本效率的最佳选择,可以将流动性集中在中间价格附近。相对于 LP,仅需更少的资金就能够支撑更多的交易量,并提升用户体验。

目前,dYdX、AEVO 等衍生品协议,都是采用链下撮合链上确认的订单薄模型。SynFutures V3 引入了链上订单薄模型,在保证透明度的同时,具有无需许可和反审查的特点。交易完全在链上运行,能够减少链上链下系统中的漏洞,提升效率,保证交易的安全性和稳健性。

这种自由灵活且完全去中心化的设计,能够带来更多的积极作用,包括:

解放市场潜力,鼓励创新

降低准入门槛

激活流动性

提高市场灵活性

Blast 即将箜杸,生态爆发在即,SynFutures 迎来机遇

Blast 将于6月26日箜杸,作为明星 Layer 2 项目,Blast 吸引了 100 万+ 用户,最高达到30多亿美元 TVL,并且是在没有发币的情况下。这种热度和号召力,将在 Blast 箜杸时带来更多的关注和采用。

根据 DeFillama 的数据显示,目前Blast 链上仅 DeFi 协议就已经达到了115个,大多数还没有发布项目代币。

随着 Blast 代币箜杸,将会有更多链上协议开始启动 TGE。SynFutures 的无许可上币和集中流动性机制,将能够为生态提供快速响应,激发市场潜力和灵活性。为生态中的项目和用户提供更多可行的交易策略和选择。

更多的项目也将为 SynFutures 带来更多的用户和流动性,提升其交易量和盈利能力,并为 SynFutures 将来的 TGE 带来更多预期。

SynFutures 的 Odyssey 活动正在进行中,用户通过交易、提供流动性、创建限价单、邀请新用户等方式可以获得 Blast Gold Point、SynFutures O_O Points,获得 Blast 和 SynFutures 的箜杸。

未来展望

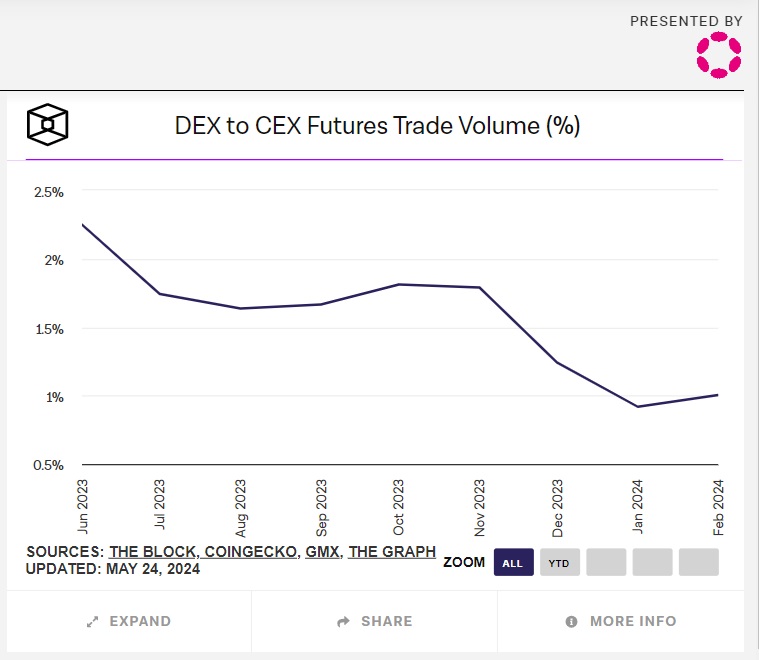

目前,加密市场 98% 以上的交易都是合约交易,每日产生数千亿的交易量,但是这些交易大多数发生在中心化的交易所。根据 The Block 的数据显示,仅有 1% 的永续交易发生在链上。去中心化是不可阻挡的趋势,未来将有越来越多的用户将交易转移到链上。衍生品赛道将是一个爆发力和财富效应最强的细分领域。

SynFutures 的链上活跃度和交易量以及用户量在持续攀升,屡创新高。其交易量在衍生品赛道上持续占据前三的位置,尤其在 Blast 生态的表现尤为突出。这些数据不仅显示了用户对 SynFutures 的高度认可,也表明其在市场中的强劲竞争力。

随着 Blast 发币,生态爆发,SynFutures 将同样迎来更加强劲的增长。SynFutures 之于 Blast,就像 Uniswap 之于 Ethereum。未来 SynFutures 还将进行多链部署,让更多的生态为此而受益,进一步扩大其用户基础和市场份额,并带来巨大的增长空间。

衍生品赛道的 UniSwap:SynFutures 或将成为行业领军者

Favorite

Share

Disclaimer: This article is copyrighted by the original author and does not represent MyToken’s views and positions. If you have any questions regarding content or copyright, please contact us.(www.mytokencap.com)contact

About MyToken:https://www.mytokencap.com/aboutusArticle Link:https://www.mytokencap.com/news/463363.html

Previous:币圈金瑞5.27:移动平均线下破 空头机会来临?

Related Reading

Bitcoin Price Looks Calm—But This Weekend Could Decide Everything. What Comes Next?

The post Bitcoin Price Looks Calm—But This Weekend Could Decide Everything. What Comes Next? appeare...

CoinPedia2025-12-19 15:09:05

Dogecoin Holds The Floor, But Momentum Says Otherwise — A Critical Standoff Unfolds

Dogecoin is showing resilience at key support, with buyers repeatedly stepping in to absorb downside...

NewsBTC2025-12-19 15:00:39

Top Crypto Presale IPO Genie ($IPO) Partners with Misfits Boxing and Andrew Tate for 2025 Fight Night

Discover why IPO Genie sponsors Misfits Boxing Dubai, the Tate vs DeMoor title fight, and why many a...

blockchainreporter2025-12-19 15:00:00