原文作者:Weilin

香港比特币和以太坊现货 ETF 的监管靴子正式落地。

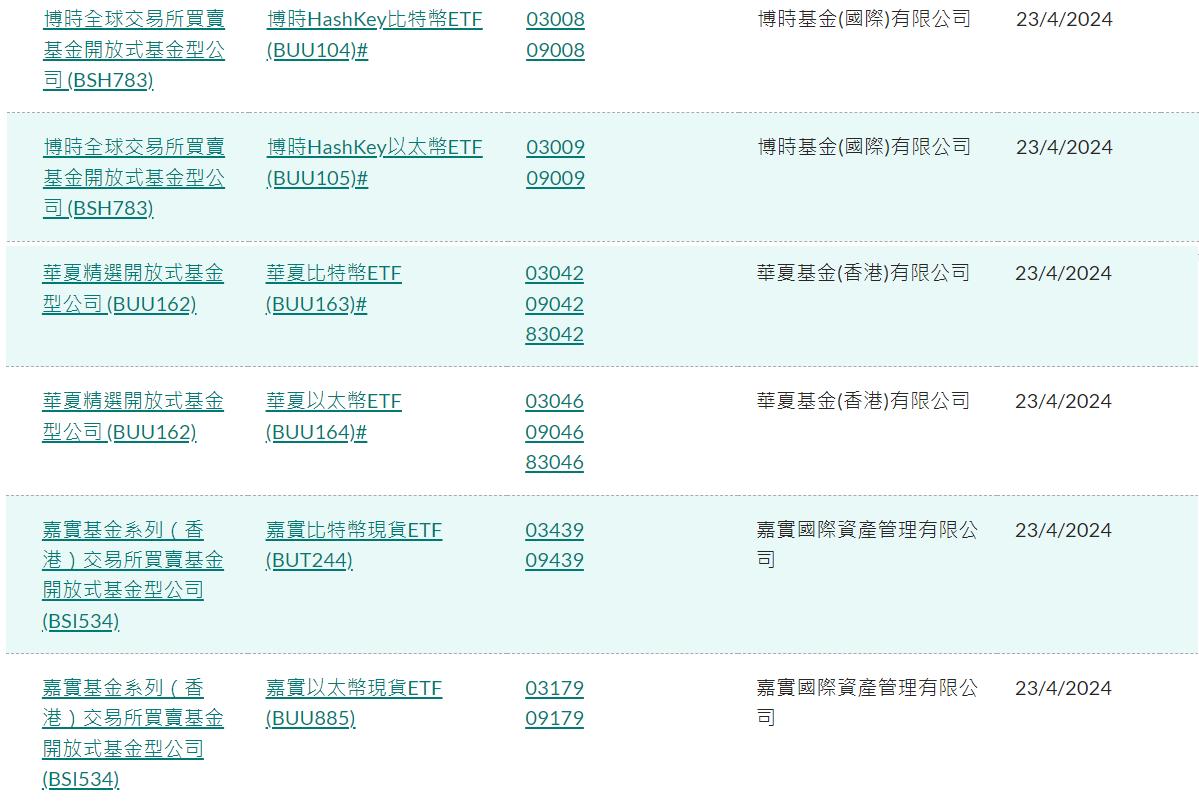

4 月 24 日晚间,香港证监会(SFC)官网已列出华夏基金(香港)、博时国际和嘉实国际三家基金公司的比特币和以太坊现货 ETF,认可日期均为 2024 年 4 月 23 日。三家机构也在同一时间官方宣布正式获得 SFC 的批准,并预计将于 4 月 30 日正式在交易所上市。

这是亚洲市场上首次推出此类产品,这些产品旨在提供紧贴比特币和以太币现货价格的投资回报。虚拟资产现货 ETF 降低了投资门槛和风险。专业的基金管理具有严格的投资流程和风险管理机制。ETF 产品可以在主流的证券交易所进行交易,降低了操作难度和风险。此外,ETF 产品还提供了实物申赎机制,投资者可以通过持有 ETF 份额来间接持有比特币,无需担心比特币的存储和安全问题。

目前这些 ETF 产品均可现金或持币认购,但需要在香港开通相关账户方可进行操作。据财新报道,根据香港证监会与香港金管局在 2023 年 12 月发出的联合通函,无论是目前香港市场上已有的虚拟资产期货 ETF,还是未来将发行的虚拟资产现货 ETF,均不可向中国内地等禁止销售虚拟资产相关产品的零售投资者发售。不过,持有香港身份证的内地人士,即使并非香港永久居民,在合规情况下,可以参与上述 ETF 的交易。

6 支 ETF 管理费率竞争激烈

嘉实国际是第一家在港提交比特币现货 ETF 的基金。据腾讯财经《一线》,香港证监会 4 月 10 日凌晨紧迫地更新虚拟资产管理基金名单,原本计划第一批共批出 4 家比特币现货 ETF,除了嘉实国际、华夏基金、博时基金外,还有惠理金融等。但是从目前公布的名单来看,并未出现惠理金融的身影。

几家基金公司的申请之路略显仓促。华夏基金在内的一些比特币现货 ETF 申请者约于一个多月前临时搭建了团队、于 3 月第二周才提交的申请。两周后华夏基金就获得了香港证监会的批准。此次在港提交比特币现货 ETF 需要满足的方案,至少涉及 20 家合作机构,包括比特币托管行及做市商、持有虚拟资产交易综合账户的机构等。

在支持币种方面,博时国际及嘉实国际发行的上述 ETF 分别设有港元、美元双柜台,而华夏基金(香港)发行的两只 ETF 除了有港元、美元柜台,还增设了人民币柜台,为三币种柜台同时发行。

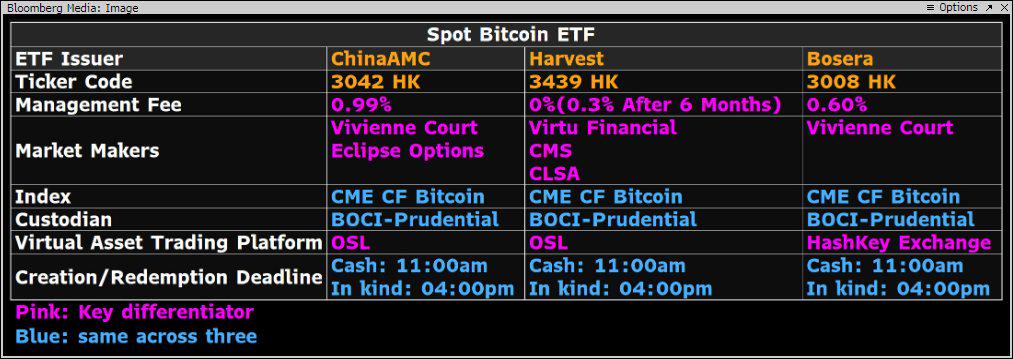

与美国比特币现货 ETF 上线时的费率价格战一样,香港这三家基金公司在管理费率上的竞争也十分激烈,嘉实国际的产品持有 6 个月内减免管理费,博时国际的产品在发行后 4 个月内减免管理费。据彭博社分析师 Eric Balchunas 统计,三家基金管理费用分别为 30 个基点(嘉实国际)、 60 个基点(博时国际)和 99 个基点(华夏基金),平均低于预期。此前其曾预计,这些 ETF 的费用可能在 1-2% 之间。ETF 分析师 James Seyffart 表示,香港可能会因这些 Bitcoin 和 Ethereum ETF 爆发潜在的费用战。

目前,美国的 11 支获批比特币 ETF 的费率在 0.19% 至 1.5% 之间。富达的 Fidelity Wise Origin Bitcoin Trust (FBTC)费率为 0.25% ,费用减免直到 2024 年 7 月 31 日。贝莱德的 iShares Bitcoin Trust 的费率也是 0.25% ,前 12 个月内 0.12% (或直到资产达到 50 亿美元)。ARK 21 Shares Bitcoin ETF (ARKB)的费率为 0.21% ,前六个月 0% (或直到资产达到 10 亿美元)。灰度的 Grayscale Bitcoin Trust (GBTC)的费率最高,为 1.5% 。

香港比特币现货 ETF 的批出,距离美国证监会于 1 月 11 日批出第一批美国比特币现货 ETF 已经过去了三个月左右。根据彭博社的数据,美国的比特币 ETF 到目前为止已经积累了 560 亿美元的资产。

实物申赎 ETF 将打开合规“出金”通道

在香港,发行虚拟资产现货 ETF 可以采用现金(Cash Model)或实物(In-Kind Moder)两种模式进行交易。其中,针对现金申赎,基金必须在香港持牌交易所上获得虚拟资产,可以是场内交易或是场外交易;而针对实物申赎,虚拟资产需通过券商转入或转出基金的托管账户。

与美国证券交易委员会的模式形成不同,美国证券交易委员会只允许现货比特币 ETF 的现金赎回模式,以降低中介数量,增加可控性。允许实物申购和实物申赎,这意味着客户可以用相关的加密货币购买或出售 ETF 的份额,而不是使用美元。

分析人士指出,实物申赎 ETF 将打开比特币、以太坊的合规“出金”通道。 尤其是对于机构和高净值投资者而言,将比特币转换成近似固定比例的 ETF,可以有效规避通过交易所“出金”时潜在的冻卡问题;同时也可以降低钱包、私钥管理上的安全风险,进一步保护自身的资产安全。

此前,有关香港比特币、以太坊现货 ETF 的吸引资金规模曾引发热议。4 月 15 日,彭博社高级 ETF 分析师 Eric Balchunas 在 X 平台表示:“我们认为,如果他们(ETF 发行机构)能吸引到 5 亿美元的资金,那他们就非常幸运了。原因如下: 1.香港 ETF 市场规模很小,只有 500 亿美元,而且中国大陆居民至少从官方渠道是无法购买这些 ETF 的。2.获得批准的三家发行机构(博时基金、华夏基金、嘉实基金)规模都很小。目前尚未有像贝莱德这样的大机构参与。3.香港的基础生态系统流动性不足且效率较低,因此这些 ETF 可能会看到较大的价差和溢价折扣。4.这些 ETF 的费用可能在 1-2% 之间。与美国的极低费用相比,这相差甚远。”

尽管如此,香港比特币 ETF 获批“可能是一个重要的市场机会,彭博 ETF 分析师 Eric Balchunas 在另一份研究笔记中表示,“该机会可能会大幅增加该地区的管理资产(AUM)和比特币 ETF 的交易量。

加密货币交易所 Websea 首席运营官 Herbert Sim 此前也对外界表示,香港首个现货比特币 ETF 的批准会增加贝莱德等大型美国 ETF 发行人的需求和资金流入,他预计这种情况将持续下去。他表示:“随着比特币减半的供应减少,价格肯定会飙升。”

而根据加密货币评论员比特币芒格 4 月 12 日的帖子,获批前,持有至少 10, 000 BTC 的大型投资者或巨鲸正在以当前价格水平积累比特币,以期待香港虚拟资产 ETF 的批准。“净积累比特币的群体都是最大的鲸鱼(>10 k)。如果我需要猜测的话,这是一个积极的逆势信号。”

原文链接