Fidelity 的一份新报告称,随着收益率开始上升,机构最终可能会在 2024 年涉足 DeFi。

该报告涵盖了该资产管理公司对加密行业 2024 年的展望,重点关注了几个关键发展领域,包括比特币挖矿、稳定币和 DeFi。报告称:「如果 DeFi 收益率再次变得比 TradFi 收益率更具吸引力,并且出现更发达的基础设施,那么到 2024 年,人们可能会重新燃起兴趣。」

大户在 DeFi 中曾一度赚不到钱,RWA 成救星

这一预测是在 DeFi 投资者通过借出稳定币赚取的收益率超过美国国债收益率之际做出的。此前,Fidelity 也曾预测 2023 年机构投资者将开始有意义地参与 DeFi,但这一预测并未实现。

究其根本原因,是大户在 Defi 中赚不到钱。

虽然去中心化和安全性对 DeFi 来说固然重要,但不管是传统金融还是去中心化金融都离不开一个核心点,就是要能赚钱,尤其是要能让有钱的人赚钱。对于坐拥千万美金链上资产的鲸鱼和机构,这一点至关重要。让这些人赚钱,是 DeFi 面临的最现实的问题。

自 LUNA 暴雷后,流动性问题就开始在整个加密市场蔓延开来。随后倒下的三箭资本也因市场活动减少而无法产生目标收益,导致大型客户撤资,并最终崩盘。据部分 3AC 前内部员工向 BlockBeats 透露,到公司运作后期,团队所管理的大规模资产几乎找不到任何可以产生预期收益的场景。年末的 FTX 暴雷,更让市场雪上加霜。

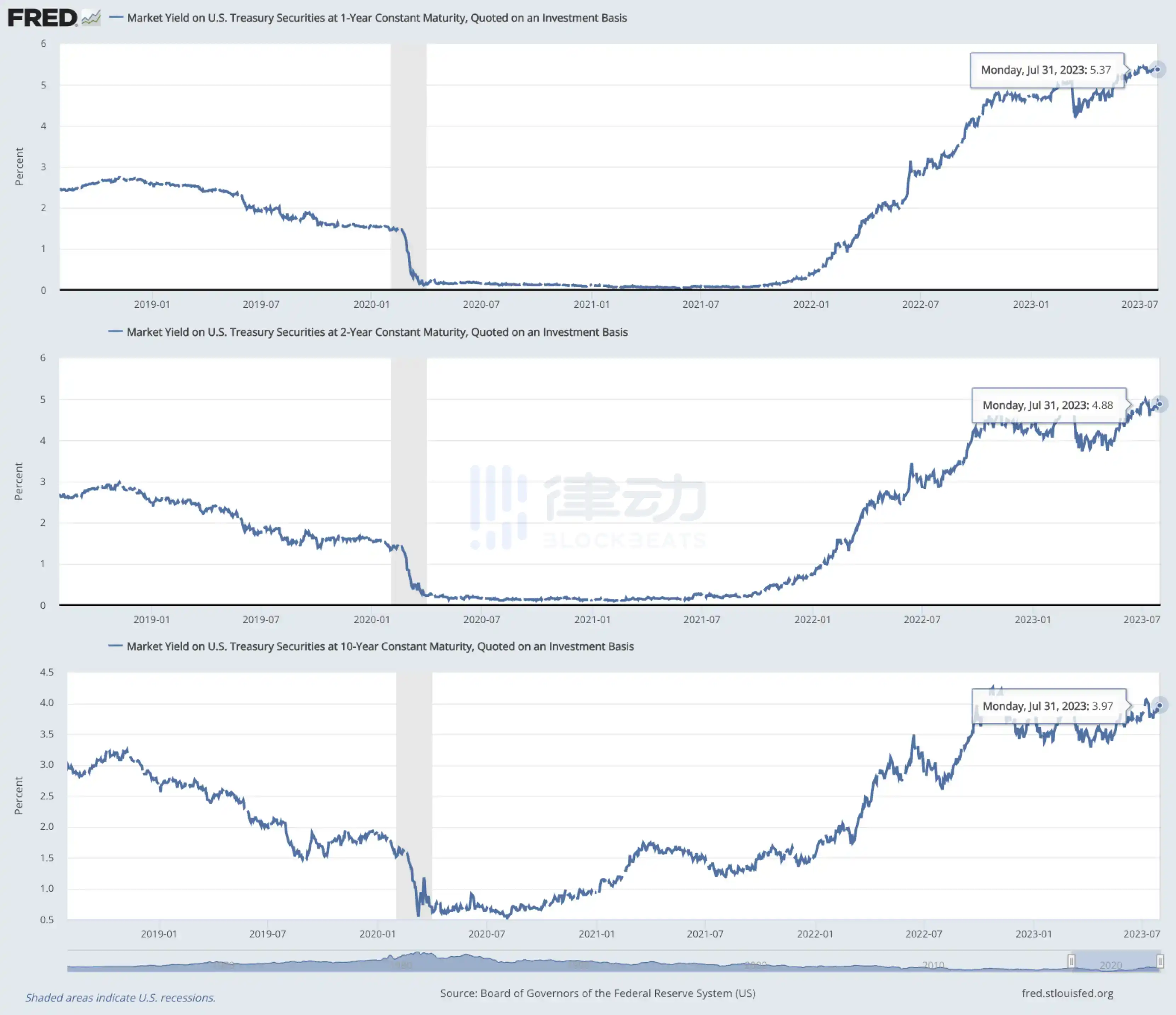

据 FRED 数据,截至去年 8 月,美国一年期、两年期以及十年期国债的收益率分别为 5.37% 、 4.88% 和 3.97% 。抛开收益率曲线不谈,无论是短期还是长期国债,收益率自 2021 年底便开始稳步上升。相较 Curve、Aave 等主流 DeFi 协议,即便是十年期国债目前的收益率也明显高出其平均收益率。

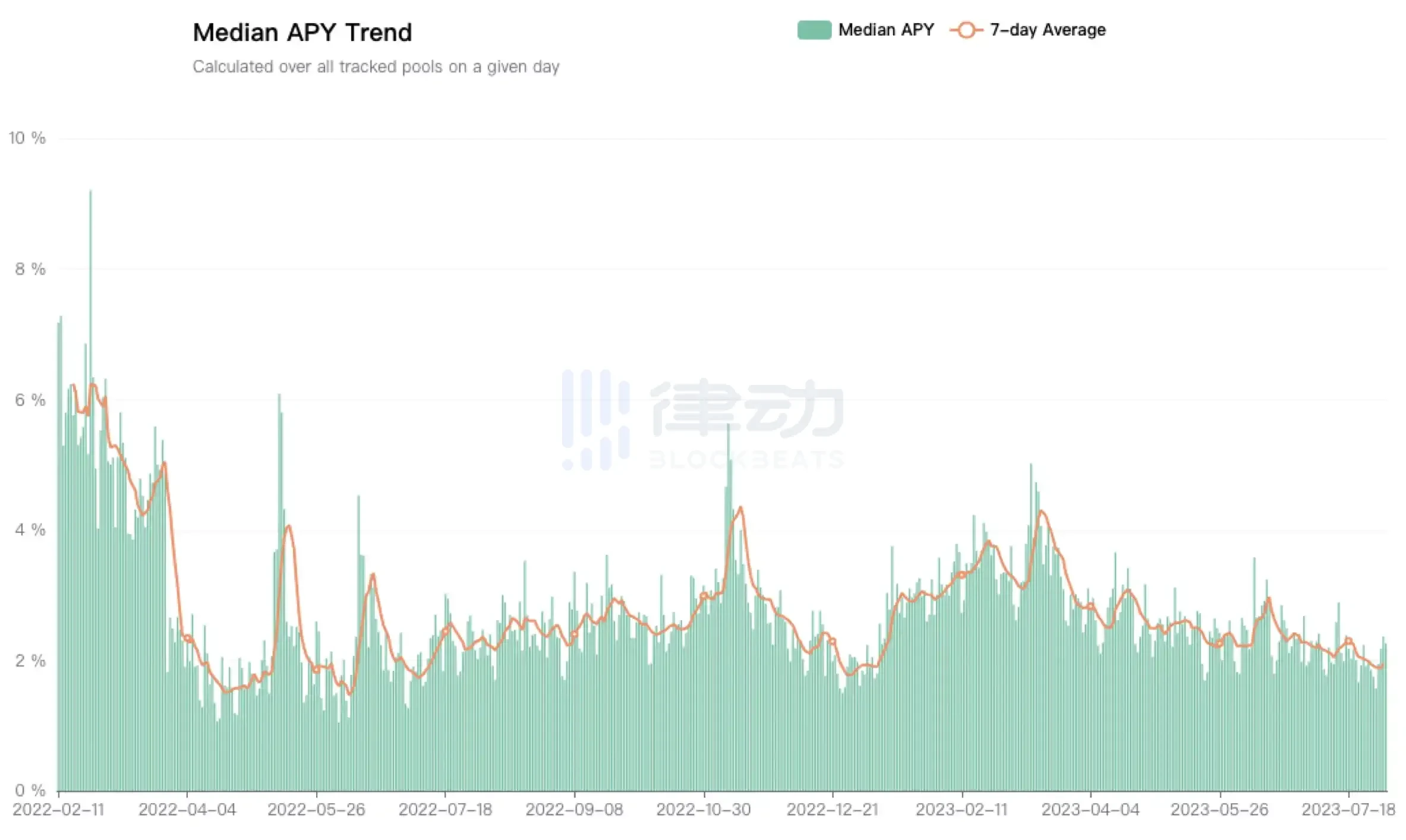

与之相对的,是 DeFi 逐步下滑的收益水平。据 DeFi Llama 数据显示,在 2022 年初至 2023 年 7 月间,DeFi 收益中值已从 6% 降至 2% ,对于大户而言,这几乎已是无利可图。

对此,Fidelity 的最新报告称,去年「普遍的避险环境下,机构认为 DeFi 收益率提供的中个位数回报对于相关风险来说太低了」。且美联储在 2023 年加息的决定为机构提供了更好的、或者至少被认为更安全的选择,这也就进一步加剧了加密货币的流动性紧缩。

当在链上无法产生足够的收益,将现实世界的收益带入 DeFi 是一个可行的解决方式,即 RWA(现实世界资产)。去年 6 月,在市场进入深熊后,Compound、MakerDAO 这两个老牌 DeFi 的代币乘着 RWA 叙事开始上涨,并创造出年内新高。

此前,MakerDAO 创始人在 Tornado Cash 风波后发表的《Endgame》提案文章,就曾引起一轮关于 RWA 的讨论。后市场又有传闻,MakerDAO 通过用国库资金购买美国国债,收入在过去几月显著提升。而 Compound 创始人也在 6 月底宣布了自己创立的新公司 Superstate,专门负责将债券等资产带到链上,为潜在客户提供比肩现实世界的收益。香港合规浪潮下,RWA 的热度来到了新的高点。

在国债收益率超过 DeFi 的收益率的基础前提下,加密货币投资者对代币化国债的需求不断增长,人们不仅希望通过这一叙事获得更好的链上收益,还希望依靠它吸引更多的传统资金进场,创造新一轮加密周期的风口。

其中,MakerDAO 构建去中心化稳定币的其中一个关键部分正是将 RWA 作为抵押品。RWA 作为 MakerDAO 最重要的议题之一,不断地被社区探讨、验证,视为一种重要的解决方案。

相关阅读:《 盘点 MakerDAO RWA 热门项目,解析 DeFi 捕获链下资产的交易架构 》

DeFi 收益率上升反超国债

据 DLNews 的 一篇报道 ,像 Aave 这样的 DeFi 借贷协议是同类中规模最大的,拥有超过 83 亿美元的存款,为投资者提供了一种利用其加密货币资产的简单方法。但要做到这一点,其他投资者必须存入稳定币以供他们借款。近几个月来,Aave 用户通过借出稳定币获得的收益率已经超过了 10 年期美国国债利率。

据 FRED 数据,美国 10 年期利率目前约为 4.25% 。对于 DeFi 中最大的与美元挂钩的稳定币 USDT,投资者可以通过 其赚取高达 14% 的收益。USDT 流通量超过 970 亿美元,这比 8 月份的 5% 左右有所增加。

其他稳定币的收益率也更高。Dai 是第三大稳定币,流通量约为 48 亿美元,Aave 储户的收益约为 8.5% ,而第二大稳定币 Circle 的 USDC 的收益略低于 5% 。DeFi 投资者通常将通过 Aave 等借贷协议提供的 DeFi 稳定币借贷利率视为该行业自身的无风险利率。这是因为它代表了评估所有其他 DeFi 头寸的基准回报。

Aave 上向贷方提供的利率由协议的算法决定,收益率随着资产受借款人的欢迎程度而增加。如果美国国债收益率下降,这样的高收益率可能会吸引机构进入 DeFi。只要风险偏好持续存在,DeFi 投资者通过稳定币借贷所能获得的诱人收益在不久的将来就不太可能减弱。

虽然整个 2023 年,随着 DeFi 投资者转向美国国债以赚取更高的收益率,与美元挂钩的稳定币受到了打击。但是,如果美联储按照预测在 2024 年底前将利率降低 0.75% ,机构可能会开始寻找更有利可图的方式来赚更多钱,即投资 DeFi。

RWA 故事还能讲下去吗?

RWA 上链是为了将现实世界的资产所能创造的价值带进加密世界,从而迎合加密世界里用户和投资人的喜好。这两个世界之所以独立存在,除了区块链技术外,本质还是强监管的区别。这个本质区别才造就了加密世界里疯狂的财富效应,而财富效应才是大部分人被吸进加密世界的原因。而传统资产由于其资产属性和合规属性,实际上与加密世界是背道而驰的。

然而,将 RWA 上链并不容易,这会涉及全新产品架构设计上的挑战,金融、法律合规和技术上的风险,以及未知的未知。

RWA 之所以能引发一波关注热潮也正是因为在熊市的洗礼下,一部分赚到钱的巨鲸开始渴望现实世界里的稳定固定收益。就目前 RWA 的发展来看,其基本限于对国债,尤其对美国国债的敞口。这一方面降低了 DeFi 的抗监管能力,另一方面,也意味着一旦美联储反转,依靠美债的 RWA 协议将再次失灵,进入收益下降的不可逆趋势。而在许多人看来,美联储距离反转已经不远了。