2019二季度加密货币报告:BTC 为何一枝独秀?

在金融行业,分析师广泛应用相关性指标来有效分配资产,进行多样化配置。尽管加密资产行业仍处于起步阶段,但这类指标也逐渐得到了利益相关方(无论是机构客户还是散户)的重视。

在对2019 年上半年部分大型加密资产相关性进行研究的基础上,形成了本报告。旨在通过观察数字资产行业相关性的近期变化,对未来趋势做出分析和预判。

报告要点如下:

- 按总体市值变化衡量,数字资产市场经历了自 2017 年以来涨势最好的3个月;

- BTC在 2019 年第一季度与其他加密资产之间展现出较高的平均相关性,但第二季度其相关性显著下降。在此期间,BTC价格上涨了300% ,市值占有率达到 60% 以上,创下年内新高;

- 2019 年第二季度,受更多重大特质因子影响(如:重大新闻事件)的加密资产,如 BNB、LINK 或 BSV,与其他加密资产之间展现出较低的平均相关性;

- “币安效应”:未在币安平台上币的数字资产平均相关性要低于上币的数字资产;

- 隐私币之间的相关性要高于平均水平;

- 功能相似(例如XRP与XLM)的两种加密资产之间的相关性似乎高于平均水平;

- 在 Binance Launchpad上公开发行的加密资产,平均来看彼此之间的相关性较低,这可能是由于它们受更多特质因子的影响。但 2019 年 3 月份开展 IEO 的两个项目 Fetch (FET) 和 Celer Network (CELR) 之间显示出极高的相关性(0.87)。

2019 年第二季度加密市场表现强劲

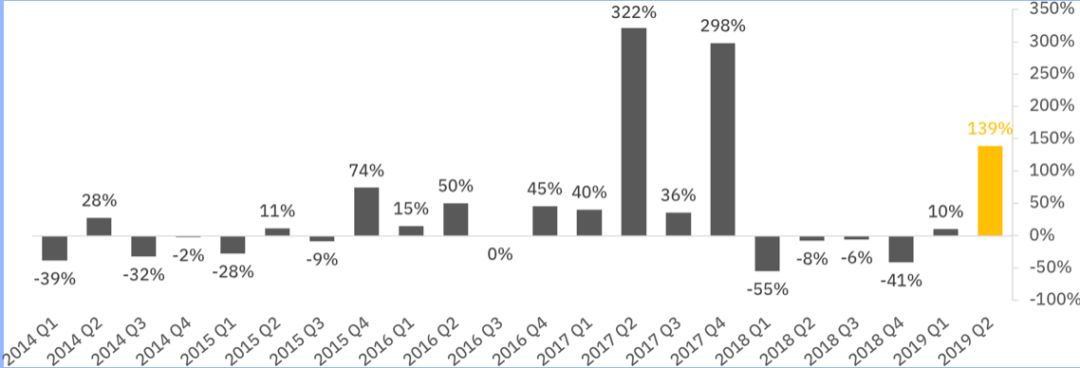

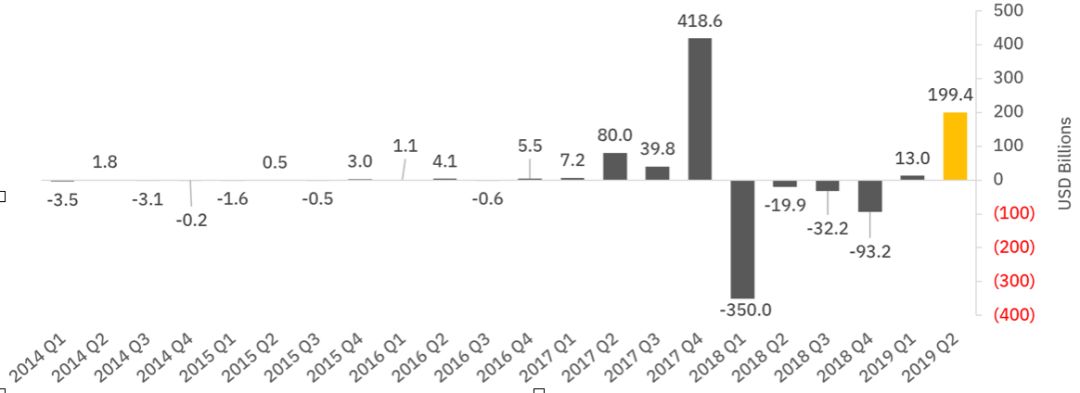

上季度,加密资产行业总价值上涨 139%,是 2014 年以来该行业增速第三快的一个季度。按绝对美元金额计算,加密资产的美元总价值在 2019 年第二季度增加了约1990 亿美元,在 2014 年以来的季度涨幅历史记录中排名第二,仅次于 2017 年第四季度的牛市大涨。

图1:2019 年加密资产市值的季度变化(%)

来源:Binance Research、CoinMarketCap

图2:2019 年加密资产市值的季度变化(十亿美元)

来源:Binance Research、CoinMarketCap

2019 年第二季度相关性概览

在统计学上,相关性衡量的是两个随机变量之间线性关系的强度,其数值范围在-1 至 1 之间。

总体来说,相关系数高于 0.5 或低于-0.5 的资产被认为存在强烈的正/负相关性。相反,相关系数接近于 0 则表明两个变量之间缺乏线性关系,在本次分析中,这两个变量指的是两种资产的收益率。

如果两种资产的收益率呈现正相关性,表明这两种资产的波动倾向于方向一致,因此面临类似的风险。而如果两种资产的收益率呈现负相关性,则表明这两种资产的波动方向相反,因此可以用其中一种资产来对冲另一种资产的风险。

本报告选取了 30 个加密资产作为样本,主要依据为2019 年 1-6 月平均市值排名。

在下节中,我们对 2019 年第二季度的相关性进行了探讨,同时从数据集中得出观察结论。

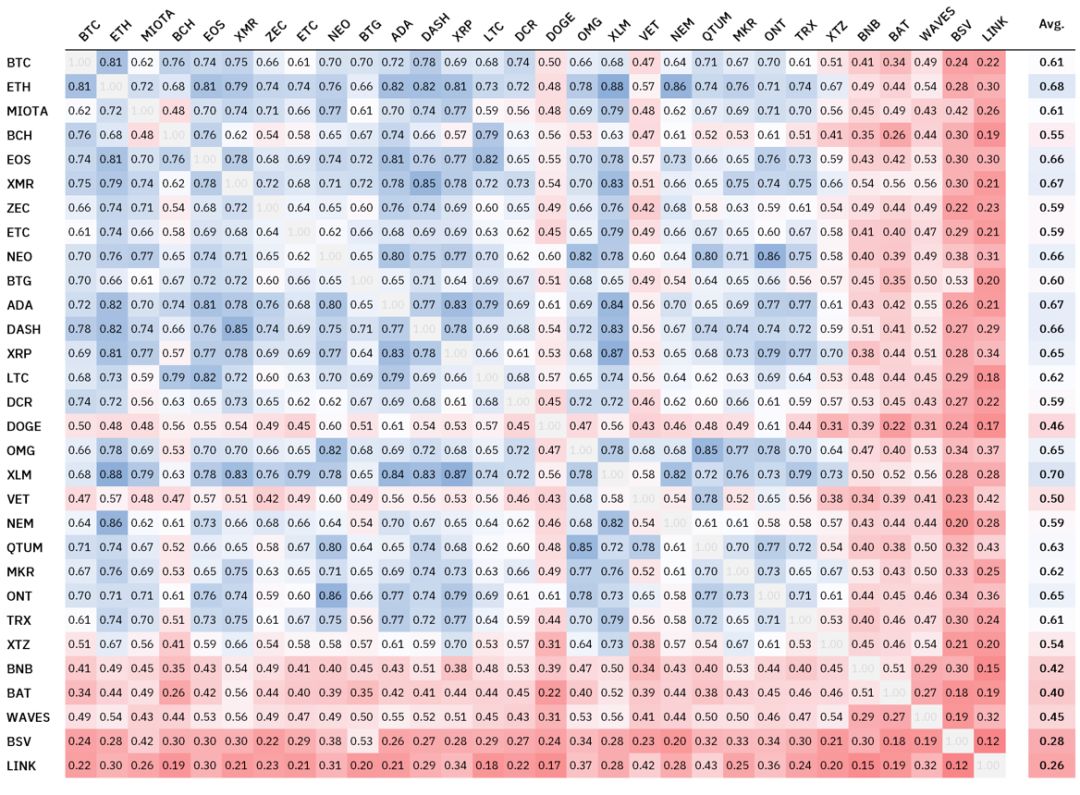

图3:主要大市值资产 2019 年第二季度日收益率相关矩阵(以美元计价)

来源: Binance Research, CoinMarketCap

上述市值排名靠前的数字资产之间整体相关性仍然较高,其中大部分资产与其他加密资产之间的相关性在 0.5 以上。

此外,没有任何一对加密资产之间存在负相关性,这表明特异因子对个体数字资产业绩的影响仍然相对轻微,个体加密资产价格受总体市场变化的影响仍然较大。

然而,对若干特异因子和事件的分析表明,它们可能对 2019 年第二季度特定加密资产的相关性产生了影响。

- Chainlink (LINK): 6 月份,该公司宣称,谷歌将为智能合约功能而整合 Chainlink。在 Binance Launchpad 上成功完成代币发售的 Matic Network 也宣布与 Chainlink 建立伙伴关系。

- Bitcoin SV (BSV): 创始人言行不当,谣言被传得沸沸扬扬,该产品被多个大型交易平台下架(比如币安和 Kraken 下架了BCHSV/BSV),这导致其出现独立于整个市场的异常价格波动。

- 币安币 (BNB): BNB 从以太坊上最大的 ERC-20 代币变为币安链原生代币,价格在 2019 年上半年持续上涨。其他与币安相关的新闻和事件也促使市场对币安币的兴趣大增,例如在中心化交易平台上发布的现货杠杆交易等新功能(如:OCO 订单),以及全球各地新的法币交易平台的发展(币安新加坡交易平台等)。

除具体与项目相关的“催化剂”之外,我们此前也将“共识机制设计”和“交易所上币”作为影响特定加密资产相关性的关键因素。在对这些因素进行回顾的过程中,我们观察到 2019 年第二季度出现了一些类似的效应。

- “币安效应”:Tezos (XTZ)、Doge (DOGE) 和 Bitcoin SV (BSV) 都表现出了与其他加密资产之间的较低相关性。有趣的是,Bitcoin SV 从币安下架,导致其在 2019 年第一季度和第二季度与其他加密资产之间的相关性非常低。

- 共识机制:与之前的报告相比,共识机制设计似乎仍会影响资产之间的相关性。平均来看,在2019 年第二季度,采用工作量证明机制的资产相互之间的相关性要高于其与采用非工作量证明机制资产之间的相关性。

此外,从数据集中,我们还观察到了影响相关性的其他特异因子(见图 3):

- 隐私因子:达世币(DASH)和门罗币(XMR)之间的相关性极高 (0.85),鉴于两者都专注于保护隐私,这一趋势似乎一目了然。如果莱特币(LTC)未来实施 MimbleWimble,那么密切监测莱特币与上述两种数字资产的后续相关性将会非常有趣。

- 功能相似:瑞波币和恒星币 (XLM) 之间展现出极高的相关性(0.87)。尽管恒星币最初是基于瑞波协议创建的,但其代码很快进行了分叉和修改。然而这两种加密资产仍具有若干相似之处,因为它们都致力于“重塑全球汇款行业”。

接下来,我们会将这些结果与 2019 年第一季度的结果进行对比。

两个季度的横向对比

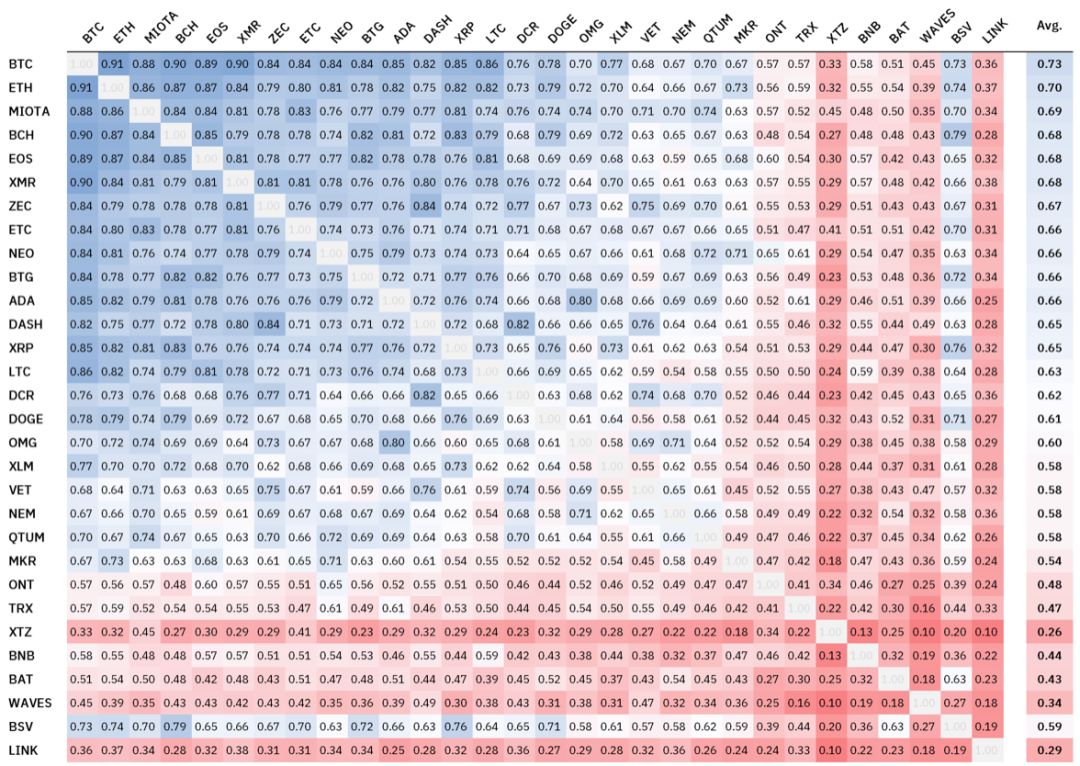

图4:大市值资产 2019 年第一季度日收益率相关矩阵(以美元计价)

来源:Binance Research、CoinMarketCap

大部分相关性都与我们 2019 年 3 月份有关加密资产相关性的报告所述相似。但值得注意的是,第二季度BTC与所有其他主要加密资产之间的平均相关性从 0.73 下降到了 0.61。

另一方面,第一季度和第二季度,其它加密资产之间的平均相关性始终稳定在0.57-0.58之间。然而,这些加密资产各自的平均相关系数发生了变化,如下表所示:

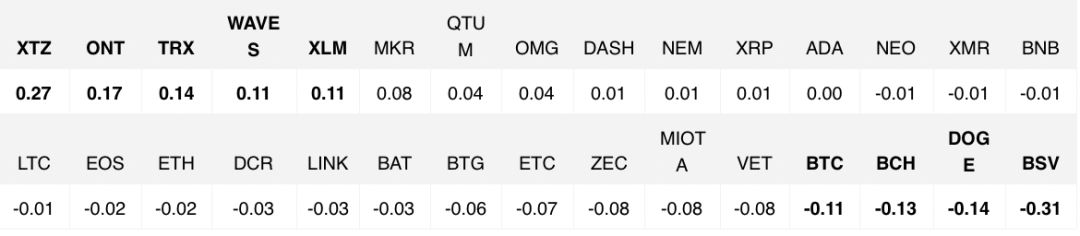

图5:Q1-Q2,平均相关性变化情况

从上表中可以发现一些有趣的现象:

2019 年第二季度与第一季度相比,BTC与其他加密资产之间的相关性有所下降。BTC与 altcoin 之间的相关性降低,平均相关性下降幅度为 0.11。

如上文所述,加密资产整体市值上涨 139%,而同期altcoin 总计市值(包括稳定币)上升幅度仅有71%。这很可能是因为加密资产投资者在早期牛市状态下会进行安全投资转移。

与 2019 年一季度相比,采用工作量证明机制的加密资产(如:BCH、DOGE、BTC、ETC、BTG)与其他加密资产之间的相关性有所降低。采用工作量证明机制的加密资产彼此之间并未呈现出更高的相关性,且与其他加密资产之间的相关性均出现更大幅的下降。

Tezos (XTZ)、本体币 (ONT) 和波场币 (TRX) 与其他数字资产之间的平均相关性上升幅度最大。

另一方面,BSV的平均相关性下降幅度最大,这很可能是因为它从 Kraken 和币安交易平台下架所致。有趣的是,Dogecoin (DOGE) 与其他加密资产之间的相关性也进一步降低,但与莱特币仍保持较高的相关性(0.55),这可能是由于这两种货币合并挖矿导致的。

尽管从 2019 年第一季度到第二季度出现了一些结构性变化,但大部分加密资产之间的相关性仍较高,二季度平均相关性为 0.57。

因此,在加密资产行业内部,通过只做多大市值加密资产的多头头寸来实现风险分散投资,仍然很有难度。

然而,投资低市值加密资产或是采取做多/做空相结合等替代性策略可能有助于投资者建立市场中立投资组合。由于投资者可接触到更多的去中心化融资(DeFi)和杠杆产品,因此他们也许能够获得流动性更强、复杂性更高的金融工具,从而帮助他们在未来建立更独特的投资策略。

Launchpad 平台的数字资产相关性

2019 年1-3月,Binance Launchpad 圆满完成了三次 IEO (首次交易平台发行):

- 2019 年 2 月 3 日,发行 BitTorrent (BTT);

- 2019 年 3 月 2 日,发行 Fetch.AI (FET);

- 2019 年 3 月 24 日,发行 Celer Network (CET)。

本小节分析了这些在上个季度进行 IEO 的数字资产在第二季度(2019 年 3 月 31 日-6 月 30 日)的相关性强度。

尽管这些项目的目标利基市场并不相关(BitTorrent 专注于去中心化文件共享,Fetch 专注于先进数据市场,而 Celer 则专注于第二层可扩展性),但它们都是在相似的市场条件下上架的,在币安完成公开发售后就立即进入了开放市场。

我们选取了 6 月 30 日市值最大的 7 种数字资产,以及在 2019 年第二季度开始之前就在币安交易平台上发售代币的 5 个项目。然后使用各项目在 3 月 31 日-6 月 30 日期间的收盘涨跌进行了相关性计算。

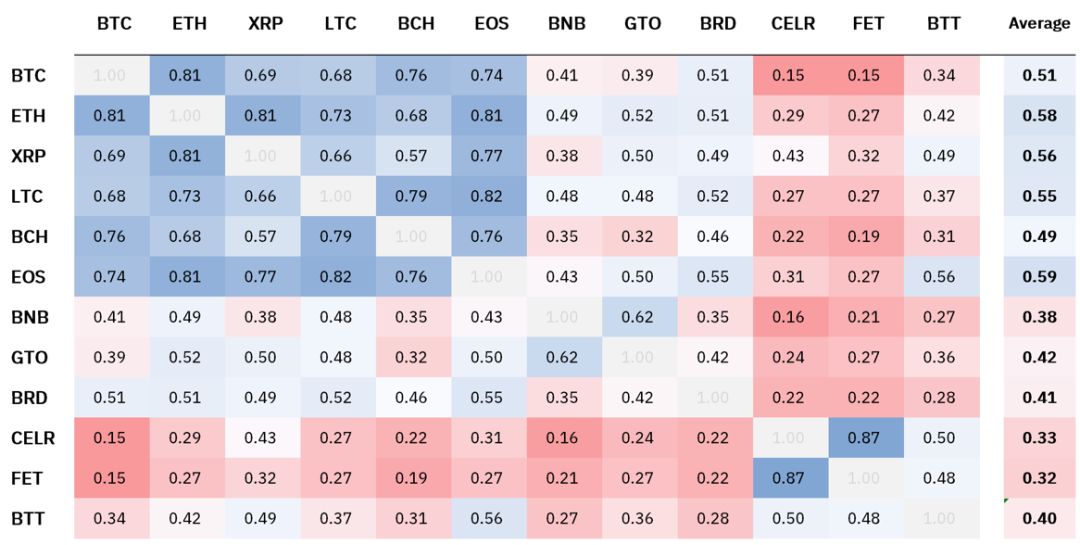

图6:2019 年第二季度 在 Launchpad 上发行的数字资产日收益率相关矩阵(以美元计价)

显而易见,在 2019 年第一季度进行 IEO 的 3 个项目都与市场上的其他数字资产高度不相关,与高市值数字资产之间的相关性最低。

这一效应在 Launchpad 近期发行的项目身上体现得更为明显,但与 2017 年年末首次在币安 launchpad 发行代币的两个项目 Bread (BRD) and Gifto (GTO) 情况截然不同。平均来看,3 个 IEO 项目与群组中所有其他数字资产之间的平均相关性为 0.32,而其他 9 个项目的平均相关性为 0.58。

我们可以看到,尽管最近 IEO 的 3 个项目首次发行是以 BNB 定价的(至少部分是),但它们与 BNB 之间的相关性也较低,平均为 0.22。

有趣的是,在三者之中,BitTorrent (BTT) 是唯一一个在发售时同时接受 BNB 和波场币(TRX)两种数字资产进行筹款的项目,但它与 BNB 的相关性却最高(刚好 0.27)。

3 个 IEO 项目彼此之间的相关性相较于近期 IEO 的项目与非 IEO 项目之间的相关性来说相对较高,相关性最低的是 BTT 和 FET(0.48)。其中的一个异数发生在 Fetch 和 Celery 之间,它们在 2019 年第二季度展现出惊人的高度相关性,达到 0.87。出现这一现象有可能是因为它们都是于 3 月份在相似的市场条件下发行的,而 BitTorrent 的发行时间则要比它们早整整 1个月。

到底还有多少行业特性或者项目自身的特性也对加总体相关性做出了贡献,还有待观察。随着越来越多的资产进行 IEO,我们还需要观察本报告中的某些结果是否在未来会保持不变,以及是否适用于更大范围的加密资产。

结论:相关性出现波动 特质因子不容忽视

总体而言,与前一个季度相比,2019 年第二季度BTC和大部分其他大市值加密资产之间的平均相关性有所下降,然而,其他加密资产之间的总体相关性仍然保持在高位。

特质因子是影响不同数字资产之间相关性的关键因素,这与我们之前的观察结果一致。

BTC与其他资产之间相关性的显著下降有可能是由潜在的投资者行为出现“质量偏好”导致的,这与 2017 年牛市初期BTC市场占有率上升时的情形非常相似。

Binance Research 作者

Sonny Sun 编辑

Roy 排版

内容仅供参考 不作为投资建议 风险自担

版权所有 未经允许 严禁转载